בלעדי לכלכליסט

המתווה של תשובה: העברת ביטחונות מהבנקים וגיוס הון

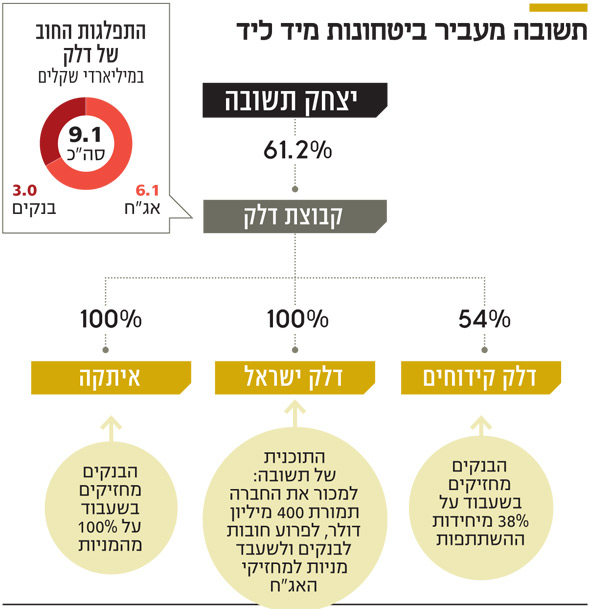

בעל השליטה בדלק פירט את תוכניתו באוזני נציגי האג"ח: מכירת דלק ישראל ב־400 מיליון דולר כדי להסיר שעבודים מיחידות ההשתתפות של דלק קידוחים ומניות איתקה, שיועמדו כביטחונות למחזיקים. בנוסף, הוקמה ועדה בלתי תלויה שתבחן גיוס הון

יצחק תשובה, בעל השליטה בקבוצת דלק (61.2%), חשף לראשונה בפני מחזיקי האג"ח את התוכנית שתאפשר לו לעמוד בשירות החוב ולהימנע מהסדר. התוכנית מבוססת על מכירת דלק ישראל, שמפעילה את רשת תחנות הדלק בשם זה, ב־400 מיליון דולר, פירעון חובות לבנקים בשנה הקרובה באמצעות חלק מהתמורה לטובת שחרור ביטחונות שיועברו למחזיקי האג"ח, שלהם אין ביטחונות כלל.

- דלק ישראל קיבלה מדן קפיטל דרישה מיידית להגדלת ערבויות על תחנת הכוח בשורק

- עידן עופר ואלומה רוצים את תחנות הכוח של דלק

- הצרות של דלק נמשכות: שיעבדה עוד 1.3% מדלק קידוחים לטובת בנק לאומי כדי להימנע מפירעון מיידי

לא ברור אם דלק תוכל לקבל 400 מיליון דולר עבור דלק ישראל, אך בשבוע שעבר נפתחו חדרי מידע לטובת המתעניינים. אם דלק ישראל תימכר, היא תימכר יחד עם תחנות הכוח שלה, שבימים אלו דלק מנהלת מגעים על מכירתן בנפרד.

מנכ"ל דלק עידן ולס צילום רון קדמי

מנכ"ל דלק עידן ולס צילום רון קדמי

כמו כן, דלק בוחנת אפשרות לגייס הון, בין היתר באמצעות הנפקת מניות — מהלך שלא ברור בשלב זה אם יצא לפועל ואם תשובה עצמו ישתתף בו. אם תשובה לא ישתתף בהנפקת מניות עתידית, חלקו בחברה ידולל.

החוב של דלק עומד על 9.1 מיליארד שקל, כשחלקו הגדול (6.1 מיליארד שקל) למחזיקי האג"ח, והיתר לבנקים. אולם הבנקים מחזיקים בשעבוד על מרבית הנכסים של קבוצת דלק — 38% מיחידות ההשתתפות של דלק בדלק קידוחים (דלק מחזיקה ב־54% מיחידות ההשתתפות) ו־100% ממניות החברה־הבת איתקה.

בצל המשבר בשווקים שנוצר בעקבות נגיף הקורונה, והצלילה במחיר הנפט, ששלחו את מניית דלק לירידות חדות, שתי חברות הדירוג הפועלות בישראל - מעלות ומדרוג - הורידו במהלך החודש שעבר את דירוג האשראי של דלק בארבע דרגות ו־14 דרגות בהתאמה; וסדרות האג"ח של החברה נסקו לתשואות דו־ספרתיות ותלת־ספרתיות, שמשקפות את החשש שדלק לא תוכל לעמוד בפירעון חובותיה.

במקביל, קופת המזומנים של החברה מתרוקנת, זאת לאחר שהשבוע שילמה 121 מיליון שקל למחזיקי האג"ח מסדרה י"ג, ולאחר שהחודש רכשה בחזרה 7% מיחידות ההשתתפות של דלק קידוחים מידי אמיר דיין בתמורה ל־36 מיליון דולר, לאחר שדיין רכש 12% מידי סיטיבנק שמימש שעבוד שניתן לו על המניות.

מביעים אופטימיות

על רקע זה התקיימה ביום חמישי האחרון שיחה עם נאמני סדרות האג"ח - הרמטיק, משמרת ורזניק־פז־נבו. כפי שנודע ל"כלכליסט", בשיחה השתתף תשובה בעצמו. כמו כן, השתתפו עידן ולס, מנכ"ל קבוצת דלק, ויוסי אבו, מנכ"ל דלק קידוחים.

תשובה, שפתח את השיחה, אמר "שלום, אנחנו רוצים לעבוד איתכם בשיתוף פעולה. התוכנית שלנו היא כזו: נמכור את דלק ישראל, נחזיר את ההלוואות לבנקים כדי שהם ישחררו את הביטחונות שהעמדנו להם ונעביר אותם אליכם. מדובר ביחידות ההשתתפות של דלק קידוחים שהשווי שלהן גבוה, ובמניות איתקה". לאחר שסיים את דבריו, עזב תשובה את השיחה והותיר את הבמה לוולס.

ולס הפגין אופטימיות, והוסיף על הדברים שאמר בעל השליטה כי החברה צופה שתקבל גם תמלוגי־על ממאגרי לווייתן וכריש־תנין בהיקף של 300 מיליון דולר, שישמשו גם הם לפירעון חובות.

עם זאת, ולס הדגיש כי התזרים החיובי של דלק תלוי גם ביכולת של דלק קידוחים לחלק לחברה־האם דיבידנדים, ושהדבר תלוי ביכולת של דלק קידוחים למחזר לפחות 2 מיליארד דולר מהחוב ארוך הטווח שלה למערכת הבנקאית, שעומד על 2.5 מיליארד דולר. "אנחנו מקיימים דיונים מול הבנקים כדי למחזר את החוב, ואז דלק קידוחים תוכל לחלק דיבידנדים", אמר ולס.

אבו הוסיף כי "אנחנו עובדים על המימון מחדש, אבל זה יקח קצת זמן. תיכננו להשלים את המחזור במהלך אפריל־מאי, אבל בעקבות המצב בשווקים הדבר עשוי להתארך עד נובמבר".

אם דלק קידוחים לא תחלק דיבידנדים, הדבר יהווה רעידת אדמה של ממש עבור קבוצת דלק, שעלולה להיכנס להסדר חוב בקרוב. לחילופין, מחזיקי האג"ח יוכלו לאלץ אותה לכך באמצעות פנייה לבית המשפט.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

הסיבה לכך היא שדלק קידוחים היא נדבך מרכזי בתוכנית של דלק לעמוד בשירות החוב שלה. מתחזית תזרים המזומנים שפרסמה במהלך החודש שעבר, בניסיון להרגיע את המשקיעים, עולה כי היא צופה לקבל מדלק קידוחים דיבידנדים בהיקף של 620 מיליון שקל במהלך השנה הקרובה וסכום דומה ב־2021, ובסה"כ 2.9 מיליארד שקל עד סוף 2025.

הנאמנים וחברי נציגות האג"ח הנבחרים — יוני שר מחברת הביטוח הראל, שמואל אשל ממנורה ואוהד שריג מפסגות — לא התרשמו במיוחד מההצהרות של תשובה וולס, וזאת משום שגם אם המהלך יצלח ויימצא קונה לדלק ישראל במחיר המבוקש, הביטחונות שמחזיקי האג"ח משש הסדרות השונות של הקבוצה יקבלו לידיהם, עשויים לא לכסות את כל החוב.

דלק קידוחים נסחרת לפי שווי של 3.4 מיליארד שקל, כך שגם אם דלק תשעבד למחזיקי האג"ח את מלוא אחזקותיה, מדובר על ביטחונות בהיקף של כשליש מהחוב. גם אם נוקבים בשווי כלכלי לדלק קידוחים, ולא בשווי השוק, אז הביטחונות אינם מגיעים לגובה החוב.

יצחק תשובה צילום: עמית שעל

יצחק תשובה צילום: עמית שעל

עם זאת, במהלך השיחה לא נמסר פירוט בנוגע לאיזה חלק מיחידות ההשתתפות של דלק קידוחים ומניות איתקה שישוחררו משעבוד לבנקים ישועבדו למחזיקי האג"ח, והדבר ייקבע במשא ומתן בין הצדדים.

המחזיקים דורשים גיוס הון

הנציגות דרשה שקבוצת דלק תציג תוכנית לגיוס הון. ולס השיב לדרישה בכך שסיפר שקבוצת דלק הקימה ועדה שמטפלת בנושא. הוועדה היא וועדה בלתי־תלויה וחברים בה הדירקטורים החיצוניים בחברה. במילים אחרות, ולס רמז לכך שקבוצת דלק בוחנת אפשרות לגיוס הון באמצעות הנפקת מניות, שבה תשובה יצטרך להחליט אם להשתתף במידה שתצא לפועל.

בנוסף דרשו המחזיקים מסמך Stand Still מפורט שבו מתחייבת דלק לא לבצע דיספוזיציה במניות או בנכסים האחרים שלה ללא אישור של המחזיקים. אם דלק תספק התחייבות כזו, היא תצטרך את אישור המחזיקים למהלכים כמו זה שנקטה בסוף השבוע האחרון שבו שיעבדה עוד 1.3% מיחידות ההשתתפות של דלק קידוחים לבנק לאומי בתגובה לדרישתו להעמיד לפירעון מיידי הלוואה של 100 מיליון שקל שהעניק לדלק אנרגיה, החברה־הבת של קבוצת דלק.

מחזיקי האג"ח נמצאים בעמדת נחיתות ביחס לבנקים, שמחזיקים כיום בשבעבודים על הנכסים המרכזיים של קבוצת דלק, אולם ביכולתם להערים שלל קשיים על החברה באמצעות פנייה לבית המשפט בבקשה שיימנה לקבוצת דלק נאמן משום שהחברה נמצאת בסביבת חדלות פירעון — נקודת מחלוקת נוספת בין המחזיקים למנכ"ל דלק שעלתה בשיחה, כשהאחרון טען לכל אורכה שדלק היא חברה סולוונטית, בעוד המחזיקים טענו שלא. עם זאת, ההערכה היא שבשלב זה הם יימנעו מכך. לכך תורם גם הזינוק שנרשם במחירי הנפט בסופ"ש האחרון, שצפוי לתמוך בעליית השווי של קבוצת דלק.

את נציגות מחזיקי האג"ח מלווים היועצים המשפטיים עורכי הדין רענן קליר ואלון בנימיני, וחברת הייעוץ הכלכלי קליר סטראקצ'ר.