ההלוואות בגמל מחבלות ביכולת לנצל את הירידות

13.5 מיליארד שקל מכספי קופות הגמל וקרנות ההשתלמות ניתנו כהלוואות לעמיתים, בריבית אפסית, כדי לשמרם; קריסת הבורסות מספקת הזדמנויות השקעה, אך כספי ההלוואות כלואים עד שהעמיתים יפרעו את חובותיהם

- גילעד אלטשולר: המשפט 'נצא עד יעבור זעם' הוא הרסני

- מיטב דש: מחצית העובדים יעבדו מהבית לאחר פורים

- בהלת הקורונה חתכה ב-70% את תשואות קופות הגמל בינואר

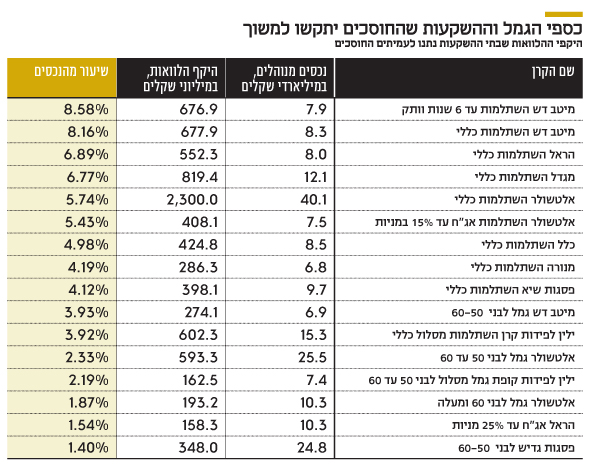

היקף ההלוואות שהעניקו חברות הגמל לעמיתיהן — בניסיון להניא אותם ממשיכת כספי החיסכון — הגיע לשיעורים של 5%–8% מהכספים המנוהלים בתיקי החיסכון של כלל החוסכים בכל קרן וקרן. ההלוואות הללו, שמסתכמות בתיקי הגמל וההשתלמות ב־13.5 מיליארד שקל, מהוות משקולת על תיקי החוסכים ומגבילות את יכולתם של מנהלי ההשקעות בקופות הגמל לנצל בימים אלה את הירידות העמוקות בשווקים, כדי לרכוש אג"ח בתמחור אטרקטיבי יותר.

גילעד אלטשולר, בעלי אלטשולר שחם צילום: אוראל כהן

גילעד אלטשולר, בעלי אלטשולר שחם צילום: אוראל כהן

כיצד נוצר המצב הזה? בעשור האחרון הלך והשתרש הנוהג שבמסגרתו עמית שמבקש למשוך את קרן ההשתלמות שלו מקבל הצעה מחברת הגמל שבה הוא חוסך להשאיר בה את הכסף — ובמקום זאת לקחת הלוואה מכספי יתר החוסכים בריבית נמוכה מאוד, פריים מינוס חצי, כלומר ריבית של כ־1.25%, נכון להיום. ההלוואות הללו שימשו כהשקעה לכל דבר של כספי כלל החוסכים בקופה, בדיוק כמו שהקרן משקיעה באג"ח ממשלתיות, באג"ח קונצרניות ובמניות, והיו חלק מתיק ההשקעות.

הלוואות בטוחות

בתקופות של עליות בשווקים הצדיקו מנהלי ההשקעות וועדות ההשקעה של גופי החיסכון את מתן ההלוואות הללו בכך שהן משמשות חלופה להחזקת פיקדון בבנק. הן נתפסו כבטוחות מאוד, שכן ניתנו כנגד בטוחה בדמות יתרת הכספים שבקרן ההשתלמות של החוסך. כך, למשל, חוסך שהיו לו 100 אלף שקל בקרן נזילה יכול היה לקבל הלוואה של עד 80 אלף שקל, ולקרן ההשתלמות נותרה כרית ביטחון יפה של 20 אלף שקל נוספים. כך, אם הלקוח לא היה מחזיר את ההלוואה, מנהלי הקרן היו יכולים לקחת את הכסף המנוהל ולהיפרע כך.

אלא שהירידות החדות בשוקי ההון בעקבות משבר הקורונה מפחיתות את שווי הבטוחה שהעמיד החוסך, וכך נוצר מצב שאותו חוסך שהיו לו לפני המשבר 100 אלף שקל בקופה, ולכן נטל הלוואה של 80 אלף שקל, מביט כיום על פי הערכות על שווי של כ־85 אלף שקל לתיק כולו, ובד בבד הולכת ונשחקת גם הבטוחה של 20 אלף שקל.

אבל זו אינה הבעיה היחידה. מבדיקת "כלכליסט" בשיתוף עם פנסיה פתוחה מבית הסדנא לידע ציבורי עולה כי נכון לסוף פברואר 2019, נטלו החוסכים הלוואות בהיקף של כ־14.5 מיליארד שקל מקרנות ההשתלמות ומקרנות הפנסיה. עיקר ההלוואות ניטלו מקרנות ההשתלמות וקופות הגמל, 13.4 מיליארד שקל, והיתרה של כמיליארד שקל ניטלה מקרנות הפנסיה. כל עוד ההלוואות הללו אינן מוחזרות, אי אפשר למשוך את הכספים מקרנות ההשתלמות. הבדיקה מעלה כי בחלק מקרנות ההשתלמות ההלוואות הללו מגיעות אפילו לשיעור של 8% מהכספים המנוהלים בהן.

כאשר 8% מכספי החוסכים משמשים להלוואות בריבית אפסית, פוחתת יכולתו של מנהל ההשקעות של קרן ההשתלמות לנצל את הירידות החדות בשווקים כדי לרכוש סחורה במחיר טוב — אג"ח ממשלתיות שמחיריהן ירדו או למשל אג"ח של חברת החשמל או רכבת ישראל. לו הכסף הזה היה מלכתחילה שוכב בפיקדון בבנק או באג"ח סולידית מאוד ונזילה, היתה למנהל הקרן גמישות להנזיל את ההשקעה הסולידית ולהמיר אותה בהזדמנויות שנוצרו בימים אלה בשווקים.

אם לא די בכך, הרי שחברות הגמל נמצאות פה בסוג של ניגוד עניינים. הן שיווקו את ההלוואות האלה כדי למנוע מלקוחות שביקשו למשוך את כספי הקרן שלהם מלעשות זאת — כלומר, כמכשיר שימור. כל מהלך של נטילת כספי הבטוחה של הלווים מתוך קרן ההשתלמות משמעו פגיעה בדמי הניהול שבית ההשקעות יגזור מאותו לווה.

קופות הגמל וקרנות ההשתלמות העניקו הלוואות מכספי החוסכים בהיקף ממוצע של 3.75% מהכסף שהן מנהלות, ועולה השאלה אם זו באמת השקעה אטרקטיבית לכלל החוסכים בקרן מסוימת.

המסלול שהעניק את היקף ההלוואות הגבוה ביותר הוא אלטשולר שחם השתלמות כללי, המנהל נכון לסוף פברואר האחרון נכסים בהיקף של 40.1 מיליארד שקל, שמתוכם 2.3 מיליארד שקל — כ־5.7% — ניתנו כהלוואות לעמיתים החוסכים בו. גם מסלול הגמל של בית ההשקעות, אלטשולר גמל לבני 60-50, המנהל 25 מיליארד שקל, העניק הלוואות בהיקף גבוה של 593 מיליון שקל, המהווים 2.33% מהכספים המנוהלים בו. אחריו מבחינת היקף הנכסים המנוהלים ניצבת חברת הגמל השנייה בגודלה בישראל, זו של בית ההשקעות פסגות, עם מסלול גדיש לבני 60-50, שמנהל 24.8 מיליארד שקל והעניק 348 מיליון שקל כהלוואות, כלומר כ־1.4% מהנכסים בקופה.

בקרן ההשתלמות של פסגות, פסגות שיא, עם היקף נכסים מנוהל של 9.7 מיליארד שקל, שיעור של 4.12% מהכסף ניתן כהלוואות לעמיתים. במסלול הכללי של קרן ההשתלמות של ילין לפידות, המנהל 15.3 מיליארד שקלים, 3.9% מסך המסלול ניתנו כהלוואות עמיתים, בקרן ההשתלמות במסלול הכללי של מגדל המנהלת 12.1 מיליארד שקל – 6.7% מהכספים המנוהלים ניתנו כהלוואות לעמיתים. אבל הגוף שבולט מעל כולם בשיעור ההלוואות שהעניק לעמיתיו הוא מיטב דש.

במסלול מיטב דש השתלמות כללי, המנהל 8.3 מיליארד שקל, העניקו 8.1% מהכסף כהלוואות לעמיתים, ובמסלול מיטב דש עד שש שנות ותק המנהל 7.9 מיליארד שקל כבר 8.5% מהכסף הוענקו כהלוואות לעמיתים. גם חברת הביטוח הראל בולטת עם שיעור הלוואות גבוה לעמיתים – בהראל השתלמות כללי, המנהלת 8 מיליארד שקל, כ־6.8% מהכסף ניתנו כהלוואות לעמיתים.

מעלים את הריבית

חברת הביטוח הפניקס הפיצה השבוע איגרת לסוכנים, ובה הסבירה מדוע החליטה להקטין את היקף ההלוואות מקרנות ההשתלמות. "בשל ההידרדרות במצב הכלכלה, ועדת ההשקעות מצפה לעלייה בסיכון יכולת ההחזר של הלווים. בנוסף, התנודתיות בשוקי ההון מעלה את הסיכון לבטוחות של אותה הלוואה. כדי להצדיק כלכלית את העמדת ההלוואות, קבעה ועדת ההשקעות כי יש לייקר את שיעור הריבית ולהוריד את אחוז ההלוואות ביחס לבטוחה".

נוצר כאן, למעשה, מצב שבו הגוף המוסדי מסתכל על העמיתים שלו בשני כובעים שיש בהם מן הניגוד — באחד הוא רואה בהם לקוחות שמשלמים לו דמי ניהול, ובשני הוא זה שצריך לגבות מהם את חובם לטובת יתר העמיתים שאת כספם הוא מנהל בנאמנות.

לגבי הלוואות שניתנו לפני שנתיים ושלוש, ההפסדים שנצברו בקרנות ההשתלמות בחודש האחרון אמנם שוחקים את הבטוחה, אך בזכות רצף העליות בשווקים בשנים האחרונות אין באמת סיכון לפירעונן. אולם ביחס לאותם לווים שנטלו את ההלוואות בחודש־חודשיים שלפני המשבר, ככל שהירידות יחריפו, יצטרכו המוסדיים לקבל החלטות אם לקחת לידיהם את כספי החיסכון שמשמשים כבטוחה, לטובת יתר החוסכים, או לקוות שהשווקים ישובו לעלות במהרה ולתת לעמיתים הלווים שהות להחזיר את ההלוואה.

לאחר שהמשבר יחלוף, יצטרכו ברשות שוק ההון — המפקחת על כספי החיסכון — להחליט אם הלוואה כזו משרתת את כלל החוסכים בקרן ההשתלמות, ולא רק את העמית הבודד שנוטל אותה, ולהעריך את מידת פוטנציאל ניגוד העניינים בין האינטרס של חברת הגמל לבין החוסכים בה.