בחסות הריבית הנמוכה: ארנו נדל"ן ביצעה 5 גיוסי הון בשנה

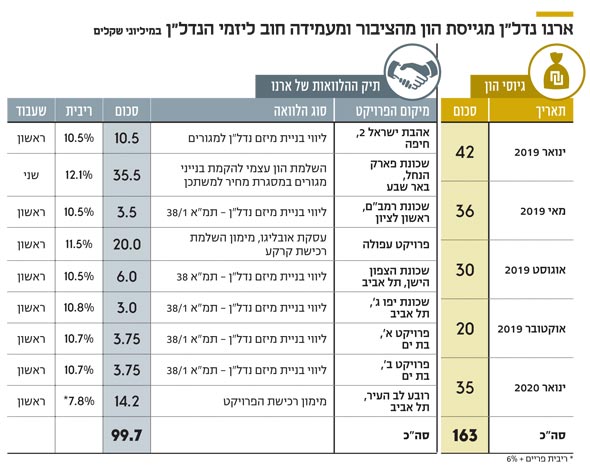

שותפות הנדל"ן גייסה 163 מיליון שקל מינואר 2019. היא הלוותה כ־100 מיליון שקל לתשעה פרויקטי נדל"ן, בריבית ממוצעת של כ־11%. בשנתה הראשונה הניבה תשואה שנמוכה מהיעד שלה (7.5%), אך ברבעון הרביעי התשואה כבר עמדה על 2.35%

באותה מידה שבה משקיעים צמאים לתשואות, כך יזמים כמהים להון. בשני המקרים, אם מושגת תחושת שובע, היא מוגבלת לזמן קצר מאוד. מנהלי ההשקעות נמדדים מדי חודש על הביצועים שלהם, ובקרב יזמי הנדל"ן הביקוש לכסף לא מסתיים אף פעם. מי שמדלגת בין הסעיפים היא השותפות המוגבלת ארנו נדל"ן, שמתיימרת להשיא תשואה גבוהה למשקיעים באמצעות העמדת חוב למיזמי נדל"ן כנגד בטוחות.

בשבוע שעבר השלימה ארנו נדל"ן את הגיוס החמישי שלה מאז שיחידות ההשתתפות הונפקו לראשונה לציבור, בינואר 2019. בהנפקה האחרונה ארנו נדל"ן גייסה 35 מיליון שקל, מהלך שמביא את סך הגיוסים של השותפות בשנה אחת ל־163 מיליון שקל. הסיבה המרכזית לכך היא סביבת הריבית האפסית, ששולחת את המשקיעים הפרטיים להשקעות מהסוג שכנראה הם לא היו חושבים עליהן בעולם של ריביות סבירות.

- דרור נגל מונה ליו"ר ארנו - המעניקה הלוואות למיזמי נדל"ן

- רון אבידן מנכ"ל עופר השקעות יחליף את דרור נגל באזורים

- מנכ"ל אלייד נדל"ן שי וינברג ימונה למנכ"ל עופר השקעות

העמדת חוב למיזמי נדל"ן שהצפי לסיומם הוא 3 שנים

לארנו נדל"ן יש תחום פעילות אחד — העמדת חוב למיזמי נדל"ן בישראל, בעיקר בתחום הנדל"ן למגורים. עיקר הפעילות של השותפות מתמקדת בהעמדת חוב לחברות נכס שאין להן כל פעילות מלבד החזקת נכס מקרקעין ספציפי. ההלוואות של ארנו נדל"ן מועמדות למיזמי נדל"ן שהצפי לסיומם הוא עד שלוש שנים ממועד העמדת ההלוואה, והחוב ניתן כנגד ביטחונות. נכון להיום, לארנו נדל"ן הלוואות לתשעה פרויקטים, מרביתם הועמדו כליווי בנייה במסגרת תמ"א 38. היקף ההלוואות של השותפות בסוף 2019 הסתכם ב־100 מיליון שקל, והריבית הממוצעת על ההלוואות שהועמדו נושקת ל־11%.

יו"ר הדירקטוריון של ארנו נדל"ן, דרור נגל צילום: אוראל כהן

יו"ר הדירקטוריון של ארנו נדל"ן, דרור נגל צילום: אוראל כהן

כל ההלוואות של ארנו נדל"ן מובטחות בשעבוד ראשון, למעט ההלוואה הגדולה שהשותפות העמידה, בסך 35 מיליון שקל, שמהווה השלמת הון עצמי להקמת בנייני מגורים במסגרת פרויקט מחיר למשתכן בבאר שבע, שמובטחת בשעבוד שני. לפי המודל העסקי של השותפות, טווח הריבית בגין הלוואות המובטחות בשעבוד ראשון יהיה 12%-7%, ובהלוואות המובטחות בשעבוד שני טווח הריבית יהיה 16%-11%.

יו"ר הדירקטוריון של השותפות הוא דרור נגל, שמונה לתפקיד בספטמבר 2019. נגל היה עד לאחרונה מנכ"ל חברת הנדל"ן הוותיקה אזורים, ומשמש כדירקטור בכמה חברות, בהן מקפת ניהול קרנות פנסיה. שני הדירקטורים החיצוניים של ארנו נדל"ן הם עמית ברגר ומשה גאון. השותף הכללי בארנו נדל"ן מוחזק על ידי חברה פרטית בבעלות דנה סנדר (70%) ועל ידי חברה פרטית בבעלות לביא כהן (30%). השותף הכללי מספק לשותפות שירותי ניהול ושירותי ניהול חוב. בשנת 2019 הוצאות הנהלה וכלליות של השותפות הסתכמו ב־365 אלף שקל.

השותף הכללי זכאי לדמי ניהול שנתיים של 1.75% מתוך שווי הנכסים הנקי של השותפות והם משולמים בתחילת כל רבעון. בנוסף, השותף הכללי זכאי לדמי הצלחה שנתיים בשיעור של 20%, שמותנים בכך שעליית שווי הנכסים משקפת תשואה שנתית העולה על 7.5% (לפני מס). בשנת 2019 השותפות הניבה תשואה של 5.97% החל מ־8 בינואר, התאריך שבו החלה את פעילותה בפועל. כפי הנראה, העובדה שהשותפות הניבה ב־2019 תשואה שנמוכה מהיעד שאליו היא מכוונת (7.5%) נובעת מכך שזאת שנת הפעילות הראשונה שלה. ברבעון הרביעי תשואת השותפות כבר עמדה על 2.35% והיא מגלמת תשואה שנתית של יותר מ־9%.

הפער בין הריבית על ההלוואות לתשואה למשקיעים נובע מכך שלא כל הכסף שמגויס לשותפות מוזרם מיד כהלוואות, ומהחובה שחלה על השותפות לשמור כרית מזומן של 7.5%-3% מנכסי הקרן שתשמש ככרית ביטחון, לרבות למטרת פדיון יחידות השתתפות. המשקיעים בשותפות יכולים למשוך את כספם אחרי שנה של השקעה, במועדים קבועים שחלים אחת לרבעון.

ארנו נדל"ן נכנסת בדיוק למשבצת של איגרות החוב

ארנו נדל"ן נכנסת בדיוק למשבצת שבה קיימות היום איגרות החוב שמספקות ליזמי הנדל"ן הון, בתחפושת של חוב. ההבדל בין ההלוואות שחברות הנדל"ן מקבלות מחברות האשראי החוץ־בנקאי לבין אלו שמתקבלות בשוק ההון ממחזיקי איגרות החוב הוא שהראשונות נהנות מריבית דו־ספרתית ומשעבוד בדרגה ראשונה.

ארנו נדל"ן פועלת על התפר בין הביקוש לאשראי מצד יזמי הנדל"ן לבין ההיצע של הכסף מצד מקורות ההון. למעשה, קרנות מסוגה קורעות את המסכה שעוטות איגרות החוב, שכן בעולם האג"ח ההלוואות בפועל משמשות כהון עצמי וכמזנין, מבלי שהן נהנות מהריבית המתאימה ומהביטחונות הרצויים. כל זאת על רקע הגאות שנמשכת זה יותר מעשור בתחום הנדל"ן למגורים בישראל.

בארנו נדל"ן מציינים שהמחסור ביחידות דיור בישראל, שנגרם מהפער בין תוספת משקי הבית לבין קצב התחלות הבנייה וקצב השלמת ומסירות הדירות, יעודד האצת התחלות בנייה ופתרונות למחסור בקרקעות מתוכננות למגורים ולמשך הליכי התכנון בישראל. בשותפות מעריכים שההיצע הגובר של הפרויקטים ומיזמי הנדל"ן יוצר הזדמנות השקעה במימון וליווי פיננסי למגוון פרויקטים בשנים הבאות. ומי יספק את המקורות שיזינו את השימושים של יזמי הנדל"ן? לפי ארנו נדל"ן, התשובה (והכסף) נמצאת אצל הגופים המוסדיים.

בדו"חות הכספיים של השותפות מצוין שמגמת האשראי החוץ־בנקאי לבינוי ונדל"ן צפויה לגדול, על רקע הריבית הנמוכה במשק, ההון הרב המצטבר מדי חודש בקופות קרנות הפנסיה ושאר הגופים המוסדיים והחיפוש של אותם גופים אחר השקעות מניבות תשואה, יחד עם מגבלות האשראי ודרישות הלימות ההון החלות על המערכת הבנקאית, הנאלצת לדחות בקשות אשראי לענף הנדל"ן.

סקטור האשראי הפרטי שמאפשר לחברות בענף הבנייה לקבל אשראי חוץ־בנקאי התפתח על רקע מגבלות שחלות על הבנקים בישראל. סקטור הנדל"ן בבנקים בישראל כפוף למגבלות חבות אשראי על ענף מסוים, שעומדת על מקסימום של 20% מסך כל חבויות הציבור לתאגיד הבנקאי. בשנים האחרונות הבנקים הגיעו לקצה היכולת להקצאת אשראי, באופן שגרם למחנק אשראי בנקאי לבנייה, עובדה שיצרה הזדמנות עבור החברות שפועלות בתחום האשראי החוץ־בנקאי.