תשואות שליליות מסמנות כי הממשלות לוות כסף כדי לממן פרויקטים הפסדיים

נכון להיום, קיים עודף היצע עולמי גדול בתשתיות, במפעלים לייצור מוצרים ובשירותים הממשלתיים והפרטיים. בצורה דומה, גם חברות כמו סימנס הגרמנית, ניצלו את המצב לצורך גיוס אג"ח שאינה נושאת קופון ריבית

קשה להתעלם מהאתגרים הבסיסיים העומדים בפני המשקיעים בתחילתו של עשור חדש. בעולם שבו התשואות על האג"ח מגלמות רווחים אפסיים נומינלית ושליליים ריאלית, זרימת הכסף למניות הולכת וגדלה. הבעיה המרכזית היא שגם מדדי המניות מגלמים תשואה נמוכה מאוד לעתיד.

- אופטימיות המשקיעים מובילה לעליית תשואות באיגרות החוב הממשלתיות

- שאלה של אחריות: מדוע בארץ לא קפצו עדיין על התחום שמכה את השוק העולמי

- גופי הפנסיה קפצו על הקוקו והסתפקו בריבית של 1.46%

כך, למשל, מכפיל שילר של מדד S&P 500 נמצא היום ברמה של 31.31. מעבר לעובדה שמאז 1880 היתה רק פעם אחת שהמדד נסחר במכפיל גבוה מכך – זאת בזמן ניפוח בועת ההייטק בשנת 1999 – מדובר במכפיל שמגלם תשואה שנתית עתידית של 3.19% בלבד.

המשקיעים שהתרגלו לרווחים מאוד גבוהים בשנה האחרונה, צריכים להבין שרווחים אלו כבר כוללים את תשואות העתיד. בעוד משקיעים מבוגרים כבר חסכו כסף משמעותי שיאפשר להם לפרוש מהעבודה בכבוד, התשואות הנוכחיות עשויות להיות הרסניות עבור הדור הצעיר שטרם הספיק לצבור הון משמעותי. זאת היות שהכסף שלהם לא יוכל ליהנות מאפקט מספק של ריבית דריבית, וזאת עוד לפני שהתייחסנו לעלייה בתוחלת החיים.

התחייבות להחזר החוב בעירבון מוגבל

התשואות הנמוכות והאדישות של המשקיעים מזכירות את סיפור הקרפדה שנכנסת לסיר כשהמים פושרים ולא שמה לב לטמפרטורה העולה עד שמאוחר מדי. הם התרגלו לחשוב שזהו מצב טבעי. אבל לא רק שאנחנו במצב שבו טריליוני דולרים מניבים תשואה שלילית בוודאות, ישנם עוד טריליונים רבים אשר מניבים תשואה אפסית או קרוב לכך. הדבר הראשון והברור הנובע מחוב הנושא ריבית שלילית הוא האבסורד למשקיעים. מי שמרגיש שהוא מקבל יותר מדי מאג"ח ל־100 שנה לממשלת אוסטריה (1% בשנה) יכול לקבל התחייבות של יפן, צרפת או גרמניה שהן יחזירו בעתיד פחות ממה שהמשקיע משלם היום.

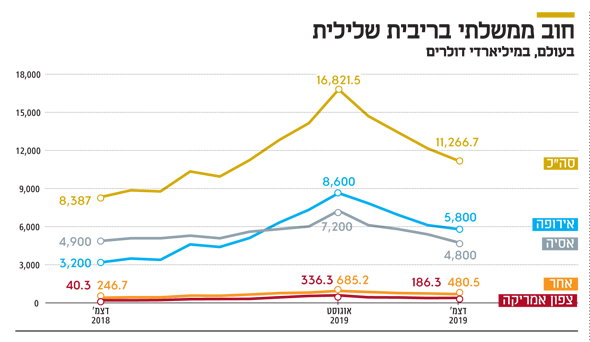

אבל התחייבות זו היא בעירבון מוגבל, וישנה ערובה להפסד ודאי רק במצב האופטימי ביותר. אם אחת הממשלות הללו תגיע לחדלות פירעון או תגרום להיפר־אינפלציה, ההפסד יהיה גדול יותר. הראשונים שייפגעו במצב הזה הם משקיעים זרים, בהם גם ישראלים. אבל כסף שאינו יודע לצמוח הוא אינו בעיה בלעדית של ממשלות. לאחרונה התחלנו לראות ריבית שלילית גם בשוק הקונצרני, כשסימנס הגרמנית גייסה 1.6 מיליארד יורו באג"ח לשנתיים עד חמש ללא ריבית כלל. גם בישראל, הבנק הבינלאומי גייס 700 מיליון שקל באג"ח ל־6 שנים בריבית שלילית של 0.1%. לפי בלומברג, כמות האג"ח בריבית שלילית עומדת כיום על 11.2 טריליון דולר, ירידה לעומת 16.8 טריליון באוגוסט 2019.

המדינות לא יודעות מה לעשות עם הכסף

חרף ההתנהגות המרתקת של משקיעים, מה שמעניין יותר היא המשמעות של חוב בריבית שלילית על פרויקטים בעולם. בהנחה שניתן להנפיק חוב חדש בעל קופון שלילי, לעומת חוב בעל קופון חיובי שמחירו עלה כל כך שהוא נסחר בתשואה שלילית, המנפיקות אומרות שכל פרויקט בעל תשואה חיובית כבר מומן. משקיעים נתנו (בעיקר) לממשלות כל כך הרבה כסף, עד כי המדינות כבר לא יודעות מה לעשות איתו. באופן כללי, מדינות אוהבות לממן פרויקטים רווחיים בעזרת חוב. הנפקת אג"ח לטובת תוכנית חברתית כזו או אחרת אינה המצב המומלץ, אלא כדאי לשלם עבורה מתוך ההכנסות ממסים.

כשמדובר בפרויקט תשתית אשר יהיה רווחי למשק, ממשלות אוהבות חוב. ניתן לחשוב על מיליוני השעות הנחסכות בזכות כביש 6 ובעתיד בזכות הרכבת הקלה. כביש 6 הנו פרויקט BOT אשר מאפשר לממשלה לפתח תשתיות מבלי להוציא כסף מהכיס. כל פרויקט כזה מגדיל את הפרודוקטיביות במשק ויכול לכסות על ההוצאה בתוך כמה שנים. כשהתשואות באג"ח שליליות, ממשלות העולם בעצם מסמנות שהן מימנו כל פרויקט אפשרי בעל תשואה חיובית והמשקיעים מתעקשים לתת לממשלות כסף נוסף שכבר צריך לממן פרויקטים הפסדיים. אם נשתמש בכביש 6 כדוגמה, משמעותן של אג"ח המניבות תשואה שלילית היא לא רק בנייה של כביש 6 וכן הרחבתו ל־5-4 נתיבים בכל כיוון על מנת לעמוד בדרישה העכשווית. משמעותן של אג"ח המניבות תשואה שלילית בהקשר של כביש 6 היא גם הרחבה עבור דרישה עתידית צפויה.

למעשה, בהסתכלות גלובלית, ממשלות העולם (וכנגזרת בעולם העסקי) בנו את כל הקיבולת הנדרשת לא רק להיום אלא לעתיד הנראה לעין. נכון, עם הזמן האוכלוסייה תגדל ותתעשר ותדביק את ההיצע, אבל נכון להיום, אנחנו נמצאים בעודף היצע עולמי גדול בתשתיות, במפעלים לייצור מוצרים ובשירותים הממשלתיים והפרטיים. בצורה דומה, גם בועת הדוט.קום בנתה דברים טובים וחשובים, רק מעט מהר מדי ומעט מוקדם מדי. פיצוץ בועת מניות הטכנולוגיה בשנת 2000 מלמד המשקיעים לא בהכרח נהנו מהחוויה.

השורה התחתונה: אם אג"ח של אחת הממשלות תגיע לחדלות פירעון, הראשונים שייפגעו הם משקיעים זרים, בהם גם ישראלים

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי, ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות