גיוסי האג"ח של דצמבר הפכו את 2019 לכוכבת העשור

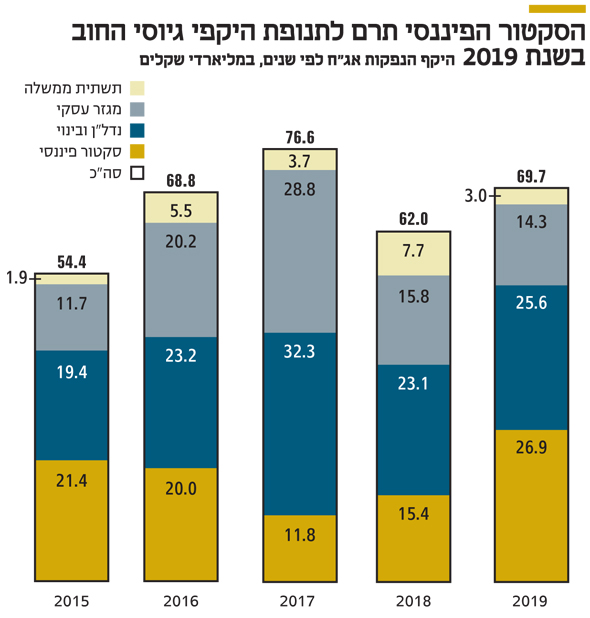

עם 14 מיליארד שקל בחודש האחרון, היקף גיוסי האג"ח ב־2019 הגיע ל־69 מיליארד שקל - ההיקף השני בגובהו בעשר השנים האחרונות, כך עולה מסקירת האג"ח השנתית של מידרוג. את הגיוסים הוביל הסקטור הפיננסי, בראשות הבנקים. הנתח של עשרת המנפיקים הגדולים עלה ל־42%

היקף גיוסי האג"ח הקונצרני בישראל במהלך 2019 הסתכם ב־69 מיליארד שקל. כך עולה מסקירת האג"ח השנתית של חברת מידרוג. מדובר בעלייה של 11.2% לעומת 2018, בה הסתכם היקף הנפקות אגרות החוב הקונצרניות ב־62 מיליארד שקל. למעשה, 2019 היתה השנה החזקה ביותר מבחינת היקף גיוסי החוב בעשור האחרון מלבד 2017, בה עמד היקף הנפקות החוב על 76 מיליארד שקל. מה שתרם לכך היה בעיקר חודש דצמבר, שנחתם עם היקף שיא בהנפקות אג"ח קונצרניות של 14 מיליארד שקל. זאת, בהשוואה ל־4.7 מיליארד שקל בדצמבר אשתקד. מדובר בהיקף הגיוסים הגדול ביותר בחודש בודד לאורך השנים 2017־2019.

כ־28.7% מההנפקות בחודש דצמבר נבעו מהמגזר הפיננסי והיתר מהמגזר העסקי. בין המנפיקים הבולטים בחודש זה, ניתן למנות את בנק דיסקונט, קבוצת עזריאלי וחברת נמלי ישראל, עם היקפי גיוס של כ־2.5, 2.1 ו־1.3 מיליארד שקל, בהתאמה. מדובר בהתעוררות של ממש לעומת חודש נובמבר, בו עמדו ההנפקות על 2.0 מיליארד שקל בלבד. במרבית ההנפקות בדצמבר נרשמה רמת ביקוש גבוהה מצד המשקיעים, אשר באה לידי ביטוי ברמת ריבית נמוכה.

להערכת מידרוג, רמת הביקוש הגבוהה, בשילוב עם פעילות ההנפקות הדלילה בחודש נובמבר, הובילו את החברות לבצע הנפקות בהתאם לצורכי המימון ומחזור החוב שלהן. עיקר ההנפקות בשנת 2019 בוצע בידי מנפיקים מהסקטור הפיננסי, הכולל בנקים, חברות ביטוח וחברות כרטיסי אשראי. אלו הנפיקו בכ־27 מיליארד שקל - גידול של 75% לעומת כ־15.4 מיליארד שקל ב־2018 וגידול של 128% לעומת כ־11.8 מיליארד שקל ב־2017. בנטרול הסקטור הפיננסי, הסתכם היקף ההנפקות ב־2019 ב־42.8 מיליארד שקל, בהשוואה ל־46.6 מיליארד שקל ב־2018 - ירידה של 8.2%. רוב הירידה נבעה מהקיטון בהיקף ההנפקות של חברת החשמל.

הריכוזיות של המנפיקים הגדולים עלתה משמעותית

גיוסי האג"ח בשנת 2019 בוצעו בידי 137 מנפיקים שונים, כמות דומה לזו של השנה הקודמת, אשר עמדה על 141 מנפיקים. עם זאת, ניכרת עלייה קלה בריכוזיות המנפיקים. 10 המנפיקים הגדולים היוו כ־42% מסך ההנפקות במונחי ערך נקוב, לעומת 40.8% בשנת 2018 ו35.3% בשנת 2017. במהלך השנה נוספו 10 מנפיקים חדשים, מרביתם מסקטור השירותים הפיננסים.

חברות הנדל"ן המניב הובילו את סקטור הנדל"ן

בסקטור נדל"ן ובינוי הסתכם היקף ההנפקות בשנת 2019 ב־26 מיליארד שקל, עלייה של 13% לעומת 23 מיליארד שקל בשנת 2018. סקטור נדל"ן ובינוי היווה כ־37% מסך הגיוסים בשוק הקונצרני השנה, וכ־62% מהגיוסים בנטרול הסקטור הפיננסי.

את הגיוסים בסקטור הנדל"ן במהלך השנה החולפת הובילו קבוצת עזריאלי, אלוני חץ וביג, עם הנפקות בהיקפים של כ־3.6, 1.4 ו־1.3 מיליארד שקל בהתאמה. כמו כן, בין עשרת המנפיקים הגדולים בסקטור ניתן למצוא את מליסרון, איירפורט סיטי, אמות השקעות ו־ווסטדייל אמריקה, חברה זרה אשר הנפיקה לראשונה אגרת חוב בשוק הישראלי. בסקטור נרשמו 3 מנפיקים חדשים במהלך 2019.

הירידה בהיקף הגיוסים בסקטור הנדל"ן ביחס לשנת 2017 נבעה בעיקר מצד חברות הנדל"ן האמריקאיות, אשר גייסו במהלך שנת 2019 כ־4 מיליארד שקל בלבד, לעומת כ־6 מיליארד שקל ב־2018 וכ־10 מיליארד שקל ב־2017. מידרוג מייחסת זאת לירידה באטרקטיביות הגיוס בארץ עבור חברות הנדל"ן הזרות, בשל עליית תשואותיהן במהלך 2018, על אף התאוששות חלקית ב־2019. בנושא זה, דיווחים על כשלי ממשל תאגידי בחברות הנדל"ן האמריקאיות, לצד קריסתה של חברת ברוקלנד בסוף שנת 2018, הובילו לשחיקה מתמשכת בהיקף גיוסי חברות הנדל"ן הזרות בשוק הישראלי. לעומת זאת, היקף הגיוסים בקרב חברות נדל"ן ובינוי הרשומות בישראל הסתכם בכ־21.5 מיליארד שקל בשנת 2019, המגלם עלייה של כ־24% ביחס לשנת 2018, בה הסתכם היקף הגיוסים בכ־17.3 מיליארד שקל, ובדומה להיקף ההנפקות בשנת 2017, אשר הסתכם לכ־21.7 מיליארד שקל.

לדברי נדב ברקוביץ', אנליסט הנדל"ן באי.בי.אי ברוקראז': "השוק חילק את החברות האמריקאיות לשתי קבוצות. הקבוצה הראשונה מורכבת מהחברות הגדולות והחזקות, שאף גייסו חוב חדש בספטמבר. חברות כגון: סילברסטיין, נמקו, לייטסטון וקורנרסטון. הקבוצה השנייה מורכבת מחברות שעדיין נסחרות בתשואות גבוהות, אשר אינן מאפשרות להן לבצע גיוסים חדשים. קבוצה זאת תצטרך להמשיך ולהסתמך על מימוש נכסים ומיחזורי חוב בארה"ב".

בחינת המרווחים החציוניים בשוק האג"ח הקונצרני (המדורג) בישראל מראה כי שנת 2019 התאפיינה במגמת צמצום מרווחים מתמשכת (למעט חודש אוגוסט) לאורך כל סולם הדירוג - הן במגזר הצמוד והן במגזר השקלי. צמצום המרווחים במהלך שנת 2019 נע בטווחים שבין 10 ל־170 נקודות בסיס במגזר השקלי ו־15 ל־145 נקודות בסיס במגזר הצמוד, כאשר עוצמת הצמצום היתה משמעותית יותר בדירוגים נמוכים יותר. בבחינה של שנת 2019 לעומת 2018 ישנה מגמה מעורבת לאורך סולם הדירוג ובין שני המגזרים, שהושפעה גם מפתיחת מרווחים משמעותית בדצמבר 2018. צמצום המרווחים לאורך שנת 2019 תמך בירידת התשואות החציוניות בשני מגזרי הפעילות ולאורך רוב סולם הדירוג. כך, ירדו התשואות לאורך שנת 2019 במגזר השקלי בטווח שבין 80 ל־220 נקודות בסיס ובמגזר הצמוד בטווח שבין 45 ל־180 נקודות בסיס.

"הגידול בהנפקות האג"ח צפוי להימשך ב־2020"

מעבר לצמצום המרווחים, במהלך השנה חלה ירידה בעקומי הבסיס הצמוד והשקלי (חסרי סיכון) לכל אורכם, אשר תרמה לירידת התשואות, כאשר שני העקומים התאפיינו בהשתטחות העקום בטווח שבין 90 ל־100 נקודות בסיס.

לדברי אבי שטרנשוס, מנכ"ל מידרוג: "הגידול בהנפקות האג"ח אשר אפיין את 2019 צפוי להימשך גם ב-2020. זאת, לנוכח סביבת הריבית הנמוכה, שאינה עומדת להשתנות, וצמצום המרווחים לאורך מרבית הסקטורים וקבוצות הדירוג. המרווחים הנמוכים יעודדו כניסה של מנפיקים נוספים, מתחומים שונים מעבר לנדל"ן ולפיננסים, ולהרחבת פרופיל איכות האשראי של המנפיקים. המשך ההשקעה הממשלתית בפרויקטים תשתיתיים צפויה להוביל להאצת פעילות ההנפקות מצד חברות ממשלתיות וכן מצד סקטור התשתיות".