בלעדי לכלכליסט

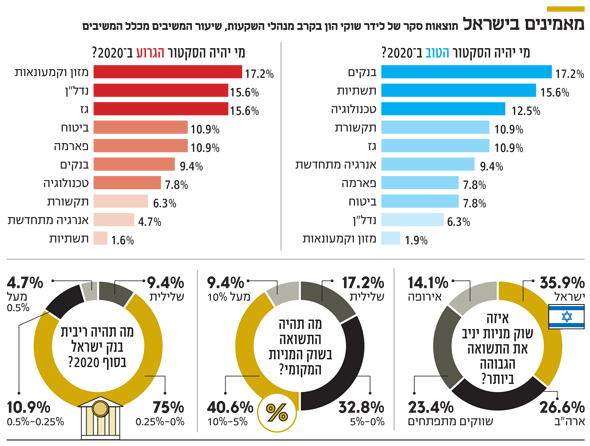

התחזית של לידר ל-2020: הכסף יזרום לתשתיות, הריבית תמשיך לפגוע בחברות הביטוח

ענפי התשתיות והגז צפויים להניב למשקיעים תשואה נאה בשנת 2020, וכך גם הנדל"ן המניב, שהיה שיאן השנה עם 66% עד כה. כך עולה מסקירה של לידר שוקי הון • הפארמה עלולה לספוג מכה אם הדמוקרטים ינצחו בבחירות בארה"ב • וסביבת הריבית הנמוכה תמשיך לפגוע בחברות הביטוח וביכולת הבנקים לייצר רווח בתיקי הנוסטרו

השנה הקרובה צפויה להיטיב עם חברות מענפי התשתיות, הגז והזיקוק, כך עולה מסקירה שערכה מחלקת המחקר של לידר שוקי הון, שמסכמת את 2019 ומספקת תחזיות ל־2020. השנה החדשה צפויה להיות טובה גם למשקיעים בנדל"ן המניב, שהיה כוכב התשואות בשנה החולפת. מנגד, למשקיעים בחברות הפארמה והביטוח צפויה שנה טובה פחות. לידר שוקי הון מעריך כי סביבת הריבית הנמוכה, שצפויה להישאר כזו גם בשנה הבאה, והמשך התרחבות הפעילות הכלכלית, יתרמו הן לתוצאות החברות והן לביצועי המניות. עם זאת, מדגישה הסקירה, כי מחירי המניות הנוכחיים אינם נמוכים — זאת בעקבות עליות מרשימות בשנים האחרונות.

בנקים: צפי חיובי

האיום — ענקיות הטכנולוגיה

סקטור הבנקים מציג בשנים האחרונות תוצאות טובות, על רקע צמיחה בפעילות, תיק אשראי איכותי, ירידה בהוצאות השכר ושיפור ביעילות התפעולית. אם לא תחול הרעה משמעותית במשק, התוצאות צפויות להמשיך כך, והבנקים עשויים להציג תשואה ממוצעת של 10%–11% על ההון.

| |||

הריבית האפסית המתמשכת תגרום לירידה במרווח הפיננסי ותפגע בהכנסות המימון, זאת בנוסף לפגיעה ביכולת הבנקים לייצר רווחים בתיקי הנוסטרו.

הבנקים ימשיכו, ככל הנראה, להגדיל סיכון בתיק האשראי ובתיק הנוסטרו, והריבית הנמוכה עלולה להביא לתמחור גבוה של נכסים. ההערכה היא כי הבנקים ימשיכו להתייעל, שכן יש להם מקום לצמצומים נוספים. ייתכן שכניסת המנכ"לים החדשים בבנקים הפועלים, דיסקונט ולאומי תאיץ תהליך זה, כיוון שמנכ"ל חדש מעדיף להתחיל עם הוצאות גבוהות ולקטוף את פירות ההתייעלות לאחר מכן.

הגורמים העיקריים לשיפור בבנקים הם צמיחה באשראי, רמה נמוכה של הפרשות להפסדי אשראי ושיפור נוסף ביחסי היעילות, כאשר השנה נהנו הבנקים גם מתרומת שוק ההון. מנגד, ירידת הריבית בישראל ובארה"ב פגעה בהכנסות המימון שלהם. הבנקים רשמו השנה שיפור בשורת הרווח והציגו מתחילת השנה תשואה ממוצעת של יותר מ־10% על ההון.

בטווח הקצר קיים חשש מהריבית, שפוגעת בהכנסות המימון ומגדילה את הסיכון של הבנקים ושל הלווים, וכן חשש מכך שהצמיחה החדה באשראי תביא לעלייה בהפרשות להפסדי אשראי. בטווח הארוך החשש הוא מחברות כרטיסי האשראי וגורמי המימון החוץ־בנקאיים, ובעיקר מענקיות הטכנולוגיה, שצפויות בעתיד הלא רחוק לנגוס נתח לא מבוטל מהכנסות הבנקים.

עליות השערים בשנה האחרונה והמשך השיפור ברווחיות הביאו את מניות הבנקים להיסחר לפי ממוצע מכפיל הון של 1.05, וברמה זו הם נסחרים כבר סביב שוויים הכלכלי.

ביטוח: גורמי סיכון

הריבית תמשיך לשחוק תוצאות

להערכת לידר, עקום הריבית ימשיך להשפיע על תוצאות חברות הביטוח. הירידה החדה בו היתה הפתעה, וההערכות הן כי סביבת הריבית תמשיך להיות נמוכה. המשמעות היא שלילית לסקטור הביטוח, גם כיוון שההתחייבויות הביטוחיות של החברות גדלות, וגם מאחר שפוטנציאל הרווחיות בשוק האג"ח קטן. מצבו הטוב של המשק ימשיך לתרום לחיוב לפעילות הביטוחית. האבטלה הנמוכה תורמת לעלייה בהיקף הנכסים המנוהלים ובפרמיות הביטוחים, וגם לירידה בהיקפי הביטולים, הפדיונות והונאות הביטוח.

הסקירה מציינת גם עלייה בתחרות, בעיקר בתחומי הרכב והרכוש. בנוסף, יימשכו ההשפעה הדרמטית של קרנות ברירת המחדל על דמי הניהול בפנסיה, והתחרות בגמל ובפוליסות החיסכון.

פעילות חברות הביטוח תהיה תלויה ב־2020 בהמשך מצבו הטוב של המשק, בסביבת הריבית — כאשר ירידה בה תפגע בחברות ותוביל להתנהגות שקשה לצפותה בשוק ההון. החברות צפויות להתמודד בשנה הקרובה עם ריבית נמוכה, תרומה לא משמעותית מצד שוק ההון ותחרות חזקה יחסית בתחומי החיסכון ארוך הטווח והביטוח הכללי.

יש גם סיכונים אקטואריים בעלי "זנב ארוך", בביטוחי החיים, הסיעוד והבריאות, המושפעים בעיקר מהתארכות תוחלת החיים. להערכת לידר, ההחלטות הניהוליות שקיבלו בשנים האחרונות הראל, הפניקס ומנורה יצרו להן יתרון על פני כלל ומגדל, שהובילו את הענף בעבר.

קיים פער משמעותי בתמחור החברות בענף. הראל נסחרת סביב הונה העצמי, הפניקס ומנורה סביב 0.85 על ההון, ומגדל וכלל סביב 0.65 על ההון. בחינת התשואות על ההון בשנים האחרונות, תחזיות הרווח והחשש מהמשך ההשפעה השלילית של הריבית על כלל ומגדל מצדיקים את הפער. הסקירה מעניקה עדיפות להראל, הפניקס ומנורה, שערוכות טוב יותר להשפעות הנחיות הסולבנסי, וימשיכו להציג רווחיות גבוהה יותר. לאור הסיכונים בענף, הרי שברמות המחירים הנוכחיות ממליצים בלידר על הסקטור במשקל שוק.

תשתיות: מומנטום

הפלונטר הפוליטי עלול לעכב

חברות התשתיות הבולטות הציגו ביצועי יתר משמעותיים ביחס לשוק. התשואות המרשימות הגיעו על רקע התוצאות החיוביות בדו"חות הכספיים של החברות, בעקבות הצפי להשקעות משמעותיות בתחום התשתיות במדינה.

על פי התוכנית "תשתית לצמיחה 2019", שפרסם משרד ראש הממשלה, צפויות במהלך 2020 התחלות של פרויקטים רבים, לצד פרסום מכרזים חדשים. עם זאת, הקשיים בהקמת ממשלה חדשה והגירעון המעמיק עלולים לעכב מכרזים ולהאט שחרור תקציבים.

להערכת לידר, מגמת העלייה בהשקעה בתשתיות צפויה להימשך, גם על רקע המחסור בהן וגם לאור הגידול באוכלוסיית ישראל.

קבוצת אשטרום נמצאת בשנים האחרונות במומנטום עסקי חיובי, הכולל צמיחה בתוצאות ובפרמטרים התפעוליים. להערכת לידר, צבר הזמנות חזק ויציב לצד סביבה עסקית תומכת, יתרמו לתוצאות החברה בעתיד.

שפיר הנדסה נמנית עם החברות המובילות בתחום, ונהנית מאינטגרציה אנכית וסינרגיות תפעוליות בין תחומי פעילותה. הרחבת תחום התעשייה, קידום פרויקטים קיימים בתחום התשתיות, זכייה במכרזים חדשים והעמקת דריסת הרגל בתחום הייזום למגורים, יתמכו בתוצאות החברה בעתיד.

סבינה לוי מנהלת מחלקת מחקר בלידר שוקי הון צילום: אורי כץ

סבינה לוי מנהלת מחלקת מחקר בלידר שוקי הון צילום: אורי כץ

פארמה: אי־ודאות

טבע על מסלול התייצבות

2020 תיפתח על רקע חוסר ודאות לגבי השלכות הבחירות לנשיאות ארה"ב על ענף הפארמה, לאור ההצעות האגרסיביות של חלק מהמתמודדים. ניצחון הדמוקרטים עלול להתפרש כשלילי לסקטור, שכן הם ינסו לקדם חקיקה להגבלת מחירי התרופות.

מגמת ההתייצבות במחירי הגנריקה צפויה להימשך, ואין בשלב זה קטליזטורים מהותיים לשינוי בסביבה העסקית בתקופה הקרובה. רמת מחירי המוצרים ממשיכה להיות נמוכה יחסית, וריבוי השחקנים בענף בשילוב קצב גבוה של אישורי FDA למוצרים גנריים תורמים לתחרות. לידר גם מעריכה סיכוי נמוך לשינויים רגולטוריים מהותיים בפארמה ב־2020, בעיקר לנוכח היותה שנת בחירות.

טבע צפויה להתמקד בחיזוק המאזן והפחתת המינוף, והסקירה מעריכה יציבות או צמיחה מתונה בתוצאות בשנה הקרובה. זאת בעיקר הודות להתייעלות, ההתמתנות בשחיקת מכירות הקופקסון והמשך החדירה של התרופות Austedo ו־Ajovy.

פריגו צפויה להתמקד ביישום האסטרגיה החדשה להפיכתה לחברת Self-Care (טיפול עצמי). החברה תמשיך בכניסה לפלחי שוק חדשים, באמצעות רכישות משלימות ושיתופי פעולה אסטרטגיים. יש חוסר ודאות לגבי יכולתה לממש את עסקי הגנריקה בטווח הקרוב במחיר הרצוי.

השנה הקרובה עשויה להיות טובה יותר עבור הסקטור בהיבט התוצאות הכספיות, בעיקר הודות להתייצבות במחירי הגנריקה. מאידך, ימשיכו לאיים על הענף התביעות לגבי התמכרות למשככי כאבים והשלכות הבחירות בארה"ב. התבהרות בהסדר הפשרה המוצע במסגרת התביעות עשויה לשפר את סנטימנט המשקיעים ולמתן את תנודתיות המניות, אולם הפארמה עדיין נתפסת כסקטור אטרקטיבי פחות, גם על רקע אי־הוודאות לגבי מנועי הצמיחה בטווח הבינוני־ארוך. לידר ממשיך, אם כן, להמליץ על הסקטור במשקל שוק.

גז: שנת מפנה

לוויתן מצטרף להזרמה

לסקטור הגז בישראל צפוי מפנה ב־2020, בעקבות הזרמת הגז ממאגר לוויתן בסוף 2019. מצד אחד, ישראל צועדת לעבר עצמאות אנרגטית, אך מנגד, הזינוק בהיצע הוביל להתגברות משמעותית בתחרות. התחרות בעקבות לוויתן והמאגרים כריש ותנין, שתחילת ההפקה מהם צפויה ב־2021, גרמו לשינוי חלק מחוזי הגז של מאגר תמר, ולהחלטה של לקוחות קיימים, ובהם חברת החשמל, לגוון את מקור הגז הטבעי שלהם. יצוא הגז לירדן ולמצרים הוא קריטי ליציבות הענף. בהיעדר יצוא, צפוי עודף היצע משמעותי, שעשוי להוביל לירידת מחירים נוספת.

המשק מתאפיין בביקוש גובר לגז טבעי, ולהערכת לידר תהיה בשנה הבאה צמיחה משמעותית. הדבר יצמצם עוד את השימוש בפחם ובסולר לייצור חשמל, לצד אי־העמידה ביעדים שקבעה הממשלה לייצור של חשמל מאנרגיה מתחדשת.

נדל"ן מניב: יצרן ערך

הריבית תומכת בהמשך העליות

סביבת הריבית הנמוכה תמשיך לתמוך בביצועי הסקטור, שהניב השנה את התשואה הגבוהה ביותר, 65.6% למדד הנדל"ן לעומת 19.9% לת"א־125. מגמת הריבית הנמוכה תתמוך בביצועי הענף ותוביל לשימור ואף להגדלת המרווח הפיננסי בין התשואה על הנכסים לעלות החוב המשוקללת. חברות הנדל"ן ימשיכו להוביל את גיוסי האג"ח וייהנו מחיסכון בעלויות מימון.

הסביבה העסקית תמשיך לאתגר את הנדל"ן המסחרי. הישראלים ימשיכו לנהור לחו"ל, והמכירות באינטרנט יגדלו. חברות הנדל"ן יפעלו לשיפור תמהיל הנכסים, בדגש על חוויות, פנאי ונוחות, כשהמרכזים החזקים ימשיכו להפגין ביצועים טובים. אך בלידר לא פוסלים פגיעה מסוימת בביצועי המרכזים החזקים פחות.

המסחר המקוון ימשיך לצמוח, אף שמדובר בפחות מ־10% מהמכירות. לכן, ככל שהצריכה הפרטית תגדל, עדיין צפויה צמיחה חד־ספרתית נמוכה במסחר הפיזי.

התמחור הנוכחי של מניות הנדל"ן גבוה ברמה היסטורית, אך נראה שצריכים להתרגל לעולם חדש של ריביות נמוכות במיוחד. בסביבת הריבית הנוכחית יש לחברות הסקטור מרווח פיננסי גדול, המאפשר להן להמשיך לייצר ערך למשקיעים. חברות הנדל"ן נסחרות כיום בשיא של מכפילי הון, עם ממוצע של כ־1.5. רמות אלה נובעות מהירידה בתשואות בעולם בעוד שיעורי ההיוון בספרים לא רשמו שינוי מהותי. תשואות ה־FFO נעות בטווח של 5%–10%, והסקירה מעריכה כי החברות ימשיכו להציג צמיחה בפרמטרים התפעוליים גם בשנה הבאה, הן באמצעות שדרוג נכסים קיימים והן על בסיס פרויקטים בייזום שיחלו להניב. סביבת הריבית צפויה לסייע לחברות להמשיך ולהגדיל את המרווח הפיננסי.

רשתות מזון: התייקרות

צמיחה חד־ספרתית נמוכה

שוק המזון צפוי לצמוח באופן מתון. להערכת לידר, תהיה ב־2020 צמיחה חד־ספרתית נמוכה בשוק קמעונאות המזון בישראל, לאור עליות המחירים, צמיחת האוכלוסייה ושינוי בתמהיל המוצרים. הצפי הוא להמשך מגמת ההתייקרות וצמצום מארזי המזון גם בשנה הבאה, שכן היעדר תגובה שלילית מצד הצרכנים ייתן לכך רוח גבית.

רשתות שיווק, דוגמת ויקטורי ורמי לוי, צפויות להמשיך במאמצי ההתרחבות למרכזי הערים, באמצעות רכישות, פתיחת סניפים חדשים והסבת קיימים לפורמטים חדשים. מהלכים אלה עשויים ליצור לחצים על שחקנים קיימים, ולהוביל לשיווי משקל חדש בשוק. כמו כן, בסקירה לא נפסלות עסקאות נוספות למכירת סניפים, ובכללן של יינות ביתן, שעל פי פרסומים נקלעה לקשיים תזרימיים.

מכירות האונליין ימשיכו להיות במרכז תשומת הלב של החברות. רשתות המזון צפויות להמשיך להשקיע בפעילות זו, ושופרסל תפעיל את המרכז הלוגיסטי האוטומטי הראשון שלה ב־2020. רשת רמי לוי תמשיך לקדם את פתיחת יתרת 11 המרכזים האוטומטיים שלה.

הצפי הוא להמשך צמיחה במכירות המותג הפרטי. שופרסל ורמי לוי, שפועלות כמעט בלעדית בתחום, צפויות ליהנות מהצמיחה, שתתרום לרווחיותן ולמיצובן בשוק. התחרות צפויה להימשך גם ב־2020 ולהכביד על התוצאות.