הורמון הגדילה לא משפיע על קריסת אופקו

המיזוג עם פרולור מפתחת ההורמון, שנראה מבטיח בזמנו, מתקשה לספק את הסחורה; המוצר המתחרה של אסנדיס הדנית נראה עדיף; מכירות תרופת הדגל לטיפול במחלת כליות כרונית נמוכות מאוד; קצב המכירות של המוצר לאבחון סרטן הערמונית נמצא במגמת נסיגה; והמיזוג הכושל עם ביו־רפרנס לא מייצר רווחים; כל אלה, וכתב האישום שהוגש נגדו, גרמו לשוק לאבד את האמון בפיליפ פרוסט, שנותר עם קלף אחרון בקרב ההישרדות של אופקו

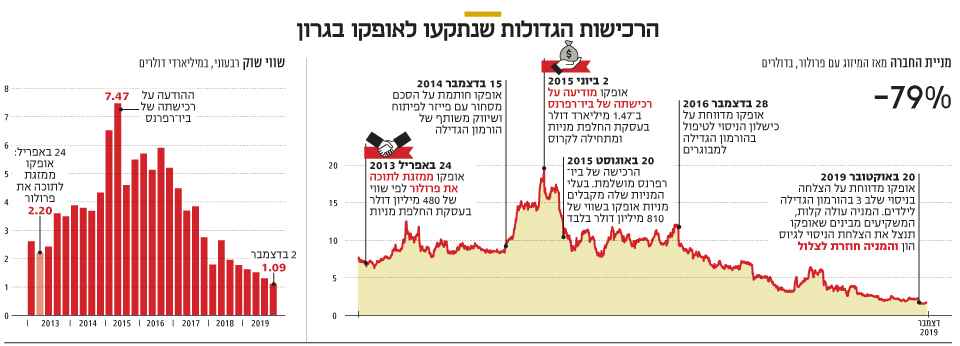

בשנת 2013 חברת פרולור הציגה את אחד האקזיטים הגדולים בביוטק הישראלי. החברה, שפיליפ פרוסט החזיק בה (19.8%), התמזגה עם חברת אופקו, שבה החזיק פרוסט ב־45.9%, לפי שווי של 480 מיליון דולר לפרולור. במועד הכרזת העסקה מחיר מניית אופקו עמד על 7 דולר, ושווי השוק שלה היה 2.2 מיליארד דולר. מחזיקי מניות אופקו קיבלו 0.9951 מניות אופקו תמורת כל מניית פרולור.

היום, במבט לאחור, העסקה נראית מוצלחת הרבה פחות. הפעילות המקורית של אופקו אכזבה את המשקיעים, המכירות של תרופת הדגל של החברה Rayaldee -לטיפול במחלת כליות כרונית - נמוכות מאוד, קצב המכירות של בדיקות 4KScore לאבחון סרטן הערמונית בנסיגה ומעבדת הבדיקות הקליניות ביו־רפרנס לא מייצרת רווחים. גם שיווק התרופה Varubi - למניעת בחילות והקאות במבוגרים המקבלים טיפול כימותרפי, שאופקו פיתחה והיא מוסחרה בידי Tesaro - לא הגיע למכירות מהותיות, לאחר ששיווק הגרסה בהזרקה הופסק בעקבות בעיות בטיחות. להערכתנו, השווי העיקרי של אופקו מגיע כיום דווקא מפרולור, שהורמון הגדילה שפיתחה (Somatrogon) עבר בהצלחה ניסוי שלב 3 ונחשב למוצר המוביל שלה.

בעקבות כישלון מרבית הפעילות של אופקו ליצור ערך למשקיעים, מניית החברה התרסקה למחיר של 1.56 דולר. כלומר, מי שהמשיך להחזיק במניית אופקו לאחר המיזוג, איבד 79% משווי המניה. פרוסט, שמחזיק כיום ב־35% מאופקו, רכש ממניותיה במשך כל השנים האחרונות. רכישות אלה תמכו במחיר המניה והקלו על אופקו את ביצוע הרכישות של חברות אחרות, שבוצעו בדרך כלל תמורת מניות אופקו, בזכות המחיר הגבוה של המניה. כך היה גם עם עסקת פרולור. אך בשנה האחרונה השוק איבד אמון בפרוסט, בגלל שילוב של הכישלונות המסחריים של ההבטחות הגדולות של אופקו והאישום נגד פרוסט בהרצת מניות ביומד קטנות, שנסגר בקנס לא מהותי עבורו. אופקו חווה משבר עמוק - משבר שרק פרולור יכולה לחלץ אותה ממנו.

המתחרה העיקרית עם המוצר העדיף

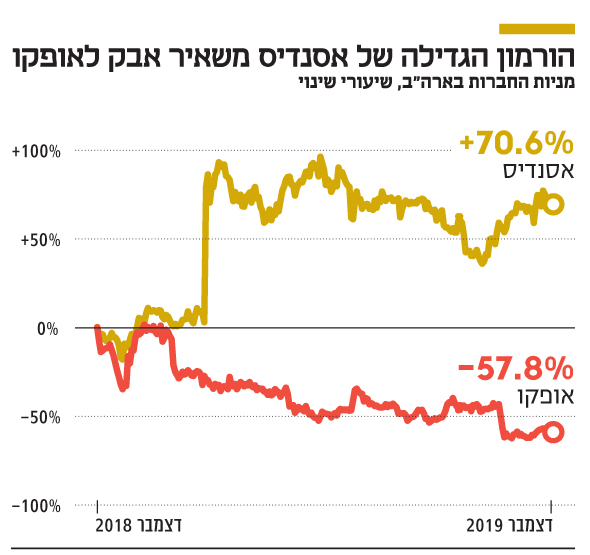

לפרולור יש טכנולוגיה להארכת משך הפעולה של הורמון הגדילה, שפותחה באמצעות חיבור כימי שלו עם החלבון CTP. הורמון הגדילה של אופקו מוזרק פעם בשבוע, במקום הזרקה שנעשית כעת פעם ביום. ב־2018 ריכז שוק הורמון הגדילה מכירות של 3.2 מיליארד דולר ברחבי העולם. בשוק זה קיימת תחרות בין שבע יצרניות גדולות, כאשר עיקר השוק הוא טיפול יומי בילדים עם מחסור בהורמון. סביר להניח שבשנים הקרובות נתח מהותי משוק זה יעבור להורמון גדילה שמוזרק פעם בשבוע, ואופקו מקווה להיות שחקן מהותי בו. כרגע המתחרה העיקרית של אופקו היא החברה הדנית אסנדיס (Ascendis), שסיימה גם היא בהצלחה ניסוי שלב 3 בטיפול בתרופה.

אסנדיס צפויה להקדים את אופקו בהגשת הבקשה לאישור לשיווק בארה"ב ובאירופה, וטוענת ליתרונות בתרופה שלה על פני התרופה של אופקו. שוק ההון מאמין באסנדיס, שעיקר השווי שלה נובע מתרופה זו, הנמצאת בשלב מתקדם של פיתוח. אסנדיס נסחרת כעת בשווי של 5.5 מיליארד דולר, ויש לה קופת מזומנים של 659 מיליון דולר, שתספיק לפיתוח העתידי שלה. מנגד, אופקו נסחרת לפי שווי שוק של 1.1 מיליארד דולר בלבד, ולחברה עודף התחייבויות פיננסיות. שוק ההון מעריך כי סיכויי אסנדיס להגיע לשוק גבוהים מאלה של אופקו, ובהנחה ששני המוצרים יאושרו לשיווק, יהיה לאסנדיס יתרון מהותי. יותר משש שנים לאחר האקזיט של פרולור היא מתקרבת להגיע אל השוק האמריקאי, אך ללא עמדת הובלה.

השנים הראשונות של פעילות פרולור לאחר שמוזגה לתוך אופקו היו מצוינות. בדצמבר 2014 אופקו נכנסה להסכם מסחור עם פייזר, וכחלק מההסכם פייזר שילמה לאופקו תשלום ראשוני של 295 מיליון דולר. אופקו תהיה זכאית ל־275 מיליון דולר נוספים כתלות בעמידה באבני דרך רגולטוריות, שעיקרן אישור לשיווק הורמון הגדילה בשווקים שונים. לאחר האישור לשיווק הורמון הגדילה לילדים, תהיה אופקו זכאית לחלק מהרווח הגולמי המשולב לתרופה של אופקו ולהורמון הגדילה שפייזר משווקת כעת, Genotropin, שהיקף המכירות שלו ברבעון השלישי השנה עמד על 124 מיליון דולר. מכירות תרופה זו נמצאות בנסיגה הדרגתית, לאחר שרשמו שיאי מכירות של 900-880 מיליון דולר בשנה ב־2008–2011. אופקו לא דיווחה מה נתח התמלוגים ומה שיעור הרווחים שתקבל. אופקו לקחה על עצמה את העלויות של הניסויים עד לקבלת האישורים לשיווק, ופייזר את העלויות של ההכנה לשיווק.

לאחר הפתיחה המוצלחת החלו להגיע חדשות רעות. בדצמבר 2016 ניסוי שלב 3 של אופקו בהורמון הגדילה שלה למבוגרים נכשל בהשגת מובהקות ביעד הראשי. אופקו טענה שהכישלון נבע מכמה תצפיות חריגות, ושהיא תבחן את הגשת התרופה לאישור לשיווק בארה"ב לאחר ניתוח עומק של התוצאות, אך בהמשך היא נמנעה מכך. ניסוי שלב 3 בתרופת הורמון הגדילה בילדים התנהל כמתוכנן, אך הסתיים אחרי המועד המתוכנן לפי התחזיות המוקדמות שניתנו בעת המיזוג בין אופקו לפרולור. עיכוב זה צפוי להיות קריטי מבחינת אופקו. באוקטובר השנה דיווחה אופקו על הצלחה בניסוי שלב 3 בהורמון הגדילה לילדים, כאשר היעד העיקרי של הניסוי הושג - צמיחת הגובה - ולא היה נחות מזה של ה־Genotropin שמוזרק פעם ביום. עם פרסום תוצאות הניסוי חלה עלייה במחיר מניית אופקו, אך זו נהפכה לירידה חדה שבוע לאחר מכן, כאשר השוק הפנים שאופקו תנצל הודעה חיובית זו לצורך גיוס הון מהותי.

התלות במכירות ההורמון של פייזר

לאחר ההצלחה בשלב הניסויים, שהיה באחריות אופקו, החברה תלויה כעת בפייזר, שאחראית להגשת הורמון הגדילה בהזרקה שבועית לאישור לשיווק בארה"ב. אם הורמון הגדילה יאושר לשיווק, לאופקו יהיה נתח ברווח הגולמי מהתרופה, שהיקף המכירות השנתי שלה הוא כחצי מיליארד דולר אך הוא נמצא בנסיגה, וגם נתח מהרווח הגולמי של ההורמון שהיא פיתחה, שקשה מאוד להעריך את נתח השוק שישיג. בנוסף, התשלום שפייזר תעביר לאופקו על כל אחת מאבני הדרך הרגולטוריות יהיה 20–90 מיליון דולר. סביר להניח שהתשלום עבור אישור השיווק בארה"ב יהיה 90 מיליון דולר, ותשלום זה חיוני לאופקו בגלל מחסור המזומנים הקריטי שלה.

למתחרה של אופקו, אסנדיס, יש טכנולוגיה שמאפשרת שחרור הדרגתי של התרופה במערכת הדם. במרץ השנה אסנדיס דיווחה על הצלחה בניסוי שלב 3 בהורמון גדילה בילדים, ופרסמה תוצאות מפורטות של הניסוי, שכללו גם עמידה ביעד הניסוי הראשי וגם שמירה על רמת IGF (פקטור גדילה דמוי אינסולין). מנגד, אופקו דיווחה רק על תוצאות ראשוניות של ניסוי שלב 3, ועדיין לא פרסמה תוצאות מלאות של הניסוי. הטענה העיקרית של אסנדיס מתמקדת בכך שהיא היחידה שצפויה לייצר תרופה שהיא הורמון גדילה הפועלת ללא חיבור כימי עם מולקולות נוספות, ולכן היא זהה להורמון הגדילה שהגוף מייצר. בכך אסנדיס עוקצת את המתחרה הפוטנציאלית אופקו, שהורמון הגדילה שלה מחובר כימית עם החלבון CTP.

להורמון הגדילה יש תפקידים ישירים ועקיפים, ולכן יש חשיבות רבה שהתחליף ישיג את כל התפקידים שלו. התפקיד העקיף של ההורמון הוא שחרור IGF, שמעודד גדילת תאים וחלוקתם, ויש לו השפעה גדולה על צמיחת הגובה של ילדים. התפקידים הישירים של הורמון הגדילה רבים, ובהם סיוע בסינתזה של חלבונים, גידול מסת שריר והעלאת תפוקת הלב והכליות. לאופקו יש יתרון בכך שהניסוי נערך באמצעות עט־מזרק, ואילו זה של אסנדיס נעשה באמצעות מזרק רגיל. כדי לסגור את הפער, אסנדיס תנסה לקבל אישור לשיווק באמצעות עט־מזרק. יתרון נוסף של אופקו הוא ההסכם עם פייזר, שיש לה כבר מערכת שיווק פועלת בתחום הורמון הגדילה. השוק היפני הוא מהותי בתחום הורמון הגדילה לילדים, ואופקו מצויה בסוף ניסוי שלב 3 בשוק זה, בתקווה להיות הראשונה שתזכה לאישור לשיווק ביפן.

השנה הקרובה תהיה קריטית מבחינת הורמוני הגדילה של אופקו ושל אסנדיס. אופקו צפויה לפרסם תוצאות מלאות של הניסוי בכנס אנדוקרינולוגיה שייערך במרץ 2020. בדרך כלל פרסומים של חברות תרופות בכנסים לא משפיעים על מחיר המניה, כיוון שהם מדגישים מידע שנמסר בעבר. במקרה של אופקו, המצגת בכנסים צפויה להכיל מידע חדש ומהותי, שצפוי להשפיע על מחיר המניה. מינהל המזון והתרופות בארה"ב (FDA) צפוי לבחון את הבקשות לאישור שאסנדיס צפויה להגיש במחצית הראשונה של 2020, ושל פייזר (בשיתוף עם אופקו) במחצית השנייה של 2020 - אז צפויות הן אסנדיס והן אופקו להגיש את הבקשות לאישור לשיווק באירופה. לכן, 2020 תהיה השנה שתכריע אם לאופקו יהיה נתח מהותי בשוק ענק שיכול להגיע למכירות של מאות רבות של מיליוני דולרים בשנה, או שהתרופה שלה תיכשל בשלב האישור לשיווק או בשלב התחרות הצפויה מול אסנדיס.

התרופה שאופקו הדגישה במרבית המצגות שלה בשנים האחרונות היתה Rayaldee. תרופה זו היא שחרור מבוקר של ויטמין D, המיועד לטיפול בחולי אי־ספיקת כליות כרונית בשלבים 3 ו־4 של המחלה, שלהם רמה גבוהה של הורמון PTH, המיוצר על ידי יותרת התריס. תפקידו של הורמון זה הוא ויסות רמת הסידן בדם. אופקו העריכה את היקף השוק שאליו מכוונת התרופה ב־12 מיליארד דולר. בפועל, שלוש שנים לאחר השקתה לשיווק בארה"ב, המכירות ברבעון השלישי עמדו על 7.4 מיליון דולר בלבד. קצב המכירות של התרופה נמצא עדיין בצמיחה, אך צמיחה זו אטית, וכעת ברור שחרף האישור לשיווק התרופה, חלום המכירות במאות מיליוני דולרים לא עומד להתמשש. לאכזבה מתרופה זו יש חלק ניכר בירידה במחיר מניית אופקו.

מוצר מהותי של אופקו הוא בדיקת הדם 4KScore לאבחון סרטן הערמונית, שאופקו משווקת בארה"ב מ־2014. המלצה שלילית של חברת Novitas, שלא לתת שיפוי ביטוחי לבדיקה, הובילה לירידה בקצב הבדיקות הרבעוני מ־21 אלף בדיקות לפני שנה ל־18 אלף בדיקות ברבעון השלישי השנה. באמצע נובמבר Novitas החליטה לאפשר קבלת שיפוי ביטוחי לבדיקה מסוף השנה הנוכחית. השיפוי הביטוחי יינתן לגברים בני 45 ומעלה, שבדיקת הדם שלהם הציגה סיכון לסרטן ערמונית, אך אין אינדיקציה מהותית אחרת לסרטן זה. לכן תרופה זו יכולה לחסוך ביצוע של ביופסיה לצורך אבחון המחלה. קבלת השיפוי הביטוחי צפויה אמנם להחזיר את היקף הבדיקות לצמיחה, אולם זו תיוותר, ככל הנראה, נמוכה כפי שהיתה ערב ביטול השיפוי הביטוחי. הבדיקה יעילה מאוד בזיהוי סרטן ערמונית אגרסיבי (מדד גליסון 7 ומעלה). יכולת הזיהוי של סרטן לא אגרסיבי נמוכה, אך על פי רוב מתבצע טיפול בסרטן הערמונית רק אם הוא אגרסיבי.

רווח תפעולי אפסי של ביו־רפרנס

הרכישה הגדולה של אופקו, שבוצעה לאחר רכישת פרולור, היתה של ביו־רפרנס, שמוזגה אף היא לתוך אופקו בעסקת החלפת מניות במהלך 2015. ביו־רפרנס היא מעבדה קלינית, המבצעת בארה"ב בדיקות, בעיקר בתחומי מחלות נדירות, בתחום הסרטן ובתחום בריאות האשה. במסגרת העסקה קיבלו בעלי המניות של ביו־רפרנס 76.5 מיליון מניות של אופקו, שערכן בעת השלמת העסקה היה 810 מיליון דולר. בין הכרזת העסקה ביוני 2015 ועד להשלמתה חלה ירידה חדה במחיר מניית אופקו, שהפחיתה את התמורה למחזיקי מניות ביו־רפרנס ב־45%. שוויין הנוכחי של מניות אופקו, שניתנו למחזיקי מניות ביו־רפרנס, הוא 120 מיליון דולר בלבד. לביו־רפרנס חברה־בת, GeneDx, שמאבחנת מחלות נדירות לפי רצפים של דנ"א.

ערב המיזוג ביו־רפרנס יצרה רווח תפעולי של 80 מיליון דולר בשנה על מכירות של 800 מיליון דולר. אך מאמצע 2016 פעילות ביו־רפרנס סובלת מלחץ מחירים שלילי, שנבע מתקנות חדשות בארה"ב, ששחק מאוד את רווחיות החברה והוביל לקיפאון במכירות. אופקו לא מדווחת בנפרד את הרווח התפעולי של ביו־רפרנס, אך לפי הנתונים הפיננסיים הכוללים של החברה, שמרביתם נובעים מביו־רפרנס, אפשר להסיק שהרווח התפעולי של ביו־רפרנס הוא אפסי. תנאי השוק הקשים, כנראה בשילוב עם ניהול שלא נערך לכך, מחקו את הרווחיות מהפעילות הרווחית היחידה של אופקו, שהיתה צריכה לממן את הוצאות המחקר והפיתוח של תרופות המקור החדשות.

לאופקו יש תרופות ומוצרי אבחון נוספים בפיתוח, אך בשלב זה נראה שהפוטנציאל שלהם נמוך יחסית. בנוסף, יש לה פעילות הפצת תרופות בכמה מדינות באמריקה הלטינית ובספרד, אך גם פעילות זו לא יוצרת רווחים. את הרבעון השלישי של 2019 סיימה אופקו עם קופת מזומנים של 64.6 מיליון דולר. קצב שריפת המזומנים של החברה הוא 40 מיליון דולר ברבעון, מהם 30 מיליון דולר להוצאות מחקר ופיתוח. בנוסף, לאופקו חוב של 200 מיליון דולר לאג"ח להמרה שתיפרע ב־2025, והתחייבות פיננסית נוספת של 56 מיליון דולר שנטלה ביו־רפרנס. קופת המזומנים האוזלת אילצה את אופקו לבצע הנפקה לציבור של 50 מיליון מניות באוקטובר במחיר של 1.5 דולר למניה, אך מחיר זה כלל הנחה למזמינים, ולכן תמורת ההנפקה נטו היתה 71 מיליון דולר, שמשקפת מחיר של 1.42 דולר למניה. הנפקה זו לחצה כלפי מטה את מחיר מניית אופקו, אך גם לאחר ההנפקה, קופת המזומנים של אופקו צפויה להספיק רק עד לרבעון השלישי של 2020.

קריסת מניית אופקו צפויה להוציא אותה ממדד ת"א־35 בפברואר. לאורך השנים פרוסט טיפח את החלום של אופקו, תוך שהוא משקיע בה הון עצום באמצעות רכישת מניות. אך לאחר שהשוק איבד אמון במניה, גיוסי ההון נעשים תחת לחץ מצוקת מזומנים, היכולת של אופקו לרכוש חברות נוספות כמעט לא קיימת, ואופקו עברה למלחמת הישרדות, כשהקלף העיקרי שלה הוא הורמון הגדילה של פרולור.

הכותב הוא כלכלן בחברת הייטק