סיכום שנה באג"ח: הבנקים וחברת החשמל עשו את תשע"ט

הנפקות האג"ח של הסקטור הפיננסי זינקו ב־56%, אך הן לא פיצו על הנסיגה החדה בסקטור הריאלי שהובילה לירידה של 8.8% בהיקף הגיוסים הכולל. את הירידות הובילו חברות הנדל"ן והבינוי, בהובלת חברות ה־BVI, שגיוסיהן צנחו ב־27%

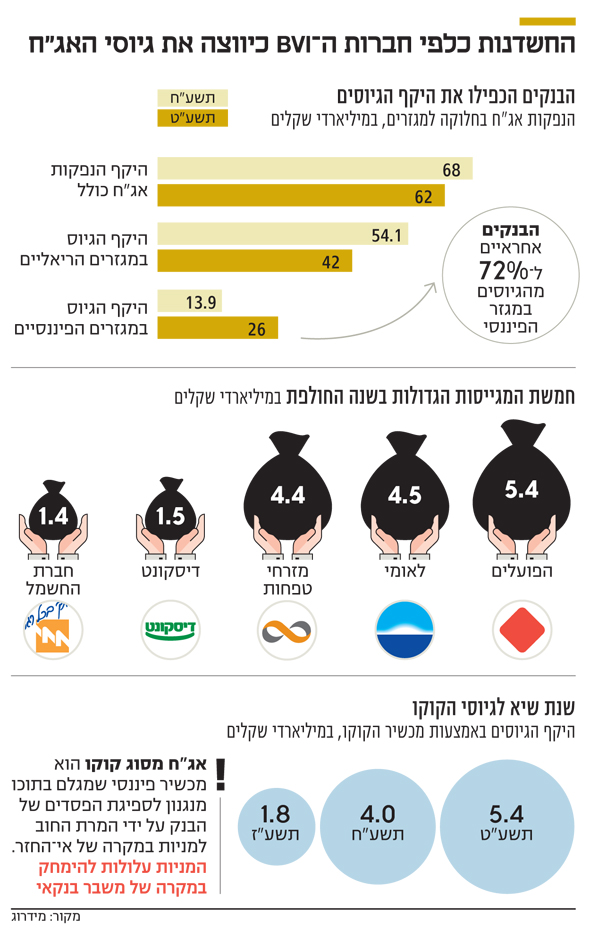

הבנקים וחברות הפיננסים היו הקטר של שוק האג"ח הקונצרניות בשנה העברית החולפת – תשע"ט, אך גם הם לא הצליחו לחפות על הנסיגה של חברות הנדל"ן והבינוי. כך עולה מסיכום הפעילות בשוק האג"ח שנערך על ידי חברת הדירוג מידרוג. היקף הנפקות האג"ח בשנה זו עמד על 62 מיליארד שקל - ירידה של 8.8% בהשוואה לשנת התשע"ח, שבה היקף הגיוס הכולל עמד על 68 מיליארד שקל.

- המשקיעים פסימיים לגבי הכלכלה, וזה עושה רק טוב לשוק האג"ח הקונצרניות

- ההימור של מיטב דש ל־2019: הגדלת חשיפה לאג"ח קונצרניות

- השווקים שוב הולכים עם דונלד טראמפ ומאותתים לפד לשנות כיוון

בשנה זו בלט מגזר הפיננסים - בנקים, חברות כרטיסי אשראי וחברות ביטוח - שגייס 26 מיליארד שקל באג"ח, כמעט כפול מהסכום שגייס בשנה העברית הקודמת. למעשה, מבין חמשת המנפיקים הגדולים בשנה העברית החולפת, ארבעה הם בנקים: הפועלים שגייס 5.4 מיליארד שקל, לאומי עם 4.5 מיליארד שקל, מזרחי טפחות גייס 4.4 מיליארד שקל ודיסקונט עם 1.5 מיליארד שקל. המנפיק החמישי בחמשת הגדולים הוא חברת החשמל, שגייסה 1.9 מיליארד שקל.

בהתאם לכך, הבנקים היו מי שהובילו את העליות בסקטור הפיננסים. בשנה העברית החולפת גייסו הבנקים 18.8 מיליארד שקל שהם 72% מכלל הגיוסים של הסקטור - עלייה של 56% בהשוואה לתשע"ח. עם זאת, חלקם הצטמצם באופן יחסי. בשנה העברית הקודמת היו אחראים הבנקים ל־84% מהגיוסים של סקטור הפיננסים.

חלקם היחסי של הבנקים ירד, בין היתר, משום שבשנה החולפת חברות כרטיסי האשראי שהופרדו מהם - ישראכרט, שנפרדה מבנק הפועלים, ולאומי קארד, שנפרדה מבנק לאומי ונמכרה לקרן ורבורג פינקוס - החלו לפעול כחברות עצמאיות תחת הבעלים החדשים וגייסו אג"ח בהיקף של 3 מיליארד שקל. גם היקף הגיוסים של חברות הביטוח, שהוכפל והגיע ל־4.2 מיליארד שקל, הביא לצמצום הנתח של הבנקים.

התופעה הבולטת ביותר בקרב הבנקים בשנה הזו היתה עלייתה של אג"ח מסוג קוקו - אג"ח מסוג קוקו היא מכשיר פיננסי שמגלם בתוכו מנגנון לספיגת הפסדים של הבנק על ידי המרת החוב למניות במקרה של אי־החזר, והיא עלולה להימחק במקרה של משבר בנקאי. בתשע"ט נרשם שיא בגיוסים מסוג זה. הבנקים הנפיקו אג"ח קוקו בהיקף של 5.4 מיליארד שקל - עלייה של 35% בהשוואה לשנה העברית הקודמת, אז היקפי הגיוסים האלו עמדו על 4 מיליארד שקל בלבד, וזאת אף שמספר ההנפקות היה דומה - שמונה השנה לעומת שבע בשנה שעברה.

העלייה בהנפקות הקוקו מוסברת בעלייה בתיקי האשראי של הבנקים, במקביל לשיפור ביחס הלימות ההון שלהם, וכן היכולת לבצע את ההנפקות האלו בריביות אטרקטיביות. מנפיק הקוקו הבולט ביותר היה בנק לאומי, שגייס באמצעותה 2.8 מיליארד שקל, שהם יותר מחצי מהכספים שגייס באמצעות אג"ח בשנה העברית החולפת. אחריו, בפער גדול, מתמקמים מזרחי טפחות, שגייס 1.4 מיליארד שקל, ובנק הפועלים שהנפיק אג"ח קוקו בהיקף של 1.1 מיליארד שקל.

העלייה בהיקפי הגיוסים של הסקטור הפיננסי לא הצליחה לחפות על הצניחה בסקטור הריאלי, שהובלה על ידי חברות הנדל"ן והבינוי. הסקטור כולו גייס אג"ח בהיקף של 32 מיליארד שקל - צניחה של 27% בהשוואה לתשע"ח, שבה גויסו אג"ח בהיקף של 44 מיליארד שקל. בשנה העברית החולפת 70 חברות נדל"ן ובינוי הנפיקו אג"ח בהיקף כולל של 20 מיליארד שקל - ירידה של 26% בהשוואה לשנה שעברה. הסיבה העיקרית לנסיגה היא מערכת היחסים המעורערת של שוק ההון המקומי עם חברות הנדל"ן הזרות שגייסו אג"ח באחוזת בית באמצעות חברות BVI (חברות שנרשמו באיי הבתולה הבריטיים. חברות אלו גייסו בשנה העברית החולפת 3.2 מיליארד שקל, בעוד בתשע"ח הן גייסו 8.2 מיליארד שקל — צניחה של 61%. אם מנטרלים את הגיוסים של החברות האלו, הירידה בקרב חברות הנדל"ן והבינוי עומדת על 9% בלבד.

חמש המנפיקות הגדולות בסקטור הנדל"ן והבינוי גייסו 26% מכלל החוב. מדובר בקבוצת עזריאלי שגייסה 1.5 מיליארד שקל, ביג שגייסה 1.2 מיליארד שקל, אמות עם מיליארד שקל ואפריקה נכסים ווסטדייל עם חצי מיליארד שקל כל אחת.

החברות הריאליות האחרות - חברות ליסינג ורכב, חברות אחזקה וחברות השקעות – גייסו 12 מיליארד שקל באג"ח. מדובר בירידה של 37% בהשוואה לשנה העברית הקודמת, אז היקפי הגיוסים הסתכמו ב־19 מיליארד שקל. הירידה הבולטת נרשמה בקרב חברות אחזקה וחברות אנרגיה, והיא נמשכת זו השנה השנייה ברציפות. המנפיקות הבולטות בקרב חברות האחזקה בתשע"ט הן אקויטל שגייסה 550 מיליון שקל, צור שמיר שגייסה 470 מיליון שקל ופורמולה מערכות שגייסה 330 מיליון שקל. מדובר בגיוסים נמוכים בהשוואה לשנה העברית הקודמת, שבה דסק"ש גייסה 2.6 מיליארד שקל, החברה לישראל גייסה 840 מיליון שקל וקבוצת דלק גייסה 520 מיליון שקל.

בשונה מחברות האחזקה, ענף הליסינג הציג צמיחה בהיקף הגיוסים, שהסתכמו ב־2.9 מיליארד שקל, זאת בהשוואה למעט פחות מ־2 מיליארד שקל בשנה העברית הקודמת. המנפיקים הבולטים בענף זה היו שלמה רכב שגייסה 835 מיליון שקל, אלבר עם 994 מיליון שקל ואלדן עם 775 מיליון שקל.

בתשע"ט חלה ירידה בהיקף הגיוסים שקיבלו את הדירוג הגבוה ביותר. היקפי הגיוסים שקיבלו את הדירוג Aa3 הסתכמו ב־18 מיליארד שקל (29% מכלל הגיוסים) – ירידה של 18% בהשוואה לשנה העברית הקודמת, אז גיוסים אלו הסתכמו ב־22 מיליארד שקל. צניחה של 57% נרשמה בגיוסים שקיבלו דירוג A, שהסתכמו ב־12 מיליארד שקל, שהיוו 19% מכלל הגיוסים. הגיוסים בקבוצת הדירוגים הנמוכה, A3, ירדו ב־71% והסתכמו ב־1.5 מיליארד שקל בלבד, שהם פחות מ־2.5% מכלל הגיוסים.

מימין: לילך אשר טופליסקי מנכ"לית דיסקונט היוצאת, אריק פינטו מנכ"ל פועלים היוצא, אלדד פרשר מנכ"ל פועלים צילום: רמי זרנגר, אבשלום ששוני

מימין: לילך אשר טופליסקי מנכ"לית דיסקונט היוצאת, אריק פינטו מנכ"ל פועלים היוצא, אלדד פרשר מנכ"ל פועלים צילום: רמי זרנגר, אבשלום ששוני