השורה התחתונה

שוק אג"ח בסיכון גבוה עלול להצית משבר עולמי, שיתחיל במערכת הפנסיה העולמית

ההבדלים בין מה שמותר למערכת הפנסיה להחזיק לבין המציאות הכלכלית עלולים לשנות את מרווחי האשראי בצורה מהירה וקיצונית. קיימת עלייה בהסתברות למיתון עולמי, בעוד הכלים של נגידי הבנקים מידלדלים

אנחנו חיים בעולם של הסתברויות. העתיד הוא בהחלט לא ידוע, אבל אפשר למצוא תרחישים ולנסות להצמיד להם הסתברויות שונות. ככל שעובר זמן נוסף ונתונים נוספים מתגלים, ניתן להוסיף או לגרוע תרחישים מהמודל ולשנות את ההסתברות לכל תרחיש.

- מחסור עולמי חמור בדולרים עלול לגרום לעליית שערים ביחד עם ירידת ריביות

- אג"ח ומניות או רק אג"ח? בשנה האחרונה נמחקו הבדלי התשואות

- משעממות וסולידיות? האג"ח הממשלתיות עלו ב־20% השנה

כך, למשל, בזמן האחרון אנו רואים עלייה בהסתברות למיתון בארה"ב ובעולם, לצד לחץ שהולך ונבנה במוקדים שונים במערכות הפיננסיות ברחבי העולם. במקביל ללחצים האלה, הכלים העומדים לרשות המגינים כנגד מיתון, בעיקר נגידי הבנקים המרכזיים, הולכים ומידלדלים.

כל מיתון צריך זרז שיתחיל את התהליך, הגפרור הראשון. בתחילת המאה, במשבר הדוט.קום, הגורם היה שווי מנופח בשוק המניות. הון רב רדף אחרי תשואות דמיוניות והשקעות יתר בתשתיות טכנולוגיות. בסופו של דבר, זה גרם למיתון עולמי.

במשבר הפיננסי של 2008 הגורם היה חובות משקי הבית. בסופו של יום, אף שהיו מוצרים פיננסיים רבים שהגבירו את הנזק, בבסיס משקי בית לוו יותר מדי כסף.

הבעיה מתחילה מהדמוגרפיה

על פי הערכתנו, ישנה הסתברות לא אפסית לכך שהמשבר הבא יגיע ממערכת הפנסיה העולמית. הבעיה מתחילה מהדמוגרפיה. אוכלוסיית העולם זקנה יותר משאי פעם היתה בעבר, פחות צעירים עובדים צריכים לתמוך ביותר ויותר מבוגרים אשר יוצאים לפנסיה. ככל שגיל החוסכים לפנסיה עולה, כך עולה שיעור ההקצאה לאג"ח בתיק ההשקעות של קרנות הפנסיה השונות.

בעשור האחרון המגמה העולמית היתה מדיניות של Buy Backs. קרנות הפנסיה, שנאלצות להתמודד עם תשואות נמוכות על האג"ח הבטוחות, רוכשות אג"ח מהחברות אשר מסתובבות וקונות מניות משאר הפעילים בשוק. החברות מציעות לקרנות הפנסיה את אותה הגברת בשינוי אדרת. למעשה, מערכת הפנסיה העולמית היא הרוכשת הכמעט הבלעדית של מניות בעשור האחרון.

כמו בכל מחזור כלכלי, זה מתחיל מרעיון טוב בביצוע מעולה. החברות הראשונות שהחליפו מניות בחוב היו הטובות והיציבות ביותר. עם הזמן, חברות פחות ופחות טובות עשו את אותו מהלך וזה גרם לדרישה גבוהה יותר. עם הדרישה הגבוהה הזו, הריבית ירדה ומרווחי האשראי הצטמצמו.

זה דומה מאוד למה שקרה במשבר הסאב־פריים. הלווים שלוו ב־2001־2002 היו אנשים עשירים, שלוו בשביל לקנות נכסים מניבים ולמנף את עצמם לדברים טובים. בסוף 2006 רוב הלווים היו אנשים בעלי הכנסה נמוכה, שלוו כדי לקנות טלוויזיה. בד בבד, הריבית שלווה לקניית טלוויזיה קיבל לא היתה גבוהה בהרבה מריבית של מיליונר הקונה נכס להשקעה.

החוב הקונצרני בדירוג נמוך גדל מהר

כיום אנחנו נמצאים במצב שבו החוב הקונצרני בדירוג נמוך גדל בצורה המהירה ביותר. החוב בעל דירוג ההשקעה הנמוך ביותר הוא בדירוג -BBB. דירוג זה אמנם נחשב דירוג השקעה לגיטימי, אבל הוא רגיש יותר לנעשה בכלכלה. אם יש שיהוק קטן בצריכה, בייצור, במכסים או בכל דבר אחר, קבוצת ה־BBB עלולה לספוג הורדת דירוג וקרנות הפנסיה יהיו חייבות למכור את אותן אג"ח, משום שחלקן לא יכולות להחזיק חוב בדירוג נמוך כל כך.

כאן נכנסת השאלה של גודל השוק. שוק ה־BBB משקף חוב של כ־4 טריליון דולר. מתוך אותו שוק ישנן חמש לוות גדולות -AT&T, Dell, Ford, General Motors ו־General Electric - המהוות טריליון דולר לבדן.

המחשבה הראשונה היא שאין בעיה: אם קרנות הפנסיה לא יכולות להחזיק את החוב שנפל מדירוג השקעה, הן מוכרות אותו לשוק התשואה הגבוהה, או הג'אנק. הבעיה היא שכל שוק הג'אנק על גווניו, מדירוג C ועד דירוג F, הוא בגודל של טריליון דולר. כלומר, השוק הזה לא מספיק עמוק או גדול בשביל לספוג את כל האג"ח האלה.

מה זה אומר לגבי קרנות הפנסיה? בטווח המיידי, הן יגלו שאין קונים לאג"ח בסיכון גבוה (HY) שחטפו הורדת דירוג והן ינסו למכור בהנחה משמעותית. בשלב שני, הן עלולות לגלות שהן גם תמכו במחירי המניות וגם אפיק זה יסבול מלחץ מוכרים. השלב השלישי הוא קושי של מעסיקים, בעיקר מעסיקים ממשלתיים, לבצע הפקדות לפנסיה. בתקופות מיתון ההכנסות ממסים נופלות ביחד עם כל השאר.

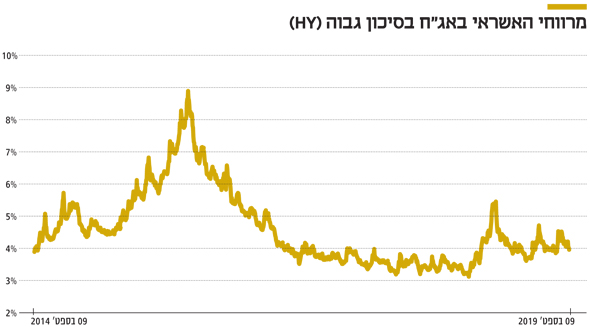

ההסתברות לתרחיש הזה עדיין לא הגיעה ל־50%, אבל זה משהו שנמצא ברדאר שלנו ואנחנו חושבים עליו הרבה. בתרחיש כזה יכול להיות שנראה ממשלות באות ומחלצות את מערכת הפנסיה העולמית. הנקודה הרלבנטית היא שמרווחי אשראי יכולים לעלות בצורה מהירה מאוד וחייבים להיות מוכנים לזה.

השורה התחתונה

הבדלים בין יכולת האחזקה של קרנות הפנסיה לגודל שוק האג"ח HY עלולים ליצור תנועות דרמטיות בשוק

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות

מובהר כי אין באמור בכתבות שבמדור משום המלצה, או חוות דעת בקשר לרכישה ו/או מכירה ו/או שיווק של ניירות ערך מכל מין וסוג שהוא, ו/או ביצוע פעולות השקעה אחרות, והוא אינו מהווה בשום אופן תחליף לייעוץ השקעות על ידי מי שמורשה לעסוק בכך, בהתחשב בנתונים ובצרכים המיוחדים של כל אדם. מובהר כי "כלכליסט" לא יהיה אחראי לכל נזק ו/או הפסד שיגרם לך כתוצאה ו/או במידה שתבחר להסתמך על האמור בכתבות המתפרסמות במדור זה, ואין בו משום הצעה ו/או המלצה לרכישה של ני"ע ו/או חוות דעה לביצוע פעולות השקעה. שיווק ההשקעות לעיל אינו מהווה תחליף לשיווק המתחשב בנתונים ובצרכים המיוחדים של כל אדם. מובהר כי ייתכן שלחלק מהכותבים קיים עניין אישי בנושא, ו/או שברשותם ני"ע המוזכרים בכתבה, בהתאם להוראות חוק הסדרת העיסוק בייעוץ השקעות, בשיווק השקעות ובניהול תיקי השקעות, התשנ"ה־1995