3.3 מיליארד שקל בחשבונות רדומים מושקעים באג"ח שעלולות להפסיד

בישראל קיימים 528 אלף חשבונות בנק, שלא התבצעה בהם פעולה במשך 10 חודשים לפחות ובעליהם לא ניתנים לאיתור. לפי חוק משנת 2000, בנקים חייבים להשקיע כספי חשבונות גדולים כאלה באג"ח ממשלתיות צמודות, כהגנה מפני שחיקה. הבעיה: כיום מדובר במתכון שעלול להביא להפסד, ובבנק ישראל שוקלים לשנות את החוק

הסיפור הבא ממחיש כיצד לעיתים הכסף הקטן מסובב את הכסף הגדול: בעל חשבון בנק ישראלי שהגיע לביקור בארץ שנה וחצי לאחר שעזב אותה, גילה כי הכסף שהותיר בחשבונו — כמעט 8,000 שקל — התכווץ ב־300 שקל.

הלקוח פנה לבנק לאומי שבו החשבון מתנהל כדי להבין כיצד התרחש הדבר. התשובה שקיבל היא שמכוח החוק, הבנק מחוייב להשקיע באיגרות חוב ממשלתיות כספים שמצויים בחשבונות שבהם לא התבצעה פעולה במשך 10 חודשים או יותר ואשר בעליהם לא ניתן לאיתור. כספו של הלקוח הושקע, שערי האג"ח צנחו באותה התקופה, ויחד איתם התכווצה גם היתרה הצבורה בחשבון הבנק.

נגיד בנק ישראל דוד קליין חתם על צו הבנקאות בשנת 2000, שבה הן סביבת הריבית והן רמת האינפלציה היו גבוהות יותר, והוא נועד להגן על "כספים רדומים" מפני שחיקה. כיום, בסביבת הריבית האפסית הקיימת, השקעה באג"ח מדינה משולה להפסד כמעט בטוח בטווח הקצר־בינוני. ל"כלכליסט" נודע כי בבנק ישראל צפויים לקיים בתקופה הקרובה פגישה בנושא צו הבנקאות, לבחון אותו מחדש, ולגבש החלטה ברקע המציאות המאקרו־כלכלית הנוכחית של ריביות ואינפלציה נמוכות. פגישה זו נולדה, בין היתר, על רקע פניות מצד בנקים בנושא, בטענה כי לקוחות שלהם שגילו כי כספם הושקע ללא ידיעתם זעמו על כך.

פיקדונות עו"ש ללא תנועה

לפי בנק ישראל קיימים במערכת הבנקאית 528 אלף חשבונות בנק ופיקדונות ללא תנועה בהיקף מצטבר של 6.5 מיליארד שקל, מתוכם 86 אלף חשבונות בנק של אנשים שנפטרו, בהיקף מצטבר של 1.6 מיליארד שקל. במילים אחרות, רוב הכספים "האבודים" הם בכלל של אנשים חיים שפשוט שכחו אותם או לא ביצעו פעולות בחשבונות שלהם. לפי אותם נתונים 60% מהחשבונות הרדומים מנהלים עד אלף שקל. כך, אם ב־300 אלף חשבונות בנק שוכבים 700 שקל בממוצע, אזי כ־200 מיליון שקל מכספים אלה לא מושקעים כלל. לבנק ישראל אין נתונים לגבי חשבונות רדומים שבהם יותר מ־5,000 שקל, אך לפי הערכות חצי מהכספים הרדומים – 3.3 מיליארד שקל – מושקעים בשוק ההון. רק שלשום פרסם בנק ישראל תזכורת לציבור להיכנס לאתר "הר הכסף 2" שמאפשר ללקוחות לאתר חשבונות בנק אבודים.

חשבון ללא תנועה הוא חשבון שלא בוצעה בו שום פעילות למשך תקופה של 10 חודשים ואשר הבנק ניסה ליצור עם בעליו קשר בכל האמצעים העומדים לרשותו אך ללא הצלחה. מדובר בכספים של לקוחות שנפטרו, או כאלה שהחליפו מען. מספיק שלקוח עזב את הארץ בלי להשאיר מספר טלפון או כתובת מייל, ובידי הבנק נותרה רק כתובת מגורים, כדי להביא למצב שבתוך פחות משנה כספי אותו לקוח מושקעים מכוח הוראת החוק באיגרות חוב ממשלתיות.

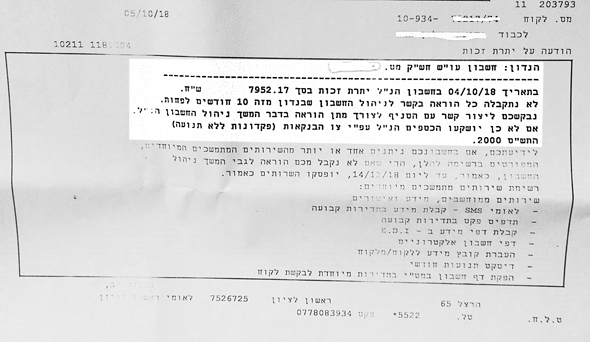

ואמנם, בנק לאומי שלח ללקוח המדובר מכתב שהגיע לביתה של אמו באוקטובר 2018, אך לא נפתח על ידיה. במכתב נאמר כי חשבון העו"ש של הלקוח מוגדר כחשבון ללא תנועה, וכי אם לא תתקבל הוראה שתגדיר מה לעשות בכספים שבחשבון, הם יושקעו לפי צו הבנקאות (פקדונות ללא תנועה).

בהיעדר תגובה למכתב רכש בנק לאומי בדצמבר 2018, באמצעות כספי הלקוח, אג"ח מדינה צמודות שמחירן בעת הרכישה היה 148.53 אגורות לאיגרת. 9 חודשים לאחר מכן, כאשר הלקוח גילה את הדבר ודרש למכור את האג"ח, מכר אותן הבנק במחיר של 144.25 שקל לאיגרת, הפסד של 2.9%. עם זאת, לאורך תקופת ההשקעה קיבל הלקוח ריבית של 207 שקל לפני מס, כך ששיעור ההפסד בפועל היה נמוך יותר.

לפי צו הבנקאות, על בנק להשקיע כספים בחשבון ללא תנועה, בהתאם להוראה האחרונה שקיבל מבעל החשבון ב־4 השנים שלפני הכרזת החשבון כלא פעיל. מדובר, למשל, בהוראה להשקעה בני"ע סחירים, קרנות נאמנות, תכנית חיסכון, פיקדונות מטבע חוץ או פיקדונות צמודי מדד. במילים אחרות, הבנק צריך להניח שהוראה שניתנה ב־4 שנים שקדמו להפסקת הקשר עם הלקוח, תקפה גם בהווה. לפי הצו, אם מדובר בפיקדון עו"ש שמכיל עד 5,000 שקל, שלגביו לא ניתנה שום הוראת השקעה, יש להשקיע אותו בפיקדון בנקאי לא צמוד לתקופה של חצי שנה. אך אם מדובר בסכום גבוה יותר, כפי שקרה במקרה הנוכחי, יש להשקיע את כספי הפיקדון באג"ח מדינה צמודות מדד במח"מ של 5-2 שנים.

מדובר בהוראה שהרציונל שלה נועד במקור למנוע מצב שבו כספי הלקוח, בהנחה ששכח על דבר קיומם או אם מדובר בכספו של אדם שנפטר ובני משפחתו לא מודעים לקיומו, יישחק. בבנק ישראל מבצעים מדי תקופה בדיקה של רלבנטיות הצו, וההנחה היא שהשקעת הכספים מונעת מכספי הלקוח שלא מודע לעצם קיומם להישחק באופן שכוח הקניה שלהם יהיה נמוך יותר בגלל התייקרות מחירים ומכך שהלקוח לא נהנה מריבית חסרת סיכון במשק. אלא שכיום המציאות שונה. עם אינפלציה נמוכה של פחות מ־1.5% בשנה וריבית אפסית. חלק מאפיקי ההשקעה הסולידיים כמעט לא מניבים תשואה וחלקם אף יוצרים הפסד.

השוק לא התחשב בציפיות

במקרה של הלקוח המדובר, הכסף הושקע באג"ח צמודות כשהציפיות בשוק היו לעליית ריבית במשק ולעליה בקצב האינפלציה כפי שאמנם אותת בנק ישראל. אלא שכמה חודשים לאחר מכן, ברקע תחילת מגמת ירידת ריבית בארה"ב מחשש להאטה, גם ההערכות בשוק המקומי החלו להשתנות מתוך הבנה שהריבית בישראל לא תעלה בתקופה הקרובה וכי האינפלציה תיוותר נמוכה. כתוצאה מכך, אג"ח ממשלתיות שמציעות הצמדה למדד, כלומר מגינות מפני אינפלציה ועליית ריבית, רשמו הפסדי הון. במקרה המדובר הלקוח דרש למכור את האג"ח שנרכשו עבורו במה שקיבע את ההפסד. ייתכן כי לו היה מחזיק באג"ח עד לפידיונן לא היה מפסיד כסף. עם זאת, לבנק אסור היה לייעץ ללקוח שלא למכור את האג"ח, וכך, אף שכספו הושקע ללא ידיעתו, מכירת ההשקעה לא לוותה בייעוץ פיננסי.