פרשנות

למה המשקיעים בדלק לא צריכים להתרגש מהאקזיט של תשובה

מניית חברת האנרגיה פתחה את יום המסחר בעליות על רקע העסקה שבה מכר בעל השליטה את חברת סטאר ב־1.85 מיליארד דולר. משום שמדובר בחברה פרטית, הכסף לא יגיע לדלק, שזקוקה ל־300 מיליון דולר כדי להשלים את עסקת שברון

בתקופה האחרונה מתקיימת מערכת יחסים חשדנית בין שוק ההון לקבוצת דלק שבשליטת יצחק תשובה (61%). הסיבה ליחסים המתוחים היא עסקת הענק שרוקמת הקבוצה, באמצעות החברה־הבת איתקה, לרכישת הנכסים של חברת שברון בים הצפוני תמורת 1.6 מיליארד דולר נטו. העסקה אמורה להפוך את דלק לחברת אנרגיה בינלאומית, שבהמשך אף צפויה להיות מונפקת בבורסה בלונדון.

תשובה הרגיע – זמנית

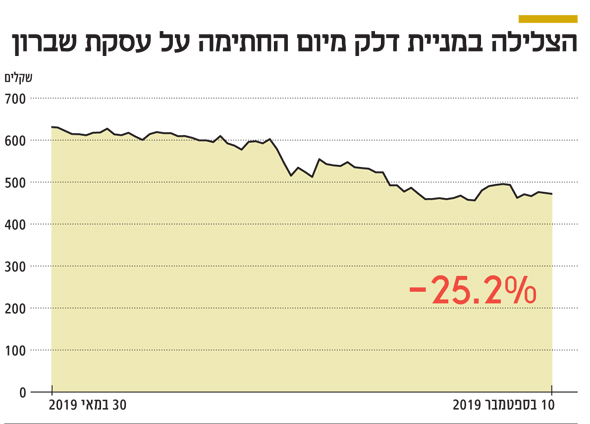

מאז נחתמה העסקה, שצפויה להיות מושלמת במהלך הרבעון הרביעי של השנה, בסוף מאי, איבדה קבוצת דלק כרבע משווייה. היקף העסקה והמימון שנדרשת הקבוצה להעמיד כדי לרכוש את הנכסים עוררו חששות אצל המשקיעים, שצפו כיצד החברה מנפיקה אג"ח בהיקף של 500 מיליון דולר בריבית של 9.3% על מנת לממן את העסקה.

בשל החששות, קיימה הנהלת החברה שתי שיחות משקיעים בתוך זמן קצר, שבהן השתתף תשובה עצמו. נראה היה שבמהלך השיחות האלו הצליח בעל השליטה להרגיע את חששות המשקיעים, שכן לאחריהן עלתה מניית החברה וכן עלו האג"ח שלה. אולם האפקט לא החזיק זמן רב, וניירות הערך של קבוצת דלק שבו לרדת. ברקע הירידות עומדת העובדה שקבוצת דלק זקוקה לעוד 300 מיליון דולר כדי להשלים את העסקה. היא לא צפויה להיתקל בקושי בהשגת הכסף — לרשותה מזומן בקופה וקווי אשראי בלתי מנוצלים בהיקף של 1.6 מיליארד שקל, ומכירת השליטה בחברת הביטוח הפניקס לקרנות סנטרברידג' וגלאטין צפויה להכניס לקופתה סכום דומה — 1.56 מיליארד שקל. אולם נכון למועד זה המכירה טרם הושלמה, שכן ישנם אישורים רגולטוריים שטרם התקבלו. כמו כן, במהלך שיחות המשקיעים הבהיר תשובה שאם יהיה צורך, דלק תזרים את הסכום הדרוש כדי להשלים את העסקה.

מכירת סטאר

אתמול עלתה מניית קבוצת דלק ב־2% במהלך המסחר, אותו סגרה לבסוף בירידה של 0.5%, האג"ח של החברה עלו במקצת. ככל הנראה, הסיבה לעליות היא הפרסום שלפיו תשובה ויקיר גבאי, בעל השליטה בענקית הנדל"ן אראונדטאון, חתמו בתחילת השבוע על עסקה שבמסגרתה ימכרו את חברת סטאר הפרטית שבבעלותם (בחלקים שווים) למשקיעים זרים שזהותם לא ידועה תמורת 1.85 מיליארד דולר. סטאר מחזיקה ב־14 אלף דירות במקבצי דיור בארה"ב, בעיקר בפלורידה. החוב של סטאר עומד על 1.35 מיליארד דולר, ולכן העסקה תניב לתשובה ולגבאי תזרים של 500 מיליון דולר בחלוקה שווה. כלומר, תשובה ייהנה מתזרים של 250 מיליון דולר.

שוק ההון שלח תחילה את מניית קבוצת דלק לעליות בעקבות העסקה, ככל הנראה משום שמדובר במפגן כוח של תשובה, שבאמצעות העסקה הזו משדר נזילות אישית גבוהה, שתאפשר לו להזרים כספים לקבוצת דלק במקרה הצורך; והרי 250 מיליון דולר הם פחות או יותר מה שדרוש לדלק כדי להשלים את עסקת שברון.

אולם אין קשר בין האקזיט של תשובה וגבאי לבין קבוצת דלק ועסקת שברון. את החלק שלו בחברת סטאר החזיק תשובה באמצעות חברת אלעד גרופ הפרטית, שבאמצעותה הוא פועל בתחום הנדל"ן בצפון אמריקה. כדי שהכסף שיזרום אליה מהעסקה המדוברת יגיע לקבוצת דלק, יש צורך שתשובה יקבל אותו לידיו כדיבידנד וישקיע אותו בקבוצת דלק במסגרת הנפקת זכויות או העמדת הלוואת בעלים. בסביבת קבוצת דלק מבהירים שהנפקת זכויות אינה עומדת על הפרק, ושאין קשר בין העסקה של תשובה וגבאי לחברה או לעסקת שברון. כמו כן, מדגישים כי לחברה אין בעיה להשיג את המימון הדרוש לעסקת שברון.

אך ככל הנראה, חרף ההפרדה הברורה בין שתי החברות, המשקיעים נשמו לרווחה כשנודע על האקזיט הפרטי של תשובה, שמזוהה מאוד עם קבוצת דלק שבשליטתו. כעת נשאלת השאלה אם אפקט האקזיט יחזיק יותר מאפקט שיחות המשקיעים ויניע מגמת עלייה עקבית יותר במניית קבוצת דלק. שאלה חשובה עוד יותר היא כיצד תיראה קבוצת דלק ביום שאחרי השלמת עסקת שברון, וכיצד ייראו התוצאות הכספיות שלה. האם הן יצליחו להפיג את החשש של המשקיעים שעד כה שלח את מניית החברה לירידות?

יצחק תשובה צילום: עמית שעל

יצחק תשובה צילום: עמית שעל