בלעדי לכלכליסט

אי.די.בי מכינה חלופות למכירת השליטה בכלל

האפשרויות של אי.די.בי: שכירת בנק השקעות שינסה למצוא רוכש לכ־39% ממניות כלל, פיזור המניות בבורסה או המרת מניות כלל ביטוח באג"ח ט'. אי.די.בי הגיעה עם מחזיקי אג"ח יד' להסכם סטנד סטיל

דירקטוריון אי.די.בי פתוח העביר הוראה להנהלת החברה להכין חלופות שונות למכירת השליטה בכלל ביטוח. האפשרויות שעומדות בפני אי.די.בי הן שכירת בנק השקעות, שינסה למצוא רוכש לכ־39% ממניות כלל ביטוח - 15.3% מהן מוחזקות באופן ישיר ו־24% באמצעות עסקאות החלף. יש לציין שרשות שוק ההון והיו"ר משה ברקת הודיעו לאי.די.בי בשבוע שעבר כי נאמן המניות משה טרי יממש 5% נוספים ממניות כלל בספטמבר, כך שאי.די.בי תנסה להציג תוכנית כוללת למכירת השליטה בחברה עד אז, כדי לשכנע את ברקת לאפשר לה לבצע את המכירה.

- עסקת הענק באג"ח אי.די.בי - העברה פנימית בין קרנות סל של הראל

- אלשטיין מסתבך: המושיע שזקוק לישועה

- אלשטיין: "התנודתיות בארגנטינה אינה חדשה, התקופות הסוערות הובילו לצמיחה בקבוצה"

אפשרות אחרת שעומדת בפני אי.די.בי היא לפזר את מניות כלל ביטוח בבורסה, מה שלא נראה סביר כרגע, לאור השווי הנמוך של מניות החברה, ששווי השוק שלה עומד על 2.85 מיליארד שקל. אפשרות נוספת היא המרה של מניות כלל ביטוח בתמורה לאג"ח מסדרה ט', כלפיה קיים לאי.די.בי פתוח חוב של 1.01 מיליארד שקל. ל"כלכליסט" נודע כי הבקשה הועברה במקביל לניסיון של אי.די.בי למכור את המניות למחזיקי אג"ח ט', בעסקת המרה עם המחזיקים. עסקה כזו, שהוצעה לאחרונה ע"י ברק קפיטל ולידר, נדחתה ע"י הדירקטוריון, לאחר שמחזיקי סדרות האג"ח האחרות איימו כי מדובר בהעדפת נושים, ומאחר שיחס ההמרה שהוצע היה נמוך מדי עבור אי.די.בי. עסקה כזו כרוכה גם בהזרמת הון מצד בעל השליטה אדוארדו אלשטיין, שעד היום לא פרסם את כוונותיו.

נציגי סדרה יד' רוצים לשלוט על יחס ההמרה

עם זאת, האפשרות הזו עדיין קיימת והיא עמדה במוקד פגישה שקיימה נציגות האג"ח של סדרה יד', עם הנהלת החברה והדח"צ גיורא ענבר, שמלווה בייעוץ משפטי עצמאי. בפגישה עלתה אופציה של שיעבוד מניות כלל ביטוח, שמכסות חלק מחוב של מיליארד שקל כלפי מחזיקי האג"ח. הנציגות של סידרה יד' דרשה לא לבצע שום עיסקה במניות כלל בלי אישור שלה והגיעה להסכמות עם החברה על הסכם סטנד סטיל.

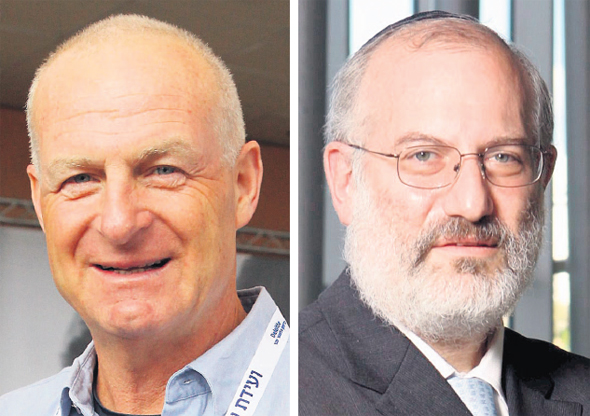

בעל השליטה באי.די.בי פתוח אדוארדו אלשטיין והדח"צ גיורא ענבר צילומים: אוראל כהן

בעל השליטה באי.די.בי פתוח אדוארדו אלשטיין והדח"צ גיורא ענבר צילומים: אוראל כהן

הסכם כזה מחייב את החברה לא לבצע שום דיספוזיציה בנכסיה ללא שיתוף מחזיקי האג"ח. מדובר באירוע שקודם, בדרך כלל, להסדר חוב. יש לציין כי מחזיקי סדרה יד' לא מתנגדים עקרונית להמרה של מניות כלל ביטוח ע"י החברה באג"ח ט', אבל רוצים לשלוט על יחס ההמרה, כלומר על המחיר שתשלם אי.די.בי במניות כלל תמורת הנתח של החוב. מחזיקי סדרה יד' מעוניינים כאמור שהמחיר יהיה גבוה יותר.

אי.די.בי נטלה על עצמה התחייבות מול מחזיקי אג"ח סדרה יד' לא לבצע פעולה כלשהי מהפעולות הבאות, ללא הודעה של 10 ימים מראש: א. רכישה של אג"ח ט'. ב. כל תשלום למחזיקי אג"ח ט' שחורג מלוח הסילוקין. ג. עסקאות של אי.די.בי במניות כלל ביטוח, שבהן יש למחזיקי האג"ח זכויות. מדובר ב־24% ממניות כלל שנמכרו בעסקאות החלף שביצעה החברה.

יש לציין כי ההתחייבויות יבוטלו אוטומטית במידה ומחזיקי האג"ח ינקטו בהליכים משפטיים נגד אי.די.בי. יצויין שהייעוץ המשפטי לסדרה יד' ניתן ע"י רענן קליר ואלון בנימיני, עורכי הדין של מוטי בן משה, יריבו הגדול של אלשטיין ושותפו לשעבר. הייעוץ הכלכלי ניתן ע"י בייקר טילי, בראשות איציק עידן ועומר סרבינסקי, שמשמשים גם כחברי הנציגות.

אי.די.בי ממשיכה בקיפול פירמידת דסק"ש

בינתיים ממשיכה אי.די.בי בקיפול השכבות בפירמידת דסק"ש, כדי לעמוד בדרישות חוק הריכוזיות. ביום חמישי, לאחר קבלת אישור ועדת הביקורת ודירקטוריון החברה, פנתה החברה לבית המשפט המחוזי בתל אביב, לקבלת אישורו לביצוע פדיון מוקדם ומלא של אגרות החוב (סדרה ב') של החברה בסך 131 מיליון שקל.

11 מיליון שקל מהסכום תפרע ישפרו, המוחזקת במלואה בידי נכסים ובניין, ממקורותיה העצמיים ו־120 מיליון שקל ייפרעו באמצעות הלוואה שתקבל מנכסים ובניין. במקביל, צפויה נכסים ובניין למכור נתח נוסף ממניות גב ים, בבורסה כדי לרדת עד לאחזקה של כ־26%, שתמנע ממנה את הצורך לאחד את נתוני גב ים בדוחותיה.