בלעדי לכלכליסט

ברק קפיטל ולידר מציעים לאי.די.בי לרכוש את מניות השליטה בכלל ביטוח

זאת בתמורה לאג"ח מסדרה ט' ומזומן. ההצעה מחיייבת לדירקטוריון אי.די.בי לרכוש את 20.3% מניות כלל שברשותם - בפרמיה של 37% על מחיר השוק

התפתחות סביב מניות השליטה בכלל ביטוח שבידי אי.די.בי ואדוארדו אלשטיין - ברק קפיטל ולידר מציעים לאי.די.בי לרכוש את מניות השליטה בחברה.

- אלשטיין נערך להזרמת הון נוספת לאי.די.בי פתוח

- מבוא לאדישות סלולרית: התגובה למחיקות הענק

- מורי ארקין לא מתכוון לרכוש את השליטה בכלל ביטוח

שני גופי החיתום הגישו אתמול (ה') בערב לדירקטוריון אי.די.בי הצעה מחייבת לרכישת כל מניות כלל ביטוח שבידי החברה (20.3%), תמורת כ-630 מיליון שקל. ל"כלכליסט" נודע שההצעה הוגשה בשם משקיעים פרטיים ומוסדיים שמייצגים שני גופי החיתום.

מדובר ב-7.5 מיליון מניות מתוך 11.3 מיליון מניות שבידי אי.די.בי שאותן מציעים ברק ולידר לרכוש תמורת אגרות חוב סדרה ט' של אי.די.בי - ביחס של 600 יחידות אג"ח לכל מניה של כלל. ערך הפארי של אגרות החוב סדרה ט' הינו 125 אג', אולם הן נסחרות ב-67.15 אג' למניה, ומשקפות תשואה שנתית ברוטו של כ-27%.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

שני החתמים מבקשים אופציה לשבוע לרכישת 3.7 מיליון מניות נוספות של כלל. את יתרת המניות (שליש) מציעים לידר וברק לרכוש במזומן במחיר של 53.3 שקל למניה או באותה מתכונת של תשלום באג"ח ט'. ככל הנראה הצליחו ברק ולידר להשיג הסכמות של מוסדיים ופרטיים המחזיקים באג"ח ט' בהיקף שמספיק כרגע לרכישת כ-15% ממניות כלל, ובפרק זמן של שבוע ינסו להשיג הסכמות של מוסדיים נוספים לרכישת השליש הנוסף.

משמעות ההצעה לאי.די.בי היא שעל כל מניית כלל ביטוח ישלמו שני החתמים 600 ערך נקוב כשמחיר הפארי שלהן משקף מחיר של 73.65 שקל לכל מניה של כלל ביטוח. מניית כלל ביטוח סגרה את המסחר אתמול במחיר של 54 שקלים המשקף שווי של 3 מיליארד שקל לחברה.

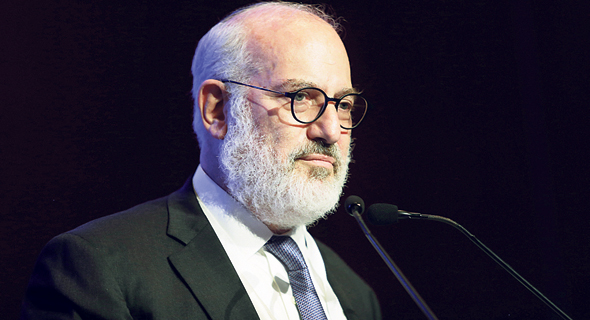

אדוארדו אלשטיין צילום: אוראל כהן

אדוארדו אלשטיין צילום: אוראל כהן

ככל הנראה ההצעה הוגשה בתיאום עקיף עם הנהלת אי.די.בי שמחפשת דרך, כפי שנחשף בכלכליסט, להמיר מניות כלל ביטוח באג"ח ט'. מחזיקי האג"ח סדרה ט' אמורים להצביע ביום שני הקרוב על העמדת חוב של 1.2 מיליארד שקל לפרעון מיידי בטענה לחדלות פרעון של אידיבי בשל השווי הנכסי הנקי השלילי שלה בכחצי מיליארד שקל.

ההצעה שעליה כבר החתימו חתמים גופים מוסדיים ופרטיים שמוכנים למעשה להמיר את האג"ח ט' שברשותם במניות כלל, או לחילופין לרכוש מניות כלל במזומן, מאפשרת לאי.די.בי למכור את מניות כלל שברשותה בפרמיה של 37% על מחיר המניה בבורסה. עם זאת, המחיר משקף שווי מלא של אגרות החוב בערך הפארי, למרות שהן נסחרות למעשה ב-54% בלבד מערך הפארי המתואם (השווי המלא של האג"ח לפירעון), מחיר המשקף חוסר אמון של המשקיעים ביכולת הפירעון של החברה.

לידר וברק הודיעו שההצעה בתוקף ל-24 שעות לשם קבלת אישור הדירקטוריון לקבלת ההצעה. עם זאת, לבקשת החברה הם הסכימו להאריך את ההצעה עד יום שני הקרוב. מימוש ההצעה משמעותו רווח של כ-220 מיליון שקל לאי.די.בי, אבל במחיר של ויתור על השליטה בכלל. אי.די.בי מחזיקה בעקיפין באמצעות עסקאות החלף בזכויות רווח מ-24% נוספים של כלל ביטוח והמשקיעים דורשים שהיא תתחייב לא למכור אותן 3 חודשים ממועד העסקה.

מימוש המיתווה מחייב הזרמה של מאות מיליוני שקלים של אדוארדו אלשטיין בעל השליטה באי.די.בי, לחברה, וזאת משום שמניות כלל ביטוח שבידי אי.די.בי משועבדות לסדרה י"ג של החברה וזו תדרוש פירעון שלהן כתנאי להסכמה להמרת אג"ח ט' במניות כלל. בכל מקרה, מדובר בהתפתחות דרמטית שמצביעה על נכונות של אלשטיין להזרים הון ופותחת את הדרך בידי אי.די.בי להיחלץ מהמצב הקשה אליו נקלעה, וזאת, באמצעות פעולה פיננסית מתוחכמת, שבה גם מחזיקי האג"ח רושמים רווח, שכן המחיר שבו הם לכאורה מוכרים את אגרות החוב שברשותם הינו 88 אג' למניה מול 67 אג' במסחר.