כצמן מבצר את השליטה בנכסי גזית גלוב ב־2 מיליארד שקל

חברת הנדל"ן חתמה על עסקה לרכישת אחזקות הציבור (40%) בחברה־הבת אטריום בתמורה ל־2.2 מיליארד שקל. במקביל, תמכור גזית גלוב 12% מאטריום למנורה ב־600 מיליון שקל. המהלך מותיר את גזית גלוב עם חברה־בת ציבורית אחת בלבד

גזית גלוב ממשיכה לחסל אחזקות ציבוריות ולהפוך פעילויות נדל"נית לפרטית. החברה שבשליטת חיים כצמן הודיעה אתמול (ג') על עסקה לרכישת חלקו של הציבור בחברת אטריום, חברה ציבורית שנסחרת בבורסות של וינה ואמסטרדם לפי שווי שוק של 1.4 מיליארד יורו. גזית גלוב רוכשת את חלקו של הציבור (40%) בחברה תמורת 565 מיליון יורו - שהם 2.26 מיליארד שקל. לצורך השלמת העיסקה דרוש רוב של 75% מבעלי מניות המיעוט. אם העסקה תאושר ותצא לפועל, גזית גלוב תמכור מיידית 12% מאטריום תמורת 150 מיליון יורו.

- גזית גלוב רוכשת את מניות המיעוט באטריום תמורת 565 מיליון יורו

- גזית גלוב: עלייה בהכנסות וברווחים ברבעון הראשון של 2019

- גזית גלוב רכשה את קולנוע רב חן דיזנגוף; שוקלת שינוי ייעוד

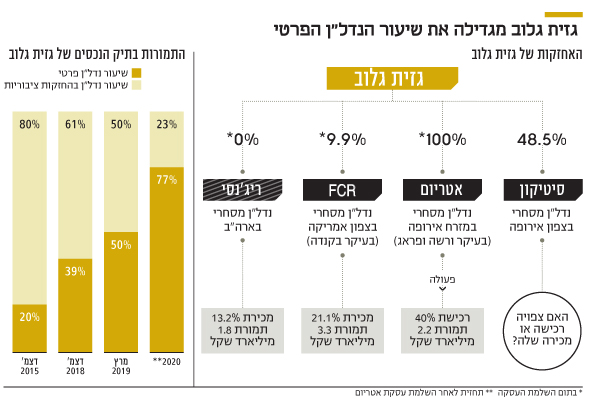

בשוק הגיבו בחיוב ושלחו את מניות גזית גלוב לעליות של 11.7% אתמול. החברה־האם של גזית גלוב, נורסטאר, רשמה אף היא עליה של 14.6%. בסוף יום המסחר עמדה גזית גלוב על שווי שוק של 5.45 מיליארד שקל. בהנחה שהעסקה הנוכחית באטריום תושלם, שיעור הנכסים הפרטיים של גזית גלוב צפוי לגדול ב־2.7 מיליארד יורו ולעלות לכ־77% מסך שווי הנכסים של גזית גלוב (מתוך מאזן סולו מורחב).

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

מבנה העסקה כולל גם חלוקת דיבידנד אותו צפויה אטריום לחלק לכלל בעלי מניותיה, בשווי של 226 מיליון יורו, מתוכם תקבל גזית גלוב 136 מיליון יורו. חלוקת הדיבידנד מקטינה למעשה את החלק שתשלם גזית גלוב בעסקה וסך עלות הרכישה עבורה צפוי להסתכם בכ־475 מיליון יורו (1.9 מיליארד שקל) עבור גזית גלוב ומנורה (חלק של גזית גלוב - 325 מיליון יורו).

השלמת העסקה צפויה להתבצע בראשית ינואר 2020. העסקה משקפת פרמיה של כ־18% למחיר הסגירה בו נסחרה מניית אטריום ביום שני, ערב פרסום העסקה. המחיר גבוה בכ־13% ממחיר המניה הממוצע של אטריום ב־90 ימי המסחר האחרונים. לפי כצמן, מנכ"ל ומייסד גזית גלוב, על אף שהעסקה נעשית בפרמיה מעל מחיר המניה בשוק, כשבודקים את השווי הנכסי הנקי של אטריום (NAV) הרי שהעסקה נעשית בהנחה של 20% ביחס אליו.

זוהי הפעם ראשונה שחברת הביטוח מנורה הופכת לשותפה של גזית גלוב בחברת נדל"ן פרטית. בעבר נעשו צעדים דומים מטעם המוסדיים, שנכנסים בשנים האחרונות באינטנסיביות להשקעות בנדל"ן בדרכים שונות. כך למשל, בדצמבר 2017, השקיעה כלל ביטוח 300 מיליון דולר בחברת הנדל"ן CARR של אלוני חץ. עם זאת, CARR היתה חברה פרטית ולא היה מדובר במהלך להפיכתה לפרטית מציבורית, כמו שנעשה כאן.

גזית גלוב צפויה להגדיל את תזרים המזומנים

במחיר העסקה האמור, צפויה גזית להגדיל את תזרים המזומנים בקבוצה בכ־85 מיליון שקל, גידול של כ־15% למניה. הרווח הנקי התזרימי (FFO) של גזית גלוב צפוי לגדול מטווח של 577 ל־592 מיליון שקל ברבעון הראשון של 2019 ל־662 עד 677 מיליון שקל. יחס החוב נטו למאזן (סולו מורחב) יעלה מ־46.5% ל־48.2%. ההון העצמי של גזית גלוב אמור לטפס ב־300 מיליון שקל, מ־8.54 מיליארד שקל ל־8.84 מיליארד שקל.

בשוק ההון יש שסוברים שהסיבה שגזית גלוב הופכת יותר ויותר פעילויות שלה לפרטיות נובעת בחלקה מהרצון לגייס חוב בצורה זולה יותר. כצמן מציין כי במצב השווקים כיום, זו אינה הנקודה העיקרית. לדבריו, "אירופה זולה מאוד לגיוס חוב כיום גם באופן פרטי וגם בציבורי".

כך למשל, בארץ סדרת האג"ח הרחוקה ביותר של גזית גלוב (י"ג) גויסה בריבית נקובה, צמודת מדד של 2.78%, אבל מי שרוצה לרכוש אותה בשוק יידרש לעשות זאת בתשואה של 1.77%. מחירה של האג"ח עלה ב־16% מתחילת השנה והתשואה שלה ירדה מרמות שיא של 4.35% באמצע דצמבר האחרון בשלהי משבר בשווקים הפיננסיים. אם הולכים לחברת נורסטאר, המחזיקה 53.3% בגזית גלוב, הסדרה הארוכה ביותר שלה גויסה בריבית צמודה של 3% וגם היא נסחרת מתחת לריבית הנקובה ומשיאה תשואה של 2.27%.

"הצעד הזה באטריום בא כחלק מהאסטרטגיה המוצהרת שלנו בשנים האחרונות", אומר כצמן ל"כלכליסט". לדבריו, "גזית גלוב היא חברת נדל"ן תפעולית. יכול להיות שבשנים האחרונות, עם קיטון בסדרות האג"ח הציבוריות שלנו, היה טשטוש בתחום ונוצר לציבור הרושם לדבריו שאנחנו יותר חברת אחזקות - אבל אנחנו בפירוש לא חברת אחזקות, אלא חברה תפעולית. אנחנו הבעלים, המנהלים, הקבלן, היזם והמשכיר של הנכסים. כך שזו ההחלטה האסטרטגית שלנו. לכן מכרנו זרועות בשלות כמו אקוויטי וואן, FCR, ואנחנו הופכים את אטריום לנדל"ן פרטי. זה ההחלטה העסקית שלנו".

פוטנציאל הייעול שגזית גלוב יכולה לנקוט בו באטריום, לאחר שתהפוך לפרטית, יכול להגיע מתחום הוצאות ההנהלה, שהסתכמו באטריום ב־28.3 מיליון יורו ב־2018. הוצאות ההנהלה וכלליות של גזית גלוב בדו"חות המאוחדים לאותה שנה, עמדו על 375 מיליון שקל, ירידה של 2.8% ביחס לשנה קודמת. רכישת אטריום יכולה לסייע לחיסכון נוסף בעלויות, בוודאי אם יסתיים רישומה כחברה ציבורית.

לאטריום 34 נכסים בשווי של 3 מיליארד יורו

גזית גלוב היא בעלת השליטה באטריום כבר משנת 2008. במהלך השנים השביחה אטריום את תיק הנכסים שלה ומכרה יותר מ־120 נכסים בשווקים משניים, לרבות יציאתה של החברה מהונגריה, לטביה ורומניה. תיק הנכסים של אטריום מונה כיום כ־34 נכסים דומיננטיים בשווי של כ־3 מיליארד יורו. למעלה מ־85% מהנכסים נמצאים בפולין וצ'כיה, כ־50% מהם בערים הראשיות ורשה ופראג.

חיים כצמן

חיים כצמן

העסקה הנוכחית שמובילה גזית גלוב באטריום היא צעד נוסף בסדרה של מהלכים שביצעה לצורך התמקדות בתפעול נדל"ן פרטי, ועזיבה של החזקות ציבוריות. בשנת 2015 היתה החברה למעשה חברת אחזקות, אשר כ־80% מהשקעותיה היו בחברות ציבוריות. באותה שנה הודיעה גזית על שינוי האסטרטגיה שלה, היינו מעבר למכירת אחזקות בחברות ציבוריות והגדלת רכיב הנדל"ן הפרטי. מאז ביצעה החברה מכירות של שתי חברות ענק. באפריל השנה מכרה גזית גלוב את רוב החזקתה ב־FCR הקנדית תמורת 3.3 מיליארד שקל. מדובר היה במכירת 21.1% ממניות FCR לציבור הקנדי דרך בנק RBC וגם ל־FCR עצמה.

לאחר אותה עסקה ירדה גזית גלוב בשיעור החזקתה ב־FCR ל־9.9%. עוד קודם לכן, ביולי 2018, מכרה גזית גלוב מניות בחברה אחרת — ריג'נסי, גם היא ציבורית, ב־1.3 מיליארד שקל. בסה"כ, יחד עם עסקאות נוספות שביצעה קודם לכן ב־2018, מכרה גזית גלוב מניות של ריג'נסי ב־1.83 מיליארד שקל. ריג'נסי מוזגה עם חברת אקוויטי וואן של גזית גלוב במהלך 2016.

כיום נותרה לגזית גלוב החזקה של 48.5% בחברת סיטיקון, שהינה חברה ציבורית העוסקת בנדל"ן מסחרי בצפון אירופה. נכון להיום, לא ידוע אם החברה מתכוונת לבצע מהלך בנוגע להחזקה זו. בגזית גלוב ביקשו אתמול שלא להתייחס באשר לתוכניות עתידיות הנוגעות לחברה, בנימוק שסיטיקון הינה חברה ציבורית וכל הודעה בנוגע אליה צריכה להיות מדווחת.