מחזיקי האג"ח מפרידים בין שלמה אליהו לדיבידנד ממגדל

אחרי ארבע שנות בצורת מגדל מחלקת דיבידנד של 350 מיליון שקל, אבל הכסף עלול להיתקע באליהו ביטוח, שבאמצעותה מחזיק בעל השליטה במגדל. הסיבה: כשגייסה חוב של 1.3 מיליארד שקל מהמוסדיים, התחייבה החברה לא לחלק דיבידנדים עד לפירעונו

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

אחרי המתנה של ארבע שנים מגיע הדיבידנד שבעל השליטה בחברת הביטוח מגדל, שלמה אליהו, חיכה לו כל כך. נראה כי אליהו, שבע קרבות עם הרגולטור באשר ליכולתו לפגוש את המזומן מהחברה שרכש ב־2012 תמורת 4.2 מיליארד שקל - ואשר האכילה אותו מאז בעיקר מרורים - נשם אתמול לרווחה. דירקטוריון מגדל בראשות ניר גלעד אישר חלוקה של דיבידנד בגובה 350 מיליון שקל לראשונה מאז אפריל 2015.

- אחרי 4 שנות בצורת מגדל תחלק דיבידנד בגובה 350 מיליון שקל

- כמה זמן יחזיק רן עוז בלשכת מנכ"ל מגדל תחת שלמה אליהו

- שמעון קלמן בדרך חזרה למגדל - הפעם לתפקיד המנכ"ל

האישור הגיע אחרי שהחברה פרסמה את דו"ח הסולבנסי לשנת 2018, שמצביע על כך שהיא עומדת ביעדי יחס כושר הפירעון שלה על פי דרישות ההון המחמירות. נכון לסוף 2018 עמד היחס של מגדל על 110%, כאשר התנאים לחלוקת דיבידנד הם עודף הון של 100% אחרי החלוקה, וקביעה של הדירקטוריון לעודף הון כתנאי סף לחלוקה.

בתחילת יוני חשף "כלכליסט" כי 15 ביולי הוא תאריך דרמטי לחברות הביטוח, שכן זהו המועד האחרון להצגת דו"ח יחס כושר הפירעון שלהן ל־2018, שיגלה אם הן יכולות לחלק דיבידנדים. היה זה אך צפוי שמגדל תהיה הראשונה לפרסם את הדו"ח שלה, ודי ברור היה שהיא תעמוד ביעד לחלוקה שהציב הדירקטוריון.

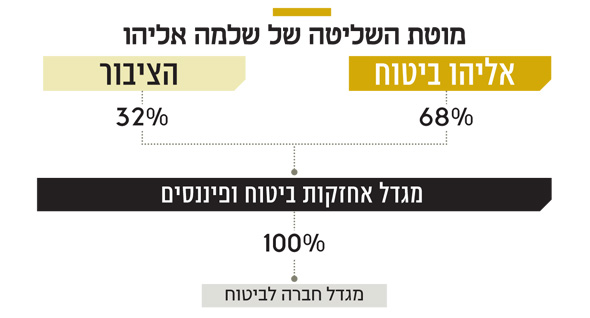

אבל אליהו לא ייפגש מהר כל כך עם הכסף, שכן אחרי החלוקה ממגדל ביטוח למגדל אחזקות, המחזיקה ב־100% בה, נדרש אישור חלוקה של דיקטוריון מגדל אחזקות, שבה הכסף יתחלק בין הציבור (32%) ואליהו ביטוח, שבאמצעותה מחזיק אליהו במגדל (68%).

בשלב זה הדיבידנד חולק כאמור רק למגדל אחזקות, והדירקטוריון יצטרך כעת להחליט מה לעשות עם הכסף. האם לחלק אותו כדיבידנד לציבור ולאליהו ביטוח או להשאיר אותו במגדל לצורך השקעות חדשות או כניסה לתחומים חדשים. האינטרס של מחזיקי האג"ח של אליהו ביטוח הוא שמגדל אחזקות תחלק את הדיבידנד, שכ־68% ממנו יגיעו לקופת החברה וישמשו כרית ביטחון להחזר החוב שלהם. אבל הם צופים שבעל השליטה עשוי לשוב ולבקש למשוך את הכסף כדיבידנד לכיסו הפרטי, ובתמורה להסכמתם עשוי להציע להם תוספת ריבית. מבחינת שלמה אליהו, גם אם הכסף יחולק לאליהו ביטוח ולא יגיע לכיסו, הרי שמדובר בשיפור במצבו, שכן המשמעות היא שיש לו כסף בקופה לפרוע את החוב, דבר המוריד את הלחץ שלו לממש מניות מגדל בשוק כדי לעמוד בהתחייבות למלווים.

שלמה אליהו צילום: עמית שעל

שלמה אליהו צילום: עמית שעל

מחזיקי האג"ח הפרטיות סרבו לשנות את התנאים

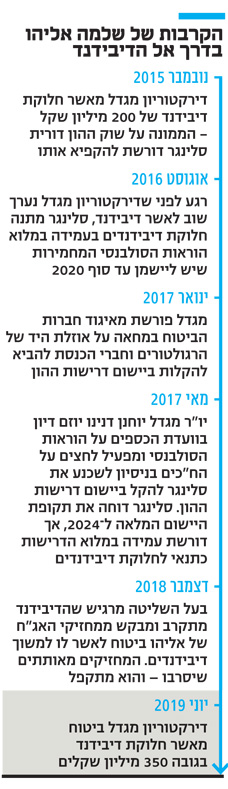

כדי לממן את רכישת מגדל נטל אליהו הלוואות בהיקף של 1.5 מיליארד שקל מהבנקים, בעיקר מלאומי, אך בספטמבר 2017 הוא המיר 1.3 מיליארד שקל מתוך הסכום הזה באג"ח פרטיות שגייס מהשוק המוסדי בתמורה לריבית שנתית של 3.85%. במסגרת גיוס החוב התחייב אליהו למלווים כי אליהו ביטוח לא תחלק דיבידנדים עד פירעון החוב כלפיהם. בשלהי 2018, כשאליהו הרגיש שהדיבידנד ממגדל מתקרב, הוא פנה למחזיקי האג"ח וביקש מהם לשנות את שטר הנאמנות ולאפשר חלוקת דיבידנדים. המחזיקים אותתו לו כי אין מתנות חינם, וכי כדי לאשר לו מהלך כזה הם רוצים ערבויות, העלאת ריבית ורישום האג"ח למסחר בבורסה. אליהו נסוג וביטל את זימון אסיפת האג"ח. לא מן הנמנע כי כעת, כשהדיבידנד כבר כה קרוב לכיסו, הוא ינסה להתניע מחדש את ההליך מול מחזיקי האג"ח, שעד היום שולמה להם רק ריבית, והחזר הקרן הראשון צפוי בספטמבר 2020.

כרית הביטחון של מגדל כבדה, בשל ביטוחי המנהלים

דרישות הון מחברת הביטוח עשויות להישמע כמו סינית להרבה משקיעים מהשורה, אך בפשטות מדובר בכרית ההון שהרגולטור דורש מחברות הביטוח להחזיק בכל עת, כדי להבטיח את עמידתן בכל ההתחייבויות שלהן. כשמדובר בחברת ביטוח כמו מגדל, עם תיק ביטוחי המנהלים הגדול בישראל, ההתחייבויות הללו כבדות משקל. זאת במיוחד על רקע התארכות תוחלת החיים ועל רקע קיומו של תיק ביטוחי מנהלים ישן בהיקף של עשרות מיליארדי שקלים, שבמסגרתו החברה מתחייבת לשלם לפורשים שלה קצבה חודשית קבועה, שנגזרת מתוחלת החיים שהיתה בתוקף בעת שהצטרפו למוצר — ומאז רק עלתה.

הממונה לשעבר על שוק ההון, דורית סלינגר, גרמה ב־2014 לטלטלה בענף הביטוח. לא זו בלבד שהחליטה ליישם את דרישות ההון המחמירות הנהוגות באירופה — סולבנסי 2 — שמשמעותן עבור חברות עתירות חשיפה לתוחלת החיים, כמו מגדל, היתה הגדלת עודפי ההון במיליארדי שקלים, אלא גם אסרה חלוקת דיבידנדים עד עמידה של 100% בדרישות ההון החדשות, שאותן היא אפשרה לחברות ליישם בהדרגה עד סוף 2024.

מאז ההחלטה של סלינגר נרשם עוצר דיבידנדים בענף. אליהו לא קיבל את רוע הגזירה של סלינגר, ובסוף 2015 אישר דירקטוריון מגדל, שבראשו עמד אז יוחנן דנינו, חלוקת דיבידנד של 200 מיליון שקל. בתגובה שלחה סלינגר מכתב לדירקטוריון ודרשה להקפיא אותו, בטענה כי על החברה לבחון תחילה את יכולתה לעמוד בדרישות הסולבנסי. בהמשך היא פרסמה הנחיה לכל חברות הביטוח ולפיה עד שהן לא יעמדו בדרישות המחמירות שמיושמות בהדרגה עד 2024, אף חברה לא תוכל לחלק דיבידנדים.

אז יצא אליהו לקרב יצרי מול הממונה, שגרר גם נטישה מתריסה של מגדל את איגוד חברות הביטוח, שלא תמך בחברה בקרב הזה. דנינו, שזומן אז לוועדת הכספים של הכנסת, קרא לפרוס את יישום ההנחיות על פני תקופה ארוכה יותר. בסופו של דבר סוכם על הארכה קלה של הפריסה, אך הדבר לא עזר למגדל, המושפעת יותר מהחברות האחרות מיישום דרישות ההון.

חברות הביטוח ביצעו בארבע השנים האחרונות צעדים לחיזוק ההון, בדגש על גיוסי הון וחוב ושינוי בתמהיל הסיכונים, כדי להוריד מדרישות ההון על תחומי פעילות עתירי הון. הראשונות שחזרו לחלק דיבידנדים היו הראל ומנורה שהגיעו ב־2017 לעודפי הון של 116% ו־123% בהתאמה, ואחריהן הפניקס, שחילקה דיבידנד ב־2018 אחרי שהגיעה לעודפי הון של 115%. מגדל, שצברה רווחים ראויים לחלוקה של 1.4 מיליארד שקל, מחלקת כעת מתוכם 350 מיליון שקל. כלל, שנכון ל־2017 היו לה עודפי הון של 109%, העדיפה להמתין.

בניגוד לכלל, שמניות השליטה בה מוחזקות בידי משה טרי כנאמן מטעם רשות שוק ההון, ולכן אין לחץ מצד בעל שליטה לחזור ולחלק דיבידנדים, הרי שבנובמבר האחרון מיהר דירקטוריון מגדל להתכנס ולהציב יעד ליחס כושר הפירעון כדי להיערך לחלוקה קרובה. בסוף 2017 עמד היחס במגדל על 100%, כלומר היא עמדה במדויק בדרישת ההון המחמירה ל־2024, והדיקטוריון התווה מדיניות לפי יחס שיעלה ב־3% מדי שנה ויגיע בשנת 2024 עד ל־120%.

במילים אחרות, בעוד הדירקטוריונים של הראל, מנורה, הפניקס וכלל שמרניים יותר בהחלטות החלוקה, מגדל מחלקת דיבידנד על בסיס עודף ההון הנמוך ביותר מבין החמש. עם זאת, ספק אם הממונה הנוכחי על שוק ההון משה ברקת יתערב בחלוקה שעומדת בכל הכללים. אבל סביבת שוק ההון הנוכחית היא מאתגרת מאוד, ולכן החלטת הדיבידנד של מגדל שברירית מאוד. הריבית ארוכת הטווח במשק במגמת ירידה, דבר שיחייב את חברות הביטוח כבר ברבעון השני לחזק את ההון שלהן על חשבון חלוקת רווח עתידית. במקביל, הבורסות רושמות שיאים חדשים, וכל מפולת בשווקים עלולה לכווץ את ההון של חברות הביטוח המושקע באג"ח ובמניות, ולהוריד את מגדל מרף היעד שהציבה לעצמה.

אליהו ממתין כבר זמן רב שהחברה תשוב לחלק דיבידנדים, אבל לאו דווקא כדי לפרוע חובות — שכן ביצע באחרונה כמה מימושי נדל"ן, שמסייעים לו למחזר חובות. הלהיטות שלו נובעת יותר מהרצון לסייע למניה להתרומם, לנוכח העובדה שהמשקיעים נותנים פרמיה למניות שמחלקות דיבידנדים באופן שוטף.

בשבועיים הקרובים צפויות יתר חברות הביטוח לדווח על יחס כושר הפירעון שלהן ל־2018, ואז יתברר אם כלל תצטרף למגדל ותחזור אף היא לחלק דיבידנדים.