שורת הרווח

עסקת דלק־שברון: מאגר יד שנייה עם קילומטראז' גבוה

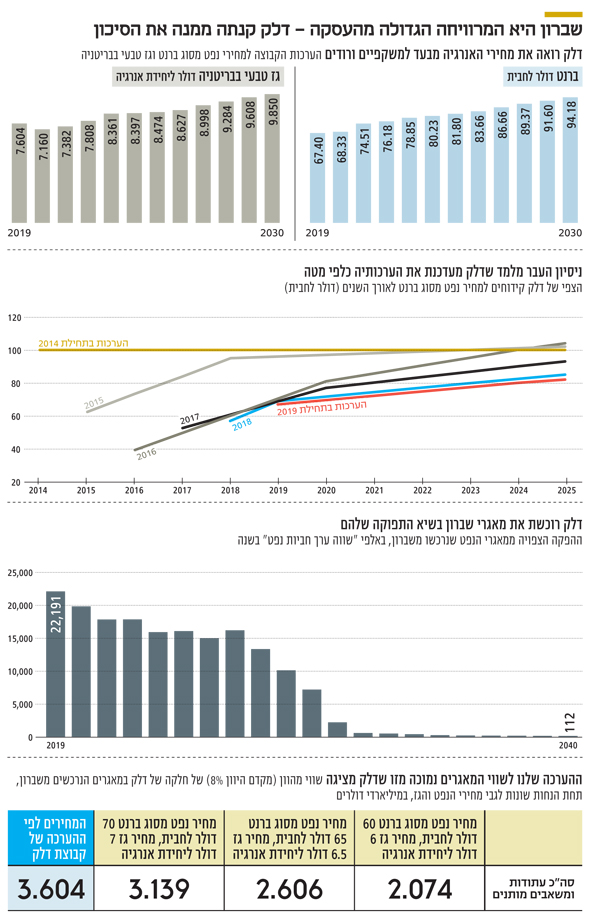

קבוצת דלק מעריכה ב־3.4 מיליארד דולר את שווי נכסי הנפט והגז בים הצפוני שהיא רוכשת מתאגיד האנרגיה. לכאורה, עסקה מצוינת לנוכח מחירה — 2 מיליארד דולר. אך הערכה זו מבוססת על מחירי נפט וגז עתידיים ורודים מדי. בדיקה על בסיס הנחות מציאותיות יותר מעמידה את השווי על 2.6 מיליארד דולר, ומוציאה לאור השמש את קצב הדעיכה בתפוקת המאגרים, שדלק עצמה מעדיפה לדחות לשקפים האחרונים במצגותיה

העסקה לרכישת נכסי הנפט והגז של חברת שברון בים הצפוני בידי קבוצת דלק, שעליה דיווחה הקבוצה בסוף מאי, היא אחת הגדולות שנעשו בשוק ההון הישראלי. ב־16 ביוני פרסמה דלק תזרימי מזומנים מהוונים לנכסים שהיא רוכשת בעסקה זו - נתונים מפורטים מאוד שמסייעים להבין לעומק את השפעות עסקת שברון על התוצאות של דלק.

- בדרך להגדלת הזרוע הבינלאומית: תשובה מגדיל את ההימור על הים הצפוני

- מהלך דרמטי בקבוצת דלק: מפרידה את לווייתן ואפרודיטה מדלק קידוחים

- קבוצת דלק מוכרת 30% ממניות חברת ההתפלה IDE ב-530 מיליון שקל

בעסקה הענקית נרכשים עשרה שדות נפט וגז מפיקים וכן רישיון אקספלורציה נוסף בתמורה כוללת של 2 מיליארד דולר. מהתמורה יופחת התזרים הנקי שייצרו המאגרים מתחילת 2019 ועד מועד השלמתה לקראת סוף הרבעון השלישי. דלק תרכוש את השדות באמצעות איתקה, חברה־בת בבעלותה המלאה, שכבר פועלת בתחום הנפט והגז בים הצפוני. נכון לסוף 2018, הכילו המאגרים הנרכשים עתודות בהיקף של 131 מיליון "שווה ערך חביות נפט" ומשאבים מותנים נוספים בהיקף של 45 מיליון "שווה ערך חביות נפט". הן העתודות והן המשאבים המותנים הם מאגרים שהתגלו באמצעות קידוחים, וההבדל בין שתי הקטגוריות הוא שאת העתודות אפשר להפיק בתנאי השוק הנוכחיים לפי תוכנית קיימת, בעוד למשאבים המותנים אין עדיין תוכנית הפקה מאושרת.

בתזרים המזומנים המהוון כתבה דלק כי השווי מעתודות הנפט, לפי מקדם היוון של 10%, הוא 2.8 מיליארד דולר, ובנוסף, השווי המהוון של התזרים מהמשאבים המותנים, לפי אותו מקדם, הוא 600 מיליון דולר. לכאורה, מדובר בעסקה מצוינת: קבוצת דלק תשלם 2 מיליארד דולר ותקבל נכס מניב בשווי של 3.4 מיליארד דולר, ששוויו מחושב לפי מקדם היוון שמרני ביותר (10%). כיוון שלאיתקה יש הפסדים צבורים של 2.2 מיליארד דולר לצורכי מס בבריטניה, היא לא צפויה לשלם מס על ההכנסות מעסקת שברון.

אבל תוצאת המודל נובעת מההנחות שלו. דלק העריכה עלייה חדה במחירי הנפט מסוג ברנט ובמחירי הגז הטבעי בבריטניה בשנים הבאות, אולם הבעיה היא שהמעריכים המקצועיים שהכינו בשנים האחרונות את ההערכות תמיד העריכו כי תהיה עלייה במחירי הנפט - אלא אם מחירו ההתחלתי כבר היה בסביבות 100 דולר לחבית — בעוד המחיר בפועל עולה לעתים ויורד לעתים.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

דלק מפגינה אופטימיות תמידית באשר לעלייה הצפויה במחירי הנפט מסוג ברנט, שאותה אפשר לראות בדו"חות השנתיים של החברה־הבת דלק קידוחים. כיוון שחוזה המכירה של גז טבעי ממאגר תמר לבזן כולל הצמדה חלקית למחיר הנפט מסוג ברנט, וגם מחיר הקונדנסט (גז טבעי מעובה) המופק מהמאגר מוצמד למחיר זה, מצרפת דלק קידוחים את תחזיתה למחיר הנפט בהנחות לתזרים המזומנים הצפוי לה ממאגר תמר. בשנים 2013 ו־2014 הניחה החברה שהנפט מסוג ברנט ישמור על רמה גבוהה, 100 דולר לחבית, ומ־2015 הערכותיה היו לעלייה משמעותית משנה לשנה במחיר הנפט מסוג ברנט. רמת הדיוק של הערכות אלה נמוכה ביותר, בלשון המעטה.

הערכה שהמחיר יישאר ברמתו הנוכחית משיגה דיוק טוב בהרבה מאלה של המומחים, ונשאלת השאלה מדוע ממשיכים להשתמש בהערכות הללו. תשובה אפשרית היא שהן משרתות את האינטרס של מזמין ההערכה, שעל פי רוב הוא הצגת תזרים מזומנים גבוה, שמקל את מימון נכס נפט. חשוב לציין שמחירי הנפט מסוג ברנט, שנמכר באירופה, גבוהים כעת ב־10%–12% ממחירי הנפט מסוג WTI שנמכר בארה"ב, זאת בעקבות עודף היצע בארה"ב. פער זה מהותי ומשפיע לטובה על רווחיות פרויקטים בים הצפוני יחסית לרווחיות פרויקטים ביבשת אמריקה.

10 שדות, עלויות פיתוח ועלויות נטישה גבוהות

הנכס העיקרי שדלק רוכשת הוא 85% מהזכויות בשדה קפטן, שאיתקה תהיה המפעילה בו. חלקה של דלק בעתודות במאגר עומד על 53.19 מיליון חביות נפט, וחלקה במשאבים המותנים הוא 38.31 מיליון חביות נפט. במאגר זה כמות נמוכה של גז טבעי, שנעשה בו שימוש להפקת הנפט עצמו, ולכן כמעט כל המכירות הן של נפט. כלומר, עבור מאגר זה אין הבדל בין מכירות נפט לבין מכירות "שווה ערך חביות נפט", ואלה חדשות טובות, כי מחיר הנפט גבוה ממחירי הגז הטבעי או הקונדנסט הנמדדים ביחידות של "שווה ערך חביות נפט". קצב הפקת העתודות במאגר קפטן צפוי לדעוך בהדרגה, אך פיתוח חלקי המאגר שבו יש משאבים מותנים צפוי לקזז ירידה זו.

אסדה של איתקה בדרך לים הצפוני

אסדה של איתקה בדרך לים הצפוני

מכיוון שחלק ניכר מהמאגר נכלל במשאבים המותנים, עלויות הפיתוח הצפויות במאגר זה גבוהות. בנוסף, למאגר גם עלויות נטישה גבוהות (עלות החזרת המצב לקדמותו, לאחר שמאגר מסוים התרוקן), שצפויות להסתכם בשנים 2031–2034 בהיקף של 630 מיליון דולר עבור העתודות ו־118 מיליון דולר עבור המשאבים המותנים. ממשלת בריטניה נותנת החזר מס במזומן של כ־40% מעלויות הנטישה, שצפויות לצמצם עלות זו. כיוון שתזרים המזומנים החזוי כולל עלויות נטישה גדולות בשנים האחרונות שלו, הרגישות של ערך המאגר המתקבל ממנו למקדם ההיוון (שלפיו מופחת ערך התזרים בעתיד) נמוכה.

קבוצת הנכסים השנייה כוללת זכויות בשלושה מאגרים מפיקים, שגם בהם תהיה איתקה המפעילה. נכסים אלה כוללים עתודות מוכחות של 17.38 מיליון חביות נפט, 2.4 BCM גז ו־1.64 מיליון חביות קונדנסט. בנוסף הם מכילים משאבים מותנים של 2.57 מיליון חביות נפט, 0.5 BCM גז ו־0.34 מיליון חביות קונדנסט. קבוצת דלק משתמשת במונח המקובל "שווה ערך חביות נפט" לסיכום משאבי האנרגיה במאגרים. מדובר בשוויון בכמות האנרגיה שאפשר להפיק מהמשאבים, אך לא בערכם הכלכלי. השווי הכלכלי של גז טבעי וקונדנסט נמוך כעת בבריטניה בעשרות אחוזים לעומת ערכם האנרגטי, והדבר נכון גם לישראל וארה"ב. בנכסים אלה הנפט מהווה רק כ־50% מ"שווה ערך חביות נפט", ולכן מושג זה שכל התעשייה משתמשת בו יוצר הטיה כלפי מעלה יחסית לשווי הכלכלי של משאבים במאגר מקביל המכיל רק נפט.

גם עבור קבוצת נכסים זו צפויות לקבוצת דלק עלויות נטישה גבוהות - כ־366 מיליון דולר בשנים 2029–2034 (מתוך סכום זה 10 מיליון דולר עבור המשאבים המותנים, לפני התאמה של החזר מס). עלויות נטישה גבוהות אלה גורמות לכך שערך התזרים המהוון ממאגרים אלה כמעט אינו מושפע ממקדם ההיוון.

בקבוצת הנכסים השלישית נכללים שישה מאגרים, שאיתקה לא תהיה מפעילה בהם. חלקה של דלק בעתודות מאגרים אלה הוא 12.95 מיליון חביות נפט, 4.8 BCM גז טבעי ו־3.94 מיליון חביות קונדנסט. בנוסף מכילים המאגרים משאבים מותנים של 0.47 מיליון חביות נפט, 0.1 BCM גז טבעי ו־0.16 מיליון חביות קונדנסט. במאגרים אלה הגז הטבעי הוא המשאב העיקרי, והנפט מהווה רק כ־30% מ"שווה ערך חביות נפט". בדומה ליתר המאגרים, חלקה של דלק בעלויות הנטישה הצפויות, כ־500 מיליון דולר (לפני התאמה של החזר מס), פוגע בשווי המאגרים וממתן את השפעת מקדם ההיוון על ערכם.

מודל מחירי הנפט והגז של דלק העלה את שווי הנכסים בכ־46%

כדי לבחון את שווי הנכסים שדלק רוכשת לקחנו את תזרימי המזומנים המהוונים שהקבוצה פרסמה וביצענו התאמות למחירי הנפט והגז הטבעי. בתרחיש הסביר לקחנו את מחיר הנפט מסוג ברנט בסוף השבוע האחרון, 65 דולר לחבית, ומחיר גז טבעי של 6.5 דולר ליחידת אנרגיה. מחיר הגז שבחרנו גבוה במעט ממחיר הגז לפי החוזים העתידיים למסירה ב־2020 (שעומד על 6.35 דולר ליחידת אנרגיה).

הנחנו שמחירים אלה יישארו לאורך כל התקופה. חשוב לציין שהמחיר הממוצע של נפט מסוג ברנט בחוזים העתידיים לשנת 2020 הוא 62.5 דולר לחבית. לחוזים אלה סחירות גבוהה, ולכן הם מהווים אינדיקציה טובה להערכת השווקים הפיננסיים את מחיר הנפט בשנה הבאה. מחיר הנפט מסוג ברנט בחוזים למסירה בשנים 2021–2023 נע בין 60 ל־61 דולר לחבית, אך הסחירות של חוזים אלה נמוכה יותר, ולכן הם אינדיקציה טובה פחות למחיר הנפט בעתיד. מחירי הנפט בחוזים העתידיים הם המחירים שלפיהם אפשר לגדר את ההכנסות העתידיות מהנפט. מקדם ההיוון שבחרנו הוא 8%. לא ביצענו התאמות לעלויות הפיתוח וההפעלה של המאגרים. המודל כולל החזר מס על הוצאות הנטישה והשיקום (החזר שלא מופיע בתזרים שקבוצת דלק פרסמה). בנוסף, בחנו את שווי הנכסים לפי תרחיש פסימי ואופטימי של מחיר נפט מסוג ברנט לפי 60 או 70 דולר לחבית בהתאמה, ומחיר גז טבעי של 6 דולר או 7 דולר בהתאמה ליחידת אנרגיה.

התוצאה שהתקבלה לחלקה של דלק בעתודות הנרכשות על פי התרחיש הסביר היא שווי מהוון של 2.32 מיליארד דולר ו־289 מיליון דולר נוספים למשאבים המותנים. שווי זה גבוה בכ־30% מהתמורה שדלק תשלם עבור הנכסים, אך הוא רגיש מאוד למחירי הנפט. בתרחיש הפסימי יורד השווי המצרפי של העתודות והמשאבים המותנים ל־2.07 מיליארד דולר, ובתרחיש האופטימי הוא עולה ל־3.14 מיליארד דולר. זאת לעומת שווי של 3.8 מיליארד דולר לפי המחירים שדלק העריכה ומקדם היוון של 8%.

יצחק תשובה צילום: עמית שעל

יצחק תשובה צילום: עמית שעל

כלומר, ההערכה לעלייה הדרגתית במחירי הנפט והגז במודל של החברה הובילה לעלייה של כ־46% בשווי המאגרים לעומת שוויים לפי המחיר הנוכחי של נפט מסוג ברנט ולפי מחיר מעט גבוה מהמחיר הצפוי בשנה הבאה של גז טבעי בבריטניה. דלק גידרה חלק מהסיכון של המחירים באמצעות קניית אופציות פוט וחוזי החלף בהיקף של כ־30 מיליון חביות על מחירי הנפט והגז בשלוש השנים הקרובות, אך מדובר בגידור חלקי בלבד, ואין בו הגנה על יתרת התזרים מעבר לאותה תקופה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

האם העסקה טובה? דלק רוכשת נכס ששוויו, להערכתנו, כ־2.6 מיליארד דולר תמורת 2 מיליארד דולר, אך היא נכנסת לתלות גבוהה במחירי הנפט והגז הטבעי בבריטניה. טיב העסקה יהיה תלוי בעלויות למימון העסקה ובתנודות העתידיות במחירי הנפט והגז. לכן מדובר בעסקה סבירה מבחינת דלק, בעוד עבור שברון מדובר בעסקה מצוינת. האחרונה מקבלת מחיר מלא כמעט עבור נכסים שנמצאים בשלבי דעיכה ואינם בליבת האסטרטגיה שלה - חיפוש ופיתוח מאגרים חדשים.

המהלך הבא בדרך להפוך לתאגיד אנרגיה בינלאומי - הנפקות

תזרים המזומנים החזוי שדלק פרסמה לגבי הנכסים הנרכשים משברון מספק מידע רב על קצב ההפקה הצפוי. הקצב, המשלב את העתודות ואת המשאבים המותנים, צפוי להיות פחות מ־60.8 אלף "שווה ערך חביות נפט" ליום השנה, 54.5 אלף "שווה ערך חביות נפט" ליום ב־2020 ולרדת ל־49.1 אלף "שווה ערך חביות נפט" ליום ב־2021. קצב ההפקה צפוי לשמור על רמה גבוהה מ־40 אלף "שווה ערך חביות נפט" ליום עד שנת 2026, אך משנת 2027 הוא צפוי לדעוך במהירות, עד לרמה של פחות מ־2,000 "שווה ערך חביות נפט" ליום בשנת 2031. בנוסף, בשנים 2031–2034 צפויות לאיתקה הוצאות שיקום ונטישה של יותר מ־150 מיליון דולר בשנה (לאחר החזרי מס) על נכסי עסקת שברון. ערב עסקת שברון, מרבית נכסי איתקה הם המאגרים GSA (מאגרי סטלה רבתי) וזכויות בקבוצת מאגרים נוספת, שכולם למעט אחד ממוקמים בים הצפוני. האיזון הנוכחי של איתקה, שלפיו הרחבת התשתית של מאגרי GSA מקזזת את הירידה בהפקת הנפט והגז מבארות ותיקות, צפוי להיות מופר בעקבות עסקת שברון. זאת כיוון שפיתוח המשאבים המותנים בעסקה זו צפוי לקזז רק באופן חלקי מאוד את ירידת ההפקה מהבארות הוותיקות.

לכן, עסקת שברון מבטיחה לאיתקה שבע שנים שמנות של הכנסות יפות, הן ממאגרי שברון והן מ־GSA, אך גם דעיכה הדרגתית במכירות הנובעת מדלדול המאגרים הנרכשים. ללא עסקאות נוספות או מציאת מאגרי נפט מהותיים אחרים, הרי שמ־2027 צפויה איתקה לסבול משמונה שנים רעות של דעיכה מהירה במכירות ועלויות שיקום ונטישת מאגרים.

קבוצת דלק נמצאת בעיצומה של היערכות למהלכים אסטרטגיים, שאמורים להפוך אותה לחברת אנרגיה בינלאומית גדולה. עסקת שברון היא המהלך הגדול ביותר בתחום הזה, ואחריה צפויה הנפקה משנית של מניות הקבוצה בבורסה זרה, וייתכן שגם הנפקה ראשונית מחודשת של מניות איתקה, אחרי שדלק מחקה אותה מהמסחר בעבר. המצגות של דלק מבליטות את קצב המכירות הגבוה הצפוי בעקבות עסקת שברון, רק בסופן ניתן גילוי לדעיכה בהפקה הצפויה בשנים הבאות. המצגת האחרונה, שפורסמה ב־19 בחודש, מדגישה את קצב ההפקה הצפוי של הקבוצה לאחר השלמת עסקת שברון, תחילת הפקת הגז ממאגר לווייתן ולפני מכירת זכויותיה במאגר תמר, וקצב זה מושווה לקצב ההפקה הנוכחי של חלק מהמתחרות. אך מדובר בנקודת זמן שבה קצב ההפקה של דלק יהיה בשיא, והוא צפוי לרדת. תמחור המניות של דלק ואיתקה צפוי להתבסס לא רק על אותו קצב הפקה רגעי, אלא בעיקר על תחזיות ההפקה בעתיד.

קבוצת דלק צפויה להשלים את פיתוח מאגר לווייתן ברבעון הרביעי השנה, והיא מבצעת מהלכים שיאפשרו יצוא של כמויות גז מהותיות ממאגרי תמר ולווייתן למצרים. הקבוצה צריכה למכור את זכויותיה בתמר עד דצמבר 2021. בנוסף, דלק נמצאת בשלב מתקדם למכירת השליטה שלה בחברת הפניקס, שאותה עליה להשלים עד סוף השנה על פי חוק הריכוזיות. עסקת שברון מקדמת אותה בים הצפוני, בנוסף לזכויות שרכשה איתקה משותפותיה למאגרי GSA. סביר להניח כי למהלכים האלה יצטרפו ניסיונות כניסה לפעילות משמעותית בתחום הנפט והגז הטבעי בצפון אמריקה.

הכותב הוא כלכלן בחברת הייטק