בלעדי לכלכליסט

תנובה לוטשת עיניים אל יצרנית חלבוני החלב של כיל

החברה שבשליטת עידן עופר מבקשת 400 מיליון דולר עבור יצרנית חלבוני החלב שלה - שכרה את שירותי בנק ההשקעות ברקליס על מנת למצוא קונה לפרולקטל האוסטרית שאותה רכשה ב־2015 תמורת 100 מיליון יורו; כיל מוכרת את החברה במסגרת התמקדות בפעילות הליבה

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

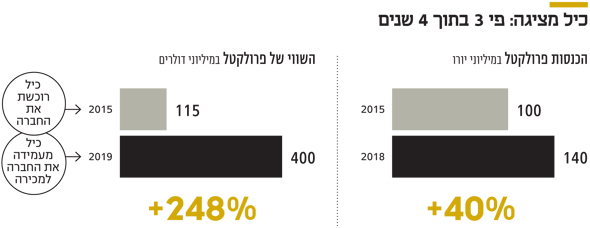

עידן עופר בדרך לעשות סיבוב בזכות חלבוני חלב: ל"כלכליסט" נודע כי כיל, שנשלטת על ידי עופר, מעמידה למכירה את חברת יצרנית חלבוני החלב האוסטרית פרולקטל (Prolactal), ארבע שנים בלבד לאחר שרכשה אותה, ואף שכרה את שירותיו של בנק ההשקעות הבינלאומי ברקליס לשם כך. כיל רכשה את פרולקטל ב־2015 תמורת כ־100 מיליון יורו (כ־115 מיליון דולר באותה העת), בעוד שכעת המחיר המבוקש עומד על 400 מיליון דולר לפחות.

- כיל רוכשת את פרולקטל - יצרנית חלבון חלב אירופית

- עלייה של 42% ברווחי כיל ברבעון, הרווח התפעולי זינק ב-65%

- הניצחון האמיתי על כיל: הסדרת התמלוגים עד 2030

הסכום הסופי ייקבע במסגרת הליך מכרזי, שברקליס כבר החל לקדם ושבמסגרתו אף העביר בנק ההשקעות מידע הנוגע לחברה למספר גופים באירופה, שבסופו דירקטוריון החברה יחליט איזו מבין ההצעות לקבל.

עוד נודע ל"כלכליסט" כי אחת המתעניינות היא חברת תנובה הישראלית. על מועמדות נוספות לרכישת פרולקטל נמנות המתחרות הגדולות שלה — לקטופרוט, מילאיי, פונטרה, ארלה, Bayerische Milchindustrie ו־Sachsenmilch.

מימין: מנכ"ל כיל רביב צולר ובעל השליטה עידן עופר. מתמקדים בעסקי הליבה צילומים: עמית שעל, אוראל כהן

מימין: מנכ"ל כיל רביב צולר ובעל השליטה עידן עופר. מתמקדים בעסקי הליבה צילומים: עמית שעל, אוראל כהן

ההכנסות זינקו ב־40% מאז רכישת החברה

בעת רכישתה של פרולקטל על ידי כיל עמדו הכנסותיה השנתיות של החברה על 100 מיליון יורו. ההכנסות עלו מאז בכ־40% ובשנת 2018 הסתכמו ב־140 מיליון יורו.

החברה מעסיקה כיום יותר מ־200 עובדים במפעל שלה באוסטריה, שבו היא מייצרת חלבוני חלב ומי גבינה שמשמשים את תעשיית המשקאות, החלב והבשר לצורך ייצוב ושיפור הערכים התזונתיים של משקאות ומזונות מעובדים.

כיל מציגה

כיל מציגה

80% ממוצרי החברה מבוססים על חלב אורגני. לחברה יש במפעלה שני מתקני ייצור בטכנולוגיה מתקדמת שמאפשרים ביצוע תהליך שלם של הפרדת החלב שבו מיוצר החלבון. מוצרי פרולקטל נמכרים ב־35 מדינות באסיה, מערב אירופה, ישראל ומדינות נוספות במזרח התיכון. סין נמנית גם היא על המדינות שבהן פועלת החברה, והיא תופסת נתח נכבד מהמכירות שלה.

בעת הרכישה, כיל העריכה שהידע והטכנולוגיה של פרולקטל יוכל לחבור לידע שלה שנוגע לייצור תוספי מזון מבוססי פוספט, כך שיתאפשר לה לספק סל מוצרים רחב יותר שיתמוך בנסיונות ההתרחבות שלה בשוק המזון העולמי; זאת תוך מימוש סינרגיות של שיווק עם פעילויות נוספות של החברה באזורים שבהם יש ביקוש גדול למזון עשיר בחלבון, וכן לתוספי מזון בריאים.

מנכ"ל כיל לשעבר סטפן בורגס. נקט באסטרטגיה של התרחבות לתחומי פעילות חדשים צילום: עמית שעל

מנכ"ל כיל לשעבר סטפן בורגס. נקט באסטרטגיה של התרחבות לתחומי פעילות חדשים צילום: עמית שעל

שינוי האסטרטגיה של צולר הובילה למכירה

כיל מעוניינת למכור את החברה במסגרת שינוי אסטרטגי שמוביל המנכ"ל הנוכחי רביב צולר, שנכנס ללשכת מנכ"ל כיל לפני שנה ושמעדיף להתמקד בתחומי הליבה של כיל — אשלג, פוספט וברום — בדומה לאשר גרינבאום ששימש כמנכ"ל זמני עד להגעת צולר. האסטרטגיה הנוכחית של החברה מקבלת רוח גבית מהיו"ר יואב דופלט.

הרכישה של פרולקטל, שעוסקת בתחום שמשיק לפעילות הליבה של כיל, בוצעה בימיו של המנכ"ל לשעבר סטפן בורגס, שעזב את החברה ב־2016 ושנקט באסטרטגיה שונה לחלוטין של הרחבת תחומי הפעילות של החברה. בעת הרכישה עמד לנגד עיניו של בורגס הרצון לחדור לשוק המזון הסיני שצומח במהירות.

צולר וגרינבאום לעומת זאת, פעלו בצורה שונה ובמסגרת המיקוד האסטרטגי מכרה כיל בשנה שעברה את עסקי בטיחות האש ותוספי השמן שלה תמורת מיליארד דולר לקרן ההשקעות האמריקאית SK Capital — עסקה שבעקבותיה רשמה רווח הון של 840 מיליון דולר. במסגרת העסקה הזו כיל שקלה למכור את פרולקטל, אולם החליטה להמתין משום שהאמינה שניתן לקבל עבורה מחיר גבוה יותר.