בלעדי לכלכליסט

אלטשולר שחם נגד אישור רכישת בזק על ידי סרצ'לייט: דורש לפסול קולות

מחזיקי האג"ח של בי־קום אישרו את הצעת סרצ'לייט ברוב של 75.2%. במהלך סוף השבוע בוצעה ספירה חוזרת שתוצאותיה יפורסמו היום. בית ההשקעות, המוסדי היחיד שהתנגד להצעה, טוען שיש לנטרל את המצביעים שמחזיקים באג"ח ב' ובאג"ח של אינטרנט זהב

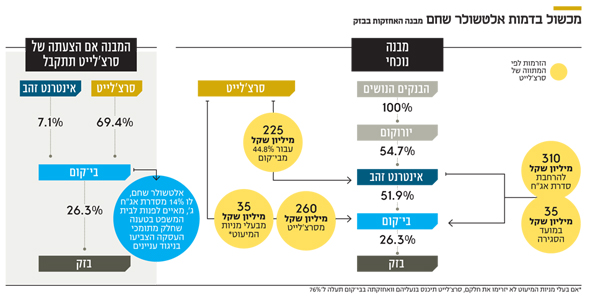

בית ההשקעות אלטשולר שחם מסבך את מכירת השליטה בבזק לסרצ'לייט. בית ההשקעות, שמהווה 14% מסידרה ג' (חוב של 2.3 מיליארד שקל), וכ־18% מהיקף המצביעים בפועל, התנגד בהצבעה של מחזיקי אג"ח ג' בבי־קום להצעת סרצ'לייט וביקש לדחות אותה.

ל"כלכליסט" נודע כי למרות ההצבעה של בית ההשקעות, ההצעה עברה ברוב של 75.2% ־ עשיריות בודדות מעל הרוב הדרוש של 75%. אבל אז הגיעה דרישה כפולה של אלטשולר שחם לספור שוב את הקולות, ובמקביל גם לנטרל מצביעים שמחזיקים באג"ח ב' של בי־קום (חוב של 226 מיליון שקל) ובאג"ח אינטרנט זהב בהיקף מהותי. נטרול של קולות אלה מההצבעה יבטיח שהיא לא תעבור. למעשה, אלטשולר שחם טען שהוא המוסדי הגדול היחיד ה"טהור" בהצבעה ושהקול שלו הוא שאמור להכריע את ההצבעה.

- סרצ'לייט באולטימטום מפתיע למחזיקי האג"ח: אשרו ההסדר עד יום ראשון או שניסוג מהעסקה

- נציגי מחזיקי האג"ח של אינטרנט זהב חלוקים בנוגע להצעת סרצ'לייט לרכישת בזק

- סרצ'לייט מתקרבת לבזק; תספורת של 52% לאינטרנט זהב

נאמן האג"ח, מיכל אבטליון מרזניק־פז־נבו, ביצעה במהלך סוף השבוע ספירה חוזרת שתוצאותיה ידווחו היום. ברם, אלטשולר שחם הודיע למחזיקים ולחברה כי ילחם בהחלטה, כולל בפנייה לבית המשפט ויאבק על נטרולם של המחזיקים האחרים, בעיקר בית ההשקעות מיטב־דש. גלעד אלטשולר, מייסד אלטשולר שחם ומנכ"ל משותף, מוביל בעצמו את ההתנגדות. הנימוק שלו הוא שסרצ'לייט מזרימה סכום גבוה מדי לאינטרנט זהב, וכי מוטב שהיתה מזרימה את הכסף לבי־קום. ההערכות של המעורבים בתהליך הן שבית ההשקעות מוביל להשתלטות מחזיקי האג"ח על מניות בי־קום וקבלת השליטה בה. אולם לדברי אנשי מקצוע בחברות עצמן, מהלך כזה כמעט ואיננו אפשרי. המהלך נתקל גם בתגובה זועמת של מרבית המוסדיים האחרים, כולל ילין לפידות, הראל ואחרים, שטוענים שגם אם אינה מושלמת, הצעת סרצ'לייט היא הטובה ביותר שניתן לקבל.

המטרה: השתלטות בעלי האג"ח על בי-קום

מנכ"ל בי־קום עמי בר לב והיו"ר שלמה זוהר, כך נודע ל"כלכליסט", קיימו שיחה משותפת ביום חמישי עם גלעד אלטשולר, בנסיון להשפיע עליו לשנות את עמדת בית ההשקעות. הדבר לא עלה בידם, והכדור נמצא בידי נאמן האג"ח, שצריך להחליט אילו קולות לנטרל אם בכלל — מהלך שעשוי לתת את הניצחון לאלטשולר שחם, בהנחה שאכן ינוטרלו הקולות שאותם הוא מבקש לנטרל. נכון לאתמול סירב נאמן האג"ח, ככל הידוע, לבצע ניטרול של בעלי אג"ח מנוגדי עניינים, ויודיע על החלטותיו בנושא היום. ההצעה של סרצ'לייט תקפה רק עד היום ב־16:00.

הזעם של המוסדיים ושל החברות על אלטשולר שחם נובע גם בשל העובדה שרק ביוני האחרון הגיש בית ההשקעות, יחד עם בנק הפועלים, לבית המשפט התנגדות ובקשה לצו מניעה נגד מכירת השליטה בבי־קום לאחים נוימן, שהציעו לרכוש 52% ממניות בי־קום מאינטרנט זהב תמורת 730 מיליון שקל, סכום שגבוה פי 7־9 מהשווי שמוצע היום עבור החברה. מאז צנח שווי בי־קום ל־230 מיליון שקל, כשערך המניה שלה הינו 6.1 שקל לעומת 47 שקל בהצעה של נוימן.

"איך יכול להיות שרק לפני פחות משנה אלטשולר סבר ששווי 1.5 מיליארד שקל לבי־קום זה שווי לא מספק, והיום הוא טוען שהחברה חדלת פרעון וצריך להשתלט עליה?" אמר גורם שמתנגד למהלך של אלטשולר. לדבריו, "יהיה קשה לבית המשפט לקבוע שחברה שיש מי שמוכנים להשקיע בה חצי מיליארד ואף מיליארד שקל, היא חברה בעלת שווי שלילי שיש להעביר אותה למחזיקי האג"ח". בנוסף, אלטשולר שחם השקיע 40 מיליון שקל בהנפקת מניות שביצעה אינטרנט זהב חודשיים קודם לכן וקיבל 12% ממניותיה, במה שהתברר כאחת ההשקעות הכושלות בתולדותיו. בהמשך רכש אלטשולר שחם את 14% הנוכחיים שלו בסידרת אג"ח ג' של בי־קום. עפ"י ההערכות כאמור המטרה של אלטשולר שחם היא להוביל את המחזיקים להשתלטות על בי־קום וכך ליהנות הן מריבית נאה על האג"ח שלו והן ליהנות מעליית ערך עתידי בבזק. הערכות נוספות מדברות על ניסיון של בית ההשקעות להרוויח זמן עם מניעת העסקה בתקווה להתאוששות אפשרית של בזק, שתשפר את מעמד בעלי המניות בבי־קום ובאינטרנט זהב.

גלעד אלטשולר צילום: עמית שעל

גלעד אלטשולר צילום: עמית שעל התקדים של מגדל לא מבשר טובות לאלטשולר

הפניה של אלטשולר שחם לבית המשפט כדי לפסול את קולות המוסדיים שמחזיקים באג"ח ב' של בי־קום בנוסף ל־ג' או מחזיקים באג"ח אינטרנט זהב, צפויה להיתקל בקושי משפטי, שכן רק בשבוע שעבר דחה השופט איתן בורנשטיין טענה דומה של בית ההשקעות מגדל שוקי הון, שטען שיש לפסול את יתר הקולות בסידרה ב' של בי־קום שבה הוא נחשב ל"טהור" היחידי. המהלך ייתקל בקושי נוסף. לבי־קום יש מספיק כסף בקופה לפרוע את חובותיה בשנתיים הקרובות ולאחר ההזרמה של הצפויה של סרצ'לייט ואינטרנט זהב אף בארבע השנים הקרובות. בנוסף, מגדילה עיסקת סרצ'לייט את ההון העצמי של בי־קום מ־350 ל־650 מיליון שקל ואולי אף ל־700 מיליון, לאור העובדה שבזק צפויה להרוויח ברבעון הראשון 200 מיליון שקל. העסקה גם מקטינה את החוב נטו של בי־קום מ־1.75 מיליארד שקל ל־1.45 מיליארד ופורעת את החוב למחזיקי סדרה ב'.

"אין להסתפק בפחות מהחזר מלא של החוב"

מאלטשולר שחם נמסר בתגובה: "כל גוף מוסדי ראוי שיבחן את שיקוליו ואת ניגודי העניינים שבו הוא נמצא ויוודא שאינו חוטא לתפקידו. נציגות אג"ח ג', כמו גם היועץ הכלכלי, לא המליצו להצביע בעד אישור העסקה, ובצדק. אנו סבורים שהעסקה אינה מאוזנת וכי יש מתווך בעסקה (אינטרנט זהב) שגוזר קופון שמן מדי.

ההזרמה הכוללת המוצעת ע"י סרצ'לייט עשויה להיות סבירה, לו הייתה מוזרמת במלואה לבי־קום, או לחילופין, לו אינטרנט זהב הייתה מזרימה את השקעתה באג"ח נחות, מה שלא היה משנה את אופי העסקה לסרצ'לייט, אך מייצג בצורה נכונה יותר את המצב הכלכלי הנוכחי. לבעלי האג"ח קיימת הזכות להעמדה לפירעון מיידי. במצב הנוכחי, בעלי האג"ח רואים לנגד עיניהם החזר מלא של החוב. אנו סבורים שאיננו צריכים להסתפק בפחות מכך. אופן ההתנהלות שנכפה על בי־קום אינו מתאים לסיטואציה בה היא מצויה ועל המוסדיים להבין זאת. מבחינה כלכלית האקוויטי של בי־קום הוא אופציה ואנחנו לא אוהבים למכור אופציות בזול".