אלשטיין ומחזיקי האג"ח: "אין היגיון בלמכור את מניות כלל בהיסטריה ובלחץ"

ההוראה על מכירת מניות אי.די.בי פתוח בכלל ביטוח על ידי הנאמן משה טרי יוצרת זהות אינטרסים בין בעל השליטה אדוארדו אלשטיין למחזיקי האג"ח של החברה. לטענתם, ההוראה על מכירת המניות עד 4 במאי פוגעת משמעותית בערכן

מכירת מניות כלל ביטוחעל ידי נאמן מניות השליטה משה טרי בדרך לבית המשפט. ל"כלכליסט" נודע כי דווקא נציגות מחזיקי האג"ח של אי.די.בי פיתוח סדרה ט' היא זו שמתכננת לפנות לבית המשפט בבקשה לעצור את מכירת 9% ממניות כלל על ידי טרי, שאמורה להתבצע עד 4 במאי.

לשם כך תתכנס היום אחר הצהריים אסיפת מחזיקי אג"ח סדרה ט' "לדון בזכויות המחזיקים", לשון הזימון. נאמן מחזיקי האג"ח הרמטיק והיועץ המשפטי גיא גיסין כינסו את האסיפה לא מול בעל השליטה אדוארדו אלשטיין, אלא בתיאום עמו.

- 2 מיליארד שקל נשפכו, ואי.די.בי שוב מריחה הסדר חוב

- דירוג האשראי של אי.די.בי יורד לרמת '-BB' עם תחזית שלילית

- אלשטיין לא מוותר על כלל ביטוח: ביקש היתר שליטה מברקת, גם לגבי מניות שכבר מכר

שני הצדדים נפגעים

המכירה של מניות כלל, כשהמניה נמצאת בשפל והשוק לוחץ אותה כלפי מטה בציפייה להפצת החבילה המשמעותית, פוגעת הן באלשטיין והן במחזיקי האג"ח. הפגיעה באלשטיין הבעלים של אי.די.בי פתוח, נובעת מכך שכלל היא הנכס המהותי של פתוח ולמחזיקי האג"ח של אי.די.בי, מניות אלה הן הנכס הכמעט יחיד שממנו מיועד להיפרע החוב כלפיהם.

אי.די.בי נמצאת בסכנת חדלות פירעון, ואם המהלך לעצירת מכירת מניות כלל לא יצליח, סביר להניח שהשקט היחסי שלו זוכה אלשטיין מהמחזיקים לא יחזיק מעמד. אלשטיין השקיע 2 מיליארד שקל באי.די.בי שחייבת 2.9 מיליארד שקל למחזיקי האג"ח שלה (בכל הסדרות). עם זאת, השווי הנכסי הנקי (NAV) של אי.די.בי ירד בסוף 2018 לסכום של 102 מיליון שקל בלבד. מאז שווי השוק של נכסים אלה המשיך להתכווץ, ונכון להיום, ההתחייבויות של אי.די.בי גבוהות משווי השוק של נכסיה, כך שלחברה יש NAV שלילי של 200 מיליון שקל והמינוף גדל ל־108%.

הנכס המשמעותי ביותר באי.די.בי פתוח הוא אג"ח שהונפקו לה על ידי דולפין איי אל, גם היא בשליטת אלשטיין, ואשר מניות דסק"ש בשווי 900 מיליון שקל מהוות בטוחה להן. מדובר בחוב של 1.9 מיליארד שקל של קרן דולפין של אלשטיין לאי.די.בי.

אלשטיין נמצא בהליכים של בקשת היתר שליטה בכלל ביטוח מול הממונה על רשות שוק ההון משה ברקת. האחרון הורה בשבוע שעבר לטרי להמשיך בהליך המכירה ולא נענה לבקשת אי.די.בי לעצור את ההליך עד לקבלת ההיתר. אלשטיין מעדיף שלא להיכנס לתהליך של מאבק מול הממונה במקביל לבקשת ההיתר, ומחזיקי האג"ח צפויים לבצע את המהלך.

למה למכור בכל מחיר?

טענת המחזיקים תהיה מול טרי, כשהם צפויים לטעון בבית המשפט כי מכירה במצב הנוכחי, כשכל השוק מצפה לה, במחירי דיסטרס, פוגעת במחזיקי האג"ח, רובם גופים מוסדיים שמחזיקים בניירות הערך עבור הציבור. טענה זו עומדת מול טענה של ברקת שלפיה המכירה במתווה שסוכם מראש על ידי דורית סלינגר, קודמתו, נעשית לטובת המבוטחים וכספי הציבור. המחזיקים, שמיוצגים על ידי עו"ד גיסין, יטענו כי הפגיעה בכספי הציבור באמצעות מכירת המניות שקולה לפגיעה בהם, עקב מצבה הנוכחי של כלל שמתפקדת ללא בעל שליטה, במציאות של חוסר ודאות.

"אין שום היגיון בהיסטריה ובלחץ למכור את המניות עכשיו, הרי הנזק עולה על התועלת. למה לבצע מכירה כזו בכל מחיר? לא יקרה כלום אם המניות האלה יימכרו בעוד חצי שנה או שנה, בלי לחץ מצד השוק, כשאולי בינתיים אלשטיין יקבל היתר שליטה בחברה. זו כמות אדירה של מניות וההפסד עצום כשהחברה נסחרת ב־50% על הונה העצמי מול חברות אחרות שנסחרות ב־90% על ההון והפניקס שנמכרה במחיר כזה", אמר גורם בכיר בסדרת האג"ח.

המחזיקים יבקשו שטרי ישתמש בסעיף 12ג לחוק הנאמנות שמאפשר לו שיקול דעת בהחלטה אם למכור ומתי, כדי לא לפגוע בטובת החברה וגורמים נוספים. מנגד, בצד התומכים במימוש מתווה המכירה קיימת טענה אחרת, שלפיה גם לאחר המכירה יישאר אלשטיין עם מניות השליטה וכי יש למלא אחר המתווה. זאת לאחר שאלשטיין לא השכיל לנהל משא ומתן רציני מול גורמים שונים שביקשו לרכוש את השליטה ולמעשה גרם למתעניינים השונים לסגת, מתוך רצון לממש את השליטה בכלל. הם מציינים כי אלשטיין מחויב להזרים מיליארד שקל לאי.די.בי כדי שתעמוד בתנאי היתר השליטה ומדובר בהליך קשה, בעיקר לאור המצב בארגנטינה שבה מצוי רוב הונו של אלשטיין ושכלכלתה מצויה במשבר.

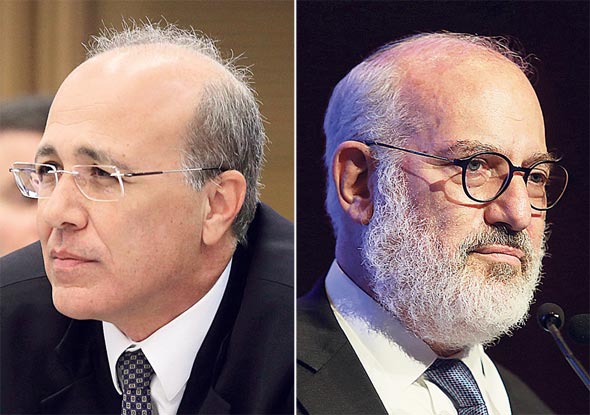

אלשטיין וברקת צילומים: אלכס קולומויסקי, אוראל כהן

אלשטיין וברקת צילומים: אלכס קולומויסקי, אוראל כהן