אין אמון במערכת: 11.4 מיליארד שקל לביטוחי בריאות פרטיים

חברות הביטוח חושפות זינוק של כ־17% בפרמיות ביטוחי הסיעוד הפרטיים ב־2018 לעומת עלייה של 10% בין 2016 ל־2017 וזאת לצד צמצום הפסדים בביטוחים הקבוצתיים שבוטלו. פרמיות ביטוחי הבריאות בענף עלו בכמעט 10% והסתכמו בכ־11.4 מיליארד שקל כשהציבור הולך ומאבד את האמון שלו במערכת הבריאות הציבורית

הישראלים קונים יותר ויותר ביטוחי בריאות פרטיים ולא סומכים על מערכת הבריאות הממלכתית שמציעה להם המדינה, או על הביטוח המשלים של קופות החולים, כך עולה מניתוח דו"חות חברות הביטוח. אלא שבשנת 2018 בוטלו לראשונה פוליסות ביטוחי הסיעוד הקבוצתיות של מקומות העבודה.

במקביל, נרשם זינוק מדהים בהיקף הפרמיות שגבו חברות הביטוח בביטוחי סיעוד פרטיים היקרים במאות אחוזים מהביטוחים הקבוצתיים. הנתון מעיד על כך שלא מעט מהמבוטחים שנפלטו מהפוליסות הקבוצתיות לא הסתפקו בביטוח הסיעודי של קופות החולים אלא העדיפו לרכוש ביטוח פרטי.

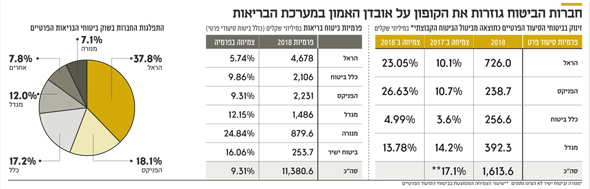

פרמיות הביטוח שגבו חמש חברות הביטוח הגדולות וחברת הביטוח הישירה ביטוח ישיר הסתכמו ב־11.38 מיליארד שקל בשנה החולפת — 9.3% יותר מב־2017.

החברות מזהות את החולשה של מערכת הבריאות הציבורית, את חוסר האמון בה, את התורים הארוכים, את הקושי בבחירת מנתח ואת הבירוקרטיה הכרוכה בתהליך, כדי לשכנע את הציבור לרכוש ביטוחים פרטיים. במקביל, ביטול הביטוחים הסיעודיים הקבוצתיים במקומות העבודה החל מ־2018 הקטין משמעותית את הסיכון של חברות הביטוח. אלה למעשה סבסדו את הפרמיות במקומות העבודה כדי לקבל את אותם עובדים בביטוחי הבריאות.

בשורה התחתונה עמד הרווח הכולל לפני מס של שש החברות על 281 מיליון שקל בלבד לעומת 449 מיליון שקל ב־2017. זאת בשל הפסד של כלל ביטוח בהיקף של 135 מיליון שקל בגלל חיזוק עתודות, מתוך צפי לתשלום תביעות גבוה יותר, בעיקר בביטוח הסיעודי. בנטרול כלל שרשמה הפרשה חשבונאית, הרווח של חמש חברות הביטוח עמד ב־2018 על 457 מיליון שקל לעומת 374 מיליון שקל ב־2017. הסיבה לזינוק נובעת, בין היתר, מרווח חד־פעמי גבוה של 130 מיליון שקל שרשמה הראל בזכות מחקר שחזה ירידה בשיעורי התחלואה וביטולי הפוליסות.

כך או כך, קשה להסתכל על הרווח בביטוח הבריאות בפני עצמו, שכן הוא כולל גם רווחי השקעות, בעיקר מאפיקי ביטוח ארוכי טווח כמו ביטוחי סיעוד, שם הפרמיות מושקעות ונושאות תשואה. הרווח בביטוח כולל גם הפרשות חד־פעמיות מבוססות ניתוחים אקטואריים על גובה התביעות הצפוי ותוחלת החיים. עם זאת, נתוני הפרמיות הם ברורים וחדים — הענף נמצא בצמיחה חדה, כאשר החברות הקטנות בתחום מזהות את הפוטנציאל שלו וצומחות בקצב גבוה: 25% צמיחה בפרמיות של מנורה, 16% צמיחה בביטוח ישיר ו־12% במגדל. כלל והפניקס צמחו בכ־9% בפרמיות ב־2018 והראל, השחקנית הגדולה בענף עם נתח שוק של כמעט 38%, צמחה בכ־6%.

צמיחה חדה בביטוחים הסיעודיים הפרטיים ב־2018

הראל כבר מציגה ירידה בהפסד מהביטוח הסיעודי הקבוצתי, כך שההפסד ב־2017 עמד על 84 מיליון שקל ואילו ב־2018 הצטמצם ל־53 מיליון שקל. הפרמיות בביטוח הסיעודי הקבוצתי בהראל הסתכמו ב־1.26 מיליארד שקל לעומת 1.27 מיליארד שקל ב־2017. הירידה תלך ותימשך כנראה, בשל ביטול הביטוחים הסיעודיים הקבוצתיים קצרי הטווח במקומות העבודה והחלפת חלקם בביטוחים סיעודיים קבוצתיים ארוכי טווח, אך יקרים משמעותית. לעומת זאת, חברות הביטוח נהנות מכך שלפחות חלק מנפלטי הביטוח הסיעודי הקבוצתי במקומות העבודה שלא קיבלו חלופה ארוכת טווח, בעיקר הצעירים והבריאים שבהם, מצטרפים לביטוחים סיעודיים פרטיים היקרים משמעותית. המחיר הופך את הביטוחים הללו לפחות רלבנטיים למבוגרים שכן הפרמיות שלהם יכולות להגיע ליותר מ־1,000 שקל בחודש. זאת, למרות האפשרות שהעניק הפיקוח על הביטוח למבוטחים המבוגרים יותר (מעל 60) להצטרף לביטוח הסיעודי של קופות החולים ללא הצהרה על מצב בריאותי.

בהראל, למשל, ניתן לראות כי הפרמיות בביטוח הסיעודי הפרטי (להבדיל מהקבוצתי) צמחו מ־590 מיליון שקל ב־2017 ל־726 מיליון שקל ב־2018 — זינוק של 23%. לשם השוואה הצמיחה בין 2016 ל־2017 עמדה על 10% בלבד. בהפניקס הסתכמו הפרמיות בביטוח הסיעודי הפרטי ב־238 מיליון שקל – זינוק של כמעט 27% — בעוד בין 2017 ל־2018 צמחו הפרמיות בכ־11%. בכלל ביטוח הצמיחה בפרמיות סיעוד פרט עמדה על 5% בלבד ל־256.6 מיליון שקל לעומת כ־3.6% בין 2016 ל־2017. זאת, בין היתר, על רקע המיתוג הבעייתי של כלל בתשלום תביעות בביטוח סיעודי, מוניטין שכעת החברה מנסה לשנות ולכן ביצעה הפרשה משמעותית לחיזוק עתודות לתשלום עתידי של תביעות סיעוד, מה שהוביל את החברה להפסד ב־2018.

הראל בעצמה מציינת כי בעקבות סיום הביטוח הסיעודי הקבוצתי היא מעריכה כי ההפסדים שלה יתמתנו משמעותית. עוד מעריכה החברה כי במסגרת סיום הביטוחים הקיימים קיבלו המבוטחים זכות להצטרף לביטוח הסיעודי הפרטי ללא חיתום (ללא בדיקת מצב רפואי). כמו כן, החברה מעריכה שאם לשפוט לפי הצמיחה בין 2017 ל־2018 בביטוח סיעוד פרט, ניכר שרבים אכן החליטו לשלם את הפרמיה הפרטית הגבוהה לעתים במאות אחוזים מהביטוח הקבוצתי. כלומר, לא לסמוך על הביטוחים הסיעודיים של קופות החולים ולא על רשת הביטחון הבסיסית שמציע ביטוח לאומי.

אפשר להפסיק לחשוש? הרפורמה לא שחקה את רווחי חברות הביטוח

לפני כשנתיים נכנסה לתוקפה רפורמה שהובילה הממונה על שוק ההון לשעבר דורית סלינגר בביטוחי הבריאות הפרטיים, שביצעה שני מהלכים משמעותיים: האחדת הכיסויים הביטוחיים שמציעות כל חברות הביטוח תוך תחרות אך ורק על המחיר באופן שיקל יותר את ההשוואה בין הביטוחים ופיצול חבילות הביטוח למרכיבים. הפיצול מאפשר ללקוח לרכוש בנפרד ביטוח ניתוחים, ביטוח תרופות מצילות חיים וכן הלאה ולא את החבילה כולה. ברשות שוק ההון אישרו אז לחברות הביטוח פרמיות הנמוכות בכ־30% מהפרמיות של החבילות לפני הרפורמה. החשש היה משחיקת הרווחיות של חברות הביטוח שתיווצר אט אט שכן היא רלבנטית רק לביטוחים החדשים ולא לוותיקים. לפי התוצאות, לא נראה שהחשש מבוסס. הפרמיות שנגבו בביטוח הוצאות רפואיות (עיקר ביטוחי הבריאות) הסתכמו בשנה החולפת ב־2.2 מיליארד שקל, עלייה של 5.7% לעומת 2017. הרווח מהתחום עמד על 267 מיליון שקל לפני מס לעומת 3 מיליון שקל ב־2017 ו־41 מיליון שקל ב־2016 כתוצאה מעדכון מחקר לגבי הנחות תחלואה וביטולים בענף בריאות פרטי. כלומר, המחקר החדש הניח פחות תחלואה וביטולי פוליסות ממה שנצפה בעבר. עם זאת, ביטוחי הבריאות משווקים היום באופן יותר דיגיטלי עם פחות מתווכים ועם שחיקה בעמלות סוכני הביטוח. כך, למשל, בהראל שיעור העמלות ששולמו לסוכנים מסך הפרמיות ב־2018 עמד על 17.5% לעומת 18% ב־2017 ו־18.1% ב־2016.

למרות הפרמיות הגבוהות: מנורה הרוויחה פחות בגלל הביטוח הקבוצתי

עוד עולה מהדו"חות הוא שביטוח ישיר עם פרמיות של 253 מיליון שקל הרוויחה ב־2018 כמעט 40 מיליון שקל ואילו מנורה עם פרמיות בהיקף של 879 מיליון שקל (פי ארבעה) הרוויחה רק 21 מיליון שקל. ההסבר לכך הוא בביטוחי הבריאות הקבוצתיים של מקומות העבודה, שהם הרבה פחות רווחיים מביטוחי הפרט. במובן זה, חברה כמו ביטוח ישיר שמציגה שיעורי צמיחה מרשימים (16%) בפרמיות, שמה דגש על הביטוחים הרווחיים ביותר — ביטוחי הפרט — ומכניסה תחרות לענף הזה, באופן שעשוי להפחית מחירים. עם זאת, ספק אם נראה מתחרים חדשים נכנסים לתחום הבריאות בשנים הקרובות ומייצרים לו תחרות, בעיקר בגלל חסמי כניסה כבדים של דרישות הון אדירות שמייצרים יתרון ברור לגודל.

בשורה התחתונה, חברות הביטוח ממשיכות להציג צמיחה מרשימה בביטוחי הבריאות בדגש על החברות הקטנות יותר בתחום, תוך זיהוי החולשה של מערכת הביטוח הציבורית, התארכות תוחלת החיים והחשש המובנה של הציבור מלהסתמך על הכיסוי הבריאותי שמציעים בתי החולים וקופות החולים.