השוק עף על הצעת זאבי לבזק ושכח לו חובות עבר

הצעת הרכישה של גד זאבי לאינטרנט זהב הזניקה את מניית בזק אתמול ב־10% בת"א ואת אג"ח אינטרנט זהב ב־42%. הבנקים הנושים, הפועלים, דיסקונט והבינלאומי, שייאלצו למחוק חוב של 1.4 מיליארד שקל, צפויים להתנגד לעסקה. ובאוויר מרחפת עננת אי עמידה בתנאי ההלוואה שנטל זאבי ב־1999 לרכישת 20% מבזק

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

שוק ההון הריע אתמול (ב') להצעה שהגיש גד זאבי לרכישת בזק, באמצעות הזרמה לאינטרנט זהב ובי־קום, המחזיקות בה. מניית בזק קפצה אתמול בבורסת ת"א ב־10% והאג"ח של אינטרנט זהב זינק ב־42%. גם מניות בי־קום ואינטרנט זהב קפצו ב־15% וב־13% בהתאמה.- חברת שוהם ביזנס של אלי נידם גייסה לראשונה חוב בבורסה

- האם שחקני נוסטרו בדרך לחברות בבורסה בת"א?

- חזרה גנרלית לפני ההנפקה בבורסה? ארמקו צפויה לגייס חוב ב-10 מיליארד דולר

את העלייה במניית בזק תדלקה גם הודעת החברה על ביטול סעיף הגדלת ההון של החברה — צעד מקדים לגיוס — שיורד מסדר היום של האסיפה הכללית שתתכנס בקרוב. ההחלטה לוותר על הגיוס התקבלה לנוכח התנגדות החברה האם בי־קום, המחזיקה ב־26% ממניות בזק. בי־קום התנגדה לגיוס משום שלא היה ביכולתה להשתתף בהנפקה המתוכננת ולהימנע מדילול אחזקותיה בבזק. התפתחות כזו היתה פוגעת ביכולתה לפרוע את חובותיה למחזיקי האג"ח.

המשקיעים מעריכים כי הצעת זאבי היא ישימה ובעלת סיכוי טוב להסתיים בהסכם, שיהפוך את איש העסקים מחיפה לבעל השליטה בבזק. מדובר בשם מפתיע, לנוכח ההיסטוריה של זאבי עם בזק, שב־20% ממניותיה כבר החזיק בעבר. הבעיה המהותית ביותר שלו עשויה לצוץ דווקא בקבלת היתר שליטה בחברה. משרד התקשורת, השב"כ ואולי גם משטרת ישראל יכולים לחזור לבחון את תיק התביעה של זאבי, שדן בחשד כי הוא קיבל מימון ממיכאל צ'רנוי לעסקה שבמסגרתה רכש ב־1999 את מניות בזק. להערכת גורמים משפטיים, מדובר במכשול מהותי.

עו"ד אמיר ברטוב, שמייצג את זאבי, אמר כי מרשו מחזיק בהיתר אחזקה של 20% ממניות בזק, שכלל לא פקע. "הוא עבר את כל הבדיקות הנדרשות, כולל הביטחוניות, ואני לא רואה סיבה הגיונית שהמדינה תסרב לו. ההיתר לא בוטל מעולם, אף שצריך להתאים אותו למציאות הנוכחית", אמר אתמול ברטוב, "זה סיפור החיים העסקיים של זאבי. המשפט ליווה אותו 15 שנה ואחריו בא זיכוי מהדהד. הוא אדם חזק מאוד, שהתאושש, עומד על הרגליים והמשיך בעסקיו".

המחזיקים חשבו כי המשקיע הסודי הוא נתי סיידוף

שוק ההון קיבל בזרועות פתוחות את זאבי, שהיה הראשון שהגיש הצעה ריאלית, כזו שלא "העליבה" את נושי אינטרנט זהב — הגורם שמולו מתנהל, למעשה, המו"מ לרכישת השליטה בבזק. זאבי בחר לנהל את המהלך מול נושי אינטרנט זהב ולא מול נושי החברה־הבת בי־קום, מתוך ראייה שהעסקה תהיה כך זולה וישימה יותר מבחינתו.

פירמידת בזק רועדת זה כמה חודשים, ואחרי שאינטרנט זהב החליטה לעצור את התשלומים למחזיקי האג"ח שלה, שלהם היא חייבת 720 מיליון שקל, הלכה בעקבותיה גם החברה־הבת שלה בי־קום (52%). זו הודיעה בחודש שעבר — לאחר ההודעה של בזק, שבה היא מחזיקה ב־26% מהמניות, על מחיקה של 1.5 מיליארד שקל על אחזקתה ב־yes — כי גם היא עוצרת תשלומים למחזיקים, שלהם היא חייבת 2.5 מיליארד שקל.

קרן סרצ'לייט היתה היחידה שהגישה עד כה הצעות לרכישת השליטה בבזק, וזאבי עקב אחרי המגעים למכירת החברה במשך חודשים ארוכים. "הוא חיכה לשעת כושר ולהזדמנות המתאימה", הסביר אתמול עו"ד ברטוב, שהגיש את ההצעה בשמו.

זאבי מציע להזרים 300 מיליון שקל לקופת אינטרנט זהב. הסכום יוזרם מיידית לבי־קום במסגרת הנפקת זכויות או מניות של האחרונה, ולו יצורפו 50 מיליון שקל מקופת אינטרנט זהב, שבה יש כיום 130 מיליון שקל. כלומר, אינטרנט זהב תזרים לבי־קום 350 מיליון שקל בהנפקת זכויות. מחזיקי האג"ח של אינטרנט זהב יקבלו 63 מיליון שקל מתוך 80 מיליון השקלים שייוותרו בקופתה, ויתרת 17 מיליון השקלים ישמשו לתקורות ולפעילות השוטפת.

לבד מסכום זה יקבלו מחזיקי האג"ח מניות בי־קום בשווי כ־50 מיליון שקל, מתוך המניות שתרכוש אינטרנט זהב בהנפקת בי־קום. אינטרנט זהב גם תנפיק למחזיקי סדרות האג"ח ג' ו־ד' סדרת אג"ח חדשה מובטחת במניות בי־קום, בהיקף של 300 מיליון שקל עם ריבית שנתית של 4%. מתוכם ישולמו 2%בכל חצי שנה, ו־2% נוספים בסוף התקופה, אחרי 7 שנים. שני תשלומים של 25 מיליון שקל ייפרעו בשנה השלישית והרביעית, שניים של 50 מיליון שקל ייפרעו בשנה החמישית והשישית, ו־100 מיליון שקל בסוף השנה השביעית.

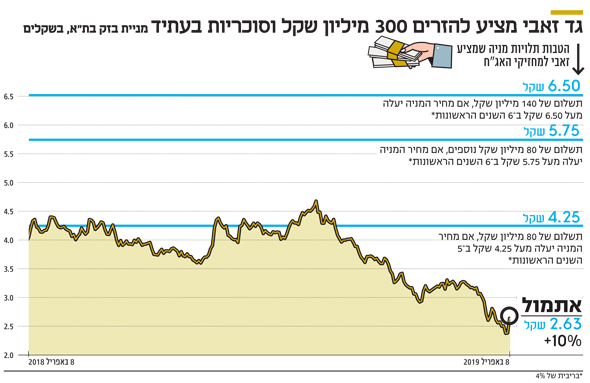

זאבי מציע גם למחזיקים ליהנות מעליית ערך במניית בזק. אם המניה תעלה בחמש השנים הראשונות ל־4.25 שקל, הם יקבלו בסוף השנה השביעית 80 מיליון שקל עם ריבית של 4%; אם תעלה בשש השנים הראשונות ל־5.75 שקל, זאבי ישלם סכום נוסף של 80 מיליון שקל בסוף השנה השמינית — גם הוא בתוספת ריבית של 4% בשנה; אם המניה תעלה בשבע השנים הראשונות ל־6.5 שקלים, זאבי ישלם למחזיקים עוד 140 מיליון שקל, שיחולקו בתום השנה העשירית ויישאו ריבית של 4% משנת הזכאות. אינטרנט זהב תקבל זכות לפירעון מיידי של האג"ח בכל זמן נתון.

| |||

את הבדיקות לרכישת בזק החל זאבי לפני כחודשיים. ברטוב פנה למחזיקי האג"ח והודיע כי הוא מייצג איש עסקים שמבקש להשקיע בחברה, מבלי לחשוף את שמו. הוא החל במגעים עם המחזיקים ועם מנכ"ל החברה דורון תורג'מן, ואלה היו משוכנעים כי מדובר בנתי סיידוף, בעל השליטה בשיכון ובינוי. ברטוב ייצג אותו במסגרת ההצעה שהגיש לבנקים ביום העצמאות האחרון, לרכישת השליטה באינטרנט זהב, ושתי ההצעות אכן דומות.

רק בימים האחרונים, עם התגבשות ההסכם ותמיכת נציגות מחזיקי האג"ח, הסכים ברטוב לחשוף כי מדובר בזאבי, אבל המכשולים נמצאים בקומות שמעל אינטרנט זהב ומתחתיה.

מעליה — כלומר, בבנקים הפועלים, דיסקונט והבינלאומי, שלהם חייבת יורוקום שנמצאת בפירוק 1.4 מיליארד שקל. משמעות ההצעה של זאבי היא מחיקת כל החוב ואובדן אפשרות ליהנות מאפסייד עתידי במניות בזק, כדי להחזיר נתח ממנו, ולכן צפויים הבנקים להתנגד להסדר כזה בבית המשפט. עד הם הצליחו למכור מנכסי יורוקום את מניות השליטה בחברת האנרגיה אנלייט תמורת 130 מיליון שקל. 55 מיליון שקל מהסכום השקיעו בהנפקת מניות של אינטרנט זהב שגייסה הון, כך שגם הסכום הזה יורד לטמיון. את יתר נכסי יורוקום, מניות השליטה בחברת חלל ובפרויקט הנדל"ן מידטאון, הם איבדו לנושי יורוקום נדל"ן. הבנקים נשארים למעשה עם החזר של 75–80 מיליון שקל מהחוב.

בי־קום צפויה לתמוך בעסקה, שכן אינטרנט זהב אמורה להזרים לה 350 מיליון שקל, ובעלי מניות אחרים עשויים להזרים 100–150 מיליון שקל נוספים. סכום זה יכול להספיק לבי־קום להחזר חובות עד שנת 2023 ולהבטיח לה שקט.

החוב נטו של בי־קום עומד על 1.8 מיליארד שקל, שכן בקופתה 700 מיליון שקל. החברה מנוהלת בידי עמי ברלב ויו"ר הדירקטוריון הוא שלמה זוהר. הזרמה של חצי מיליארד שקל יקטינו את חובה נטו ל־1.3 מיליארד שקל וישנו את מצבה.

מצב מחזיקי האג"ח של בי־קום שונה במקצת. כיום יש להם קובננט שמאפשר להם להעמיד את החוב לפירעון מיידי ברגע שהונה העצמי של החברה יורד מתחת ל־650 מיליון שקל, כפי שהמצב כיום. כתנאי להזרמה דורש מהם זאבי לוותר על הקובננט. מצד אחד הזרמת הון היא אירוע מבורך, מבחינתם, אבל מנגד הקובננט הוא נכס משמעותי ביחסיהם מול החברה.

במו"מ שיחל מול המחזיקים תועלה גם אפשרות להקפאה (ווייבר) של הקובננט לשנתיים־שלוש, וייתכן שזה יתברר כפתרון מוסכם. הכוונה של זאבי היא לבצע את הגיוס במהירות וללא דחיות.

זאבי נתן למחזיקים שבוע לאשר את הצעתו ולהעניק לו בלעדיות עד 10 במאי — תאריך היעד שלו לאישור העסקה מצד בי־קום ומחזיקי האג"ח שלה. תאריך יעד נוסף, לקבלת אישור מבית המשפט, הוא 30 ביוני.

זוכה מחשד לקבלת דבר במרמה ממיכאל צ'רנוי בקשר עם רכישת מניות בזק ב־1999

זאבי (80) נולד בקיבוץ מסדה וצבר את הונו בעסקים בקניה. הוא עלה לכותרות בשנת 1999, כשרכש 20% ממניות בזק תמורת 680 מיליון דולר מהחברה הבריטית כייבל אנד וויירלס. הוא התכוון להתמודד על רכישת בזק, אם וכאשר תופרט, אבל התוכניות שלו השתבשו.

לצורך העסקה קיבל זאבי מימון משבעה בנקים, ונדרש להעביר להם ערבות של 125 מיליון דולר, שאותם לווה ממיכאל צ'רנוי. זאבי לא עמד בתשלום הריבית לבנקים, המניות עוקלו ומונה להן כונס. במקביל הגישה המדינה כתב אישום נגד זאבי בעבירה של קבלת דבר במרמה, בעקבות הסתרת חלקו של צ'רנוי בעסקה, שכן צ'רנוי קיבל אופציה להמיר את ההלוואה במחצית המניות של זאבי.

15 שנה נמשכה הסאגה המשפטית, ובסיומה זוכה זאבי מהאישום הפלילי. במסגרת תביעה שהגיש במקביל, הוא קיבל מהבנקים 250 מיליון שקל שנגבו ממנו שלא כדין. את הסכום הזה, יחד עם חלק מהתמורה ממכירת בית החולים אלישע בחיפה לצביקה בארינבוים תמורת 180 מיליון שקל, הוא מייעד לרכישת בזק, שאליה הוא חוזר כדי לסגור מעגל.