המהפך המוניטרי בעולם עלול לגבות מחיר יקר ממשקיעי האג"ח הממשלתיות

אף שתחזית הפד מדברת על העלאת ריבית רק בשנה הבאה, בשוק כבר מגלמים שתי הורדות ריבית עד סוף 2020. למשקיעי האג"ח שחוגגים כעת כדאי לזכור שהפחדים מפני מיתון קרב לא תמיד הוכיחו את עצמם

נתחיל מהחדשות הטובות — הירידות בשוקי המניות הפעם הרבה פחות חמורות ומשמעותיות מהירידות של חודש דצמבר 2018. זאת משתי סיבות עיקריות: ראשית, הן מגיעות לאחר עליות של כ־15% במדדי המניות מתחילת השנה, כך שבהחלט ייתכן שבסך הכל מדובר במימוש רווחים טבעי בתקופה חיובית. שנית, הפעם, לצד הירידה בשוק המניות, אנו רואים את התשואות באג"ח הממשלתיות והקונצרניות בדירוגים גבוהים יורדות ומעניקות למשקיעים רווחי הון ובכך מאזנות את תיקי ההשקעות.

מאז תחילת השנה נהנו המשקיעים משילוב בין הנסיגה של הבנקים המרכזיים מתוכנית הנורמליזציה המוניטרית לבין האדישות להאטה העולמית, הסיבה שבגינה שינו הבנקים המרכזיים את המדיניות. מבחינת המשקיעים, ההאטה העולמית נתפסה כזמנית וככזו הנובעת מההמתנה של מנהלי החברות לגיבוש כללי המשחק (הסכם הסחר) בידי שתי המעצמות הכלכליות הגדולות בעולם, ארה"ב וסין. השילוב הנדיר יצר אפקט של Sweet Spot (נתון כלכלי חיובי למרבית האפיקים) והוביל לפתיחת שנה חיובית ומפתיעה בשוקי ההון. בשבוע שעבר פורסמה החלטת הריבית של הפד, ובתחילה היה נראה שהנוסחה המוניטרית החדשה־ישנה ממשיכה לספק את הסחורה, התשואות ירדו עוד והמניות המשיכו לעלות. אולם ביום שישי, בעקבות פרסום הנתונים הכלכליים החלשים, החל אפקט ה־Sweet Spot להיסדק.

התהפכות עקום התשואות בארה"ב

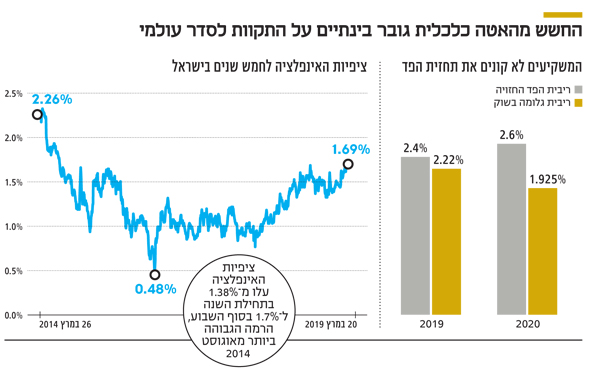

לראשונה מאז שינוי הכיוון המוניטרי החלו המשקיעים לחשוש שההאטה העולמית אינה קשורה רק להמתנה להסכם הסחר בין ארה"ב לסין או להכרעה בסוגיית הברקזיט. כתוצאה מכך התהפך עקום התשואות האמריקאי כשהאג"ח לעשר שנים נסחרו בסוף השבוע בתשואה של 2.43%, בעוד האג"ח לשנה נסחרו בתשואה של 2.46%. נציין שכמה פעמים בהיסטוריה עקום תשואות הפוך היווה רמז מקדים לתקופות מיתון, ועל כן העניין של המשקיעים בכך. הנקודה המעניינת בניתוח עקום התשואות האמריקאי היא שהמשקיעים מעריכים שהריבית בסוף השנה תעמוד על2.2% ובשנת 2020 על 1.93% בלבד. זאת לעומת 2.5% כיום. במילים אחרות, בשוק האמריקאי לא רק שלא מעריכים כעת שהריבית תעלה, אלא שהיא תרד לפחות פעמיים עד סוף השנה הבאה. כדי שהריבית העתידית הגלומה כיום בשוק תתברר כנכונה, המצב הכלכלי יצטרך להידרדר ואז סביר גם שנראה ירידה באינפלציה. במקרה כזה יהיו לכך השלכות גם על השוק המקומי שעד כה נהנה מהמגמה העולמית החיובית.

קונפליקט האינפלציה של המשקיעים

אחד מתוצרי הלוואי של האופטימיות ששררה עד כה בשווקים היה עלייה בציפיות האינפלציה בישראל לאורך כל עקום התשואות. זאת לצד גורמים מקומיים כמו שוק עבודה הקרוב לתעסוקה מלאה, עלייה בשכר ועליית מחירים בסעיפי הדיור, אחזקת דירה, הלבשה, ריהוט ופירות וירקות. ציפיות האינפלציה לחמש שנים עלו מ־1.38% בתחילת השנה ל־1.7% בסוף השבוע. מדובר ברמה הגבוהה ביותר מאז אוגוסט 2014. כעת המשקיעים ימצאו את עצמם בקונפליקט. מצד אחד, אנו נכנסים לעונת המדדים הגבוהים שמסורתית מתחילה בחודש מרץ ומסתיימת בחודש אוגוסט. כך, למשל, בין השנים 2007 ו־2018 עלה מדד המחירים לצרכן ב־2.14% בממוצע. גם אם נסתכל על תקופות שבהן סביבת האינפלציה היתה נמוכה יותר, כמו למשל מ־2014 ועד 2018, נראה שבעונת המדדים הגבוהים האינפלציה המצטברת עמדה על 1% בממוצע. מנגד, אם החשש מהאטה עולמית יימשך, אז מדובר במשתנה שאמור להוביל לירידה בציפיות האינפלציה.

עקום התשואות מגלם שתי הורדות ריבית

ירידת התשואות בשבועות האחרונים מלמדת שוב שלא תמיד עלייה בגירעון הממשלתי ופריצת מסגרת התקציב מחייבות את המשקיעים לצמצם אחזקות באג"ח ולקצר את המח"מ. ישנם גורמים בעלי משקל גבוה יותר, כמו למשל כיוון הריבית והנעשה בעולם. כל זאת כל עוד נשמר האמון של המשקיעים במדיניות הממשלתית הנוכחית והעתידית. האתגר העיקרי מבחינת המשקיעים הוא שכעת, כשעקום התשואות בארה"ב כבר מגלם שתי הורדות ריבית, בניגוד לעמדתו של הבנק הפדרלי שעדיין רואה העלאת ריבית בשנה הבאה, נראה שפוטנציאל רווחי ההון באג"ח הממשלתיות מוגבל. זאת במיוחד אם נביא בחשבון שקיימת אפשרות כי חששם של המשקיעים מוגזם ותוך שבועות בודדים ייחתם הסכם הסחר שלו כולם מחכים, ואז מנהלי החברות יחדשו את ההזמנות במלוא העוצמה. בתרחיש כזה התשואות יחזרו לעלות והמשקיעים ירשמו הפסדי הון.

השורה התחתונה

כשעקום התשואות בארה"ב כבר מגלם שתי הורדות ריבית, פוטנציאל רווחי ההון באג"ח הממשלתיות מוגבל

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות