ראיון כלכליסט

"אני מעדיף בעלי שליטה איכותיים על פני חברות ללא בעל שליטה"

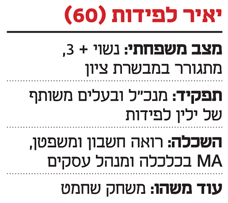

אובדן הבכורה למתחרה אלטשולר שחם גרר את יאיר לפידות, שותף־מנהל בילין לפידות, לשנתיים של שתיקה. אחרי שבית ההשקעות שלו סיים את 2018 במקום השני בתשואות הגמל, הוא מסכים לדבר ואומר לכלכליסט בראיון ללא פילטרים: "שלטון מנהלים הוא הכי גרוע לבעלי המניות". "המוסדיים רוצים בפז יו"ר דומיננטי שיעמוד מול המנכ"ל הדומיננטי - זה לא עובד יחד. לא מרוצים מהמנכ"ל? תדרשו שיודח". "לתומי חשבתי שמנהל השקעות צריך לייצר תשואה ולא להיות שופט מוסרי"

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

כבר תקופה ארוכה שיאיר לפידות, מנכ"ל ובעלים משותף של ילין לפידות, שומר על פרופיל נמוך. השנתיים האחרונות לא היו מוצלחות עבור בית ההשקעות בלשון המעטה, במיוחד אחרי שהורגל להיות בחזית המצוינות. הוא רשם תנופת צמיחה שהפכה אותו בזמן קצר לאחד מבתי ההשקעות הגדולים והמשמעותיים בענף; ואת 2016 סיים בראש טבלת תשואות הגמל וההשתלמות בפער גדול מהמתחרים, והפך למילה נרדפת לניהול השקעות איכותי.

- רק קרן השתלמות אחת סיימה את השנה בתשואה חיובית

- ילין ולפידות כופפו את צחי אפלויג: יתנו את הטון בבית ההשקעות המשותף

- מנכ"ל בחברת הקרנות של ילין לפידות מצטרף למור - רוכש 15% מחברת הגמל

אלא שב־2017 הגיעה הנפילה. ילין לפידות צנח לתחתית הטבלה, ובית ההשקעות אלטשולר שחם תפס את מקומו בפסגה. בילין החליטו שלא לקחת חלק בתוכנית חיסכון לכל ילד. בהחלטה נבונה המתחרה אלטשולר שחם עט עליה, והביא את רוב משקי הבית בישראל לבחור בו לחיסכון לילדים. כך המותג אלטשולר שחם צבר תאוצה ואילו זה של ילין לפידות נחלש. סוכני הביטוח החלו להעביר כספים לכוכב החדש בשכונה. בחודש דצמבר האחרון התחולל מהפך בתשואות, וילין לפידות סיכם את 2018 במקום השני. כעת יאיר לפידות חוזר לדבר - והפעם מדם לבו.

לפידות מחזיק עם שותפו דב ילין (יחד עם אטראו שוקי הון) בבית השקעות ששוויו בבורסה כמיליארד שקל. בגילוי לב נדיר הוא שובר את הפוליטקלי קורקט של השוק המוסדי ויוצא נגד אמירות שהפכו בשנים האחרונות לסוג של אקסיומות. שאלה תמימה לגבי הוועדה הפרלמנטרית לחקר האשראי לטייקונים בראשות איתן כבל, למשל, מוציאה ממנו פרץ ביקורת לא שגרתי.

מה אתה חושב על ועדת כבל?

"לתומי חשבתי שהתפקיד העיקרי של גוף שמנהל כספי ציבור הוא לנסות לייצר ללקוח לאורך זמן קצת יותר חסכונות, ליום שיצטרך אותם. ברור שיש מטרות משנה נהדרות, של שוויוניות ושל עולם ירוק והוגן וכן הלאה, אבל האם אחד יכול לבוא על חשבון השני? אם מנהל בחברה ציבורית עשה דברים פליליים, שיחקרו וישפטו וישלחו אותו לבית הסוהר. אבל אתם רוצים שאני אהיה השופט המוסרי שלו? לחנך לעולם ירוק ושוויוני זה נחמד, אבל זה לא התפקיד שלי, וגם לא של רשות ני"ע".

על הפאניקה בשוק: "השוק הכי פחות אטרקטיבי כשיש קונצנזוס שהשמש זורחת והשמים כחולים, כשהאופטימיות חלחלה למחיר; והכי אטרקטיבי כשכולם מודאגים" צילום: תומי הרפז

על הפאניקה בשוק: "השוק הכי פחות אטרקטיבי כשיש קונצנזוס שהשמש זורחת והשמים כחולים, כשהאופטימיות חלחלה למחיר; והכי אטרקטיבי כשכולם מודאגים" צילום: תומי הרפז

ומה עם מנהלים ובעלי שליטה שריצו עונש מאסר בכלא? בהם תשקיע?

"במקרים כאלה אני מתמחר את הסיכון שלהם בכסף. דורש ריבית גבוהה יותר בגלל ההיסטוריה".

העולם הולך להשקעות חברתיות ומדברים על תפקיד נוסף למוסדיים מעבר לתשואה. מה עם השקעה בגלוברנדס, למשל, שמשווקת סיגריות?

"סוכר לילדים זה טוב? לא מזיק? אם רוצים לעשות עולם צדקני בעסקים, אי אפשר לעבוד. עסק בהגדרה הוא ניגוד עניינים, כי אני רוצה לשלם פחות והעסק רוצה לגבות יותר. זה קונפליקט מובנה".

"לא מעט אנשים סבורים שיש דירקטורים מוערכים מדי"

שאלת התערבות המוסדיים בענייני ממשל תאגידי תופסת נפח גדל בשיח, וכשחקן גדול מצופה גם מילין לפידות לנקוט עמדות, כמו במקרה שהמוסדיים השפיעו על מינוי דירקטורים בפז. "זו האגדה הכי גדולה", הוא אומר. "לא מעט אנשים סבורים שיש דירקטורים מוערכים יתר על המידה. היכולות שלהם, האסטרטגיה שלהם, כל הכתרים שקושרים לחלקם - מוגזמים. המשחק הזה שמוסדיים רצים למנות דירקטורים הוא רק פוליטיקה".

"על בעלי שליטה איכותיים אני סומך", הוא מדגיש. "מודל של חברות ללא בעל שליטה הוא לא עדיף. עם הניסיון שלי, תני לי יקיר גבאי (בעל השליטה באראונדטאון, חברת הנדל"ן המסחרי הגדולה בגרמניה - ר"ב) אחד על פני עשר הנהלות שנשלטות על ידי הציבור".

אבל לפעמים בעלי השליטה מאכזבים והתנהלותם מעיבה על המניה, כפי שקורה לאחרונה במגדל למשל.

"אני יכול לחשוב שחברה מנוהלת רע ולהשקיע בה הרבה כי לדעתי היא נשחטה הרבה מעבר לשווי שלה. ונניח שהייתי רוצה להחליף בעל שליטה — אני יכול? יש חוק שמאפשר לי?".

אחרי כל מה שקרה בבזק ובאי.די.בי, עדיף שיהיו בחברות בעלי שליטה?

"בעלי שליטה כמו אורי יהודאי, רוני גת ושלמה רודב - ויש עוד הרבה כאלה - כן. שלטון מנהלים הוא הכי גרוע לבעלי המניות. אני לא מבין את הגופים המוסדיים בפז שדורשים מינוי דירקטור עשירי. הרי בעלי המניות לא יקבעו מי יהיה יו"ר פז, אלא הדירקטוריון. והם רוצים יו"ר דומיננטי כנגד מנכ"ל דומיננטי. אבל זה לא עובד. אם הם לא מרוצים מהמנכ"ל, שידרשו להדיח אותו".

אחד הנושאים שהכי מטרידים את לפידות הוא סוכני הביטוח, שמניעים תזוזות בתעשיית הגמל ומכתירים כוכבים בתשואות.

איך עם כל המאמצים של הממונה על שוק ההון לשעבר דורית סלינגר להגביל את עמלות הסוכנים, זה לא הצליח?

"הרגולטור חייב לשנות את התמריץ המובנה היום בגמל, שלפיו ניתן תגמול מאוד משמעותי בעת העברת לקוח מגוף מנהל לגוף אחר. שינוי רגולטורי כזה יועיל גם לסוכנים ולתדמיתם בטווח הארוך, ויבטל את המצב הלא הגיוני שבו סוכן מרוויח יותר ככל שהוא מעביר יותר את לקוחותיו בין הגופים בענף".

"בשנת 2017 טעינות, אבל ב־2018 הזהירות שיחקה לטובתנו"

בחודש דצמבר הסוער ילין לפידות עמד בראש טבלת התשואות, עם תשואה שלילית של 2.2% לעומת ממוצע שלילי של 2.65%. בסיכום השנתי הגיע בית ההשקעות למקום שני אחרי הלמן־אלדובי, עם תשואה שלילית של 0.5%.

איך חזרתם למקום השני אחרי שבשנת 2017 הייתם אחרונים ברשימה?

"בתוך פחות משנתיים הכפלנו את הנכסים שלנו ל־40 מיליארד שקל, וכשנכנס הרבה כסף, נוצרת נזילות. ב־2017 היינו בהחזקת חסר במניות ואילו השוק מאוד עלה. היינו סולידיים ופחות באג"ח הקונצרניות בדירוגים הנמוכים, כי לא קיבלנו תוספת ריבית על הסיכון. בפועל טעינו - בסוף 2016 הצפי בעולם אחרי בחירת טראמפ היה להמשך עליות ריבית. לכן לא התנפלנו על שוק האג"ח הסחירות. אבל 2017 התהפכה בקיצוניות. אג"ח ל־7 שנים עשו 7% תשואה. לא היינו בשוק אלא בנזילות, ופספסנו את כל העלייה. כאן טעינו. אבל ב־2018 הזהירות שיחקה לטובתנו".

"התחלנו את שנת 2017 לאחר שנים של תשואות מצוינות בקופות הגמל ובקרנות ההשתלמות. התשואות האלה הובילו לגיוסי עתק", הוא מפרט. "גיוס הכספים בא לידי ביטוי במיליוני שקלים שזרמו בכל יום לקופות, בתקופה של שוק עולה ומחירי אג"ח גבוהים מאוד. הדילמה שעמדה בפנינו הייתה האם לרוץ אחר השוק ולקנות ניירות ערך בכל מחיר, או להיכנס בצורה מדודה ובמחירים סבירים. עליית התשואות בשוק האג"ח, שצפינו בשעתו, התאחרה בפועל בשנה, ו־2017 הסתיימה בירידת תשואות.

הביצועים נפגעו בשל הנזילות הגבוהה. אולם הדברים קרו בהתאם לציפיותינו ב־2018, והמדיניות שהיתה לנו לרועץ ב־2017 עמדה לזכותנו בשנה שלאחריה".

מה אתה רואה הלאה מבחינת השוק?

"בדצמבר ניכרים בעיקר כמה ימים של היסטריה. כמה לקוחות יתקשרו אליי במצבים כאלה ויגידו לי להגדיל מניות או אג"ח בדירוגים נמוכים? אולי אחוז. לטווח ארוך, השוק הכי פחות אטרקטיבי כשיש קונצנזוס שהשמש זורחת והשמים כחולים, והאופטימיות חלחלה למחיר. במצב ביניים, כמו היום, חלק מהפרשנים מודאגים ואחרים אומרים שיש סיבות לאופטימיות. השוק הכי אטרקטיבי הוא זה שבו כולם מודאגים. זה נכון תמיד. וורן באפט, אחרי שלושה חודשים שהדאו ג'ונס ירד בחדות, סיפר שקיבל טלפונים מודאגים משותפיו בקרן. הוא אמר אז, 'אם הם ידעו לפני שלושה חודשים שהשוק יירד, למה לא התקשרו אליי כבר אז, ואם לא ידעו - איך לפתע הם יודעים עכשיו?'. בנוסף בדרך כלל אחרי נפילה במניות יש קול או שניים שדואגים להציע לנו למכור את אחזקותינו עד שהעתיד יתבהר. אבל העתיד מעולם לא היה בהיר. לשחקנים מעטים יש יכולת נבואית סופרמנית לתזמן את השוק. הרבה שחקנים ומנהלי כספים עושים עצמם כבעלי יכולות כאלה, ועושים שקר בנפשם".

אל תאמינו למי שמספר 'עשינו שינוי כי ידענו שהשוק משנה כיוון'. מי שטוען לכזה דבר, אשאל אותו מה הוא עושה בתור שכיר, שיעבור לשבת מול מסך ויעבוד רק באופציות".

חברות הביטוח טוענות שההשקעה בנכסים לא־סחירים מקנה להן יתרון עצום. אולי התיק הלא־סחיר הקטן שלכם הוא בעוכריכם?

"הבעיה היא שכשחייבים להנזיל - איך מוכרים עכשיו בניין בתל אביב? ומה אם המשבר מהשבועות האחרונים של 2018 יתגבר, ויתחילו פדיונות? אם מספיק לקוחות יבקשו לעבור למסלול סולידי בגמל, לא תהיה ברירה אלא למכור נכס כדי להעבירם. אז מה יעשה מנהל השקעות עם נכסים לא־סחירים? קודם כל ימכור אג"ח ממשלתיות; הרבה יותר קשה למכור אג"ח קונצרניות. ובכך הוא יפגע בנאמנות ליתר המשקיעים. התיק של מי שיישאר יתעוות, כי משקל הנכסים המסוכנים שלו גדל".

אז למה לדעתך בחברות הביטוח מחזיקים לא־סחיר?

"כדי לשערך כמו שרוצים. אבל במשברים אני אצא מהאחזקה ואקבל שיערוך גבוה, ואלה שיישארו יסבלו משיערוך שלילי".

מה דעתך על חברות האג"ח האמריקאיות בתל אביב?

"אנחנו האחרונים באחזקה בהן. אפס נקודה משהו. המודל של חברה שמתאגדת באיי הבתולה הוא בעייתי מיסודו. לסגמנט אג"ח הנדל"ן האמריקאיות, בעיקר אלה שנרשמו באיי הבתולה, התייחסנו מההתחלה בזהירות רבה. לאור חולשה מובנית במודל המשפטי שלהן במצב של אי־תשלום, השקעתנו בסגמנט היתה נמוכה בהרבה ממשקל השוק. לטעמנו הדירוגים היו גבוהים מדי, תזרימי המזומן לשירות החוב של חברות רבות היו נמוכים מדי והשמאויות היו אופטימיות פעמים רבות. יש בהן גם אנשי עסקים וחברות ראויות, אבל תמחור הסיכונים ורמת הביטחונות לא היו מספקים מול פרופיל הסיכונים והאלטרנטיבות. ההשקעה המועטה שלנו בסגמנט היתה אחד ההסברים לביצועים המובילים שלנו ב־2018. חלקן עשויות להיות כיום רלבנטיות להשקעה כאג"ח זבל בעלות תוספת תשואות המפצות על הסיכון".

בתשואות של היום זה כבר מעניין?

"כשאג"ח מגיעות לתשואות כאלה ויש הסדר פשוט, ניתן להשתלט על חברה ולממש בהדרגה. אלא שזה בלתי אפשרי, בגלל המודל. אם השליטה למעלה החליפה ידיים, בעיני מממן התאגיד האמריקאי היה אירוע דיפולט, והוא לוקח את הנכס מול החוב".

איך זה שונה מההתבחבשות בהסדר החוב של אפריקה ישראל?

"בחברות אמריקאיות משקיע יוכל להשתלט על תאגיד שכל נכסיו למטה יילקחו על ידי נושים. באפריקה ברור שיש ריקברי. הוא לא יהיה אפס".