בלעדי לכלכליסט

קרן יורק מצטרפת למרוץ לפירמידה השברירית של בזק

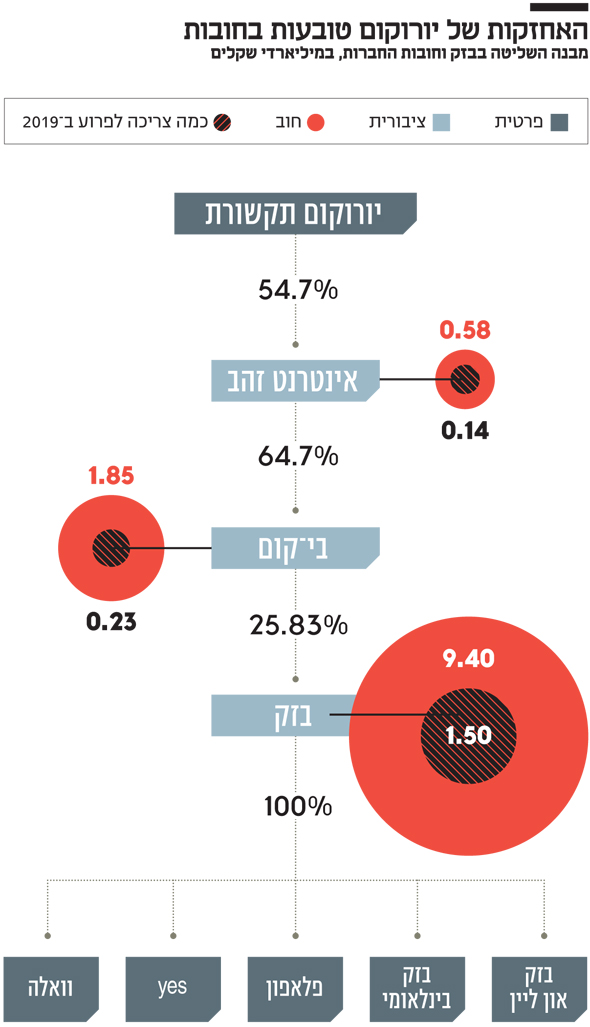

בצל הודעת בזק על הפחתת שווי החברות־הבנות נודע כי הקרן האמריקאית מתעניינת ברכישתה, אך קרן סרצ'לייט מסתמנת כמועמדת הריאלית היחידה. ההידרדרות, לצד רצון הדירקטוריון להישאר ללא בעל שליטה, עשויים להקשות את המכירה

מתעניינת חדשה ומפתיעה ברכישת בזק: ל"כלכליסט" נודע כי קרן יורק האמריקאית, שביצעה כמה השקעות בעבר בישראל, בוחנת את רכישת השליטה בענקית התקשורת. נציגי הקרן קיימו באחרונה שיחות מול בכירי החברה ובנק ההשקעות אופנהיימר, שמלווה יחד עם מגדל שוקי הון את תהליך מכירת 65% ממניות בי־קום, שמחזיקה בשליטה בבזק.

- בזק צופה "ירידה מהותית בחברות הבנות" - השווי של yes צפוי להיחתך

- בזק משכה את בקשתה לבצע שינוי משפטי במעמד החברות הבנות

- רן גוראון ימונה למנכ"ל בזק בינלאומי - במקומו של מוטי אלמליח

דירקטוריון אינטרנט זהב מקיים מכרז למכירת השליטה בבזק, אולם זה די מקרטע. חוץ מקרן אחת, סרצ'לייט, אין כרגע גורם שצפוי להגיש הצעה לרכישת החברה. קרן יורק בינתיים רק מתעניינת ולא העבירה הצעה. מקורבים לתהליך טענו כי יורק הבהירה כי השווי הנוכחי שלפיו נסחרת בי־קום, כ־708 מיליון שקל, אינו ריאלי מבחינתה וכי תגיש הצעה רק בשווי נמוך משמעותית ממנו.

מימין: נציג קרן יורק בישראל ג'רמי בלנק, מנכ"ל בזק דודו מזרחי ויו"ר בזק שלמה רודב צילומים: אוראל כהן, אוהד צויגנברג

מימין: נציג קרן יורק בישראל ג'רמי בלנק, מנכ"ל בזק דודו מזרחי ויו"ר בזק שלמה רודב צילומים: אוראל כהן, אוהד צויגנברג

קרן יורק נכנסה לראשונה לשוק ההון הישראלי ב־2005, כשרכשה את בית ההשקעות פסגות מידי בנק לאומי ב־1.35 מיליארד שקל. הקרן, שפועלת בישראל באמצעות המנהל השותף ג'רמי בלנק, מכרה את פסגות ב־2010 במחיר כפול של 2.76 מיליארד שקל לקרן אייפקס. כמו כן, הקרן רשמה רווחים של מאות מיליוני שקלים ברכישות אגרסיביות של אג"ח של אי.די.בי ושל אלביט הדמיה.

אם יורק תחליט לא להגיש הצעה, מה שמסתמן כרגע כתרחיש סביר, רק סרצ'לייט תגיש הצעה לרכישת החברה. סרצ'לייט בוחנת את בזק קרוב לשנתיים. בתחילה עשתה זאת מול בעל השליטה היוצא שאול אלוביץ'. לפני כחצי שנה הגישה הקרן הצעת רכש לדירקטוריון אינטרנט זהב, שמחזיקה בשליטה בבזק. אז, הציעה הקרן 45 שקל למניית בי־קום, פי שתיים ממחיר המניה הנוכחי העומד על כ־22 שקל - כלומר שווי של 1.5 מיליארד שקל לחברה. ההצעה הבאה של סרצ'לייט תהיה, מן הסתם, נמוכה בהרבה מזו הקודמת.

סרצ'לייט, קרן השקעות גלובלית שלה משרדים בניו יורק, טורונטו ולונדון, מתמחה בין היתר בהשקעה בתחום התקשורת. אם אינטרנט זהב תקבל את הצעתה, אפשר כבר לסמן את בעלת השליטה הבאה בבזק. עם זאת, בקרן מבינים כנראה שהם לבד במשחק, וצפויים להגיש הצעה נמוכה יחסית.

למרות ההנחות, בזק תקועה על המדף

מכירת בזק מייצרת סיטואציה מוזרה. חברת התקשורת הגדולה בישראל, שנסחרת לפי שווי של כ־10 מיליארד שקל, מוצעת למכירה בכ־600 מיליון שקל בלבד ברכישתה דרך בי־קום - ובכל זאת אין כמעט קונים. לא אנשי עסקים ישראלים, לא יהודים אמידים מחו"ל ואפילו לא קרנות השקעה זרות, שבזמנים אחרים היו מנהלים מרוץ סוער בדרך לרכישה. ב־2010, אלוביץ' עצמו שילם 6.5 מיליארד שקל תמורת 30% ממניות החברה, שהקנו לו שליטה בה. היום מספיקה עשירית מהסכום כדי לרכוש את בזק עם קומת פירמידה אחת פחות, ובכל זאת הקונים לא באים.

ייתכן שמחיר של 600 מיליון שקל, המשקף מחיר של 36 שקל למניה, עלול לא להספיק לאינטרנט זהב. הסיבה: הוצאות סביב העסקה, כמו קנס על פירעון מוקדם וריבית למשקיעים במשך חצי שנה עד לקבלת היתר שליטה של הרוכש. עלויות אלו מעלות את המחיר הריאלי למכירה ל־700 מיליון שקל, 31 שקל למניה.

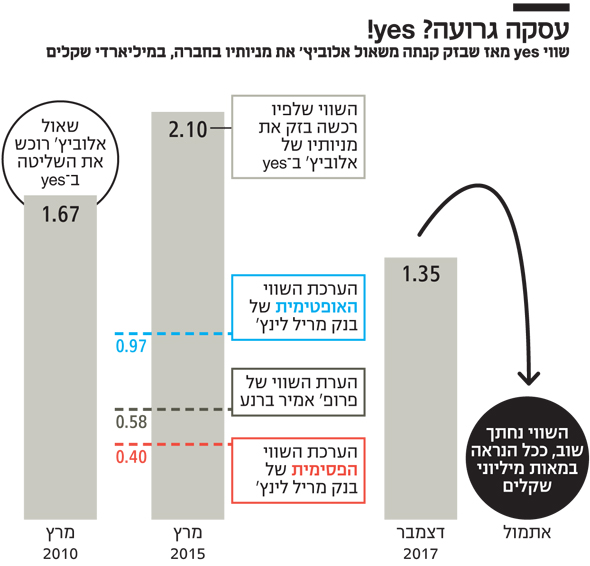

הסבר אפשרי נוסף לכך שבזק עדיין על המדף, פרט לבעיית המחיר, ניתן היה לקבל אתמול בבוקר כשבזק פרסמה הודעה לבורסה שבה הזהירה מפני ירידת שווי מהותית בפעילות החברות־הבנות, כשהכוונה היא לחברת הטלוויזיה הרב־ערוצית yes. לפי הערכות אנליסטים, מדובר בירידה של מאות מיליוני שקלים בשוי החברה. yes רשומה בספרי בזק בשווי של 1.35 מיליארד שקל, לאחר ששוויה ירד ב־90 מיליון שקל בדו"חות של 2017. ירידה מהותית נוספת צפויה לפגוע ברווחי בזק ובהון העצמי שלה - לאחר שרק לפני כמה חודשים הכריזה בזק על תוכנית התייעלות ופרישה מוקדמת בעלות של 464 מיליון שקל מתוך רווחי החברה. בתסריט מסוים, המחיקה הנוספת בשל ירידת שוויה של yes תעמיד את הרווח על עשרות מיליוני שקלים בודדים, לעומת תחזיות קודמות לרווח של מיליארד שקל ב־2018.

בעל השליטה לשעבר בבזק שאול אלוביץ'. העסקה החשודה בעייתית עוד יותר צילום: מוטי קמחי

בעל השליטה לשעבר בבזק שאול אלוביץ'. העסקה החשודה בעייתית עוד יותר צילום: מוטי קמחי

השווי הזה מעמיד באור בעייתי עוד יותר את עסקת בעלי העניין שנחקרת בתיק 4000, שבמסגרתה בזק קנתה מאלוביץ' את מניותיו ב־yes לפי שווי מנופח של 2.1 מיליארד שקל.

מניית בזק הגיבה אתמול להודעה בירידה של 2.5%, שהתבטאה גם בירידות במניות חברות האם בי־קום ואינטרנט זהב, אם כי הירידות התמתנו לאורך היום לאחר שהשוק הפנים שמדובר בסוג של ניקוי אורוות - וכי הירידה מתומחרת בחלקה במחיר של בזק. לפי הערכות שווי של חברת הייעוץ הכלכלי פרומתאוס, שווי הפעילות הקווית של בזק ירד מ־16.6 מיליארד שקל בסוף 2016 לכ־15.8 מיליארד שקל בסוף 2017; שווי yes ירד באותה תקופה מ־2.55 מיליארד שקל ל־1.35 מיליארד שקל; ושוויה של פלאפון ירד מ־6.4 מיליארד שקל ל־5.4 מיליארד שקל. שוויה של פלאפון הופחת שוב בדו"חות הרבעון השלישי של 2018, ל־3.9 מיליארד שקל.

הפגיעה ברווחי בזק כתוצאה מהורדת שווי yes כנראה תוביל את בזק לא לחלק דיבידנד עבור רווחי המחצית השנייה של 2018. כל רוכש פוטנציאלי מתבסס על החזר ההשקעה באמצעות משיכת דיבידנדים - וסימן השאלה על יכולתה של בזק לחלק דיבידנד מייצר מכשול משמעותי מאוד למכירת החברה.

הניסיון למכור את בזק נתקל בקשיים רבים בחודשים האחרונים, וכל התפתחות שלילית כזו לוחצת את מניית החברה למטה - וזו ירדה 29% בשנה האחרונה ו־39% בשנתיים האחרונות.

סיידוף ברח, הנוימנים סורבו

ההתרסקות של אלוביץ' היתה כפולה. מצד אחד הוא הסתבך בפלילים בתיק 4000 ומצד שני התקשה להחזיר חובות עתק של 1.6 מיליארד שקל לבנקים הפועלים, דיסקונט והבינלאומי. בעקבות זאת, בדצמבר 2017 הודיעו הבנקים כי הם מעוניינים לפרק את יורוקום, החברה הפרטית של אלוביץ' שבאמצעותה שלט בבזק, ומימשו שיעבוד על 55% ממניות אינטרנט זהב.

הבנקים השתלטו על דירקטוריון אינטרנט זהב, ובתחילה ניסו למכור את השליטה בחברה. לרגע קצר, בינואר 2018, אף חתמו על חוזה למכירתה לנתי סיידוף לפי שווי עתק של מיליארד שקל. אלא שסיידוף ברח מהעסקה ברגע האחרון, והניסיונות למכור נמשכו. זמן קצר לאחר מכן, האחים חן וצחי נוימן ניסו לרכוש את השליטה בבי־קום תמורת 720 מיליון שקל, שווי החברה כולה היום, אולם הבנקים סירבו להצעתם. סרצ'לייט הציעה סכום דומה, אבל התנתה את הרכישה בבדיקות נאותות. דורון תורג'מן, המכהן כמנכ"ל בי־קום ואינטרנט זהב, דחה את הצעת הקרן.

לאחר שדחו את הצעת האחים נוימן, הבנקים ביקשו למנות בנק השקעות למכירת מניות בי־קום. דויטשה בנק היה היחיד מבין הבנקים הגדולים בעולם שהסכים לטפל במכירה, שנעשתה על רקע ההליך הפלילי נגד בעל השליטה בחברה. באוקטובר האחרון, לאחר כמה חודשים של ניסיונות, דויטשה נסוג ממאמצי המכירה - שמופקדים כעת בידי אופנהיימר ומגדל שוקי הון. למרות פעילות מאומצת בתחום, שני הגופים מתקשים למשוך קונים.

לטענת גורמים המעורים בתחום ששוחחו עם "כלכליסט", המשקיעים הזרים אינם מתנפלים על רכישת בזק בעיקר בשל חששם מהרגולציה הכבדה המוטלת על החברה וכן בשל הכניסה הצפויה של פרטנר וסלקום לשוק האינטרנט הביתי - מהלך שעשוי לפגוע בהכנסות בזק.

גם תכנית ההתייעלות, אשר צפויה לכלול פרישה מוקדמת של כ־340 עובדים בעלות חד־פעמית של 464 מיליון שקל, מרתיעה את הקונים, בשל ההוצאות כבדות.

ועם כל זה לא מספיק, בזק נמצאת תחת פיקוח מחמיר של משרד התקשורת מאז התפוצצות תיק 4000, לאחר שבתקופת אלוביץ' היתה יקירת הרגולטור - מערכת יחסים שהובילה לבסוף לחשדות נגד מנכ"ל המשרד לשעבר שלמה פילבר.

הבנקים ודירקטוריון אינטרנט זהב, כאמור, מעוניינים למכור את החברה. אולם לאינטרנט זהב יש חוב של 700 מיליון שקל לשתי סדרות של אג"ח שלה. בניכוי המזומנים שבקופת החברה, מדובר בחוב נטו של 585 מיליון שקל. כדי לפרוע אותו, היא צריכה לקבל כ־600 מיליון שקל עבור הנכס היחיד שלה: 65% מניות בי־קום.

ביקום נסחרת בשווי של 720 מיליון שקל, כך שהמניות של אינטרנט זהב שוות 450 מיליון שקל בלבד - והצעה של 600 מיליון שקל משמעותה פרמיה של 33% על מחיר השוק. גם אם תתקבל הצעה כזו, הבנקים - בעלי המניות של אינטרנט זהב בפועל - לא ייהנו מהתמורה, שכן בעלי החוב של החברה קודמים לבעלי המניות. ביוני האחרון הזרימו הבנקים 100 מיליון שקל לקופת אינטרנט זהב כדי שזו תוכל לשלם חובות, אולם הידרדרות החברה נמשכה ונראה כי הסכום שזרם אליה ירד לטמיון.

הדירקטוריון לא יאשר עסקה בשווי נמוך מדי, אבל מכיוון שבסרצ'לייט מרגישים שהם לבד במשחק, הם לא ימהרו לתת הצעה גבוהה. גם במצב כזה, דירקטוריון החברה צפוי לאשר את העסקה, אחרי שדחה ביוני את ההצעה המחייבת של האחים נוימן לפי שווי של מיליארד שקל.

גורם משמעותי נוסף במגעים למכירת בזק הם מחזיקי האג"ח של אינטרנט זהב. אלה מעוניינים במכירה גם בשווי נמוך יחסית. אגרות החוב נסחרות סביב 73 אגורות לשקל, כלומר השוק מאמין שהמחזיקים יקבלו 73% מהחוב בלבד - מה שמאפשר קבלת הצעה של 73% מ־600 מיליון שקל. מחזיקי האג"ח דואגים שמא לא יקבלו בחזרה את כספם - ואתמול כינס תורג'מן אסיפה ליום חמישי הבא כדי להרגיעם. תורג'מן שואף להגיע לאסיפה עם הצעה מחייבת מצד אחת המתמודדות.

במרץ אמורה אינטרנט זהב לפרוע תשלום קרן סדרה ג' למחזיקים. המחזיקים של סדרה ד' לא יאפשרו תשלום כזה בטענה להעדפת נושים, כך שהמצב בחברה מסתבך עוד יותר. גם שתי הורדות דירוג שאינטרנט זהב ספגה באחרונה לא מסייעות למהלך.

ויש עוד שחקן משמעותי לא פחות במשוואה: דירקטוריון בזק, בראשות היו"ר שלמה רודב. כל דירקטוריון וכל הנהלה מעדיפים לעבוד ללא בעל שליטה, וכשזה המצב בבזק, למנהלים ולדירקטורים אין אינטרס שהליך המכירה יתממש. הודעות קשות כמו זו שיצאה אתמול עלולות להרחיק הן את הרוכשים שחוששים מהלא נודע, והן את המוכרים, הבנקים, שבשוויים נמוכים יילחמו במכירה.