אג'יו

חזון המהפכה של האיש שלמד את מארקס ברוסיה והגיע עד צמרת וול סטריט

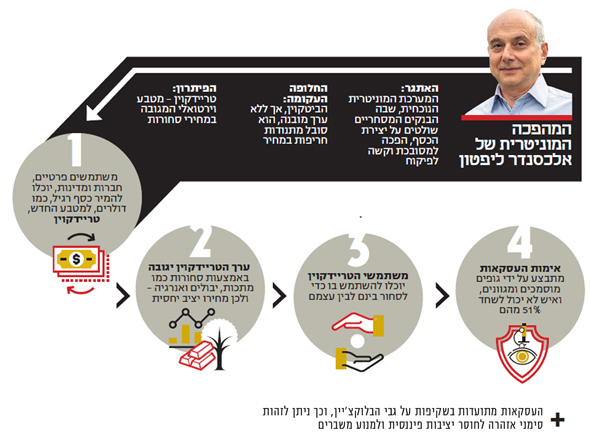

ד"ר אלכס ליפטון היה פיזיקאי גרעין מוביל ברוסיה והפך לאשף פיננסי עטור פרסים בארה"ב. אחרי 20 שנה במוסדות המובילים בוול סטריט הוא פורש חזון מוניטרי חדש, שמשלב חזרה למטבע מגובה נכסים עם שימוש בטכנולוגיית בלוקצ'יין, ויש לו כבר שם: טריידקוין. כמי שעסק בהיתוך גרעיני, הוא אומר בראיון בלעדי ל"כלכליסט": "הביטקוין לעולם לא יכול להיות מיוצב"

לחצו כאן לערוץ הטלגרם של מדור שוק ההון בכלכליסט

"משברים הם בלתי נמנעים בשיטה הקפיטליסטית, והמחזוריות שלהם היא של 7 עד 10 שנים. זאת תובנה שקרל מארקס מציג באופן ברור במיוחד", אומר אלכסנדר ליפטון. "למדתי את מארקס באוניברסיטת מוסקבה ולא אהבתי את זה בכלל, אבל כשלמדתי את כתביו מרצוני, הבנתי שהוא אחד ההוגים הפיננסיים הגדולים ביותר בכל הזמנים. אי אפשר לומר שמארקס הוא הראשון שהבחין בתופעה הזאת - זה כתוב גם בתנ״ך. מפתיע כמה אנשים לאורך ההיסטוריה הביעו רעיונות דומים. למשל דסידריוס ארסמוס, הכומר הצרפתי מהמאה ה־14, או ניקולס קופרניקוס, האסטרונום הפולני במאה ה־15. הטענה שלי היא שלא ניתן לדכא משברים לגמרי, אבל אם אפשר למתן את הפגיעה שלהם, זה לא רע. לצבור קצת חיטה לפני הרעב, כמו שכתוב בתנ"ך. ואם נצליח להבין טוב יותר איך הכסף זורם במערכת, וגם לדכא קצת את יצירת האשראי - אולי המשברים יוכלו להיות פחות חמורים".

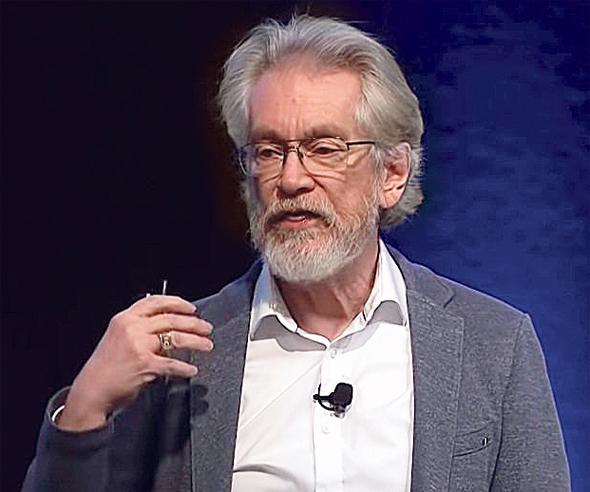

לתובנות האלה ליפטון הגיע אחרי קריירה ארוכה ומצליחה, שבמהלכה הפך מפרופסור לפיזיקה גרעינית ל"קוואנט", אחד מאשפי המספרים הבונים את המודלים שעליהם מסתמכת המערכת הפיננסית. הקריירה שלו לקחה אותו הרחק ממוסקבה הקומוניסטית - למשרות בכירות בוול סטריט, בלונדון ובשיקגו, לתפקידי ניהול במוסדות הפיננסיים הגדולים ביותר בעולם, כולל בנקים וקרנות גידור. הוא זכה בפרסים וניהל מאות אנשים. אבל אחרי 20 שנה, ליפטון עזב את עולם הבנקאות הישן לטובת היזמות הפיננסית, כשלעיניו חזון של מהפכה טכנולוגית. עם רגל אחת באקדמיה ורגל אחת בסטארט־אפים, ליפטון חולם על שינוי המערכת המוניטרית העולמית.

בתחילת החודש נחת ליפטון בארץ עם עוד שורה של אנשי מימון מובילים, בהם פרופ' מיירון שולס, זוכה פרס נובל לכלכלה. הם הגיעו לאוניברסיטה העברית בהר הצופים לפתיחת מרכז פינטק חדש, שחנך באוניברסיטה היזם פרופ' דודי גרשון, שתרם להקמתו כ־5 מיליון שקל. לרגל פתיחת המרכז נערך בהר הצופים כנס שציין 45 שנה למודל בלאק שולס ומרטון, הנחשב אבן דרך בתמחור אופציות. רוב המרצים באולם, אגב, היו גברים, מצב המשקף את המציאות בתחום כולו.

טכנולוגיית הבלוקצ'יין היא אחת מאבני הבניין בחזון המהפכה הפיננסית של ליפטון. אחרי הכנס הוא העביר קורס מזורז לתלמידי מנהל עסקים במרכז הפינטק בירושלים בנושא הטכנולוגיה ומטבעות הקריפטו. אלא שבעודו מרצה, בחוץ חוו מטבעות הקריפטו מרחץ דמים. מחיר הביטקוין, מטבע הקריפטו המפורסם מכולם, נחתך ב־70% השנה. יתרה מכך, לא מעט מהנפקות המטבעות בתחום התגלו כתרמית משקיעים, וגם הגיעו לחקירת רשות ניירות ערך האמריקאית (SEC). ליפטון מספר שגם הוא היה בין המזהירים. "כתבתי על זה ודיברתי באוזני מי שרצה להקשיב, בציבור ובאוניברסיטאות", הוא אומר. "ביטקוין הוא ניסוי מעניין אבל כושל, שאינו פותר שום דבר. ובכל זאת, הוא משלב טכניקות קיימות באופן מבריק. הוא מיקד עניין בשימוש בטכנולוגיה הזאת למטרות פרקטיות".

ד"ר אלכס ליפטון באוניברסיטה העברית צילום: אוהד צויגנברג

ד"ר אלכס ליפטון באוניברסיטה העברית צילום: אוהד צויגנברג

המפולת הנוכחית בשוק הקריפטו, מסביר ליפטון, חושפת בעיה מבנית. "מטבעות קריפטו שאינם מגובים על ידי נכסים הם בהגדרה בלתי יציבים. עבור מישהו כמוני, שהתעסק בהיתוך גרעיני, זה ברור לגמרי. אבל מי שלא, יכול לדמיין מעגל של אנשים שעומדים ומנסים לנשוף על בלון וכך להשאיר אותו באותה נקודה באוויר. ברגע שמישהו מתחיל לנשוף חזק מדי, או חלש מדי, כל העסק נופל. המערכת ׳מיוצבת׳ לכאורה, אבל המשמעות היא שביטקוין ומטבעות דומים לא יכולים להיות מיוצבים. עם זאת, המטבעות האלה מהווים ניצנים של רעיון מאוד חשוב, ואני די בטוח שבשנים הקרובות יופיעו מטבעות המגובים בנכסים, ויהיו לכך השלכות עמוקות". וזה בדיוק החזון שליפטון מנסה לקדם.

התעשייה לא מה שהיתה

אלכסנדר (אלכס) ליפטון הוא בן למשפחת פיזיקאים נודעת, שהגיע לארה"ב ב־1988 כפליט מברה"מ כשבידיו דוקטורט בפיזיקה גרעינית מאוניברסיטת מוסקבה. בתוך שנים ספורות הפך לפרופסור עם קביעות באוניברסיטת אילינוי בשיקגו ("הייתי בר מזל"). ההתמחות שלו היתה בהיתוך גרעיני, "הניסיון להגיע למקור בלתי נדלה של אנרגיה", תחום שמצית את הדמיון אבל רווי בתסכולים. "מדי חמש שנים מכריזים על פריצת דרך, ואיכשהו זה לא באמת קורה". אחרי שהתייאש מחלום האנרגיה הבלתי נגמרת, ליפטון החליט לשנות תחום, ועבר לחקור "יציבות של גופים נוזליים מסתובבים עם שדה כבידה משלהם שלא הופכים לאקסי־סימטריים. מאוד מעניין". אבל אז, ב־1997, הגיע השינוי. הקריירה של אשתו הובילה אותם למעבר דירה, משיקגו לניו יורק, וליפטון נחת היישר בוול סטריט. הוא הפך לקוואנט.

קוואנטים (Quants), הוא הכינוי שלו זכו אשפי המספרים הממלאים, כהגדרתו של ליפטון, "פונקציה חשובה אבל קצת עלומה" בוול סטריט. תפקידם הוא למצוא דרכים לשים תו מחיר על נכסים פיננסיים, ובמיוחד על נגזרים. איך מתמחרים הימור על מחיר עתידי של מניה? או של טון חיטה? או של תיק משכנתאות סאב פריים? או על התנודתיות בשוק? אלה סוג השאלות שמעסיקות את הקוואנטים, והן כרוכות בלא מעט מתמטיקה.

ואכן, לרוב הקוואנטים מגיעים לוול סטריט כשבאמתחתם תארים מתקדמים, בתחומים כמו פיזיקה או מתמטיקה. "התחום הזה כל כך פורח בין היתר כי הקוואנטים עובדים על בעיה יחסית פשוטה", מתעקש ליפטון. "קשה מאוד למצוא הסברים רציונליים לשווי של מניה או חברה ספציפיות. זו בעיה כמעט בלתי פתירה. שוק המניות קיים כי אנשים הגיוניים יכולים לא להסכים מה אמור להיות המחיר. אבל קביעת מחיר הנגזרים על המניה היא די טכנית, ואפשר לבצע אותה באופן די נטול מחלוקת. וזה מה שקוואנטים עושים".

כבר בתחילת דרכו, בבנקרס טראסט, בנק השקעות אמריקאי שבהמשך רכש דויטשה בנק, ליפטון היה חבר בצוות שהצליח להמציא סוג חדש של אופציה ("אופציית פספורט"): "זו אופציה על חשבון המסחר שלך: אתה יכול לסחור כמה שאתה רוצה. אם אתה מרוויח - אתה שומר את הרווחים, ואם אתה מפסיד - הבנק שביצע חיתום לאופציה סופג אותם". ליפטון מתגאה כי "מאוד קשה להמציא משהו חדש בפיננסים. הכל כבר הומצא לפני 500 שנה. אופציות נשמעות כמו משהו מודרני, אבל סחרו בהן כבר לפני מאות שנים. אבל אופציות פספורט הם משהו חדש והיינו מאוד גאים בהן, אף שלא היתה להן הצלחה פיננסית כבירה".

שנים ספורות אחרי שנכנס לתחום, בשנת 2000, ליפטון נבחר לקוואנט השנה של המגזין Risk, הראשון שזכה לכבוד הזה. הוא התגלגל לשורת תפקידים בכירים יותר ויותר: בדויטשה בנק, בקרדיט סוויס, בקרן הגידור הנודעת משיקגו סיטאדל ובמריל לינץ' בלונדון. כשבנק אוף אמריקה רכש את מריל לינץ', ליפטון הפך למנהל־שותף של צוות הקוואנטים הגלובלי של הבנק, 250 אנשים ש"לכ־70% מהם היה תואר דוקטור. זה היה כמו לרעות עדר חתולים. אבל ממש נהניתי מזה".

עם הזמן, ליפטון התחיל להרגיש שעולם הבנקאות נעשה יותר משעמם ופחות מרגש. "התעשייה היא לא מה שהיתה בשיאה. כבר לפני עשר שנים השתתפתי בפאנל וצפיתי שבעתיד יהיו הרבה יותר קוואנטים, ישלמו להם הרבה פחות והם יעשו דברים הרבה פחות מעניינים. שלוש התחזיות התגשמו. הרבה מהעבודה שקוואנטים עושים היום קשורה לניהול סיכונים. זו עבודה חשובה - אף אחד לא רוצה לראות עוד התרסקות של המערכת הפיננסית - אבל במידה רבה היא שבלונית ופורמלית".

כך שב־2016, אחרי עשור ויום בבנק אוף אמריקה, ליפטון עזב. כיום הוא משמש עמית מחקר ב־MIT, אחד המוסדות הטכנולוגיים המובילים בעולם, וגם פרופ' אורח באוניברסיטת אקול פוליטקניק בלוזאן, שוויץ. הוא השתתף בייסוד שורה של חברות, וחבר בדירקטוריונים ובחבר היועצים "בשלל חברות פינטק בעולם, כולל בישראל". ליפטון חי על הקו בין פורטלנד לשיקגו, לקיימברידג', מסצו'סטס, ללוזאן והלאה.

הנוסחה הפכה לקטלנית

"המשבר הפיננסי העולמי של 2008 הדגים בבירור שמערכות הבנקאות והתשלומים הקיימות אולי מתפקדות, אבל הן מיושנות ומתקשות לענות על הדרישות המשתנות של העולם המודרני", ליפטון כותב במאמר שפרסם לאחרונה. "ברור גם שהמשבר היה הזדמנות מבוזבזת לארגון מחדש של המערכת הפיננסית העולמית". לתובנות האלה הוא הגיע, בין היתר, על סמך ההתנסות שלו, כמי שהיה בלב העניינים בזמן המשבר. כשאני שואל אותו על החוויה האישית שלו, ליפטון מפתיע: "היתה לי תקופה טובה במהלך המשבר. לא במובן של מצבי הפיננסי האישי, אלא בהרגשה שמה שאני עושה מאוד חשוב, שאני מתומרץ לעשות את מיטב יכולתי. הרבה אנשים מתפקדים טוב יותר תחת לחץ, ומדברים אחר כך בערגה על תקופות כאלה".

במשבר הפיננסי כיכבו לא מעט כלי השקעה מורכבים, שמאחוריהם כמות לא מבוטלת של הנדסה פיננסית, מכשירים שזכו לראשי תיבות של שלוש אותיות - MBS, CDO ו־CDS. "כלי נשק להשמדה פיננסית", כינה אותם המשקיע האגדי וורן באפט, שלא בחל בשימוש בכלים כאלה בעצמו. תעשיית הקוואנטים, שאליה משתייך ליפטון, שיחקה תפקיד חשוב ביצירת הכלים האלה - ובמיוחד בתמחור שלהם. גם הקוואנטים ספגו ביקורת אחרי המשבר, למשל על כך שהנוסחאות שלהם לא תמחרו נכון את הסיכון שכל שוק הדיור בארה"ב יקרוס בבת אחת.

יש שמטילים על הקוואנטים חלק מהאחריות למשבר.

"זה נכון, אבל רק באופן שטחי. בפועל קוואנטים משחקים תפקיד חשוב בבנקים אבל את ההחלטות מקבלת ההנהלה הבכירה".

ליפטון צולל לפרטים הטכניים, לאישום שלפיו הנוסחה ששימשה להערכת הסיכון של איגרות החוב מגובות המשכנתאות ("הקופולה הגאוסיאנית") שיחקה תפקיד מרכזי במשבר. הכשל היה שהנוסחה לא העריכה נכון את הסבירות שכל איגרות החוב האלה יתנהגו באותו אופן, ויאבדו מערכן בבת אחת. במילים אחרות, היא לא תמחרה נכון את הסיכון שמחירי הבתים בפרברי מיאמי, בדטרויט, ובלוס אנג'לס יקרסו יחד, בתיאום.

פרופ' סנדי פנטלנד. במאמר משותף קבעו כי כלכלנים לא מביאים בחשבון את תפקיד הבנקים ביצירת כסף צילום: יוטיוב

פרופ' סנדי פנטלנד. במאמר משותף קבעו כי כלכלנים לא מביאים בחשבון את תפקיד הבנקים ביצירת כסף צילום: יוטיוב

אבל לפי ליפטון, הבעיה היא שלקחו נוסחה שנוצרה עבור עולם איגרות החוב התאגידיות, ועבדה לא רע, והשתמשו בה בתחום אחר לגמרי - משכנתאות. "ברגע שהתחילו ליישם את הקופולה על מוצרים שקשורים לנדל"ן, וספציפית על משכנתאות, שהיה מתאם אדיר ביניהן, כל העסק התמוטט. זה לא מפתיע. עשיתי כמיטב יכולתי להסביר לממונים עליי שהם לא צריכים לעשות את זה, אבל גברו על דעתי".

דיברת על זה לפני המשבר?

"בוודאי. ידעתי היטב שהקופולה היא לא התשובה".

ליפטון מספר שהיה ממארגני כנס שמריל לינץ' ערך בנושא עוד ב־2006, תחת הכותרת "החיים אחרי הקופולה". "אפילו פירסמנו ספר שאיגד את המצגות בכנס הזה. כולם ידעו שאנחנו צריכים להשתמש במשהו חדש".

ולמרות זאת, המשיכו להשתמש באותם כלים?

"ככה זה. זה לא שאחרי המשבר חוויתי הארה שצריך לשנות את הכלים שלנו".

אז מי כן החליט להשתמש בכלים האלה?

"זה שגרתי. משלב מסוים, לשנות מודל זה מאוד מסובך. זה כמו לבנות מחדש מנוע של מכונית מרוץ באמצע המרוץ. קשה מאוד. אבל אם משתמשים בה כמו שצריך, הקופולה מספקת מושג טוב של מה קורה. אולי היא לא הכי מדויקת, אבל רק כשמשתמשים בה כמו שהשתמשו בה היא הופכת לקטלנית".

כשבנקים יוצרים כסף מאוויר

כיום, עשר שנים אחרי המשבר, ליפטון לא מתרשם מהרפורמה במערכת הפיננסית. הבנקים הגדולים רק גדלו, והמערכת הפכה לעוד יותר ריכוזית. יותר מזה, הוא כותב, "המוסדות הבנקאיים הפכו לכל כך מורכבים, שאי אפשר לדעת בוודאות עד כמה הם יציבים ומה יכולת החזר האשראי שלהם. לא הרגולטורים, לא המפקידים ולא המשקיעים מסוגלים לקבוע את זה. באופן מפתיע, אפילו ההנהלה לא מסוגלת לעשות את זה".

במישור העקרוני יותר, יש עדיין חוסר הבנה ובלבול לגבי האופן שבו עובדת המערכת הבנקאית. ופה לליפטון יש ביקורת על הכלכלנים. "התיאוריה הכלכלית במצב גרוע", הוא אומר עכשיו. "הרבה מההנחות שם שגויות בבירור". הטעות המרכזית של הכלכלנים, לפי ליפטון, היא העובדה שהם לא מביאים בחשבון את התפקיד הקריטי שהבנקים ממלאים כיום בתהליך יצירת הכסף.

התובנה הזאת עומדת במרכז מאמר שפרסם בתחילת השנה יחד עם פרופ' סנדי פנטלנד מ־MIT, אחד ממדעני המחשב הנודעים בעולם. היא גם עומדת בבסיס הניסיון שלהם לתכנן מערכת מוניטרית אחרת. כיום, ליפטון מסביר, "הכסף נוצר בתהליך מתן ההלוואה. הבנקים יוצרים כסף 'מהאוויר'. אני לא יכול ליצור ככה כסף, אבל מי שמחזיק רישיון בנקאות - יכול. הכסף נוצר כשהבנק מלווה אותו, ו'נהרס' כשמשלמים לו חזרה".

הבנקים המרכזיים ממלאים תפקיד בסיפור הזה: הם קובעים את שער הריבית ומטילים על הבנקים המסחריים מגבלות כמו דרישות נזילות, וככה מווסתים את התהליך. אבל עדיין, רובו של הכסף נוצר בתהליך מתן האשראי של הבנקים המסחריים.

למה זה חשוב? אחת הסיבות המרכזיות, לפי ליפטון, בשיטה הנוכחית, שבה הכסף נוצר באמצעות שרשרת הלוואות, מערכת הבנקאות מסובכת מדי, לא יציבה ומסוכנת. ובזמן משברים פיננסיים, המציאות הזו עולה אל פני השטח. "במהלך משברים, הבנקאים מודעים באופן חריף לסיכון הטמון בבנקים, ומפסיקים להעניק אחד לשני הלוואות ללא בטוחות". החשד של הבנקים זה בזה הוא עדות, לפי ליפטון, לבעייתיות המובנית בשיטה.

מלבד השבריריות והעמימות של המערכת, היא גם יוצרת אי־שוויון, מצב בו העושר מצטבר בידי מעטים. לפי ליפטון, גם זו תוצאה בלתי נמנעת. "יש מנגונים מובנים שמובילים באופן טבעי לאי־שוויון בהכנסות ובעושר. זו תוצאה של הפיזיקה של תהליך החליפין המוניטרי, כמו חלקיקים מתנגשים".

האלטרנטיבה לבנקים

ואם אנחנו לא רוצים שהבנקים המסחריים ישחקו תפקיד כה חשוב ביצירת הכסף, מה האלטרנטיבה? לכאורה ניתן היה להפקיד את ייצור הכסף באופן בלעדי בידי הבנקים המרכזיים. אבל זה, אומר ליפטון, יעד שאפתני מדי. "זה מחזיר אותנו לתכנון מרכזי, מהלך מסובך מכדי שאפשר יהיה לבצע אותו בהצלחה. חייתי במדינה שנוהלה מרכזית. אנשים אומרים שהכלכלה הסובייטית היתה גרועה וזה נכון, אבל זה נס שהם בכלל הצליחו לעשות משהו בהינתן המחשבים הגרועים שהיו אז. מזווית ההסתכלות הזאת, לבנקים מרכזיים אין יכולת לדעת כמה כסף צריך במערכת".

אז מה כן?

"אחד הפתרונות שרצינו לבחון הוא האם אפשר לחזור לרעיון הישן של כסף מגובה על ידי נכסים". כלומר, במקום שהכסף ייווצר יש מאין בתהליך ההלוואה, הוא יהיה חייב להיות מגובה בנכסים פיזיים בעולם האמיתי - משאבים, סחורות, או מתכות יקרות. ליפטון מבהיר כי הוא לא מתכוון בהכרח לסטנדרט הזהב - השיטה המוניטרית שבה הכסף במערכת גובה על ידי מצבורי זהב שהחזיקו הבנקים המרכזיים. "אין מספיק זהב בעולם, ואנשים שמספרים שבימי הביניים זהב היה הדרך היחידה ליישב עסקאות משלים את עצמם", הוא מסביר. "אבל הרעיון של קישור בין ערך המטבע לערך של נכסים ריאליים הוא טוב, לפחות בתיאוריה".

בתרחיש כזה, הבנקים כבר לא יכולים ליצור כסף כרצונם. הוא חייב להיות מגובה בנכס פיזי בעולם האמיתי. וזה הרעיון של ליפטון ופנטלנד, מדען המחשבים: "מסלול אחר של יצירת כסף יציב, בלי אף בנק, פשוט באמצעות שימוש בבטוחות של נכסים ריאליים; ערך הכסף עולה ויורד עם הנכסים עצמם, בהתאם לסל הסחורות שמגבה אותו. זה הרעיון שלנו". ליפטון מוסיף שהרעיון הזה לא בהכרח חדש - זה גלגול מודרני של רעיון שכבר העלה ג'ון מיינרד קיינס, אבי המאקרו־כלכלה המודרנית, אחרי מלחמת העולם השנייה.

איך כל זה אמור לעבוד בפועל? כאן נכנסת לתמונה טכנולוגיית הבלוקצ'יין, מאגר המידע המבוזר והמוצפן העומד גם בבסיס הביטקוין. גם ליפטון רוצה להנפיק מטבע שיתבסס על הטכנולוגיה הזאת, ויש לו שם עבורו: "טריידקוין", או מטבע הסחר. המטבע הזה יונפק על ידי חברה שתקבל מהמשקיעים כסף "רגיל", נניח דולרים או יורו, תרכוש באמצעותו נכסים כמו סחורות או משאבים, ותגבה באמצעות הנכסים את המטבע החדש שהיא מנפיקה, ביחס של 1 ל־1. "תוכל להעביר לחברה כסף רגיל ולקבל טריידקוין, ולשלוח לחברה טריידקוין ולקבל תמורתו כסף רגיל". כלומר, המטבע החדש ימשיך להתקיים לצד המטבעות הקיימים, ולא אמור להחליף אותם לגמרי.

להבדיל מהביטקוין, שהערך שלו נקבע באופן ספקולטיבי לגמרי, ערך הטריידקוין אמור להיקבע בהתאם לסל הסחורות שאליו הוא מוצמד - מה שיהפוך אותו ליציב הרבה יותר, בוודאי ביחס לסחורות האלה.

המטבע החדש, מסביר ליפטון, יכול לשמש לפעילות כלכלית מבוססת טריידקוין: "המטבע החדש יציב יחסית ומשקף צרכים כלכליים אמיתיים, ולפיכך יכול לשמש למגוון פעולות: סחר בינלאומי, ניהול שרשרת אספקה, מימון סחר. הוא יאפשר לאנשים לעשות עסקים". המשתמשים העיקריים במטבע, לפי ליפטון יהיו מדינות קטנות, יצרני סחורות וצרכנים שלהם, שיוכלו להשתמש במטבע החדש לסחור בינם לבין עצמם, כשהם עוקפים בתהליך את הבנקים המרכזיים. ולא מדובר רק בשחקני ענק, אלא גם בחקלאים קטנים שיוכלו להתאגד ולסחור בתוצרת שלהם באמצעות המערכת החדשה.

לשמור על היציבות

איך המערכת החדשה מתמודדות עם הבעיות של המערכת הישנה, למשל חוסר היציבות? לפי ליפטון, המערכת החדשה לא רק תפחית את יצירת האשראי בכלכלה, אלא גם תגביר את השקיפות. הוא מזכיר עובדה שנשכחת לפעמים מחסידי מטבעות הקריפטו: העסקאות המבוצעות באמצעות טכנולוגיית הבלוקצ'יין הן פומביות וניתן לבצע מעקב ורישום שלהן. "זו אשליה גדולה שהיתה בהתחלה - אנשים חשבו שביטקוין הוא מערכת אנונימית. היא מאוד רחוקה מכך. מהזווית הזאת, אחרי שפותרים כל מיני סוגיות של פרטיות, אפשר לעקוב אחרי עסקאות בצורה הרבה יותר טובה מהמערכת הכלכלית הנוכחית".

ליפטון, שבכל זאת בא מעולם הקוואנטים, מאמין ששפע המידע שמתועד בשקיפות על גבי הבלוקצ'יין יאפשר ליצור מודלים מוצלחים יותר לניבוי הסיכון במערכת. "זה נותן לנו הזדמנות להתערב במערכת ולייצב אותה לפני שהיא הופכת לבלתי יציבה". במילים אחרות, במערכת פיננסית שרצה על גבי הבלוקצ'יין, אפשר לזהות איך המשברים מתהווים ולטפל בהם עוד לפני שהם יוצאים משליטה.

אבל האם המערכת החדשה תתרום גם להתמודדות עם אי־השוויון? אולי בשוליים, הוא אומר, באמצעות הגבלת יצירת האשראי והקושי הגובר להעלים מס כשכל העסקאות הן פומביות. "בגדול, אי שוויון הוא תוצאה של חוקים מתמטיים של אינטראקציה פיננסית, והדרך המשמעותית היחידה שבה החברה האנושית יכולה להתמודד איתו - ולדעתי היא צריכה להתמודד איתו בדחיפות - היא מיסוי חכם", הוא מוסיף.

עוד חזון למועד ליום שבו תקום מערכת מוניטרית מקבילה המבוססת על סחורות ומשרתת את אוסף המדינות הקטנות והסוחרים שצופה ליפטון. יש עוד הרבה עבודה, וחלקה בכלל אינה עניין לקוואנטים כמוהו, למשל גיבוש רגולציה שתבטיח שהמערכת תעבוד באופן מפוקח ויציב: "עד כמה שהמשבר הפיננסי היה מרגש, אני לא רוצה לחוות אותו שוב", הוא צוחק.

במקביל, ליפטון מספר, הוא מעורב בסטארט־אפ נוסף שמנסה ללכת באותו כיוון, באופן ראשוני יותר: Sila money, שבמקום בסחורות, מגבה את המטבע שלו בנכסים פיננסיים. "בשלב ראשון אנחנו משתמשים באג"ח אמריקאיות כבטוחות. זה מאוד פרקטי, יש לנו אבות־טיפוס ומשתמשי בטא, ואני מקווה שזה יצליח. השלב הבא הוא טריידקוין, עם נכסים אמיתיים כבטוחות. סילה הוא פרויקט קטן ופרקטי עם מטרות צנועות יותר".