אג'יו

שיטת ההשקעות שמאיימת לחסל את קרנות הגידור

המהפכה השקטה של וול סטריט, שהגיעה להיקפי ענק של 1.9 טריליון דולר, שמה בחזית את השקעות הפקטור. אלה מנצלות חולשות אנושיות, כמו הנטייה לתעדף מניות זוהרות על פני סולידיות, ופועלות באופן שיטתי ובזול - מה שהופך את סכומי העתק שמקבלים מנהלי קרנות הגידור למיותרים לחלוטין. קליפורד אסנס, מנהל ההשקעות האגדי שהפך למיליארדר בעזרת הפקטורים: "קרנות גידור עושות הרבה רוח סביב העיסוק שלהן"

קליפורד אסנס, מנהל קרן גידור מוכשר אך חם מזג, הוצף בשנת 2001 בפניות טלפוניות זועמות מכמה מהשמות הגדולים בתעשייה. הוא אפילו זכה למבטים זועפים באירועים בבית הספר מאבות אחרים בתחום קרנות הגידור. הסיבה? אסנס פרסם מאמר שבו טען כי הכישורים הנדרשים בתעשיית קרנות הגידור מוערכים יתר על המידה - ויצר מהומת אלוהים. "צרחו עליי הרבה אנשים מפורסמים", הוא מספר. את מתקפת הביקורת הוא שרד, והיום החברה שלו, AQR, היא שחקנית מפתח בתחום. שווי נכסיה, 226 מיליארד דולר, עוקף גם את זה של קרן הגידור ברידג'ווטר שמנהל ריי דאליו.

- החצר האחורית של מאסיושי סון

- וירוס התנודתיות שהדביק את וול סטריט

- העובדים בארה"ב נזכרו שיש להם נשק סודי של 3 טריליון דולר

תיאור מדויק יותר של AQR יהיה מחסלת קרנות גידור. AQR מובילה מהפכה שקטה, שסוחפת את תעשיית ניהול הנכסים. בלב המהפכה - "השקעות פקטור", השקעות שבתיאוריה מפרקות את תשואות השוק לרכיביהן הבסיסיים, חוקרות מה מניע אותן ומנסות באופן שיטתי לנצל את מאפייניהן.

השקעות פקטור הן חלק מעולם רחב יותר של ניהול פיננסי "כמותי" ממוחשב. אבל במקום לסרוק שווקים והררי מידע בחיפוש אחר איתותים מזדמנים, הפקטורים הם מנועי השוק הגדולים והעקביים. בתיאוריה הם מנצלים חולשות אנושיות עתיקות יומין, כמו הנטייה לתעדף מניות זוהרות על פני סולידיות. אקדמאים בתחום הפיננסים טוענים שזה מה שעושים מנהלי נכסים - מנצלים את הדפוסים המוכרים הללו, את האנומליות ואת הגורמים הלא יעילים. אבל אם ניתן לעשות זאת באופן שיטתי ובזול, מדוע לשלם סכומי עתק למנהל קרן גידור?

"בעבר מנועי השוק נחשבו מסתוריים ולעתים לא מובנים. היום, בעזרת פקטורים, אנחנו מסוגלים להבין מה עומד מאחורי הביצועים", אומר מרקו קולנוביץ', ראש מחלקת מחקרים כמותיים בענקית הבנקאות ג'יי.פי מורגן.

קליפורד אסנס: "הרעיון שמשקיעים אינם הגיוניים לחלוטין הוא הסיבה לכך שהפקטורים עובדים" צילום: בלומברג

קליפורד אסנס: "הרעיון שמשקיעים אינם הגיוניים לחלוטין הוא הסיבה לכך שהפקטורים עובדים" צילום: בלומברג

אפשר לחשוב על פקטורים כעל הרכיבים הבסיסיים במזון מוצק. תומכי השיטה טוענים כי כשמפרקים ומאתרים את הרכיבים הבריאים ביותר, ניתן להרכיבם מחדש לתזונה מאוזנת וטעימה יותר. ובזירה הפיננסית, הכוונה היא לתיק השקעות יותר מגוון, עמיד וזול לעומת תיק שמושתת על סחורות מסורתיות כמו מניות ואג"ח. התוצאות באחרונה היו מעורבות, וקרנות רבות מבוססות פקטורים, כולל אלה של AQR, רשמו ב־2018 ביצועים בינוניים ואף גרועים.

זה לא מונע מקרנות פנסיה, קרנות נאמנות ואפילו משקיעים קמעונאיים להסתער על הגישה החדשה. על פי הערכות של קרן בלאקרוק, נכסים בשווי כולל של 1.9 טריליון דולר מנוהלים כעת לפי אסטרטגיות פקטור. הקרן צופה כי הנתון הזה יצמח ל־3.4 טריליון דולר עד 2022.

יש מי שמגדירים את AQR כ"פורצת הדרך של קרנות הגידור", כהדהוד לוואנגארד, חברת קרנות הנאמנות הגדולה בעולם. ואנגארד, שהקים ג'ק בוגל, סייעה להחדיר למיינסטרים קרנות זולות ומבוססות מדד להמונים, וזעזעה את תעשיית קרנות הנאמנות. AQR, שעדיין מסתמכת על הרבה אסטרטגיות יקרות של קרנות גידור - שכמה מהן אכזבו למדי ב־2018 - עדיין לא שם. אבל אסנס מודה: "שם היא רוצה להיות. זה נותן השראה". התיאור הזה קיבל גיבוי מרומז מבוגל עצמו, שאומר כי מבין קרנות הגידור, AQR היא "זו שאני הכי פחות שונא".

הפאסיבית של עולם הגידור

ב־1992 יוג'ין פאמה וקנת' פרנץ', פרופסורים בבית הספר למינהל עסקים בות' באוניברסיטת שיקגו, פרסמו מאמר שהראה כיצד משקיעים יכולים לנצח את התשואות של שוקי המניות, "בטא" בז'רגון הפיננסי. זאת באמצעות גיוס שני פקטורים פשוטים: הנטייה של חברות קטנות או של חברות זולות לרשום במהלך הזמן ביצועי יתר.

פקטורים מוגדרים לעתים קרובות כפרמיית סיכון, משום שהם מייצגים את הפיצוי הנוסף שמקבלים משקיעים על נטילת סיכון מסוים. פקטורים רבים מוכרים כבר עשרות שנים, ומשקיעים "כמותיים" חלוצים שהושפעו ממחקר אקדמי התחילו לנצל פקטורים בשנות השבעים. אבל המאמר של פאמה ופרנץ' היה פורץ דרך בעיקר משום שפאמה הוא אבי היפותזת השווקים היעילים (EMH), שלפיה משקיעים אינם מסוגלים באופן רציף להביס את השוק. "מלך ה־EMH אמר שישנם פקטורים בעלי ביצועי יתר חיוביים", אומר רוב ארנו, מנהל ריסרץ' אפיליאייטס, קבוצת השקעות מבוססת פקטורים. "אנשים נפלו מהכיסא".

יוג'ין פאמה: "מנהלי השקעות ימכרו כל מה שהם יכולים. הרבה אנשים לא יודעים מה הם קונים, אבל הם קונים סיכון" צילום: אי פי איי

יוג'ין פאמה: "מנהלי השקעות ימכרו כל מה שהם יכולים. הרבה אנשים לא יודעים מה הם קונים, אבל הם קונים סיכון" צילום: אי פי איי ב־1989 פאמה לקח לו דוקטורנט צעיר כאסיסטנט - את אסנס. תחת הדרכתו אסנס כתב את התזה שלו על פקטור חדש, מומנטום, וכיצד מניות שעלו נוטות להמשיך לעלות, ומניות שירדו נוטות להמשיך להיחלש. אסנס מגלה כי בהתחשב בזה שיצא נגד התזה של פאמה, לספר לו על עבודת המחקר היה צעד "מורט עצבים". אבל פאמה נעצב יותר מכך שבן חסותו בחר לעסוק בעולם המטונף של השקעות במקום באקדמיה.

עבור אסנס זה עבד מצוין. AQR היא חברה פרטית, אבל לפי מסמכים שהגישה אפילייטד מנג'רז גרופ, שלה אחזקת מיעוט ב־AQR, הכנסותיה זינקו ב־39% ל־1.3 מיליארד דולר ב־2017, והרווח הנקי זינק ביותר מ־50% ל־807 מיליון דולר. לשם השוואה, מאן גרופ, קרן הגידור הציבורית הגדולה בעולם, רשמה הכנסות של מיליארד דולר ורווח נקי של 384 מיליון דולר באותה שנה.

התוצאות האלה הפכו את המייסדים למיליארדרים. אסנס שווה 3.6 מיליארד דולר, ואילו דיוויד קבילר וג'ון ליו שווים כ־1.25 מיליארד דולר, לפי דירוג "פורבס". מייסד רביעי, רוברט קרייל, פרש מסיבות בריאותיות לפני כמה שנים. ליו וקרייל כתבו את המאמר עם אסנס ב־2001.

שאר האנליסטים הכמותיים של AQR הסתדרו לא רע בכלל. AQR שילמה בשנה שעברה 367 מיליון דולר בחבילות שכר, הטבות ושאר הוצאות על עובדיה - יותר מ־400 אלף דולר בממוצע לכל אחד מ־914 עובדיה (הכוללים 73 דוקטורנטים).

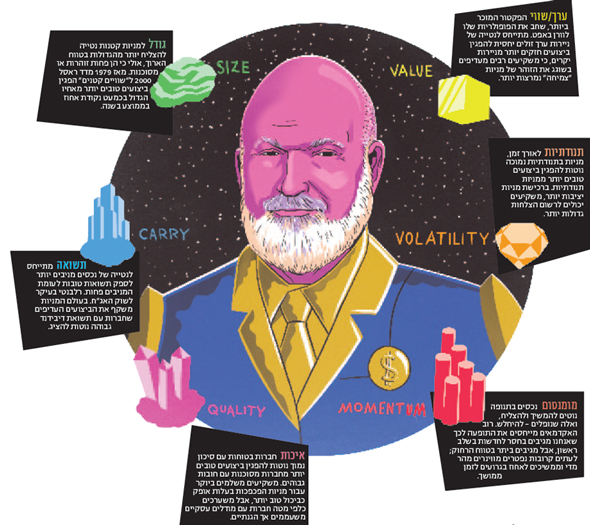

ההנחה המקובלת היא כי בפקטורים מתייחסים ל"חמשת הגדולים" - גודל, שווי, מומנטום, תנודתיות ואיכות. אבל במהלך השנים אקדמאים גילו עשרות פקטורים נוספים בסוגי נכסים שונים. ובעוד חלק מהמחקר כבר מבוסס היטב, בעשור האחרון צמח העניין בתחום לממדי ענק.

מבין אסטרטגיות פקטור בשווי כולל של 1.9 טריליון דולר, בלאקרוק מחלקת את התעשייה ל"פקטורים קנייניים", המצויים באופן מובהק במבנים של קרנות נאמנות (טריליון דולר); "פקטורים מחוזקים", שנמצאים במכשירים של קרנות גידור (209 מיליארד דולר); וקרנות ותעודות סל מסוג "סמארט בטא", שהם מכשירים זולים יותר (729 מיליון דולר).

אנדרו אנג, ראש מחלקת השקעות פקטור בבלאקרוק, טוען כי העלויות הצונחות היו זרז משמעותי. "מכוניות הומצאו בשלהי המאה ה־19, אבל רק כשיצא מודל טי של פורד הן הפכו לסיפור הצלחה. זה היה בגלל העלויות", הוא אומר. כדי להמחיש את דבריו הוא מגייס מטפורה נוספת: "סיווגי נכסים זה כמו לצפות בטלוויזיה בשחור־לבן, ואילו פקטורים זה כמו לצפות בטלוויזיה בצבע".

באמצעות חיקוי הפעולות שמבצעים מנהלי כספים מקצועיים, אבל בשבריר העלות, השקעות פקטור מפעילות לחצים גדולים בתחום העמלות. לכן אסנס סבור ש־AQR יכולה לזעזע את תחום קרנות הגידור כפי שוואנגארד זעזעה את תחום קרנות הנאמנות. "זה לא כל מה שאנחנו עושים, אבל צריך לשלם פחות עבור דברים בסיסיים", הוא אומר. "באופן כללי, מה שקרנות גידור עושות הוא טוב, אבל פשוט, והן עושות הרבה רוח סביב העיסוק שלהן".

המשקיע המוסדי הראשון לאמץ את השקעות הפקטור היה ככל הנראה קרן הפנסיה הדנית PKA, המנהלת נכסים בשווי 39 מיליארד דולר. ב־2011 היא התחילה להעביר את תיק ההשקעות שלה למסלול ממוקד פרמיית סיכון, וכיווצה את מספר מנהלי הנכסים שלה מ־25 לחמישה בלבד. אחד המנהלים שהמשיכה לעבוד איתם הוא קרן AQR. נילס לדפוגד, הבכיר ב־PKA שהוביל את השינוי, מרעיף מחמאות על החברה: "הם מסתכלים על נכס, מפרקים אותו לכמה פקטורים ומחליטים מה הדרך הטובה ביותר לרתום אותם לטובתם. הם אקדמאים, אבל גם מעשיים".

PKA היא ככל הנראה אחד המשקיעים הראשונים שעברו לפקטורים, אבל בשום אופן לא האחרונה. סקר שערכה חברת השירותים הפיננסיים סטייט סטריט בקרב משקיעים גילה כי שני שלישים מהם משתמשים בפקטורים, לכל הפחות כדי לנתח את תיקי ההשקעות שלהם, בעוד שליש אמרו כי זו השיטה החשובה ביותר שהם נשענים עליה. ואכן, פקטורים הם היום חלק בלתי נפרד מהתעשייה.

בה בעת, להשקעות פקטור לא חסרים משמיצים, אפילו מקרב קהל החסידים שלהן. "כרגע ישנה מכירת יתר אגרסיבית", אומר רוב ארנו, גם הוא חלוץ בתעשייה. "זה לא אמור לפעול כתרופת קסם. פקטורים יכולים להיות יקרים והתשואות יהיו ממוצעות. יש פקטורים שרשמו ביצועים טובים יותר בדיוק משום שהוזרמו אליהם השקעות".

תקופה רעה לפקטורים הגדולים

מחקר של וינסנט דלואר, אסטרטג ב־INTL FCstone, ממחיש את המלכודת הזו. בנובמבר 2016 הוא בנה תיק השקעות של מניות ממדד S&P 500, שלא עמדו באף אחד מחמשת הפקטורים הגדולים של קרנות סל בארה"ב. "תיק הנחותים" הזה רשם ביצועים טובים יותר מתיק של קרנות סמארט בטא. זאת, קרוב לוודאי, כי הנתונים שאקדמאים סוקרים במהלך המצוד אחר פקטורים הולכים לכל היותר שלושה עשורים אחורה בדרך כלל - פרק זמן שמתאפיין בירידה מתמשכת בריביות. שיעורי הריבית עתה מתחילים לעלות, מה שעלול להסתמן כעקב אכילס עבור כמה פקטורים.

"מנהלי השקעות ימכרו כל מה שהם יכולים. חלק ממה שהם ימכרו יהיה בסדר גמור, אבל מדובר בחלק קלוש", אומר פאמה. ואפילו אלה החזקים לא תמיד יעבדו. "הרבה אנשים לא יודעים מה הם קונים, אבל הם קונים סיכון", הוא מוסיף. "אם הם מוכנים לעשות את זה, הם יקבלו תשואות גבוהות יותר לאורך זמן. אבל ישנם פרקי זמן ממושכים שבהם זה לא קורה". נראה שזה המצב כעת, כשהרבה מהפקטורים הגדולים חווים במקביל תקופה רעה, ופוגעים בהרבה קרנות כמותיות גדולות, כולל באלה שמנהלת AQR.

כך, למשל, קרן סטייל פרמיה אלטרנטיב של AQR, שהיקפה 4.8 מיליארד דולר, וקרן מנג'ד פיוצ'רז סטרטג'י, שהיקפה 9.1 מיליארד דולר, רשמו השנה ירידות של 7.4% ו־4.8% בהתאמה. אבל קבוצת ההשקעות לא מודאגת.

ליו פגש לראשונה את שותפו העתידי להקמת AQR באוניברסיטת שיקגו, כשסטודנט אחר הצביע על האסיסטנט של פאמה, אסנס, ולחש: "הבחור הזה חכם להחריד. כנראה חכם יותר מהפרופסור. אבל הבעיה היא שהוא יודע את זה. הוא באמת יכול להיות בלתי נסבל לפעמים".

אסנס מתעקש שהמנטור שלו הוא החכם יותר, אבל מודה בחיוך שהוא לא תמיד הצליח להסוות את אופיו הבעייתי. גם המזג החם שלו ידוע לשמצה, והוא קנה לו מוניטין של מי שלא היסס לנתץ כמה וכמה מסכי מחשב במהלך תקופות קשות במיוחד במשבר הפיננסי העולמי. מאוחר יותר הוא טען שהדיווחים הללו היו מוגזמים. "זה קרה רק שלוש פעמים, ובכל אחת מהפעמים זה הגיע למסך". אסנס מנצל את התגובה הרגשית שלו כדוגמה למה שקורה לפקטורים לאורך זמן. רבות מהאנומליות שהשקעות פקטור מנצלות נטועות עמוק בפסיכולוגיה האנושית, ומשום כך הן לא נעקרות במהלך הזמן. וכל עוד גם הכמותיים יכולים ליפול קורבן לחולשות הללו, הוא טוען, עתידם של הפקטורים מובטח.

"העולם הזה רווי לחצים. וכשהפקטור שלך לא עובד, זה לא קל", הוא אומר. "אבל אם נצליח לנתק את הרגש מהשכל, אלה חדשות די טובות עבור הפקטורים - הרעיון שמשקיעים אינם הגיוניים לחלוטין הוא הסיבה לכך שהפקטורים עובדים".