השוק השורי בנאסד"ק לא נבלם, והחברות מסתערות על גיוסים

מדד נאסד"ק עשה היסטוריה כשחצה לראשונה את רף 8,000 הנקודות. המדדים המובילים בארה"ב בעיצומו של השוק השורי הארוך אי פעם, שמתדלק את הנפקות המניות. גם חברות הביומד הישראליות ממהרות להשתחל לחלון ההזדמנויות

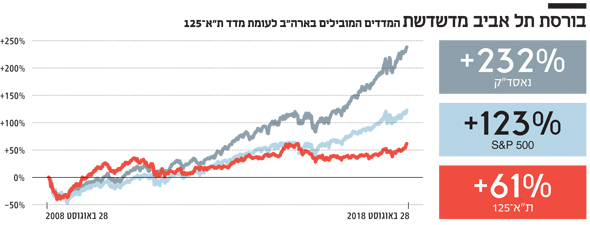

אוגוסט ירוק ומיוחד הסתיים בוול סטריט עם גל עליות. זה נחתם בעלייה חודשית של 5.7% במדד נאסד"ק, שמשלים זינוק של 17.5% מתחילת השנה. מדד דאו ג'ונס עלה בחודש ב־2.2%, בהמשך לעלייה של 18.3% ב־12 החודשים החולפים, ו־S&P 500 עלה ב־3% באוגוסט, והביא את העלייה ב־12 החודשים החולפים ל־17.4%.

מדד נאסד"ק עשה היסטוריה בשבוע שעבר, כשחצה לראשונה את רף 8,000 הנקודות. גם שני המדדים האחרים חצו נקודות ציון חשובות: דאו ג'ונס עבר באוגוסט את רף 26 אלף הנקודות לראשונה מתחילת פברואר, ו־S&P 500 חצה לראשונה בתולדותיו רף של 2,900 נקודות. זהו השוק השורי הארוך ביותר בארה"ב בהיסטוריה.

אינדיקציות נוספות מצביעות על חוזקו של השוק: ריבוי הנפקות של חברות חדשות, בייחוד בנאסד"ק, שמקבלות בברכה גם את חברות הביומד הישראליות.

- ספוטינסט מגייסת 35 מיליון דולר

- פולס הישראלית מגייסת 50 מיליון דולר בסבב C

- אלפא טאו מדיקל על סף גיוס של עשרות מיליוני דולרים ממשקיעים פרטיים בוול סטריט

בבורסת נאסד"ק נרשם הישג נדיר: 12 הנפקות חדשות (IPO) בשבוע האחרון של יולי, בהמשך ל־93 הנפקות חדשות במחצית הראשונה של 2018. מדובר בקפיצה של 69% לעומת מספר ההנפקות שבוצעו בבורסה זו בתקופה המקבילה ב־2017. במחצית הראשונה של 2018 החלו להיסחר בנאסד"ק 151 חברות, חלקן ביצעו רישום בלבד, ללא גיוס הון. בהנפקות ה־IPO שבוצעו בנאסד"ק מתחילת השנה גויסו 15 מיליארד דולר - יותר מכפול מהסכום שגויס בהנפקות אלה בתקופה המקבילה.

בנוסף, במחצית הראשונה בוצעו בנאסד"ק שבע מבין עשר הנפקות הראשוניות הטכנולוגיות הגדולות ביותר, של חברות המכונות חדי קרן - בעלות שווי של יותר ממיליארד דולר. עם החברות האלה נמנות אוקסין (Uxin), המקבילה הסינית של יד2, שנסחרת כעת לפי שווי של 2 מיליארד דולר; ביליבילי (Bilibili), חברת אינטרנט סינית המפעילה פלטפורמת בידור ונסחרת לפי שווי של 3 מיליארד דולר; זיסקיילר (Zscaler) שנסחרת לפי שווי של 4.5 מיליארד דולר; פלורלסייט (Pluralsight) שנסחרת לפי שווי של 3.6 מיליארד דולר; דוקו־סיין (DocuSign) שנסחרת לפי שווי של 8.9 מיליארד דולר; ואיי־קיווי (iQIYI), הגרסה הסינית ליוטיוב, שנסחרת לפי שווי של 20 מיליארד דולר.

"אנו צופים כי המומנטום יימשך גם במחצית השנייה של השנה", ציין נשיא בורסת נאסד"ק נלסון גריגס. לעת עתה המגמה אכן לא נעצרת, אלא אפילו מתגברת, וביולי ובכל אוגוסט כמעט 33 חברות ביצעו הנפקות והצטרפו לנאסד"ק.

הישראליות לא איחרו להסתער על וול סטריט

לטרנד הלוהט בוול סטריט יש נציגות ישראלית. במחצית הראשונה של השנה גייסו אנטרה־ביו וסולג'ל הישראליות 11 מיליון דולר ו־60 מיליון דולר בהתאמה.

גם קולפלנט הישראלית נרשמה למסחר בנאסד"ק, אך טרם ביצעה גיוס.

קולפלנט, שעוסקת בפיתוח מוצרים רפואיים מבוססי קולגן אנושי המופק מצמחי טבק, קיבלה ביולי זריקת עידוד מאביו של המיליארדר טדי שגיא, עמי שגיא - שרכש מניותיה ב־4.5 מיליון שקל. החברה, שנסחרת לפי שווי של 76 מיליון שקל, ביקשה לאחרונה למחוק את מניותיה מהמסחר בתל אביב, ומחיקה זו תתבצע בסוף אוקטובר.

"המספר העצום של ההנפקות החדשות נובע מהריבית הנמוכה ומסביבת מאקרו איתנה", מסביר גריגס. "התנאים האלה הניעו יחס חיובי מהמשקיעים, ועודדו חברות לגייס כספים מהציבור באמצעות הנפקות". ואכן, לא מעט חברות ישראליות נערכו בימים האחרונים להנפקות ולגיוסי הון, ומצויות בשלבים שונים בדרכן להצטייד במזומנים.

פוליפיד מרעננת את התשקיף להנפקה ראשונה

ל"כלכליסט" נודע כי גם פוליפיד מרעננת את התשקיף להנפקת מניות ראשונה בנאסד"ק, אחרי שעשתה בעבר שני ניסיונות, במרץ 2018 ובמרץ 2015. בשל "תנאי השוק" המהלך לא יצא אל הפועל, ככל הנראה על רקע ביקושים נמוכים. כעת ההערכות בשוק מדברות על הנפקה אפשרית לאחר פרסום התוצאות הקליניות, במרץ־אפריל־מאי 2019.

בגיוס האחרון של פוליפיד, בפברואר 2016, היא גייסה 22 מיליון דולר לפי שווי של 82 מיליון דולר אחרי הכסף. חיים הורביץ, לשעבר דירקטור בטבע ובנו של מנכ"ל טבע לשעבר אלי הורביץ, הוא יו"ר פוליפיד ואחד המשקיעים המוכרים בה באמצעות קרן CHealth שבבעלותו. פוליפיד מפתחת טכנולוגיה לשחרור מושהה של אנטיביוטיקה על פני תקופה של עד כמה חודשים.

גם גמידה סל דיווחה על הגשת טיוטות תשקיף לרשות ני"ע האמריקאית (SEC) במסגרת פעולות לגיוס הון. גמידה סל היא חברה פרטית שמוחזקת על ידי אלביט מדיקל (18%), כלל ביוטכנולוגיה (18%) ונוברטיס (10%), ומפתחת מוצרים לריפוי סרטן ומחלות נדירות במח העצם.

גמידה, שכבר ניסתה להנפיק, קיבלה בתחילת יולי ממינהל התרופות והמזון האמריקאי (FDA) מעמד של תרופת יתום ל־NiCord שלה. החברה לא ציינה את היקף ההנפקה, אך ניתן ללמוד על כך אולי מהשקעות עבר: ב־2017 כלל ביוטכנולוגיה רכשה 5% מגמידה סל בכ־6 מיליון דולר, לפי שווי של כ־120 מיליון דולר. כעת, על פי הערכות בשוק, השווי בגיוס ינוע בין 350-300 מיליון דולר, והיקפו יהיה 100-75 מיליון דולר.

כלל ביוטכנולוגיה מנצלת את הגל החם בחברה נוספת שהיא מחזיקה בה (36%), ודנטרה הפרטית. ודנטרה גייסה 26 מיליון דולר תמורת מניות בכורה ואופציות לרכישת מניות רגילות. ודנטרה מפתחת טכנולוגיות חיסון שצפויות לאפשר תגובה יעילה לאורך זמן נגד תאי סרטן. החברה נערכת בימים אלה לתחילת ניסויים קליניים בחיסונים טיפוליים בהתוויות של סרטן הלבלב ושל ממאירויות ראש וצוואר.

רדהיל גייסה לאחרונה 25 מיליון דולר בנאסד"ק באמצעות ADS, תעודות פיקדון שכל אחת מהן מייצגת עשר מניות רגילות. רדהיל, העוסקת בפיתוח תרופות למערכת העיכול, גייסה רק לאחר פרסום תוצאות הניסוי, החלטה שבדיעבד פגעה בה. הגיוס הצטרף לקופתה של רדהיל, שעמדה ב־30 ביוני על 28 מיליון דולר, וישמש אותה למימון השלב השני של ניסוי שלב שלוש לטיפול במחלת הקרוהן, שפוגעת ברירית מערכת העיכול.

איתמר מדיקל דיווחה ב־12 באוגוסט כי תגיש את המסמכים הנדרשים לרשות ני"ע בניו יורק לקראת רישום בנאסד"ק. בחברת המכשור הרפואי מאמינים שהחשיפה בארה"ב תגדיל את המחזורים ותדחף למעלה את שווי החברה. הרישום יתבצע באמצעות תעודות ADR, המייצגות את מניות החברה הנסחרות בתל אביב.

"שוק המניות צפוי להגיע לשיאים חדשים"

"השוק בארה"ב היה מאוד אקטיבי בשנתיים האחרונות והפייפליין די חזק. רואים שהחברות שבאות להירשם למסחר בנאסד"ק הן יותר בשלות וגדולות, כמו יצרנית הרמקולים האלחוטיים Sonos, שהנפיקה בתחילת החודש. זו הנפקה טיפוסית של חברת טכנולוגיה עם מכירות של מאות מיליונים בפריסה גלובלית, והיא קיבלה שווי בהתאם - 2 מיליארד דולר", אומר אסף חומצאני, מנהל נאסד"ק אירופה והמזרח התיכון.

"יש הרבה כסף בשוק האמריקאי. זה שוק שיכול לתמוך בחברות צמיחה, גם מבחינת השווי שהן מבקשות, כל עוד הן נצמדות לתוכנית העסקית", ממשיך חומצאני. "לכן השוק האמריקאי אטרקטיבי גם לחברות בינלאומיות, כמו חברות סיניות או אירופיות, שפעם היו פונות לשוק ההון המקומי אצלן או לבורסת לונדון".

הראל גילאון, מנכ"ל משותף באופנהיימר, מסביר כי "השווקים התגרדו על השיא כבר תקופה ארוכה, בתמיכת הכלכלה האמריקאית שמציגה נתונים טובים. במצב כזה, מלבד הנפקות ראשוניות (IPO) חברות גם רוצות לעשות הנפקת המשך (Secondary), כי מחירי המניות שלהן בשיא. עד שלא יהיה אירוע מאקרו גדול שעלול להפיל את השווקים, זה כנראה יימשך".

"שוק המניות האמריקאי מדלג מעל כותרות פוליטיות וגיאופוליטיות ונוסק לשיא של כל הזמנים הודות לתנאים הפיננסיים האיתנים", מוסיפה אסתי דואק, אסטרטגית השקעות בכירה בחברת ניהול ההשקעות הגלובלית Natixis Investment Managers. "ההגעה לשיא כל הזמנים לא מרמזת בהכרח על תיקון חד בקרוב. לפיכך, שוק המניות יגיע לשיאים חדשים כל עוד הצמיחה בארה"ב תוסיף להיות חזקה", מסכמת דואק.

השור של וול סטריט צילום: David Williams

השור של וול סטריט צילום: David Williams