השורה התחתונה

בנק ישראל עשוי לרמוז על העלאת ריבית ראשונה כבר ביום רביעי

המומנטום להעלאת ריבית נחלש מעט, אבל התמונה הגדולה מלמדת שכיום המחיר של הריבית האפסית גבוה מהתועלת שלו

בנק ישראל צפוי לפרסם מחרתיים (ד') את החלטת הריבית לחודש ספטמבר. בעוד בשוק לא מצפים לשינוי כלשהו בגובה הריבית, יהיה מעניין וחשוב לראות האם נגידת בנק ישראל קרנית פלוג, שצפויה לסיים את הקדנציה בנובמבר, תצרף להודעה המסכמת רמיזה ראשונה לכך שהריבית תעלה בחודשים הקרובים. להערכתנו, הסיכויים לכך טובים למדי וזאת מכמה סיבות עיקריות: קצב הצמיחה של המשק ממשיך להיות נאה ובמחצית הראשונה של השנה הוא הסתכם ב־4%. גם נתוני הצמיחה החלשים לכאורה ברבעון השני (2% במונחים שנתיים) קשורים בעיקר לעלייה החדה ביבוא כלי הרכב ברבעון הראשון.

- יו"ר הפד: "העלאות הריבית האיטיות אך הקבועות יימשכו"

- מדירוג לשדרוג: מה עושים עם -AA

- אל-עריאן: העלאת ריבית בארה"ב בספטמבר? ממש לא בטוח

הצמיחה ללא השפעת השינויים בהכנסות ממסים בשל התנודות ביבוא כלי רכב עלתה ברבעון השני ב־3%, לאחר עלייה של 3.6% בחישוב שנתי ברבעון הראשון. חוץ מהצמיחה הנאה הכלכלה נהנית משוק עבודה חזק הכולל שיעור אבטלה שקרוב לרמות השפל ההיסטוריות, ושיעור גבוה של משרות פנויות מסך המועסקים במגזר העסקי (שוק של עובדים). גם מחירי הדיור שתקועים ברמה בועתית עשויים להתמתן אם הריבית תהיה גבוהה יותר.

הנעליים של פלוג

הנתונים הטובים של הכלכלה המקומית אינם חדשים, אבל מה שמנע מבנק ישראל לשנות את מדיניות הריבית האפסית עד כה היה שילוב של אינפלציה נמוכה מדי ושקל חזק מדי שאיים לפגוע ביצוא ובצמיחה. אולם בחודשים האחרונים האינפלציה חזרה אל תוך היעד של בנק ישראל, וגם ציפיות האינפלציה הגלומות בשוק ההון (ההפרש שבין תשואות האג"ח השקליות לבין תשואות האג"ח צמודות המדד) מעוגנות עמוק בתוך יעד האינפלציה של בנק ישראל (3%-1%). בסיטואציה הנוכחית נראה שלא משנה מי ייכנס לנעליה של פלוג בנובמבר, הוא יצטרך להחזיר את הריבית במשק לרמה מאוזנת יותר ובכך למנוע התחממות ומינוף יתר בכלכלה. יתרה מזאת, המחזור הכלכלי החיובי לא יימשך לנצח, ואחרי עשר שנות צמיחה צריכים בבנק ישראל לחזור ולמלא את ארגז הכלים המוניטרי כדי להימנע ממצב של היעדר אפשרות להוריד את הריבית בהאטה עתידית.

קשר חלש לדולר

בשבועות האחרונים נחלש מעט המומנטום להעלאת ריבית וזאת בשל שילוב של משבר בכמה שווקים מתעוררים, ירידה קלה בקצב הצמיחה בישראל, מדד יולי שיצא נמוך מעט מהמצופה ונסיגה מסוימת בשער הדולר. ייתכן גם שהלחץ של נשיא ארה"ב דונלד טראמפ על הפד למתן את העלאות הריבית מתחיל להשפיע. בשבוע שעבר רמז אחד מחברי הוועדה המוניטרית של הפד על עצירת תהליך העלאת בריבית באמצע 2019, כשזו תגיע ל־3%-2.75%. מדובר על רמה הנמוכה ב־0.5% פחות מהתחזית האחרונה של הפד. לדבריו, זו תהיה נקודה טובה לעצור ולראות את השפעת הריבית על הכלכלה. יומיים לאחר מכן התייחס גם יו"ר הפד ג'רום פאוול לצורך לעלות את הריבית לרמה מאוזנת ואז להמתין לנתונים נוספים שיעזרו להבין אם הכלכלה האמריקאית נמצאת לקראת התחממות יתר ואינפלציה או שלא. כך או כך, נראה שהעלאות הריבית הקרובות בארה"ב צפויות להתבצע כמתוכנן, ולאחר מכן תהיה תקופת המתנה.

תחת נסיבות אלו ייתכן שבבנק ישראל יחששו שרמיזה על העלאת ריבית עלולה לפגוע בממשק, בין השאר על ידי התחזקות השקל מול הדולר. אלא שניתוח הריבית העתידית שגלומה בשוק ההון לעוד שנה, מעלה שכלל לא בטוח שתהיה לכך השפעה משמעותית או ממושכת.

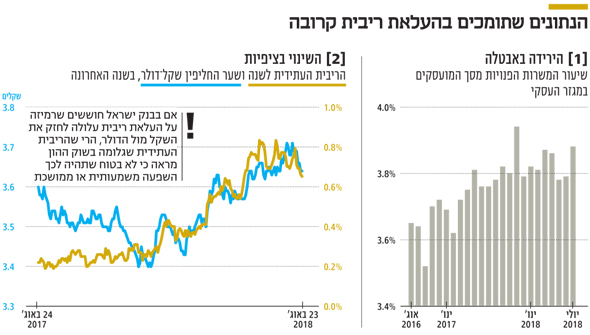

הציפייה נבנתה בהדרגה

מתחילת השנה נבנתה בהדרגה ציפייה לשינוי במדיניות המוניטרית של בנק ישראל. במהלך יולי כבר גילמו האג"ח הממשלתיות ריבית עתידית של 0.83% בעוד שנה. במקביל ניתן לראות שבאותה תקופה שער הדולר התחזק ביחס לשקל וזאת חרף עליית התשואות באג"ח השקליות. לאחר ההתמתנות האחרונה בציפיות השוק, ירדה הריבית החזויה לעוד שנה ל־0.65%, ובאותו זמן נחלש הדולר ל־3.63 שקלים.

המתאם הגבוה בין ציפיות הריבית העתידית הגלומות בשוק ההון לשער הדולר עשוי ללמד שהמשקיעים חושבים שבבנק ישראל מייחסים לשער החליפין משקל רב. אולם להערכתנו, בתקופה האחרונה הדולר מושפע יותר מהקורה בעולם מאשר מפערי הציפיות באשר לתזמון העלאת הריבית בארץ. מכאן שסביר להניח שאם תהיה רמיזה על אפשרות להעלאת ריבית, ההשפעה על שער החליפין, ככל שתהיה כזו, תחלוף במהרה.

החדשות הטובות מבחינת משקיעי האג"ח הן שההתבטאות "היונית" של יו"ר הפד הובילה לירידה נוספת בתשואות האג"ח ל־10 שנים. בעוד במהלך השנה ציפו המשקיעים לראות את התשואות האמריקאיות חוצות כלפי מעלה את רף ה־3%, הן סיימו את המסחר בסוף השבוע ברמה נמוכה יחסית של 2.81%.

השורה התחתונה

בסיטואציה הנוכחית, מי שייכנס לנעליה של פלוג בנובמבר יצטרך להחזיר את הריבית במשק לרמה מאוזנת יותר, ובכך למנוע התחממות ומינוף יתר בכלכלה

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי, ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות