לקראת העלאת הריבית הצפויה: אל תתפתו לקנות את סיפור הריבית המשתנה

השוק מחפש שילוב של תשואות והגנה מפני העלאת הריבית, אך תל בונד בריבית משתנה כולל 13 איגרות חוב בלבד שמחירן גבוה

שבוע שלילי נוסף עבר על השוק הקונצרני בישראל, ונראה שהמשקיעים שהתרגלו ליהנות מהאפיק הפופולרי מאז 2009, נאלצים השנה לספור את ביצועיו בצד ההפסדים. השילוב בין עליית תשואות באפיק הממשלתי, פדיונות משמעותיים בקרנות הנאמנות, הגדלת רכיב החו"ל במכשירים הפנסיוניים ורמות מרווחים נמוכות מדי, הוביל לירידות שערים במרבית מדדי תל בונד. מתחילת השנה איבדו מדדי תל בונד השקליים עד 5%, מדדי תל בונד הצמודים, שנהנו מרוח אינפלציונית גבית, איבדו 3% ותל בונד־60 איבד 0.3%. מבין כל מדדי תל בונד בלט לחיוב המדד בריבית משתנה שהניב תשואה חיובית של 0.6%.

אותה גברת בשינוי כותרת

על פניו, יש היגיון רב בביצועים העודפים של המדד בריבית משתנה וברצון של המשקיעים לשלב בין האפיק הקונצרני שמעניק תשואה עודפת ביחס לאלטרנטיבות חסרות הסיכון, למנגנון שמעניק הגנה מובנית מפני העלאת הריבית. הרי ככל שהריבית במשק תעלה, כך ייהנו המשקיעים באג"ח בריבית המשתנה מקופונים גבוהים יותר, ולכן גם מתשואה גבוהה יותר. הבעיה מתחילה כשחושבים באופן מעמיק יותר על ההשקעה במדד תל בונד בריבית משתנה ובוחנים את רמות המחירים שלו. כשמשקיע בוחר לוותר על הביטחון שבהשקעה באג"ח ממשלתית לטובת השקעה באג"ח קונצרנית מקבילה, הוא דורש תשואה גבוהה יותר ככל שהחברה מסוכנת יותר. הפער בין התשואה הנדרשת מהאג"ח הקונצרנית לתשואת האג"ח הממשלתית המקבילה מגלם את פרמיית הסיכון שגלומה בהשקעה בחברה. במילים אחרות, המשקיע מתמחר את האפשרות שהחברה לא תחזיר לו את הכסף כפי שהתחייבה ולכן דורש תשואה גבוהה יותר.

בשוק נורמלי, מרווח התשואה (פרמיית הסיכון) אינו אמור להשתנות בשל בסיס הצמדה שונה. כלומר, אם לחברה מסוימת יש שתי סדרות אג"ח, אחת שקלית בריבית קבועה והשנייה שקלית בריבית משתנה, והן זהות מבחינת המח"מ, רמת הבכירות ושאר תנאי שטר הנאמנות, הרי שמרווח התשואה של שתי הסדרות אמור להיות זהה. זאת היות שאת התשואה של האג"ח השקלית משווים לתשואה של האג"ח הממשלתית השקלית בריבית קבועה, ואת הסדרה בריבית משתנה משווים לאג"ח ממשלתית מקבילה שגם היא בריבית משתנה. בחודשים האחרונים אנו רואים שהמשקיעים מעריכים שהריבית תעלה, ולכן הם דורשים תשואות גבוהות יותר כדי להשקיע באג"ח הממשלתיות השקליות בריבית קבועה. הדרישה לתשואה גבוהה יותר באה לידי ביטוחי בתשואת החזקה שלילית באפיק הממשלתי, ואם ולא היה שינוי בהערכת הסיכון לגבי מצב החברות, היינו מצפים לראות עליית תשואות דומה גם באפיק הקונצרני.

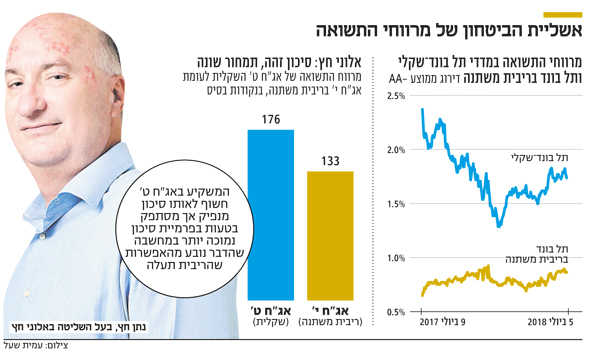

בפועל, אנו עדים לעליית תשואות אגרסיבית יותר בתל בונד־שקלי, מה שגרם לעלייה במרווח התשואות ולירידות שערים חדות יותר. אולם במדד תל בונד בריבית משתנה, שמורכב מ־13 חברות שלמרביתן יש גם אג"ח שקליות בריבית קבועה, מרווח התשואה דווקא ירד מתחילת השנה והוא נמצא ברמות שפל. אם נסתכל על האג"ח של אלוני חץ, כדוגמה, נוכל לראות בקלות את העיוות בתמחור הסיכונים. סדרה ט' נסחרת במדד תל בונד־שקלי במח"מ של 5 שנים ובמרווח תשואה של 176 נקודות בסיס.

במקביל, אלוני חץ י' הארוכה יותר (מח"מ של 6.6 שנים) נסחרת במדד תל בונד בריבית משתנה במרווח של 133 נקודות בסיס. כעת נשאלת השאלה, האם הסיכון של אלוני חץ בתל בונד־שקלי גבוה יותר מאשר אלוני חץ מתל בונד בריבית משתנה? התשובה היא כמובן שלא. משקיע שרוכש את האג"ח של אלוני חץ במסלול של הריבית המשתנה, חשוף בדיוק לאותו סיכון מנפיק, רק שהוא מסתפק בפרמיית סיכון נמוכה יותר כי הוא טועה לחשוב שזה נובע מהאפשרות שהריבית תעלה.

עיוות תמחור הסיכונים

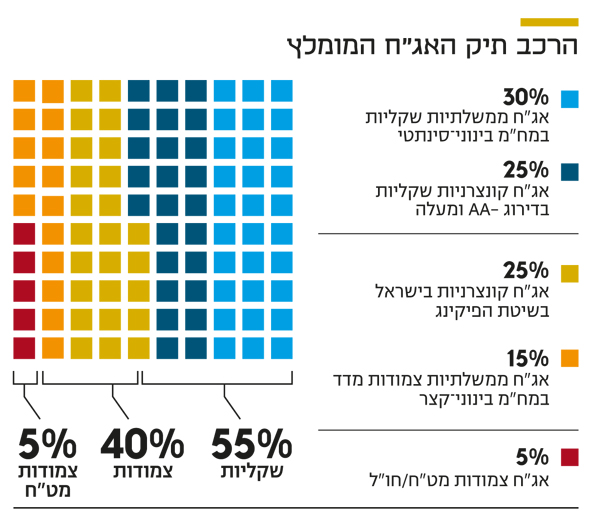

הסיבה האמיתית לעיוות בתמחור הסיכונים בין מדדי תל בונד בריבית קבועה לריבית המשתנה נובעת משילוב בין היצע נמוך של אג"ח קונצרניות בריבית משתנה וחוסר הבנה של חלק מהמשקיעים לכך שהם רוכשים מוצרים נחותים. ההיצע המצומצם של האג"ח הקונצרניות בריבית משתנה הופך אותן למוצר במחסור בתקופות שבהן המשקיעים מצפים להעלאת ריבית. וכמו כל מוצר הנסחר במחסור, המחירים שלו נוטים להיות גבוהים. אלא שבניגוד למוצרים אחרים הנמצאים במחסור ויש להם ביקוש קשיח, המשקיעים לא חייבים לרכוש אג"ח קונצרניות יקרות בריבית משתנה, והם יכולים לשלב בין אג"ח ממשלתיות בריבית משתנה, שמספקות הגנה מפני עליית הריבית, לאג"ח קונצרניות בריבית קבועה שמעניקות פיצוי גבוה יותר עבור הסיכון שבהשקעה בחברה.

השורה התחתונה

עדיף לשלב בין אג"ח ממשלתיות בריבית משתנה, שמספקות הגנה מפני עליית הריבית, לבין אג"ח קונצרניות בריבית קבועה שמעניקות פיצוי גבוה יותר עבור הסיכון

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות