באו לקלקל ויצאו מברכים: אינטרנט זהב צריכה לשלוח זר פרחים לבנקים הנושים

דחיית ההנפקה של אינטרנט זהב בשבוע בגלל התנגדות הבנקים הנושים, דווקא תרמה להצלחתה. דיווח סתום של החברה על רוכשים עלומים הפיח חיים במניה המתרסקת, וגרם לביקושי יתר שהזרימו חמצן לשירות החוב

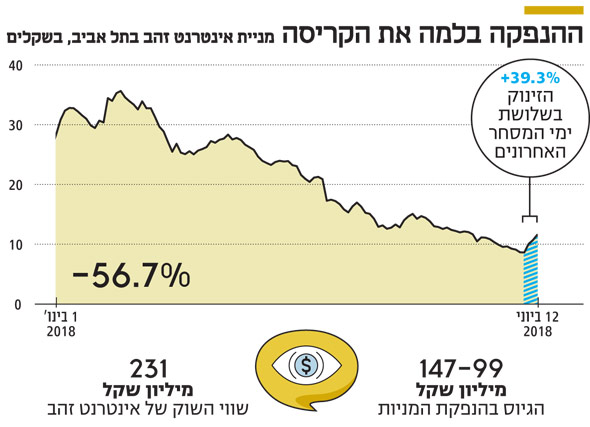

עם אג"ח שנסחרות בתשואה גבוהה ומניה חבוטה שירדה מתחילת השנה עד לפני שלושה ימים ב־70%, חברת אינטרנט זהב השלימה אתמול בהצלחה הנפקת מניות שתזרים לקופתה 147-99 מיליון שקל.

- הבנקים רומזים לדורון תורג'מן: מנכ"ל מוצלח אתה לא - נחסום ניסיון למכור השליטה בבזק

- הבנקים ימנו 5 דירקטורים באינטרנט זהב, בהם יובל ברונשטיין וגלעד שר

- אינטרנט זהב גייסה 99 מיליון שקל בהנפקת מניות

ההנפקה זכתה לביקוש יתר ונסגרה במחיר של 11.25 שקל למניה, גבוה משמעותית ממחיר המינימום במכרז. מנכ"ל החברה דורון תורג'מן הצליח להרחיק את אינטרנט זהב מאזור הסכנה ולמלט ברגע האחרון את החברה שהוא מנהל בשבע השנים האחרונות ממלתעותיו של הסדר חוב.

1.המקלות בגלגלים הפכו פתאום לרוח גבית

"החיים שלנו לא קלים בימים אלה" אמר תורג'מן בשבוע שעבר. זה קרה כשהבנקים הנושים של יורוקום תקשורת שמו לו מקל בגלגלים ותקעו את הנפקת המניות שהוביל. רצה הגורל והרגולטור, ויממה לאחר שבית המשפט הוציא לבקשת הבנקים צו עיכוב ארעי שעצר את ההנפקה, מניית אינטרנט זהב צנחה, ומעל הגיוס שנועד להרחיק את החברה ממלתעות הסדר חוב ריחפה עננה שחורה. לא כל עכבה לטובה, אבל הפעם אין ספק שדחיית ההנפקה בשבוע דווקא תרמה להנפקה של אינטרנט זהב. 24 שעות לפני הניסיון השני להוציא את הגיוס אל הפועל, אינטרנט זהב דיווחה שקיבלה כמה הצעות לרכוש את אחזקותיה בבי־קום, החברה שבאמצעותה היא שולטת בקבוצת בזק. בתגובה לפרסומים מניית אינטרנט זהב זינקה ביום שלפני ההנפקה ב־16% וביום הגיוס טיפסה ב־6% נוספים. ההנפקה זכתה לביקוש גבוה, והקשיים שהבנקים "סידרו" לתורג'מן הפכו בן לילה לתותים. גם אם לא התכוונו לכך, תורג'מן צריך לשלוח לבנקים זר פרחים גדול במיוחד.

2. הדיווח שמגלה טפח ומסתיר טפחיים

לא צריך להיות מומחה גדול לשוק ההון כדי להעריך שדיווח על רוכשים פוטנציאליים לנכס היחיד של החברה יתקבל בבורסה באופן חיובי, קל וחומר כשמדובר בחברה עם מניה חבוטה. הימים שלפני הנפקת מניות נחשבים לרגישים במיוחד. החברה המגייסת מחויבת לשקיפות ולגילוי נרחבים מאלו שהיא נדרשת אליהם בימים כתיקונם. כך פעלה גם אינטרנט זהב, אולם נראה שהדיווח שלה חושף טפח אך מסתיר טפחיים.

דורון תורג'מן מנכ"ל אינטרנט זהב צילום: אוראל כהן

דורון תורג'מן מנכ"ל אינטרנט זהב צילום: אוראל כהן

מיהם אותם משקיעים פוטנציאליים? באילו מחירים הם מציעים לרכוש את בי־קום? מה מתווה העסקה שמוצע על ידיהם? כל אלו הם פרמטרים קריטיים עבור משקיעים שבוחנים את כדאיות ההשתתפות בהנפקה של אינטרנט זהב. אם מידע זה קיים בידי אינטרנט זהב, הוא צריך היה להפוך לנחלת כלל בעלי המניות, בייחוד כשהחברה נמצאת בעיצומו של גיוס הון. אם המידע הזה לא הגיע לאינטרנט זהב, וההצעות שהתקבלו בחברה הן אמורפיות ונטולות פרטים, ספק אם היה טעם בפרסומן.

3. כסף כמנת חמצן או כעופרת למשקולות?

השלמת ההנפקה מבטיחה לאינטרנט זהב גיוס מיידי של 99 מיליון שקל ואפשרות להגדלת הגיוס ל־147 מיליון שקל בתרחיש סביר שהאופציות שהוקצו בהנפקה ימומשו עד סוף יוני 2019. חלק הארי של הביקוש שהגיע במכרז הוזרם על ידי הבנקים הנושים של בעלת השליטה באינטרנט זהב, יורוקום תקשורת. ההשתתפות של דיסקונט, הפועלים והבינלאומי בהנפקה הבטיחה שיורוקום תקשורת לא תדולל ואפשרה לאינטרנט זהב להגדיל את היקף הגיוס. אלא שבתרומת הבנקים להנפקה טמונה גם הבעיה הכרוכה בהשתתפותם.

העובדה שיורוקום תקשורת ביצרה את שליטתה (54.7%) באינטרנט זהב, היא גם זאת שמונעת מאבק שליטה שעשוי היה להתרחש. הכסף שהגיע מהבנקים, בכובעם כנושים של יורוקום תקשורת, הוא זה שמטרפד מאבק שליטה שעשוי היה להזניק את שווי המניות של אינטרנט זהב. הכדור נשאר בידיים של הבנקים. בינתיים.

4. המשימה הבאה: השטחת הפירמידה

השלמת ההנפקה לא מביאה את אינטרנט זהב לחוף מבטחים, אבל היא בהחלט מבטיחה את שירות החוב שלה בעתיד הנראה לעין. האתגר הבא המונח לפתחו של תורג'מן הוא עמידה בדרישות חוק הריכוזיות. אינטרנט זהב היא החברה השלישית בפירמידה, כשמתחתיה בי־קום ובזק. תורג'מן ייאלץ להשטיח את אחת השכבות. בהנחה שיוחלט לבחור באסטרטגיה של קיפול שכבה, החלופה הריאלית היחידה היא מחיקת הקומה של אינטרנט זהב. אם זאת תהיה החלופה שדירקטוריון אינטרנט זהב יבחר בה, אז היא תיושם בשני שלבים. השלב הראשון יהיה מחיקתה של אינטרנט זהב מהמסחר בתל אביב — צעד שלא צפוי להיתקל בקשיים נוכח העובדה שמדובר בחברה דואלית שמניותיה נסחרות גם בארה"ב. בשלב השני יוחלף החוב כלפי מחזיקי אג"ח ד' לחוב פרטי או לאג"ח שייסחרו ברצף המוסדיים. מהלך של מיחזור חוב, שעד אתמול נראה כמשימה בלתי אפשרית, הפך בן לילה לצעד ריאלי הודות להשלמת ההנפקה ולירידה חדה בתשואת האג"ח מ־9.5% לפני יומיים ל־6.39% אתמול.

5. לחלום על בזק ולהקיץ עם שלד בורסאי

קיפול שכבה בפירמידה היא רק אפשרות אחת שמונחת בפני אינטרנט זהב בדרך ליישור קו עם דרישות חוק הריכוזיות. ההתפתחויות בימים האחרונים פתחו צוהר לחלופה חדשה, שבעבר בכלל לא עמדה על הפרק ועכשיו מונחת על השולחן כאקדח טעון שנצרתו משוחררת. אם אינטרנט זהב תמכור את אחזקותיה (64.8%) בבי־קום, הפירמידה תתפצל לשני חלקים, האחד עם שכבה אחת (אינטרנט זהב) והשני עם שתי שכבות (בי־קום ובזק), ותאפשר עמידה בדרישות חוק הריכוזיות.

אם כך יקרה, הדבר עלול לפגוע בבנקים הנושים של יורוקום תקשורת. המוטיבציה של הנהלת אינטרנט זהב היא בראש ובראשונה להבטיח את שירות החוב למחזיקי האג"ח שלה, בעוד האינטרס של הבנקים הוא להשיא את ערך המניות של אינטרנט זהב. היום הבנקים מחזיקים במניות שמקנות בעקיפין את השליטה בבזק. אם האחזקה במניות בי־קום תימכר, הבנקים יחזיקו באותן מניות של אינטרנט זהב, אלא שהם ימצאו את עצמם מחזיקים במניות של חברה שהיא לא יותר משלד בורסאי.

6. התרומה של אלוביץ' להצלחת ההנפקה

להצלחה אבות רבים, וכך גם להנפקה של אינטרנט זהב. המנכ"ל דורון תורג'מן הוביל את ההנפקה תוך שהוא נאבק בבנקים שניסו לעצור אותו. המנהלים המיוחדים של יורוקום תקשורת, עורכי הדין פיני רובין, אמנון לורך ואורי גאון, יכולים לזקוף לזכותם את הדחייה של ההנפקה, שהרי בין ניסיון הגיוס הראשון לשני נרשם זינוק חד בשער המניה של אינטרנט זהב. גם חברת החיתום שהובילה את ההנפקה, איפקס חיתום בראשות אהרון סמרה, יכולה להתהדר בנוצות הנוצצות.

לכולם חלק בהצלחה, אלא שהיא לא היתה יכולה להתקיים בלי עזרה עקיפה מגורם משמעותי נוסף: שאול אלוביץ'. העובדה שבעלת השליטה באינטרנט זהב, יורוקום תקשורת, נכנסה להליך של פירוק ועברה מידיו של אלוביץ' לידיהם של הבנקים הנושים, היא זאת שאפשרה לדורון תורג'מן להתעלם מהאינטרס של בעל השליטה הנפקד, לפעול בנחישות ולחתור לעבר הנפקת המניות לטובת מחזיקי האג"ח של החברה. היעדרותו של אלוביץ' הצילה את החברה שהיתה בשליטתו. בנפילתו – עלייתה.