ניתוח כלכליסט

תחזיות התזרים של קבוצת דלק לא עומדות במבחן הזמן

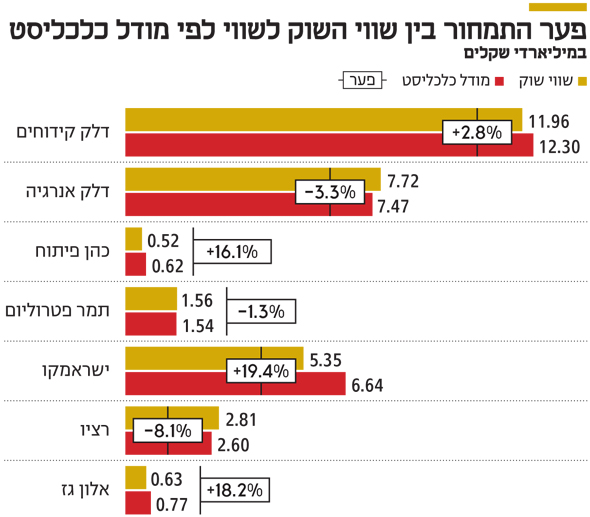

מחירי הגז החזויים בדו"חות, שמתבססים על הנחות אופטימיות, גוזרים את שווייה הנכסי הנקי של הקבוצה. אך מודל כלכליסט מגלה שדלק אנרגיה ורציו נסחרות ביתר, ואילו כהן פיתוח וישראמקו מהוות אפשרות חשיפה עדיפה לתחום חיפושי הגז

בניתוח שפרסמנו אתמול סקרנו את נכסי הנפט והגז הבינלאומיים של קבוצת דלק שבשליטת יצחק תשובה, בעיקר את חברת איתקה שמפיקה נפט וגז בים הצפוני. הניתוח הנוכחי מתמקד בנכסים הנוספים של קבוצת דלק, ובעיקר בנכסי הנפט והגז בישראל ובקפריסין, וזאת כדי לתמחר את מניית קבוצת דלק.

לקבוצת דלק אחזקות במאגרי תמר, לווייתן ואפרודיטה באמצעות השליטה שלה במניות דלק קידוחים המחזיקה בזכויות של 22% ממאגר תמר, 45.34% ממאגר לווייתן ו־30% ממאגר אפרודיטה שבקפריסין, ובאמצעות חלקה בתמר פטרוליום המחזיקה ב־16.75% מהזכויות במאגר תמר. לקבוצת דלק יש אחזקה (בשרשור) של 55.82% מהזכויות בדלק קידוחים (מרביתן דרך השליטה בדלק אנרגיה).

דלק קידוחים עצמה מחזיקה ב־22.6% ממניות תמר פטרוליום. בנוסף, לקבוצת דלק זכויות לתמלוגי־על משלושת מאגרים אלו, מרביתם דרך הזכויות בדלק אנרגיה והיתר דרך זכות ישירה שלה ודרך זכויות של כהן פיתוח. בנוסף, דלק קידוחים, דלק אנרגיה, כהן פיתוח וקבוצת דלק יהיו זכאיות לתמלוגים ממאגרי כריש ותנין שנמכרו לאנרג'יאן.

- איך איבדה מניית קבוצת דלק 50% משוויה מאז השיא

- תשובה מממש את תמלוגי העל של מאגר תמר - באמצעות הנפקת חברה חדשה

- התשלום המופקע שהציבור משלם לבעלי השליטה ברציו

הפרמיה שלא הספיקה

קבוצת דלקניסתה לפשט את המבנה המסובך הזה באמצעות הצעת רכש שכשלה למניות דלק אנרגיה, כאשר התמורה להצעת הרכש היתה באמצעות תמהיל של מניות דלק קידוחים(28% מהתמורה), קבוצת דלק (29% מהתמורה) ומזומן (43% מהתמורה).

הפרמיה ה"כלכלית" של הצעת הרכש הראשונית על שווי הנכסים של דלק אנרגיה היתה כ־5% אך הפרמיה גדלה לכ־10% בזכות העלאת רכיב המזומן ובזכות ירידת מחירי מניות דלק קידוחים, קבוצת דלק ודלק אנרגיה מהמועד שלאחר ההשפעה הראשונית של הצעת הרכש. ירידה זו העלתה את הפרמיה מכיוון שהתמורה למניות דלק אנרגיה כללה רק 57% מניות והיתר במזומן שערכו לא נפגע מירידת מחירי המניות. פרמיה זו, כאמור, לא הספיקה להצלחת הצעת הרכש.

כעת קבוצת דלק צריכה לבחור בין ניסיון נוסף למחיקת דלק אנרגיה, ייתכן שבאמצעות הצעת תמורה הכוללת נכסים זהים לנכסי דלק אנרגיה (באמצעות הנפקת הזכות של דלק קבוצה ישירות לתמלוגי על מדלק קידוחים), או לחליפין להפוך את האסטרטגיה: להנפיק נתח מהותי מדלק אנרגיה בבורסה זרה במקביל למסחר בתל אביב, ולהשתמש בפלטפורמה זו בתור זרוע ההשקעות בנפט ובגז בישראל. חוק הריכוזיות לא דורש מקבוצת דלק למחוק את דלק אנרגיה מהמסחר מכיוון שדלק קידוחים, שהיא שותפות, לא נספרת כשכבה מבחינת חוק הריכוזיות.

| |||

| יצחק תשובה בביקור בקידוח תמר | צילום: משה בנימין | ||

בשנה החולפת קבוצת דלק קיבלה בעיקר בשורות חיוביות בנוגע לנכסי הגז בישראל עם התקדמות הפיתוח של מאגר לווייתן וחתימת הסכם היצוא המהותי ממאגרי תמר ולווייתן למצרים דרך חברת דולפינוס. התממשות ההסכם המצרי כוללת אי־ודאות רבה, זאת מכיוון שנובל אנרג'י וקבוצת דלק לא מוסרות מי הרוכש הסופי של הגז אלא מסתפקות בקביעה שמדובר בגורמים תעשייתיים. בנוסף, תנאי מתלה לביצוע ההסכם הוא קבלת בטוחות מהרוכש, וקשה להעריך אם תנאי זה יתממש.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

גם נושא ההולכה, הצינור שדרכו יוזרם הגז למצרים, לא נקבע סופית וישנן כמה אלטרנטיבות עם חסרונות בכל אחת מהן. אם ההסכם יושלם, מובטח לקבוצת דלק שכמה שנים לאחר השלמת פיתוח שלב 1 של לווייתן הביקושים לגז מתמר ולווייתן יהיו דומים ליכולת ההפקה של שני המאגרים. אך אם החוזה עם דולפינס לא יושלם ולא יחתם הסכם יצוא מהותי אחר, צפוי עודף היצע מהותי של גז בישראל שיפגע בשוויים של המאגרים.

המודלים המטעים של דלק

הכלי העיקרי לתמחור חלקן של החברות השונות בשווי שנובע ממאגרי תמר ולווייתן הוא תזרים המזומנים המהוון שפרסמו החברות למאגרים אלו. עבור לווייתן פורסם רק תזרים עבור שלב 1 בפיתוח המאגר, של 12 BCM גז בשנה, כאשר פיתוח שלב 2 בהיקף 9 BCM נוספים בשנה תלוי בהשגת חוזה יצוא מהותי נוסף.

הבעיה באותם מודלים היא ההנחות האופטימיות של החברות בנוגע למחירי הגז הטבעי בעתיד. בדו"חות 2011, למשל, כתבה דלק קידוחים כי המחיר החזוי של הגז ממאגר תמר ב־2017 יגיע ל־6.5 דולרים ליחידת אנרגיה. המחיר בפועל ב־2017 עמד על 5.32 דולרים ליחידת אנרגיה, וההפרש מראה עד כמה המודל של החברה לא מדויק.

המחירים בתזרימי המזומנים מוטים כלפי מעלה, לעומת ההערכות שלנו, בגלל שילוב של הנחות אופטימיות על מחיר הנפט הגולמי; על שער החליפין של השקל מול דולר; על תעריף ייצור החשמל שמשפיע על מחיר הגז ליצרני החשמל הפרטיים; והחל מאמצע 2021 על המחיר שתשלם חברת החשמל עבור הגז – אז תתאפשר לה התאמת מחיר של עד 25% מהמחיר שיהיה באותו מועד.

תלות גבוהה במחיר הנפט

דלק קידוחים מניחה בתזרים המזומנים האחרון שפורסם כי ב־2020 מחיר הגז יעמוד על 5.78 דולרים ליחידת אנרגיה ו־5.76 דולרים ליחידת אנרגיה ממאגרי תמר ולווייתן, בהתאמה, שיעלה ל־6.37 דולרים ו־7.02 דולרים ליחידת אנרגיה מתמר ולווייתן, בהתאמה, ב־2030 וימשיך לעלות בצורה חדה.

העלייה החדה של מחיר הגז מלווייתן לעומת מחיר הגז מתמר נובעת מהצמדת חוזי היצוא לירדן ולמצרים למחיר הנפט – חוזים אלו מהווים את עיקר המכירות מלווייתן – ומנגד מהפחתת מחיר של 12.5% שדלק מעריכה שתהיה למחיר שחברת החשמל תשלם על הגז מתמר.

לשווי של דלק קידוחים ושל רציותלות גבוהה במחיר על החוזים העתידיים על הנפט מסוג ברנט שפוקעים החל מתחילת 2020 מכיוון שמרבית ההיצע הנוכחי של לווייתן, חוזי הייצוא לחברת החשמל הירדנית ולמצרים, מוצמד למחיר זה. אם הסכם דולפינוס יתקיים גם לישראמקו ואלון גז תהיה תלות במחיר הנפט בגלל ההשפעה הצפויה על מחיר הגז שיימכר למצרים.

קידוח לווייתן צילום: אלעד גרשגורן

קידוח לווייתן צילום: אלעד גרשגורן

המודל משנה את התמחור

כדי לתמחר את נכסי הגז והנפט בנינו תזרים מזומנים מהוון לתמר ולשלב 1 של לווייתן, שמתבסס על הנחה שמרנית בהרבה לגבי מחיר הגז. לפי מודל זה מחיר הגז מתמר יהיה 5.5 דולרים ליחידת אנרגיה עד 2020 ולאחר מכן המחיר ייפחת ל־5 דולרים ליחידת אנרגיה. בנוסף הנחנו שמחיר הגז מלווייתן, אחרי עלויות הובלה שייתכן שחלקן יפלו על המוכרות, יהיה גם הוא 5 דולרים ליחידת אנרגיה.

בנוסף, הנחנו שהשווי של הפוטנציאל לפיתוח שלב 2 ממאגר לווייתן שווה ל־15% משווי פיתוח שלב 1 של לווייתן, ואילו השווי של אפרודיטה (100%) הוא כ־7.5% משווי פיתוח שלב 1 בלווייתן. מכיוון שהשותפות בלווייתן לא מוסרות את מחיר הרצפה בהסכמי היצוא ואת מחיר הגז הצפוי לפי מחיר הנפט, קשה לדעת מה יהיו המחירים בפועל כאשר לווייתן יתחיל להפיק גז.

לתוך המודל הכנסנו את חישוב תמלוגי־העל, הוספנו שווי צפוי לתמלוגים ותשלומים נוספים ממאגרי כריש ותנין לפי השווי של נכסים אלה בדו"חות, והפחתנו את עודף ההתחייבויות הפיננסיות. עבור חברות אחזקה הכנסנו את שווי השוק נוכחי של החברות המוחזקות. התוצאה המתקבלת היא תמחור מניות הגז לפי הנחות שמרניות בהרבה מאשר אלו שמופיעות בדו"חות החברות.

לפי מודל זה, שווי השוק של דלק קידוחים ושל דלק אנרגיה דומים לשוויין במודל השמרני שלנו. כלומר, שווי האחזקות של קבוצת דלק בדלק אנרגיה ובדלק קידוחים תואם להנחות שלנו ולא להנחות האופטימיות המופיעות בדו"חות של דלק קידוחים. לפי המודל שלנו יש יתרון לחשיפה למאגר תמר באמצעות השקעה בישראמקו ולחשיפה לשילוב של תמר, לווייתן ואפרודיטה באמצעות השקעה בכהן פיתוח. גם מניית אלון גז זולה יחסית, אך לגביה קיים סיכון מיוחד הנובע מהבוררות שקיימת בינה לבין נפטא, שצפויה להתברר השנה, ועלולה להעלות את תמלוגי־העל שהיא משלמת עד ל־11.5% (הנחנו תמלוג־על של 6.5% במודל שלנו).

קבוצת דלק צפויה לנסות למכור השנה את השווי הנובע לה (הן ישירות והן באמצעות דלק אנרגיה ואולי גם כהן פיתוח) מתמלוגי־העל ממאגר תמר. המהלך הראשון יהיה באמצעות ניסיון ההנפקה הצפוי של הזכות של דלק אנרגיה לתמלוגי־על ממאגרי תמר ודלית. החברה פרסמה הערכת שווי גבוהה לתמלוגים אלו, שמתבססת על ההערכה הגבוהה שלה לגבי המחיר העתידי של הגז מתמר. סביר להניח שהמחיר שבו נכס זה יימכר יהיה נמוך מהערכת השווי האופטימית. בנוסף, עד סוף 2021 קבוצת דלק מחוייבת לחסל את אחזקותיה במאגר תמר. באותו מועד מאגר לווייתן כבר צפוי להניב הכנסות גבוהות, והשווי העתידי של הפעילות יקבע בעיקר לפי ההצלחה בקידום פיתוח שלב 2 של לווייתן ובפיתוח מאגר אפרודיטה.

הנכסים שעל המדף

קבוצת דלק מכרה בשנה שחלפה 4.9% ממניות הפניקס לחברת סיריוס תמורת 208 מיליון שקל. אם סיריוס תקבל אישור שליטה על הפניקס מידי המפקחת על הביטוח, התמורה הצפויה לקבוצת דלק ממכירת יתרת המניות תהיה 2.3 מיליארד שקל נוספים. שווי אחזקתה של דלק בהפניקס עומד כיום על 2.27 מיליארד שקל, ולכן גם אם עסקת סיריוס לא תושלם הקבוצה תוכל לממש את האחזקה באמצעות מכירת מניות הפניקס למוסדיים בבורסה.

קבוצת דלק מנסה למכור גם את אחזקתה (50%) בחברת תשתיות המים IDE. לאחרונה מכרה כיל את חלקה (50%) ב־IDE בתמורה ל־178 מיליון דולר. IDE הציגה תוצאות חלשות ב־2017 כאשר ההכנסות שלה ירדו ל־147 מיליון דולר והרווח הנקי ירד ל־4 מיליון דולר. נכס נוסף שעומד למכירה הוא חברת גדות כימיקלים שיצרה הפסדים גדולים לחברת דלק בעבר, אך הפעילות שלה התייצבה יחסית בשנה החולפת.

רכב, אנרגיה ואיכות סביבה

נכס מהותי נוסף של קבוצת דלק הוא חברת דלק ישראל המפעילה תחנות דלק וחנויות נוחות. ההון העצמי של דלק ישראל עומד על 1.07 מיליארד שקל, וב־2017 היא רשמה רווח הנקי של 100 מיליון שקל שהושפע לטובה מעליית שווי מלאי שנבעה מעלייה הדרגתית במחיר הדלק לאורך השנה. סיכון מיידי לרווחיות פעילות זו הוא הפחתה צפויה של מרווח השיווק של הדלק עוד ב־2018. לדלק ישראל עודף התחייבויות פיננסיות של 1.12 מיליארד שקל אך הון חוזר חיובי של 450 מיליון שקל.

קבוצת דלק ממשיכה להחזיק (22.5%) גם במניות דלק רכב, יבואנית מאזדה, פורד וב.מ.וו. פעילות היבוא סבלה ב־2017 מירידה בביקושים למכוניות מאזדה ופורד. דלק רכב ביצעה השנה רכישה גדולה של פעילות חברת ורידיס הפועלת בתחומי איכות הסביבה, התפלת מים וייצור חשמל. לקבוצת דלק שתי תחנות כוח לייצור חשמל, הוותיקה בהן נמצאת באשקלון עם כושר ייצור של 87 מגה־ואט, והחדשה, בשורק, החלה לפעול בספטמבר 2017 והיא בעלת כושר ייצור של 140 מגה־ואט. בנוסף, קבוצת דלק מחזיקה בנדל"ן ובנכסים פיננסיים, ומנגד יש לה התחייבויות פיננסיות של 8.8 מיליארד שקל.

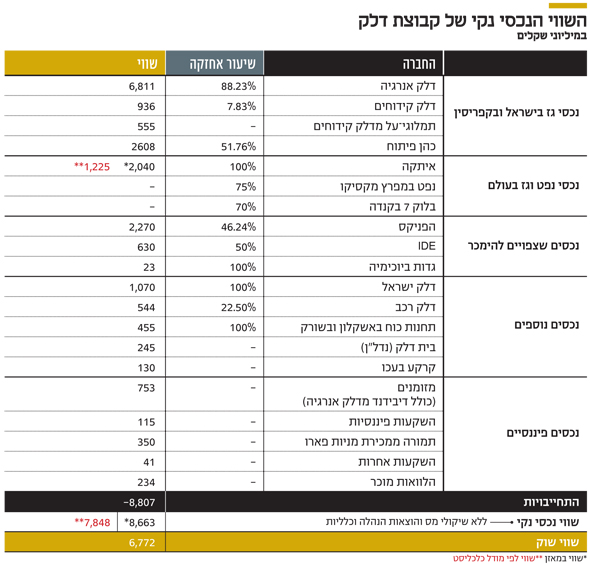

תמחור מניית קבוצת דלק

הדרך הנכונה לתמחר את מניית קבוצת דלק הוא באמצעות בחינת השווי הנכסי נקי שלה. לצורך החישוב עבור חברות סחירות לקחנו במודל "כלכליסט" את שווי השוק שלהן, ואילו עבור נכסים לא סחירים לקחנו את ערכם במאזני החברה; או את השווי הנובע להם מעסקאות דומות; או את השווי המבוסס על תזרים מזומנים מהוון, לפי הנתון הנכון יותר להערכתנו. הקושי העיקרי בתמחור טמון בחישוב שווי האחזקה באיתקה שעומד במאזן על 2.04 מיליארד שקל. מנגד, השווי שנובע לחברה זו לפי תזרימי מזומנים מהוונים תחת הנחות שמרניות עומד על 1.22 מיליארד שקל בלבד.

אם נאמץ את השווי האופטימי המופיע במאזן, השווי הנכסי הנקי הנוכחי של קבוצת דלק הוא 8.66 מיליארד שקל. מנגד, אם נקבל את ההנחות השמרניות לגבי האחזקה באיתקה השווי הנכסי הנקי יורד ל־7.85 מיליארד שקל. שווי השוק של הקבוצה, נכון לאתמול, הוא 6.77 מיליארד שקל. לכן, קבוצת דלק נסחרת בדיסקאונט גדול עבור משקיעים אופטימיים לגבי השווי של איתקה, ובדיסקאונט סביר עבור משקיעים שדעתם לגבי אחזקה זו, בדומה אלינו, פסימית.