השורה התחתונה

גל עזיבות הדירקטורים בחברות הנדל"ן האמריקאיות: צריך להילחם - לא לברוח

התפטרות מהדירקטוריון על רקע חוסר הסכמה היא הדרך הקלה. לרשות הדירקטורים בחברות ציבוריות עומדים כמה כלים חזקים שניתן להשתמש בהם כל עוד אין סכנה מיידית וממשית של חדלות פירעון לחברה

בתקופה הקצרה הזו התחוללה גם פרשת אורבנקורפ. במרכז הפרשה היתה חברת הנדל"ן האמריקאית אורבנקורפ, ש־120 יום בלבד מרגע הנפקתה התברר שהכספים שגייסה נמחקו כלא היו, ושהחברה חדלת פירעון. בשל כך, היא עברה לידי עורכי דין מפרקים.

הסיכון הרב בהנפקות מסוג זה התברר למשקיעים, לחתמים ולחברות הדירוג רק בדיעבד. לראיה, מ־2015 ועד 2017 היינו עדים לירידה מתמשכת והולכת ברמות הדירוג של הנפקות חדשות. סימנים מדאיגים שעשויים להעיד על ממשל תאגידי רופף ניכרים בחברות נוספות כמו MDG, וורטון נדל"ן, ווטרסטון ואנקור. אי אפשר להתעלם מכך שרשות ני"ע היא שאפשרה לחברות האלה להגיע לישראל ולגייס סכומי עתק, ללא בחינה מעמיקה של תשקיף הנפקה - כמו במקרה אורבנקורפ.

| |||

בעלי השליטה בחברות מארה"ב ניצלו הזדמנות

בשנים האחרונות פעלה הרשות להגדלת היקפי המסחר בבורסה. האם ניתן לומר כבר היום שטרנד ההנפקות האלה היה ניצול הזדמנות מהיר של בעלי שליטה, חתמים ומקורבים, לעשיית רווחים גדולים בזמן קצר? העובדות בשטח מצביעות על כך. חמור יותר, הן גם מצביעות על הקלות הבלתי נסבלת שבה ניתן לחברות נדל"ן זרות לגייס כספי משקיעים ישראלים.

מקרה אורבנקורפ חשף את הסכנות מכך שחברות מעבר לים, שפעילותן לא ברורה דייה למשקיעים הישראלים, ינפיקו אג"ח בישראל, ורק לאחר מכן ימנו דירקטורים שיפקחו על פעילות החברה והשימוש בכספי ההנפקה. הוא חידד את ההכרח במינוי דירקטורים מקצועיים לפני התשקיף, ואת החובה שהם ילוו את כתיבתו. זאת כדי שיוכלו לדעת במדויק את מצב החברה המנפיקה, מצב חובותיה והתחייבויותיה; את צפי יכולתה לשרת את חובה; ואת מצבם העסקי, הכלכלי והמשפטי של הנכסים המשועבדים לטובת בעלי החוב, הצפויים להלוות את כספם לחברה בהנפקה.

ואכן, ברוב ההנפקות שהגיעו לאחר מכן פעלו החברות בדרך הזו, ודירקטורים מיועדים זומנו לסיורים בארה"ב כדי לראות את הנכסים. אבל בעוד בעיה אחת נפתרה, בעיה אחרת - אקוטית לא פחות - נותרה בעינה: הליך מינוי הדירקטורים המשיך להתבסס על השיטה המוכרת. היו אלה מקורבים לבעלי האינטרס, שבראשם כמובן בעלי השליטה וגוזרי העמלות. על שיטת המינויים בחטא של דירקטורים ודח"צים כבר נכתב רבות, אך לצערנו הרגולטור עדיין לא עושה דבר בעניין.

בעלי השליטה ממשיכים להקיף עצמם ברוב של מקורבים כדירקטורים תלויים בהם, ואילו כמות הדח"צים והדירקטורים הבלתי תלויים המוגדרת בחוק קטנה מאוד. אותם דח"צים מוצאים עצמם נתונים ללחצים אדירים בישיבות הדירקטוריון, כשנושאים מהותיים לפירמה, כמו חלוקת דיבידנד, עסקאות עם בעל השליטה, תגמול או תהליכי רכישה ומיזוג - עולים על שולחן הדיונים.

מימין: ליאור חנס שהתפטר מדירקטוריון וורטון, ודוד ברוך שהתפטר מדירקטוריון אקסטל צילום: עמית שעל

מימין: ליאור חנס שהתפטר מדירקטוריון וורטון, ודוד ברוך שהתפטר מדירקטוריון אקסטל צילום: עמית שעל

הדירקטורים המתפטרים מדליקים נורה אדומה

באחרונה נחשפנו למקרים מטרידים שבהם דירקטורים ישראלים נטשו את תפקידיהם בחברות נדל"ן אמריקאיות שהנפיקו בתל אביב, כנראה מחשש לתביעות בשל החלטות של הדירקטוריון. הסברי ההתפטרויות היו בעיקר עקב יחסים עכורים עם בעל שליטה, ואי־הסכמות באשר לעסקאות שונות.

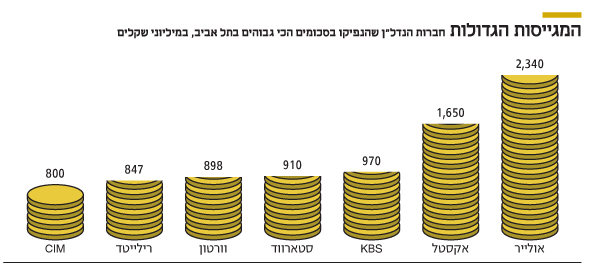

שני דירקטורים באקסטל, חברת נדל"ן אמריקאית שגייסה כ־1.7 מיליארד שקל, התפטרו בשל חלוקת דיבידנד לבעלי המניות בסך 75 מיליון דולר, שאושרה ברוב קולות בדירקטוריון. חששם היה מכך שכתוצאה מהחלוקה החברה עלולה להגיע לחדלות פירעון. במקרים אחרים התברר שאין תקשורת טובה בין הבעלים האמריקאי והשיטות העסקיות שלו לעומת התפיסה הישראלית של תפקיד הדירקטורים - מה שמקשה את ניהול הממשל התאגידי בחברה.

דירקטורים מתפטרים זו תופעה שצריכה להדליק נורה אדומה, מכיוון שהיא מעידה על כך שמלכתחילה היו אלה הנפקות שהדירקטורים בהן נבחרו על בסיס קשרים. כשבעל השליטה דורש למשוך דיבידנדים, לבצע עסקאות בניגוד עניינים או להרחיב גיוסים, ובו בזמן ייתכן שהחברה לא תוכל לעמוד בהתחייבויות למשקיעים, הדירקטורים פוחדים ומתפטרים כדי שלא יואשמו בשיתוף פעולה.

מצופה מדירקטורים שלא יבחרו בדרך הקלה - התפטרות - ויפקירו את עמדותיהם החשובות ואת התפקיד שלשמו התמנו מלכתחילה: לשמש שומרי סף. התפטרות היא צעד קיצוני שראוי לעשות רק כשכלו כל הקצים. לפני כן ניתן לבצע כמה פעולות חשובות, ובראשן שכנוע הדירקטוריון שיש למנוע או לבטל את ההחלטה השנויה במחלוקת, והיעזרות בחוות דעת של מומחים. אם העניין מגיע להצבעה שבה הדירקטור במיעוט - ניתן למחות בפרוטוקול. כל עוד אין סכנה מיידית וממשית של חדלות פירעון, מצופה מהם להמשיך להילחם כדי להגן על הציבור מהפסדים כספיים כתוצאה מהשקעות מפוקפקות.

כמו כן, על אנשי רשות ני"ע לקבוע סטנדרטים למינוי דירקטורים בחברות כאלה. עליהם לוודא שמדובר בהרכב מקצועי, הכולל מומחי נדל"ן בשוק האמריקאי, מומחים לניהול סיכונים הייחודיים לנדל"ן. כמובן שצריך גם אנשי פיננסים עם ניסיון בגיוסי הון וחוב בנקאי וציבורי, שיקבעו מה המינוף הסביר לשמירת יציבות החברה.

המוסדיים חייבים לקחת חלק במינוי הדירקטורים

גם מעורבות אקטיבית של המוסדיים במינויים היא קריטית, שכן הם למעשה המשקיעים בהנפקות, וכספי הציבור שהם מנהלים מועברים כהלוואה לבעלי שליטה אמריקאים. המוסדיים חייבים לקחת חלק במיון ובבחינת הדירקטורים, ולהציב זאת כתנאי מקדים להשתתפותם בהנפקה. בעל שליטה שלא יתיישר עם הקו הזה פשוט לא יקבל כסף.

התחושה היא שרשות ני"ע נרדמה בשמירה כשאפשרה לחברות אלה לגייס סכומי עתק בלי לוודא שהן יציבות, ופועלות תחת ממשל תאגידי ראוי. הפיקוח של הרשות צריך לבוא לידי ביטוי בגיוסים, בניהול השוטף של החברות לפחות בשלוש השנים הראשונות מהנפקתן, ולפני הכל בהרכב הדירקטוריון. חובה לעקור מהשורש את תופעת מינוי הדירקטורים על בסיס קרבה אישית ולדאוג למינויים אך ורק על בסיס כישורים, ניסיון והתאמה לפעילות החברה.

הכותב הוא חבר ועד מרכזי בלשכת רואי חשבון ודירקטור בחברות ציבוריות

השורה התחתונה: רשות ני"ע נרדמה בשמירה בכל הנוגע לחברות הנדל"ן האמריקאיות, והכדור נמצא כעת במגרש הדירקטורים - שאמורים לפעול מתוך החברה ולא לברוח

רו"ח חן שרייבר

רו"ח חן שרייבר