השורה התחתונה

הזרעים להשקעה מוצלחת בענף האגרוכימיה

שמונה חברות גדולות, שייהפכו השנה לארבע מגה־חברות, מסמלות את המגמה המובילה בענף כיום: מיזוגים ורכישות. תעשיית האגרוכימיה אמנם לא זוכה לסיקור רב, אך היא מגלגלת סכומים גדולים ומספקת את אחד הצרכים הכי בסיסיים של האדם: מזון

ענף האגרוכימיה כולל חברות המייצרות פתרונות כימיים וביו־הנדסיים בשירות ענף החקלאות. למעשה, תעשיית האגרוכימיה משרתת את הצורך הבסיסי ביותר של המין האנושי: מזון. השילוב בין גידול מתמיד באוכלוסיית העולם לשטחי יבול שמתמעטים והולכים, מציב אתגר משמעותי ביותר לקובעי מדיניות ברמת המקרו, ועבור החקלאים ברמת המיקרו. על פרשת דרכים זו מצויות החברות בענף, המספקות מוצרים ופתרונות לחקלאים, במטרה להפיק יותר יבול משטח נתון.

עסקאות מיזוג ורכישה בהיקף שיא

בשנתיים האחרונות יש גל חסר תקדים של מיזוגים בענף האגרוכימיה העולמי - דבר שהוביל לקונסולידציה משמעותית. סביבה מקרו־כלכלית חלשה בשילוב עם כסף זול, הובילו להרבה עסקאות מיזוגים ורכישות. לשם המחשה, סך העסקאות בענף ב־2015–2017 היה כ־250 מיליארד דולר - שיא של כמעט שני עשורים. שמונה החברות המרכזיות בענף יהפכו לארבע מגה־חברות ב־2018.

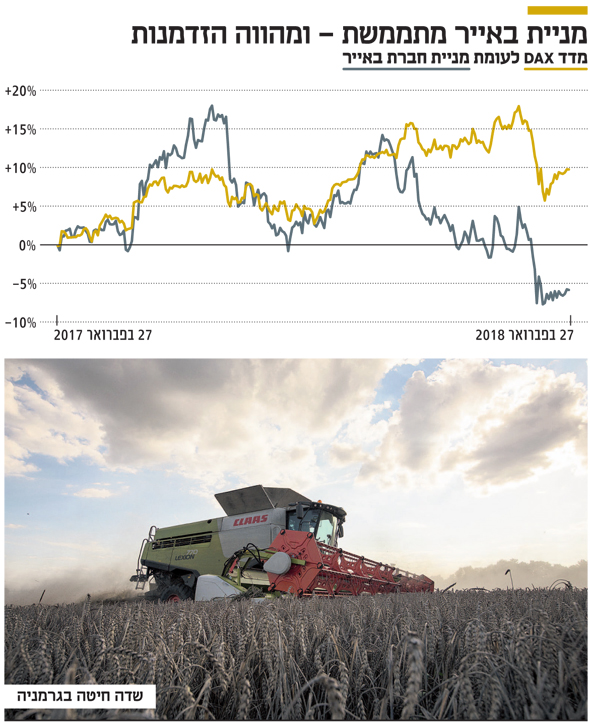

פוטאש ואגריום הקנדיות, הפועלות בתחום הדשנים, התמזגו ב־2 בינואר השנה לחברה שנקראת נוטריין (NTR). ענקית הזרעים השווייצרית סינג'נטה נבלעה על ידי הקונגלומרט הסיני הפרטי כימצ'יינה ב־2017. שתי ענקיות הכימיקלים בארה"ב דאו כימיקל ודו פונט, נהפכו לחברה בשם דאו־דופונט (DWDP). וענקית הזרעים מארה"ב מונסאנטו (MON) צפויה להיבלע על ידי שחקנית האגרוכימיה והפארמה מגרמניה באייר (BAYN GR) בהמשך השנה, בכפוף לקבלת אישורים מהנציבות האירופית.

הרקע לגל המיזוגים הוא שלוש שנים מאתגרות לתעשייה, שאופיינו בירידה מתמשכת בשורת ההכנסות. הסיבה העיקרית לאתגרים היא ירידה מתמשכת בהכנסה הפנויה של החקלאים. כשהחקלאים מרוויחים פחות, הם נאלצים להשקיע פחות בהגנה על השדות והיבולים - דבר שפוגע בהכנסות של החברות בענף. למרות היקף חסר תקדים של מיזוגים ורכישות, תעשיית האגרוכימיה לא זוכה לסיקור משמעותי.

צילום: בלומברג

צילום: בלומברג

התחזית: דומיננטיות ועלייה בשולי הרווח התפעולי

ניתן לתאר את היתרונות המבניים של החברות הממוזגות בשני מישורים. הראשון הוא דומיננטיות עסקית וגיאוגרפית, ואילו השני הוא שיפור בתחום הפיננסי. לגבי הראשון, אנו סבורים שבאייר תמתג עצמה כמובילה בארה"ב ובאירופה בכימיקלים להגנת יבול (CPC) ובהנדסת זרעים. הפתרונות היצירתיים של מונסאנטו בהנדסת זרעים יעניקו לה יתרונות משמעותיים. סינג'נטה תיהפך כנראה למובילת שוק בלתי מעורערת בסין, הודות לדומיננטיות של כימצ'יינה.

נוטריין, כמובילה עולמית בתחום האשלג, צפויה להתמודד טוב מבעבר עם תנודתיות גבוהה יחסית במחיר הסחורה, עקב שינויים בביקוש מכיוון סין והודו המשמשות סמן ימני לקביעת מחירים. דאו־דופונט מתמחה בכימיקלים, ללא נוכחות משמעותית בהנדסת זרעים. במובן זה, ייתכן שנראה אותה צומחת באמצעות רכישות של חטיבות כימיקלים מיצרניות מהשורה השנייה.

המישור השני לתיאור היתרונות המובנים של ארבע החברות הוא הרחבת שולי הרווח התפעולי. עקב גל המיזוגים, כל חברה צפויה לבצע מהלך התייעלות במטרה לחסוך הוצאות תפעוליות. באייר כבר הודיעה על מהלך כזה, בהיקף של 2 מיליארד יורו, עקב הטמעת מונסאנטו לתוך החברה. מהלכי ההתייעלות צפויים להביא לכך ששולי הרווח התפעולי, שהיו כ־17% בממוצע לענף ב־2017, יתרחבו ל־22% ב־2022, לפי הערכות החברות. במקביל, השיפור בשולי הרווח התפעולי צפוי לחלחל לשורה התחתונה ולחזק את התזרים - ותגמול בעלי המניות יגדל בהתאם.

הכותב הוא אנליסט מניות חו"ל במערך ייעוץ השקעות בבנק לאומי

1. Bayer (סימול: BAYN GR)

חברת הפרמצבטיקה והכימיקלים נוסדה ב־1863 וכיום היא מהחברות המובילות בעולם בתחום האגרוכימיה והפארמה, עם נוכחות ביותר מ־200 מדינות. ב־2017 רשמה הכנסות של 45 מיליארד יורו ו־Ebitda מתואם של 11.7 מיליארד יורו. אם העסקה עם מונסאנטו תצא לפועל, החברה המשולבת תהיה המובילה בעולם בתחום האגרוכימיה. החברה נסחרת לפי שווי שוק של 81 מיליארד יורו.

2. Monsanto (סימול: MON)

החברה השנייה בגודלה בענף, עם שווי שוק של 54 מיליארד דולר. ב־2017 רשמה הכנסות של 14.6 מיליארד דולר ו־Ebitda מתואם של 4.15 מיליארד דולר. החברה מתמחה בהשבחת זרעים, והצרכנים העיקריים שלה הם חקלאים בצפון אמריקה. ידועה בפתרונות חדשניים שהיא מפתחת. ב־2018 צפויה החברה להפוך לחטיבה בבאייר. נסחרת לפי שווי שוק של 53 מיליארד דולר.

3. DowDupont (סימול: DWDP)

חברת הכימיקלים הגדולה בעולם - הן במונחי הכנסות והן במונחי שווי שוק. נוצרה משילוב בין שתי חברות: Dow Chemical ו־Du Pont שהתמזגו ברבעון השלישי של 2017. החברה המשולבת צפויה לייצר הכנסות של 72 מיליארד דולר ו־Ebitda של 15.4 מיליון דולר ב־2018. החברה מייצרת כ־6,000 מוצרי קצה ב־179 מפעלים ב־35 מדינות. החברה נסחרת לפי שווי שוק של 170 מיליארד דולר.

השורה התחתונה: מהלכי ההתייעלות הצפויים בענף האגרוכימיה ישפרו משמעותית את שולי הרווח התפעולי, ויגדילו את חלוקת הדיבידנד לבעלי המניות