ניתוח כלכליסט

השחקנים המתוחכמים התחילו לברוח מהשוק

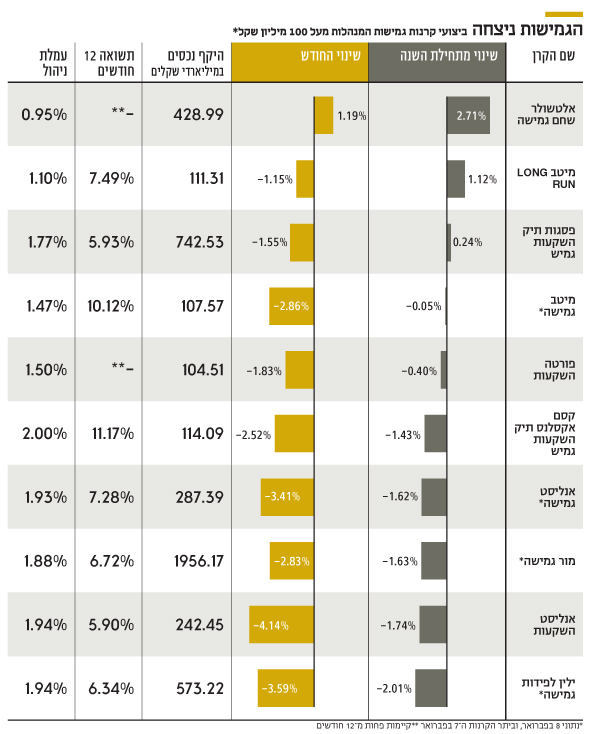

ביצועי קרנות הנאמנות הגמישות, חלון הראווה של בתי ההשקעות שבו ניתנת יד חופשית למנהל ההשקעות הראשי, חושפים את הפערים באיכות הניהול בין מנהלי כספי המשקיעים. בזמן שהקרנות הסולידיות עדיין חשופות לאפיקים מסוכנים, הקרנות הגמישות המסוכנות לכאורה כבר מתחילות לסגת משוק המניות

מנהלי ההשקעות של קרנות הנאמנות עברו בשנה שעברה תקופה ארוכה של שעמום יחסי – וכולם נראו מוצלחים. לא משנה באיזה אפיק הם השקיעו, הכל עלה, מה יותר ומה פחות. אבל אז הגיעו הרעידות האחרונות בשוקי ההון – וסיפקו הצצה ראשונה מזה זמן ארוך לאיכות הניהול האמיתית של כספי הציבור, ומי מהמנהלים הגיע מוכן וגידר את עצמו מפני סיכון אפשרי, ולא רק סמך על המשך העליות.

- האם עוד מנהלי קרנות החזיקו בהימור נגד מדד הפחד?

- פדיונות של כמעט 2 מיליארד שקל בקרנות נאמנות בתוך שבוע

- הערכות: מיליארד שקל נפדו בקרנות הנאמנות

דרך טובה לבדוק את איכות הניהול היא בבחינה של קרנות הנאמנות הגמישות. מדובר בקרנות שמהוות את גולת הכותרת של ניהול ההשקעות של כספי הציבור. בעוד הקרנות המתמחות מוגבלות במדיניות השקעה מוכתבת מראש, בקרן גמישה המנהל יכול לפעול ככל העולה על רוחו. אם מנהל ההשקעות חושב ששוק המניות עומד לזנק, הוא יכול להחזיק גם ב־100% מניות; ואם הוא חושב להפך גם 100% מזומן זו אופציה. לא לחינם הקרנות הגמישות של בתי ההשקעות, שמשמשות ראי למדיניות ההשקעות שלהם, מנוהלות על ידי מנהלי ההשקעות הראשיים.

מכיוון שיש קרנות שמנהלות מיליוני שקלים בודדים, בחרנו לבדוק רק את הקרנות הגדולות יחסית, המנהלות 100 מיליון שקל ויותר. חשוב לציין שמדובר בקרנות שאינן פופולריות בקרב הציבור, ששנאת הסיכון היחסית שלו מובילה אותו בעיקר לקרנות שמתחייבות לחשיפה גבוהה לאג"ח עם תיבול קטן של מניות. לציבור, כך נראה, אין שום עניין שמנהל השקעות, מוכשר ככל שיהיה, יקום ביום בהיר אחד וירכוש ב־100% מהכסף שלהם מניות.

בהתחשב בכך שהקרנות הגמישות חשופות בכ־50% בממוצע לאפיק המסוכן יותר של מניות, התיקון שהן ספגו עם הירידות האחרונות היה קטן לעומת העליות שבאו לפני כן. בזמן שקרנות נאמנות סולידיות יחסית עם חשיפה של עד 10% למניות ירדו בעד 1% מתחילת השנה וחלקן אף יותר, בשל השקעות ספקולטיביות שבאחרונה עלו לכותרות כמו תעודת סל שהימרה נגד מדד הפחד, מנהלי הקרנות הגמישות איבדו בממוצע מתחילת השנה 1.5%–2%. אך את 2017 סיימו הקרנות עם עלייה ממוצעת של 10% – לעומת 5% בלבד בקרנות הסולידיות. הסיבה לכך היא שקרנות גמישות מתאימות את עצמן למצבי השוק ופועלות במהירות – כך שהן יכולות לפתוח פוזיציות מהירות שמנצלות גם ירידות בשווקים, כמו הימור נגד המדדים המובילים בבורסות. כך, בזמן שהציבור הסתער על קרנות עם מדיניות השקעות מוגדרת מראש שהימרה על המשך העליות בשווקים, כמו קרנות 90/10 ו־80/20, מנהלי ההשקעות בקרנות הגמישות כבר התחילו להמר נגד השוק – למכור מניות ולפתוח פוזיציות שורט.

הציבור סובל מפחד גבהים

אם יורדים לרזולציות נמוכות יותר, רואים כי יש קרנות שהצליחו למנף את הירידות האחרונות לטובתן יותר מאחרות. אם מסתכלים על שנת 2017, שהיתה חיובית כולה, ניתן לראות שהקרן הכוכבת היתה של בית ההשקעות אקסלנס, עם תשואה של 14%. אלא שקרן זו הציגה גם ירידה בקרב הקרנות הגדולות מתחילת 2018, כשירדה ב־1.43% מתחילת השנה (נכון ל־7 בפברואר) בגלל המפולת בשוקי ההון. כך, אם מסתכלים 12 חודשים אחורה הקרן הגמישה של בית ההשקעות מיטב דש, שהציגה ב־2017 תשואה צנועה יותר של 10.71%, כבר מתקרבת בביצועים שלה 12 חודשים אחורה לזו של אקסלנס עם תשואה של 10.12%, כשהקרן של אקסלנס רושמת תשואה של 11.17%. זאת, מכיוון שהקרן של מיטב ירדה מתחילת השנה הרבה פחות – ב־0.05% בלבד (נכון ל־8 בפברואר).

אם מסתכלים על רמת הסיכון של הקרן, כפי שבאה לידי ביטוי במדד השארפ שלה, ניתן לראות שרמת הסיכון של הקרן של מיטב דש נמוכה יותר (2.04 מדד שארפ 12 חודשים אחורה לעומת 1.1 בקרן של אקסלנס וקסם). קרן גמישה אחרת של מיטב דש, מיטב Long Run, אפילו מציגה תשואה חיובית של יותר מ־1% מתחילת השנה. ההסבר לכך טמון בהחלטה של מיטב דש להוריד דרמטית חשיפה למניות במהלך העליות החדות של ינואר, מתוך הבנה שהשוק נמצא בסוג של "פחד גבהים".

הקרן הגמישה המצטיינת מתחילת השנה היא הקרן של אלטשולר שחם, עם תשואה חיובית של 2.71%. היא גם הקרן היחידה שבחודש פברואר עד כה לא רשמה ירידות, אלא תשואה חיובית של 1.19%. בדיקת תמהיל ההשקעות של הקרן מעלה כי היא מחזיקה בחשיפה של כ־40% לפיקדונות, מק"מים ואג"ח ממשלתיות, והיתר חשיפה למניות בישראל ובחו"ל. הקרן הגמישה של אלטשולר כלל לא מחזיקה באג"ח קונצרניות, מכיוון שבאלטשולר סבורים שהאג"ח האלה לא מתמחרות בתשואה שהן מציעות את הסיכון הגלום בהן.

מה שהביא את הקרן להצטיין מתחילת השנה ולא ליפול יחד עם המפולת בשווקי המניות היא פוזיצייה שפתח מנהל הקרן ובעל השליטה בבית ההשקעות, גילעד אלטשולר, שהימרה נגד איגרות החוב הממשלתיות של ארה"ב ל־30 שנה, בנוסף לפוזיציה חיובית על האג"ח של ממשלת ישראל ל־30 שנה.

איגרות החוב הארוכות של ממשלת ארה"ב רשמו בינואר עלייה חדה בתשואות, מה שלפי הערכות היווה את הזרז למפולת האחרונה בשווקים. התשואה של האג"ח הממשלתיות הארוכות מגלמת את התחזיות של המשקיעים להעלאת ריבית במשק. ככל שהציפיות הן להעלאת ריבית מהירה וחדה יותר, כך התשואה של איגרות החוב הארוכות, שכן האלטרנטיבה של אג"ח עם מח"מ קצר נהיית יותר מעניינת. כשהתשואות של האג"ח הממשלתיות הארוכות גבוהות יותר, שוקי המניות נוטים לרדת, שכן ההשקעה באג"ח הופכת לאטרקטיבית יותר מול הסיכון הגלום במניות – והשוק דורש פיצוי גבוה יותר לצורך השקעה במניות.

התשואות של האג"ח האמריקאיות עולות כבר תקופה ארוכה, אך המשקיעים העדיפו להתעלם מעובדה זו ולהמשיך בחגיגה. מנהלי הקרנות הגמישות נמדדו כאן בזיהוי מראש של התופעה והערכות לתיקון שאמנם הגיע. אם לא די בכך ביום שלישי האחרון, כשהבורסה הישראלית נפלה בעקבות הבורסה האמריקאית, החזיקה הקרן של אלטשולר שורט על מדד ת"א־35 שהיא סגרה במהלך יום המסחר, מה שהשפיע על השוק כולו ומיתן את הירידות.

הקרן שירדה הכי הרבה מתחילת השנה (כולל ה־8 בפברואר) בקרב הקרנות הגמישות מעל 100 מיליון שקל היא זו של ילין לפידות, שאיבדה 2.01% מערכה. מדובר בקרן שרשמה ב־2017 תשואה גבוהה יחסית של כ־11.13% – אך בהסתכלות של 12 חודשים אחורה היא כבר מציגה תשואה נמוכה יותר של 6.34%. הקרן מחזיקה בכ־64% מניות בארץ ובחו"ל, עוד 23% במזומן (בפיקדון בבנק), שיעור נמוך של אג"ח מדינה ומק"מ של 6.5% ועוד חשיפה קטנה לאג"ח קונצרני. מדובר בנתונים שמתפרסמים בעיכוב של יותר מחודש, ולכן בהחלט ייתכן שהיו שינויים, אך ככל הנראה הסיבה לירידה החדה יותר של הקרן הגמישה של ילין היא שבניגוד לקרן של אלטשולר לא התבצעה פוזיציה שנערכה לירידות בשווקים.

גלעד אלטשולר צילום: עמית שעל

גלעד אלטשולר צילום: עמית שעל

הגמישות ספגו ירידות מתונות יחסית

הקרן הגמישה של מור בית השקעות, הקרן הגדולה בתחום, שמנהלת כמעט 2 מיליארד שקל, ירדה מתחילת פברואר ב־2.83% ומתחילת השנה ב־1.62%. בבחינה של תמהיל ההשקעות רואים שבניגוד לילין ולאלטשולר, שלא חשופים לאג"ח קונצרניות, 20% מהקרן של מור מושקעים באג"ח אלה, לצד חשיפה של כ־55% למניות. היתרה מושקעת במזומנים בפיקדון בבנק. כשאג"ח הממשלתיות מאבדות גובה האג"ח הקונצרניות יורדות בשיעור חד יותר – ולכן איגרות החוב הקונצרניות הושפעו לרעה מהירידות בשווקים מתחילת השנה.

חשוב לציין שאם לוקחים בחשבון כי אלה קרנות עם חשיפה של מעל 50% למניות שאיבדו בין 5%–10% בארץ ובחו"ל, מדובר בירידות יחסית מתונות. כך או כך, הסתכלות על מה שקרה לקרנות הגמישות מראה שמנהלי הקרנות הגיעו ברובם ערוכים לתיקון בשווקים – ולכן הירידות שלהן לא היו חריפות בהתאם לחשיפה הגבוהה יחסית שלהם למניות. אלא שיש כאלו שפעלו מהר יותר – וכאלה שנרדמו על המשמר.

מעבר לכך, הקרנות שאמורות להיות יותר סולידיות, כמו קרנות 90/10, ירדו בחלקן אפילו יותר מהקרנות הגמישות, מכיוון שמדיניות ההשקעות שלהן מוגבלת מראש. קרן 90/10 חייבת להשקיע 90% מנכסיה באג"ח ממשלתי וקונצרני ועוד 10% במניות – ואין לה יכולת לפעול נגד השוק. כך, בזמן שמנהלי הקרנות הגמישות כבר החלו להמר נגד שוקי ההון, הציבור היה מושקע "אול־אין".