ישי דוידי דחה את קרב השליטה בפריורטק ל־2019

הסכם ההשקעה שלפיו קרן פימי תקבל 51% מפי.סי.בי מצטרף לאופציה שמאפשרת לפימי להיות בעלת מניות גדולה בחברה־האם; פריורטק שבשליטת רפי עמית ויותם שטרן, נסחרת ב־40% מתחת לשווייה הנכסי; אם הפער בין שווי השוק לבין השווי הנכסי יישמר, תחילתו של המאבק מובטחת

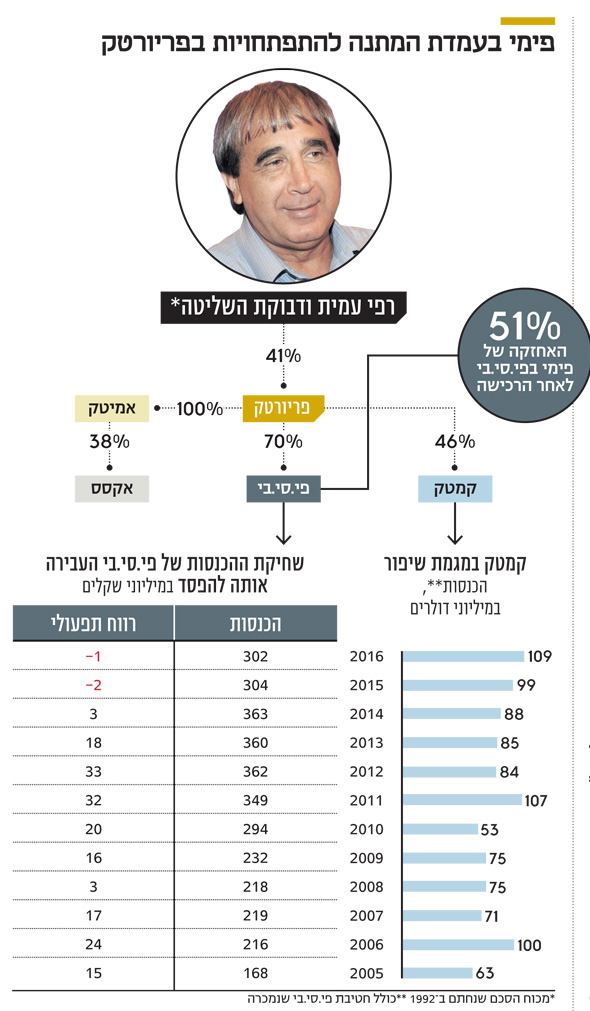

קרן פימי של ישי דוידי וחברת האחזקות פריורטק חתמו בשבוע שעבר על מזכר הבנות מורכב, שאם יצא אל הפועל, פימי של ידי דוידי תוכל לרשום הצלחה כפולה. פריורטק שולטת בשתי חברות ציבוריות, קמטק (48%) ופי.סי.בי (70%), ומחזיקה (38%) בחברה נוספת, אקסס הפרטית, שעומדת כעת למכירה.

- דרכו של הגז מתמר לנדל"ן של קובי מימון

- מה מקרקע את איירפורט סיטי

- העתיד של טבע תלוי ברווח מתרופות הגנריות

לפי מזכר ההבנות הלא מחייב, קרן פימי (6) תשקיע 125.2 מיליון שקל בפי.סי.בי תמורת הקצאת 34.5 מיליון מניות פי.סי.בי לפימי, שיהוו לאחר הקצאתן 51.07% מהון המניות של פי.סי.בי. השלמת ההסכם תלויה בבחינת נאותות שפימי תבצע בפי.סי.בי. הסכם זה מהותי לפי.סי.בי ולפריורטק, ומטרתו להחזיר את פי.סי.בי לרווחיות מהותית. אם פימי תצליח בכך היא תרוויח, כאמור, פעמיים. גם מההשקעה הישירה בפי.סי.בי וגם מדחייה עד סוף 2019 של מועד מימוש אופציות שהעניקה לפימי לרכישת 2.185 מיליון מניות פריורטק במסגרת הסכם ההשקעה בפי.סי.בי.

אם ההשקעה בפי.סי.בי תתממש תהיה זו ההשקעה השלישית של פימי בחברות מקבוצת פריורטק. ב־2005 נתנה פימי לקמטק הלוואה המירה למניות, שכבר נפרעה. בנובמבר 2010 נתנה פימי (4) לפריורטק הלוואה של 15 מיליון דולר, בריבית דולרית של 7%, שבמסגרתה קיבלה פימי אופציה לרכוש 2.185 מיליון מניות פריורטק לפי מחיר של 25 שקל למניה. בהסכם נקבע שאם פימי לא תממש את האופציות תהיה העלאת ריבית רטרואקטיבית, היא תקבל מפריורטק תשלום נוסף של 1.4 מיליון דולר. בסוף 2014 האריכו הצדדים את ההסכם לגבי מחצית מההלוואה, 7.5 מיליון דולר, שנקבע כי ייפרעו בארבעה תשלומים שווים, חצי שנתיים, ב־2017-2016. בנוסף, תוקף האופציות הוארך לסוף 2017. יתרת ההלוואה עומדת כעת על 1.9 מיליון דולר, ובנוסף פריורטק תצטרך לשלם לפימי את אותם 1.4 מיליון דולר אם פימי תבחר שלא לממש את האופציה למניות פריורטק.

פימי בעמדת המתנה להתפתחויות בפריורטק

פימי בעמדת המתנה להתפתחויות בפריורטק

מחאת מניות המיעוט

עם חתימת מסמך העקרונות להשקעה בפי.סי.בי בשבוע שעבר, נדחו מועד הפירעון של יתרת ההלוואה מפימי ומועד מימוש האופציות עד לסוף 2019 (אלא אם העסקה לא תושלם ואז התשלום יהיה תוך 60 יום). להארכת פקיעת האופציה יש ערך מהותי לפימי. ערב החתימה על מזכר ההבנות מחיר מניית פריורטק היה נמוך מעט מ־25 שקל. בשנים הקרובות צפויות שלוש חדשות מהותיות מאוד עבור פריורטק מכל האחזקות שלה: הראשונה היא מימוש צפוי של אחזקתה באקסס, השנייה היא התבהרות התהייה אם הצמיחה הצפויה בתוצאות קמטק נובעת רק ממחזור עסקים חיובי בתחום הפעילות שלה, או שתהיה לה המשכיות, והשלישית היא היכולת של פימי ליצור ערך מהותי מפי.סי.בי. פימי תוכל לבחור לממש את האופציה לאחר התבהרות שאלות אלה, ואינה צריכה לסכן כסף ממימוש האופציה כבר בסוף השנה הנוכחית.

ההשקעה של פימי הגיעה להנהלת פריורטק במועד מצוין, בדיוק כאשר עימות עם בעלי מניות מיעוט בחברה החל להתלהט. אתמול הצליחו בעלי השליטה למנוע מבעלי מניות המיעוט להכניס נציגים מטעמם לדירקטוריון, בטענה שהתנהלות החברה, בעיקר בתנאים המופלגים שהיא נותנת עבור ההלוואה שלקחה מפימי והלוואה ממיטב דש, פוגעת מאוד בערך של החברה, ומהווה את הסיבה העיקרית לכך שפריורטק נסחרת בשווי נמוך מהותית מהשווי הנכסי הנקי שלה. אבל בשלב זה נראה שהשליטה של פריורטק מבוצרת, ורק אם וכאשר פימי תהפוך לבעלת מניות גדולה בעקבות המרת אופציות פריורטק למניות, מאזן הכוחות יכול להשתנות, ולהיטיב עם בעלי מניות המיעוט.

ההלוואה ממיטב דש גמל ופנסיה בהיקף 80 מיליון שקל התקבלה בסוף יולי 2016, נושאת ריבית צמודת מדד של 7.5% ותפרע בהדרגה ב־2021-2018. בנוסף קיבלה מיטב דש אופציה לרכישת 1.65 מיליון מניות קמטק במחיר של 2.36 דולר למניה. מיטב דש זכאית להמיר 550 אלף מאופציות אלה ל־467,500 אופציות לרכישת מניות פריורטק במחיר מימוש של 20.5 שקל למניה, למימוש עד אוגוסט 2021. אופציות אלו שנתנה פריורטק היו בתוך הכסף כבר עם נתינתן, והן מגדילות בפועל את העלות האפקטיבית של ההלוואה.

רפי עמית בעל השליטה בפי.סי.בי

רפי עמית בעל השליטה בפי.סי.בי

שווי הנכסים של פריורטק

פריורטק מחזיקה ב־15.82 מיליון מניות של קמטק, ששוויין עומד על 357 מיליון שקל. אבל בגלל האופציה שניתנה למיטב דש, פריורטק מחזיקה בפועל ב־14.17 מיליון מניות קמטק ששוויין 320 מיליון שקל ועוד 14 מיליון שקל מהמימוש שצפוי להתקבל ממיטב דש. הנכס הסחיר השני של פריורטק הוא 23.08 מיליון מניות פי.סי.בי ששוויין 104 מיליון שקל. שווי השוק של מניות אלו עלה מהותית עם ההודעה על חתימת מזכר ההבנות עם קרן פימי. בנוסף, פריורטק מחזיקה (38%) באקסס הפרטית, שאנחנו מעריכים את שווייה ב־150-50 מיליון שקל. נכס נוסף (100%) של פריורטק הוא חברת אפיק נדל"ן שמחזיקה בחלק מהקרקע בו פועלת פי.סי.בי, שמשלמת לאפיק נדל"ן דמי שכירות של 2 מיליון שקל בשנה. אפיק נדל"ן רשומה במאזני פריורטק לפי שווי של 12 מיליון שקל. לפריורטק יש נכס לא מהותי נוסף בדמות אחזקה (41.55%) בחברת סרנתיק שבה היא השקיעה 4 מיליון שקל. סרנתיק מפתחת שילוב של חומרה ותוכנה ליצירת פתרונות בתחום אבטחת מידע. פריורטק נמנעת למסור מידע לגבי סרנתיק, לכן לא ידוע אם היא תורמת ערך אמיתי לפריורטק.

ישי דוידי מייסד קרן פימי צילום: אוראל כהן

ישי דוידי מייסד קרן פימי צילום: אוראל כהן

שווי כל נכסי פריורטק מוערך ב־600-500 מיליון שקל. מנגד, ההתחייבויות של פריורטק הן ההלוואות ממיטב דש (80 מיליון שקל) ומקרן פימי (6.6 מיליון שקל אם פימי תנצל את האופציה ו־11.6 מיליון שקל אם לא). בגלל הריבית הגבוהה על האשראי אנחנו מעריכים את ההתחייבויות ב־105 מיליון שקל (קרן+ריבית). לפריורטק הוצאות הנהלה וכלליות (סולו) של 2.5 מיליון שקל בשנה, אותן אנחנו רושמים כהפחתת ערך של 25 מיליון שקל. לכן, השווי נכסי נקי של פריורטק הוא 470-370 מיליון שקל, בעוד היא נסחרת לפי שווי השוק של 291 מיליון שקל בלבד.

הפעילות של פי.סי.בי

פי.סי.בי עוסקת בשני תחומים, ייצור מעגלים מודפסים והרכבה של רכיבים אלקטרוניים על מעגלים מודפסים. החברה מתמחה בייצור סדרות קטנות ובינוניות עם זמן אספקה שעל פי רוב קצר מחודש ומורכבות טכנית גבוהה. עיקר הפעילות של החברה נעשה עבור לקוחות ישראלים, שלרוב מייצאים את המוצר הסופי לשווקים בחו"ל, לכן הכנסות החברה צמודות לדולר האמריקאי. מנגד, 40% מההוצאות של פי.סי.בי הן שקליות ולכן התחזקות השקל מול הדולר בשילוב ירידה בהכנסות מתחום הרכת הרכיבית האלקטרוניים פגעה מהותית בתוצאות של פי.ביסי, שקרסו בהדרגה מרווח תפעולי של 33 מיליון שקל ב־2012 להפסד תפעולי של 3.4 מיליון שקל בשלושת הרבעונים הראשונים של 2017, אם כי שיפור קל בפעילות הוביל את החברה לאיזון תפעולי ברבעון השלישי.

לפי.סי.בי תלות בשני לקוחות גדולים שתרמו 14% ו־12% מהכנסות החברה ב־2016. חלק ניכר מהמכירות מגיע מהשוק הביטחוני. שוק זה סובל מהתחייבות של הלקוחות של פי.סי.בי לביצוע רכש גומלין מהמדינות שלהן הן מוכרות, וזה מגיע לעיתים קרובות על חשבון רכישות מפי.סי.בי. עיקר התחרות בתחום המעגלים המודפסים מגיע מייבוא, כאשר לפי.סי.בי יש מתחרה אחת גדולה בישראל — אלטק. בתחום הרכבת הרכיבים על גבי מעגלים מודפסים יש לחברה מתחרות רבות בישראל.

התלות במיכל האמוניה

בדו"חות 2016 ציינה פי.סי.בי כבעיה מהותית את התלות שלה במיכל האמוניה של חיפה כימיקלים, שנגדו הוצא צו סגירה. ייצור מעגלים מודפסים כרוך ברכישת תמיסת צריבה ומחזור החומר הרווי. עד 2017 פי.סי.בי רכשה את התמיסה ממכרות נחושת תמנע שייצרה את התמיסה, בין היתר, באמצעות שימוש באמוניה נוזלית שנרכשה מחיפה כימיקלים. פי.סי.בי הבהירה בדו"חות 2016 שהיא יכולה לרכוש את התמיסה הזו מיבואנים רבים, אך בדו"חות שלושת הרבעונים שחלפו מאז, פי.סי.בי נמנעה מלהתייחס לדרך שבה היא מתכוונת לפתור את "הבעיה המהותית".

במובנים רבים פי.סי.בי מתאימה לדפוס הפעילות של קרן פימי, שכולל ניסיון להרחיב את השווקים במקביל להליך התייעלות כדי לשפר את הרווחיות התפעולית. לפי.סי.בי קצב מכירות שנתי של 300 מיליון שקל עם הפסד תפעולי קל. האתגר של פימי, בהנחה שהעסקה תושלם, תהיה חזרה לרווחיות תפעולית מהותית שאפיינה את החברה עד 2013. לפי.סי.בי הון חוזר חיובי של 90 מיליון שקל ואין לה חוב ארוך טווח. אם פימי אכן תשקיע בה 125 מיליון שקל, יהיו לפי.סי.בי משאבים רבים שיוכלו להוות בסיס להתרחבות עתידית. בדיקת הנאותות שמבצעת פימי צפויה להסתיים בסוף השנה. המשקיעים בפי.סי.בי ובפריורטק מקווים שהבדיקה תושלם בהצלחה, ושההשקעה של פימי בפי.סי.בי אכן תתממש.

התאוששות של קמטק

קמטק, החברה־הבת הציבורית הנוספת של פריורטק, עוסקת בתכנון, ייצור ושיווק של מערכות בדיקה אוטומטיות אופטיות לתעשיית השבבים, ומתמקדת בבדיקות ומטלורגיה בשוק המוליכים למחצה. בחודשים האחרונים קמטק עברה כמה שינויים ששיפרו את מצבה שבאים לידי ביטוי בשיפור ברווחיות ובעלייה במחיר המניה. בתחילת אוקטובר השלימה קמטק השלימה את מכירת חטיבת PCB, שמייצרת מערכות בדיקה למעגלים מודפסים, לקרן הון סיכון סינית בתמורה ל־32 מיליון דולר במזומן שהתקבלו עם השלמת העסקה ועוד 3 מיליון דולר שיתקבלו במהלך 2018 כתלות בביצועי החטיבה הנמכרת.

לאחר מכירה זו הפעילות של קמטק רזה הרבה יותר. בדו"חות קמטק פעילות PBC מצויינת כפעילות מופסקת, ולכן הדו"ח שמנטרל פעילות זו מתאר היטב את הפעילות הנוכחית של קמטק. עוד קודם לכן, ב־2016, הודיעה קמטק על צמצום ניכר של ההשקעה שלה בתחום פיתוח ושיווק מדפסות תלת־ממד לשוק המעגלים המודפים, לאחר שהמוצר שהשיקה קודם לכן (Gryphon) לא היה בשל לצרכי השוק בעיקר בגלל חוסר התאמה של הדיו שבו הוא השתמש. במהלך הרבעון השלישי של 2017 חתמה קמטק על הסכם עם Sun Chemical שתפתח דיו מתאים עבור המדפסות. הסכם זה עצר למעשה את יתרת ההוצאות של קמטק בתחום זה, כאשר אם יפותח דיו מתאים, שתי החברות יתחלקו בהכנסות שינבעו ממנו. בנוסף, במהלך הרבעון השלישי חתמה קמטק על הסכם פשרה מול רודולף האמריקאית שתבעה אותה על הפרת פטנטים. במסגרת ההסכם קמטק שלמה לתובעת 13 מיליון דולר תמורת סיום הסכסוך המשפטי שהתנהל יותר מעשור ודרש משאבים משפטיים מהותיים מקמטק.

קמטק מפלרטטת

קמטק מפלרטטת

השוק לא שוכח, וחושש

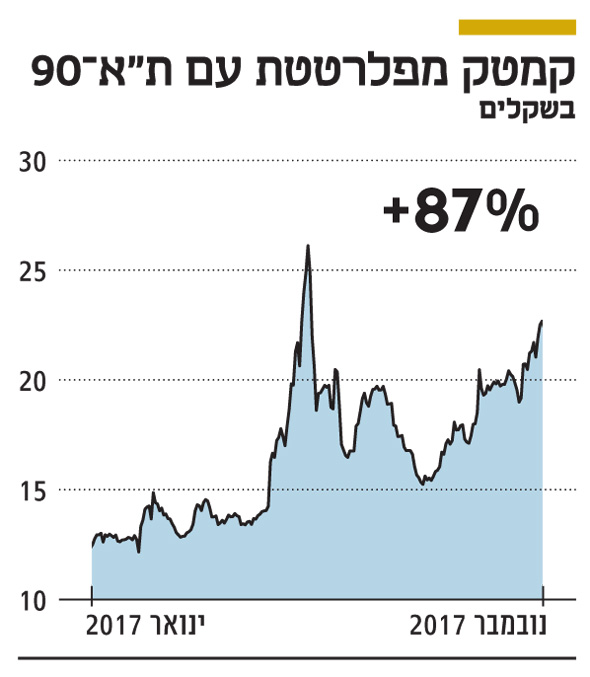

קמטק השיגה ברבעון השלישי הכנסות של 23.8 מיליון דולר מפעילות נמשכת (בנטרול PCB שנמכרה), רווח תפעולי של 2.8 מיליון דולר ורווח תפעולי מתואם של 2.9 מיליון דולר. גם הרווח הנקי המתואם עמד על 2.9 מיליון דולר. קמטק צופה שיפור ברווחיות ברבעון הרביעי עם הכנסות של 25-24 מיליון דולר ושיעור רווח תפעולי של 15%. אם קמטק תעמוד בתחזית היא תשיג רווח תפעולי של 3.75-3.6 מיליון דולר. קמטק, שלא סובלת ממחסור במזומנים, מציינת בתחזית המשך צמיחה גם ב־2018. בתחילת אוקטובר, לאחר קבלת התמורה ממכירת PCB, היו בידי קמטק נכסים פיננסיים בשווי 43.7 מיליון דולר, והיא תחלק בסוף החודש דיבידנד של 4.9 מיליון דולר. התפתחויות חיוביות אלו הובילו לזינוק של 87% במחיר המניה מתחילת השנה, והדבר נותן לקמטק סיכוי להיכנס למדד ת"א־90 בעדכון המדדים של פברואר.

חרף המגמה החיובית בתוצאות של קמטק, המשקיעים חוששים שהשיפור נובע בעיקרו ממחזוריות חיובית בשוקי היעד של קמטק, וכאשר מחזוריות חיובית זו תסתיים, התוצאות של קמטק יחלשו מחדש. חששות אלה נובעים מהעובדה שב־12 השנים האחרונות חוותה החברה שלושה מחזורי עסקים שליליים (ב־2007, 2010 ו־2012) שפגעו מהותית בהכנסות שלה. 2016 ו־2017 מסתמנות כשנים של צמיחה, והחברה צופה באופטימיות, כאמור, שהצמיחה תמשך גם לתוך 2018. מנגד, המשקיעים זוכרים וחוששים מתקופה של התמתנות ביקושים מחודשת של שוק הבדיקות לתעשיית השבבים שעלולה לפגוע בתוצאות של קמטק.

הפעילות של אמיטק בסין

אמיטק היא חברה־בת (100%) של פריורטק שמחזיקה (38%) באקסס (Access), שמפתחת ומייצרת במפעלה בסין מצעים לרכיבים אלקטרוניים, בעיקר בתחום ה־RF (תדרי רדיו). עיקר המכירות של אקסס הן לשוק השבבים האנלוגיים. אקסס מנסה להיכנס לשוק המצעים לשבבים דיגיטליים ולתחום הרכיבים המשובצים – אריזת פרוסות סיליקון יחד עם מצע אלקטרוני תחת מוצר אחד. עד לסוף 2016 אקסס לא הצליחה להגיע להכנסות מהותיות משני תחומים אלו. נכון לסוף 2016 לאקסס תלות גדולה בארבעה לקוחות גדולים מהתחום האנלוגי שתרמו 88% להכנסותיה, ולכן יש תנודתיות רבה בהכנסות וברווחיות שלה.

בעקבות מחלוקת שהיתה בין מנכ"ל אקסס לשעבר, דרור הורוביץ, לבין דירקטוריון החברה, הורוביץ התפטר מתפקידו ועבר לשמש כיועץ לדירקטוריון. עיקר המחלוקת נבע מרצונו של הורוביץ להמשיך ולבצע השקעות גדולות בתחומי השבבים הדיגיטליים והרכיבים המשובצים בעוד הדירקטוריון בחר לנסות ולהגדיל את הרווחיות באמצעות התייעלות וצמצום הוצאות מו"פ. במקביל להתפתחות המחלוקת חליטה פריורטק במהלך 2016 לנסות ולמכור את חלקה באקסס.

בתחילת אוקטובר דווחה פריורטק על שתי חדשות מצוינות מבחינת אקסס, הראשונה בדמות צפי שהמכירות ב־2017 יגיעו ל־85 מיליון דולר והרווח התפעולי יעלה ל־10 מיליון דולר — עליה מהותית יחסית למכירות של 75 מיליון דולר ורווח תפעולי של 4 מיליון דולר ב־2016. עם זאת, התלות של אקסס בארבעה לקוחות גדולים יוצרת תנודתיות רבה בהכנסות, ולכן לא ניתן להעריך אם הזינוק יימשך גם בשנים הבאות. החדשה הטובה השנייה, שהיא מהותית יותר, היתה קבלת הסמכה משני לקוחות גדולים לייצור רב סדרתי בתחום הרכיבים המשובצים. מכירות אלו צפויות להתחיל ב־2018 ויש להן פוטנציאל גידול מהותי.

אך שבועיים לאחר החדשות הטובות דווחה פריורטק על שריפה במפעלי אקסס שגרמה לנזק מהותי שמוערך בכמה מיליוני דולרים. אקסס צופה חזרה לכושר ייצור של 50% תוך חודש ממועד הדיווח וחזרה ללכושר ייצור מלא תוך שלושה חודשים. שריפה זו צפויה לפגוע במאמצי המכירה של פריורטק את חלקה באקסס. לאקסס התחייבויות פיננסיות נטו של 36 מיליון דולר. התמורה שתקבל פריורטק ממכירת אקסס צפויה להגיע לכמה עשרות מיליוני דולרים, ותהיה לה השפעה מהותית על שוויה של פריורטק.

העתיד תלוי במחיר אקסס

פריורטק עומדת בפני ימים מכריעים. השקעה של פימי בפי.סי.בי תסיים את השליטה של פריורטק בחברה זו ותשאיר אותה עם השקעה פיננסית בפי.סי.בי, עם סיכוי טוב שפימי תצליח ליצור ממנה ערך מהותי. בחודשים הקרובים צפויה להתברר התמורה הצפויה ממכירת אקסס, שמהווה את הרכיב הלא סחיר העיקרי בשווי של פריורטק. מכירה זו צפויה לסגור את כל או לפחות את רוב ההתחייבויות של פריורטק, ואולי לחסוך לה נטילת אשראי יקר בעתיד. ועדיין, עיקר השווי של פריורטק נובע מקמטק, שמצויה כעת בתקופה טובה.

פריורטק משלמת מחיר כבד על תנאי האשראי שלקחה. פימי ומיטב דש ביצעו עסקאות נהדרות מבחינתן, על חשבון בעלי המניות של פריורטק. בסוף 2019 צפויות לפקוע האופציות של פימי לממש מניות פריורטק שיהוו 16.7% ממניות פריורטק, ובכך להיות מחזיק מניות מהותי בחברה. לפריורטק זכות לדרוש מפימי שמחצית מהאופציות לא יומרו למניות אלא שפימי תקבל עבורן את ההפרש בין מחיר המניה ובין תוספת המימוש של האופציות. הנהלת פריורטק תתקשה לקבל את הסכמת בעלי מניות המיעוט למהלך כזה, שמטרתו לשמר את כוחו של גרעין השליטה הנוכחי, בניגוד לטובת כל בעלי המניות.

בתרחיש שבו פימי תהפוך לבעל המניות הגדול, ואחזקתם של בעלי השליטה הנוכחיים תדולל ל־34.3%, יכול להתחיל קרב על השליטה בחברה — בעיקר אם יישאר פער מהותי בין מחיר המניה ובין השווי נכסי נקי של החברה.

הכותב הוא כלכלן בחברת הייטק