נוסחת הכסף הקוואנטית שעוד תתפוצץ לוול סטריט בפרצוף

קוראים להם קוואנטס - האנשים שאחראים למודלים המתמטיים שהשתלטו על עולם הפיננסים. פול וילמוט, "הקוואנט החכם ביותר בעולם", מסביר לכלכליסט איך המתמטיקה כבר ריסקה את השווקים, למה הבכירים מתעקשים להישען על מודלים גרועים ומאיפה תגיע המפולת הבאה

"אם אנחנו לא רוצים לראות קריסה בשווקים - אנחנו חייבים לחשוב מחדש על השימוש במודלים מתמטיים". כך טען פול וילמוט, אחד המומחים המובילים בעולם למתמטיקה פיננסית, עוד באוקטובר 2000. והוא לא הסתפק בדיבורים: שלוש שנים לאחר מכן עזב וילמוט את אוניברסיטת אוקספורד שבה לימד, והקים תוכנית הכשרה בשם CFQ) Certificate in Quantitative Finance). המטרה: להכשיר דור חדש של אנליסטים שמבינים כמה מסוכן להסתמך מדי על מודלים מופשטים. כדי למנוע את המשבר הבא, טען וילמוט, אנליסטים מתמטיים חייבים להרים את הראש מדפי הנוסחאות - ולהבין עד כמה השווקים הפיננסיים מורכבים.

זה היה קרב עם סיכויים קלושים, שנגמר עם הקריסה הפיננסית של 2007, שמפניה הזהיר וילמוט שנים קודם לכן. בהתחלה הוא חשב שהמשבר הגלובלי יביא סוף סוף לשינוי בשימוש שעושה התעשייה הפיננסית במודלים מתמטיים, והסיכוי לאירועים דומים בעתיד יקטן. היום הוא פחות אופטימי.

"אני לא חושב שמשהו השתנה בעשור האחרון", הוא אומר בראיון ל"כלכליסט". "כבר די התייאשתי. אני לא בן אדם שמסוגל לנסות לשנות את העולם. ידידי היקר נאסים טאלב (מחבר הספרים 'ברבור שחור' ו'אנטי שביר' - י"ק) הוא אדם כזה. כאוטי לחלוטין, ועדיין מקדיש את רוב זמנו כדי להעביר נקודה. אני נהנה להשתעשע ברעיונות אבל פחות בעניין של לשכנע אנשים. אני אגיד להם מה אני חושב ומה הבעיה בתיאוריות הקיימות, אבל אם הם לא רוצים להקשיב או לקבל את זה - זאת בעיה שלהם. בכל מקרה אני לא חושב שאצליח בזה".

אתה מכשיר הרבה מאות של אנליסטים בשנה. משהו מהביקורת שלך עובר בשיעורים שאתה מלמד?

"כמובן. הקורס כולל חשיבה ביקורתית, ואני מסביר מדוע חלק מהמודלים המתמטיים גרועים, ומה הופך מודלים לטובים. אבל אם יש להם בוס שאומר להם שהם חייבים להשתמש במודל הגרוע, זה מה שעליהם לעשות. אני נותן להם כלים להבין למה המודל גרוע ולהסביר לממונים עליהם למה הוא גרוע, אבל גם אומר שאני מבין שהם רוצים לעשות כסף, ואם הבונוס שלהם יהיה יותר גדול אם הם ישתמשו במודל גרוע, אז כנראה שהם ישתמשו בו. ככה העולם עובד. רוב המשתתפים בקורס מגיעים מהתעשייה עצמה, ואומרים לעתים קרובות שעליהם לעבוד בתוך המגבלות הקיימות. היה לי סטודנט שהתבקש להעריך את רמת הסיכון בהשקעה כלשהי. הוא בנה מודל והגיע לתוצאה מספרית, ואז הבוס שלו אמר 'לא, לא, זה גבוה מדי. תחשב מחדש עד שתגיע למספר נמוך יותר'".

הם לא מבינים את הסיכון או שפשוט לא אכפת להם?

"אני מניח שגם וגם. אבל ברגע שזה הופך להיות מנהג נפוץ, אנשים קופצים על העגלה עם כולם. זה גם מחריף את הסיכון, כי אפקט העדר תורם להתפתחות בועות פיננסיות. מנגד, בועות פיננסיות יכולות להיות טובות מאוד לחלק מהאנשים. אדם שהבונוס השנתי שלו נקבע לפי הרווח השנתי יכול להיות מעוניין ביותר בועות פיננסיות. בייחוד אם הוא לא צריך להחזיר את הכסף אחרי שהבועה מתפוצצת והשוק נופל".

יורק לבאר

אנליסטים כמותיים (Quantitative Analysts), או בכינוים "קוואנטס", עוסקים ביישום שיטות מתמטיות וסטטיסטיות לניתוח בעיות הקשורות בניהול השקעות וסיכונים. המתמטיקאי הצרפתי לואיס בכליאר השתמש בשיטות כאלה לניתוח מחירי ניירות ערך עוד ב־1900, אך רק במחצית השנייה של המאה החל התחום לצבור תאוצה, עם הצמיחה בשוק הנגזרים הכולל מסחר באופציות וחוזים עתידיים. בתחילת שנות השבעים פרסמו הכלכלנים מיירון שולץ', פישר בלק ורוברט מרטון מודל מתמטי לתמחור אופציות על ניירות ערך, שנתן דחיפה משמעותית לשוק המתפתח. המסחר במכשירים פיננסיים נגזרים הפך אז ללגיטימי גם בעיני הרגולטורים בארה"ב.

קוואנטס עובדים בעיקר בקרנות גידור ובבנקי השקעות. הם מספקים לסוחרים כלים מתמטיים לתמחר מכשירים פיננסיים ולחשב רמות הסיכון, ומפתחים במקביל כלים חדשים ואסטרטגיות למסחר. זו משרה משתלמת מאוד: לפי וילמוט, קוואנט עם ניסיון של שנה־שנתיים יכול להרוויח עשרות אלפי דולרים בחודש בקרן גידור לונדונית. בוול סטריט המספרים גבוהים יותר, בין 100 ל־200 אלף דולר בחודש.

וילמוט זכה לכינוי "הקוואנט החכם ביותר בעולם" ו"המוצרט של התעשייה הפיננסית". איך הוא התגלגל לזה? בשנות התשעים הוא הקים חברת ייעוץ עצמאית שבין לקוחותיה IBM, סיטי בנק ובנק אוף מונטריאול. במקביל הוא הקים באוקספורד תוכנית שמקנה דיפלומה במתמטיקה פיננסית. בהמשך יצר תוכנית הכשרה לאנשים מעולם הפיננסים המבקשים להתמקצע במודלים מתמטיים. ההכשרה נמשכת חצי שנה, והיא מוצעת כחלק מהקורסים של Fitch Learning, חברה־אחות של סוכנות הדירוג הבינלאומית פיץ'. ב־2002 סייע וילמוט לייסד את Caissa Capital, קרן גידור שניהלה עבור משקיעים מוסדיים כ־400 מיליון דולר. חרף התשואות הגבוהות, הקרן התפרקה כעבור שלוש שנים עקב אי הסכמות בין המייסדים. כיום הוא מוציא לאור את Wilmott, מגזין למתמטיקה פיננסית. המגזין נחשב למשפיע ביותר בתחומו - וגם אחד היקרים ביותר. מנוי שנתי, כולל גישה לאתר Wilmott.com, עולה 1,288 דולר למוסדות ו־444 דולר ליחידים.

| |||

ב־2013 הוא מכר את CFQ לפיץ' ועדיין משמש כנשיא התוכנית, שמכשירה מדי שנה כ־500 קוואנטס, רובם מגיעים עם ניסיון של שנים במגזר הפיננסי. הוא מעריך שהכשיר יותר אנשים בתחום מכל אדם אחר. ועדיין, הוא לא מהסס לקבוע כי קוואנטס מתחלקים לשניים - בעלי היגיון בריא וטיפשים - והקבוצה השנייה גדולה בהרבה. "להיות טוב עם מספרים זה לא מספיק", הוא מסביר. "גם אם מישהו ממש מוצלח במתמטיקה, ייתכן שאין לו הבנה טובה של המציאות. הדבר החשוב ביותר זה איזון בריא בין גישה מתמטית להבנת המציאות. קוואנטס שמתאהבים בצד המתמטי עלולים להיות מאוד מסוכנים. אי אפשר לדבר איתם. אם תנסה להסביר להם שהמודלים שלהם גרועים, הם ישתמשו בכל מיני חישובים מופשטים כדי להוכיח שהם צודקים ואתה טועה".

מה זה "מודלים גרועים"?

"כאלה שלא משקפים את רמת הסיכון האמיתית. הם נותנים תחושת ביטחון לסוחרים ולמשקיעים, שמתחילים לסחור בהיקפים גדלים, כי הם משוכנעים שהסיכון נמוך. אם יגידו להם שההשקעה מסוכנת, הם יצביעו על המודלים ויתעקשו: 'לא, זה בטוח לגמרי'. ואז הם מגדילים את הפוזיציה שלהם פי 10, פי 100. אם הם היו מכירים את כל הבעיות במודלים האלה, לא בטוח שהיו מתנהלים ככה. ובגלל שכולם סוחרים באותם מכשירים, הסיכון מרוכז.

"הדרכתי מאות אנליסטים וגיליתי כשלאנשים יש רקע קודם בכלכלה או בפיננסים, צריך להתחיל איתם ממש מאפס, כי הכניסו להם לראש רעיונות משונים בנוגע ליעילות השווקים. צריך לעבוד קשה כדי לגרום להם לחשוב שונה. המודלים הגרועים האלה - זה מה שקרה במשבר עם CDO) Collateral Debt Obligations) - מכשירים פיננסיים שבבסיסם הרבה נכסים לפי רמות סיכון, כמו ניירות ערך מגובי משכנתאות. בבסיסם יש רעיון מבריק, אבל מאוד קשה להעריך את השווי שלהם ולנהל את הסיכונים שלהם. אז עדיף לסחור בהם רק בהיקפים נמוכים".

אז למה תעשיית הפיננסית עדיין משתמשת בהם?

"למי שעובד בבנק השקעות או בקרן גידור לא אכפת אם המודל טוב או לא. הוא פשוט רוצה מודל שיאפשר לו לקנות ולמכור ניירות ערך ולקחת הביתה בונוס שמן. זו התרבות במוסדות הפיננסיים".

זאת ביקורת לא אופיינית עבור מישהו שעל כרטיס הביקור שלו כתוב "אנליסט ויועץ פיננסי".

"זה קשור בעיקר לאופי שלי. מאותה סיבה אף פעם לא היה לי בוס שיגיד לי מה לעשות. הייתי באקדמיה, או שעבדתי בחברה שאני ייסדתי. זה נותן לי הרבה חופש להגיד מה שמתחשק לי. וגם יש לי הרגל מעצבן לומר לאנשים בדיוק מה אני חושב עליהם, מה שמכניס אותי לעתים קרובות לצרות".

יש חברות פיננסיות שלא מוכנות לעבוד איתך?

"הו, כן. עד כה היתה לי קריירה מוצלחת מאוד, ואני חושב שזה גם בזכות הנטייה שלי לומר מה שאני חושב. אבל אף פעם לא דאגתי במיוחד בנוגע לעתיד. הייתי כבר במצב שבו אין לי שום חסכונות, עם החזרי משכנתא לשלם כל חודש, ועדיין לא היססתי לעזוב עבודות אם נמאס לי. תמיד הנחתי שאסתדר איכשהו ובינתיים זה די הוכיח את עצמו".

אוהב לעשות כסף

לפיננסים וילמוט התגלגל די במקרה. הוא נולד וגדל בבירקנהד, אנגליה, לא רחוק מליברפול, וכבר בגיל צעיר הבין שיש לו כישרון למספרים. הוא החל ללמוד מתמטיקה באוקספורד, שם השלים גם את הדוקטורט במתמטיקה יישומית. "אף אחד מהחברים שלי במחלקה לא עסק אך ורק בדוקטורט", הוא מסביר. "כולנו עבדנו על הרבה דברים אחרים. ייעצנו לחברות תעשייתיות ובנינו עבורן מודלים מתמטיים כדי לפתור בעיות. אז יצא לי להתעסק במגוון נושאים, מפיזור חום ועד מודלים שקשורים לגילוח. ואז מישהו מהמחלקה ציין שבמגזר הפיננסי עובדים היום הרבה עם מודלים מתמטיים עבור נגזרים. זה היה באמצע שנות השמונים, ולא ידעתי בכלל מה זה נגזרים, התחום היה חדש יחסית. אז קראתי קצת בספרייה ונתקלתי במשוואות בלק אנד שולס (מודל כלכלי לתמחור אופציות על ניירות ערך - י"ק). אלה משוואות פשוטות יחסית, שסטודנטים צעירים למתמטיקה פותרים בשנה השנייה ללימודים. זה סקרן אותי, וככה התחלתי את הקריירה".

כשווילמוט וחבריו החלו להתעניין במודלים מתמטיים לשוק הנגזרים, רק קומץ אנשים בבריטניה התעסקו בזה מקצועית. "הרוב המוחלט של האנשים בתחום הגיעו מהכיוון הכלכלי", הוא נזכר. "אבל לנו מומחיות בבניית מודלים למתמטיקה יישומית. ידענו איך לבנות מודל טוב ומה הופך מודל לגרוע. אז היינו בפוזיציה מצוינת לעשות דברים קצת אחרת".

מה בעצם עשיתם? מה היתה מהות העבודה?

"בשנים הראשונות היינו עדיין באקדמיה, אז בעיקר חקרנו וכתבנו מאמרים. הקמנו מגזין אקדמי שהתמקד במתמטיקה יישומים לפיננסים. אחר כך התחלנו לייעץ לבנקים ולהכשיר אנשים בתחום. אז הקמנו חברה שפיתחה קורסים וסדנאות ופרסמה ספרים בנושא, והיתה לנו חברת תוכנה שפיתחה מוצרים לתעשייה. אף שהיינו עדיין אקדמאים, תמיד התעקשתי שנאמץ גישה עסקית. זאת גם הייתה הזדמנות מצוינת להרוויח קצת כסף. החברים שלי פחות התעניינו בכסף והיו מוכוונים לחיי האקדמיה. אני, לעומת זאת, תמיד נהניתי יותר לעשות כסף".

לצד מתמטיקה, יזמות תמיד שיחקה תפקיד משמעותי בחייו. בעודו בבית הספר היסודי הקים וילמוט גן חיות מאולתר בחצר הוריו ומכר כרטיסים לשכנים ולחברים. כסטודנט לתואר ראשון הוא הרוויח כסף מהופעות ג'אגלינג ואף השתתף בתחרויות ריקודים סלוניים. כיועץ תעשייתי סייע בתכנון מודלים למנועי הסילון של רולס רויס, ייעץ לבריטיש טלקום והתבקש על ידי יצרנית חומרי נפץ לחשב מה הדרך הטובה ביותר לפוצץ הר. אך רק כשהחל לעסוק בתחום הפיננסי הכסף באמת החל לזרום.

מצב כאוטי

ספרו החדש של וילמוט, "The Money Formula", שכתב עם המתמטיקאי הקנדי דיוויד אורל, מביא דוגמאות לנזק שבמודלים מתמטיים. במחוז אורנג' בקליפורניה, למשל, החליט הגזבר למנף נכסים בשווי 8 מיליארד דולר להשקעה בשוק הנגזרים. בין 1991 ל־1994 גרפה ההשקעה רווח של כ־750 מיליון דולר. אך בשל ניהול סיכונים לקוי, הגזבר לא העריך נכון את ההשפעה של עליית הריבית בארה"ב, וכשזו החלה לטפס ב־1994, המחוז פשט רגל בעקבות הפסד עתק של 1.7 מיליארד דולר.

באותה התקופה ביצעה פרוקטר אנד גמבל עסקת החלף אשראי עם Bankers Trust, מהבנקים הגדולים בארה"ב דאז. בפרוקטר ביקשו לגדר את סיכוני המט"ח שהיא חשופה אליהם, והעריכו כי הריבית בארה"ב תישאר נמוכה. כשההנחות התבדו, פרוקטר ספגה הפסד של 157 מיליון דולר. בתביעה שהגישה נגד הבנק טענה כי זה לא הציג נכון את הסיכונים שבעסקה, ומנגד בבנק טענו כי בחברה היו מודעים למתרחש. התיק הסתיים בפשרה שמחקה נתח משמעותי מהחוב של פרוקטר לבנק. "חוזים נגזרים כאלה הם מסוכנים", אמר אז נשיא פרוקטר.

וילמוט זיהה את הבעיות בתחום כבר אז. "אחד התחומים הראשונים שעסקתי בהם, בתחילת שנות ה־90, היו הנחות סמויות במודלים", הוא נזכר. "זה כולל את כל מה שלא מצוין במפורש, כמו עלויות עסקה. חיפשתי דרכים לשפר מודלים קיימים, אבל כשבחנתי אותם גיליתי שהמצב כאוטי. המודלים של נגזרי אג"ח (Fixed Income Derivitives) היו מבולגנים מדי, והמודלים של מכשירי אשראי היו במצב קטסטרופלי. זה היה כך ברוב התחומים שבדקתי".

מה זה אומר שהמודלים "מבולגנים"?

"אתן לך דוגמה. בערך באמצע שנות התשעים התפרסם מודל בשם 'Local Volatility Model', שיצרו כמה מומחים. לא אכנס לכל הפרטים, אבל המודל כלל כמה הנחות בנוגע ליציבות הפרמטרים. כשהתפרסם המודל חשבתי שזה קשקוש גמור, כי לא ייתכן שהפרמטרים בו הזה יהיו יציבים. למעשה, כדי להשתמש במודל הזה צריך לחשב בכל יום פרמטרים חדשים ולהזין אותם. כלומר, המודל מניח שהפרמטרים קבועים, אבל בפועל צריך לשנות אותם על בסיס יומי. כלומר, המודל מניח ש־C הוא קבוע ושווה ל־1, אבל ביום למחרת המודל מניח ש־C הוא קבוע ושווה ל־3. זה אומר שהמודל הוא קשקוש. לא ייחסתי למאמר יותר מדי חשיבות, אבל אז שמתי לב שיותר ויותר אנשים מתחילים להשתמש במודל הזה. גיליתי שרוב האנשים לא הבינו שהוא לא יכול לעבוד, כולל אנשים חכמים מאוד ובעלי רקע בתחום. זאת היתה נקודה משמעותית בהתפתחות הביקורת שלי, כי לא רק שהייתי ספקן בנוגע למהימנות המודלים - עכשיו גם התחלתי לפקפק בתבונה של האנשים שמשתמשים בהם".

| |||

וילמוט נתן ביטוי לבעיות אלה במאמרים שכתב ובקורסים שהעביר. אך כשהשוק עולה האופטימיות גואה, ומשביתי שמחות מסוגו לא זוכים לאוזן קשבת. ב־2006 כתב וילמוט כי המסחר ב־CDO, בהם ניירות ערך מגובי משכנתאות, מעורר בו עצבנות, וכי המודלים הקשורים במכשירים אלה נותנים סיבה לדאגה בנוגע לעתיד השווקים הפיננסיים. הוא התכוון בעיקר למודל סטטיסטי ספציפי שהיה כלי סטנדרטי בשוק ה־CDO, ואמור להעריך את התלות בין מספר גדול של משתנים אקראיים. את המודל הציג בשנת 2000 קוואנט בשם דיוויד לי, שעבד באותו הזמן בתאגיד הבנקאות ג'יי.פי מורגן, במטרה לתמחר את הסיכון במכשירי CDO. וילמוט מסביר כי באופן עקרוני, כדי להשתמש במודל צריך לדעת מה המתאם בין כל שני נכסים בבסיס ה־CDO. כלומר, מה הסבירות שמשכנתא א' תגיע לחדלות פירעון אם משכנתא ב' הגיעה לחדלות פירעון.

עבור CDO הכולל 1,000 משכנתאות, מדובר בכחצי מיליון פרמטרים שאמורים להיכנס למודל.

כדי לפשט את המודל, לי פשוט הניח כי המתאם בין כל שני נכסים הוא שווה וקבוע. ההנחה הפכה את המודל לנוח לשימוש, והוא נהפך במהירות לכלי סטנדרטי של אנליסטים בשוק ה־CDO. מנגד, היא גם הפכה את הערכות הסיכון שנופקו באמצעותו למפוקפקות למדי. לי עצמו הכיר בבעיות אלה. בראיון ל"וול סטריט ג'ורנל" ב־2005 הוא טען שאנליסטים לא ממש מבינים את מהות המודל, ושנה לאחר מכן כתב שיש מעט מאוד הצדקה לשימוש הנפוץ בו.

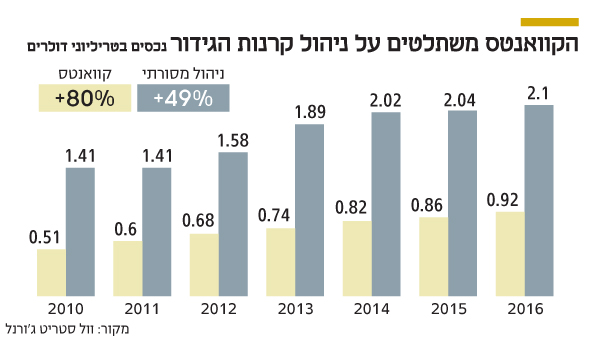

אזהרות אלה לא הרתיעו את בנקאי ההשקעות והסוחרים בשוק ה־CDO, שצמח במאות אחוזים בין 2000 ל־2006, בין היתר בזכות המודל של לי. שנה לאחר מכן, כשהמשבר פרץ, ספג השוק מכה אנושה. לפי הערכות שונות, נמחקו כטריליון דולר בשווקים הפיננסיים ב־2008-2007, ומשוק ה־CDO נמחקו 542 מיליארד דולר - יותר מ־50%.

הסכנה הבאה: מסחר אלגוריתמי

אבל גם אחרי המשבר, לא ברור אם משהו מהותי השתנה בתיאוריות הכלכליות. לראייה, ב־2013 יוג'ין פאמה זכה בפרס נובל לכלכלה על תיאוריית השווקים היעילים, שקובעת שאין כזה דבר "בועות פיננסיות". "רעיונות כמו זה של פאמה תמיד נראו לי כמו משהו שכלכלנים באקדמיה ממציאים רק כדי לכתוב מאמרים ולזכות בפרסים", אומר וילמוט. "קשה לי להבין איך מישהו מאמין בדבר הזה, שחושב ששווקים באמת עובדים ככה. זה אפילו לא היה נראה לי רעיון מספיק חשוב כדי להשקיע זמן להסביר למה הוא מגוחך לחלוטין. אבל כפי שקורה לעתים קרובות עם רעיונות מטופשים, הם נשארים בשטח במשך שנים ארוכות וממשיכים להשפיע על אנשים".

למה?

"הרבה פעמים אומרים שלכלכלנים יש 'קנאת פיזיקאים'. שהם רוצים שבתחום שלהם יהיו חוקים יציבים, כמו בפיזיקה. אני חושב שזה נכון, אבל אני לא מבין למה לכלכלנים יש כזה חוסר ביטחון. כלכלה הרבה יותר מעניינת מפיזיקה. צריך לבנות מודלים עבור תופעות שכל הזמן משתנות, ולהביא הרבה יותר גורמים בחשבון. זה יותר מאתגר ויותר קשה. אם כבר, פיזיקאים צריכים לקנא בכלכלנים".

אם לפני המשבר וילמוט היה מודאג מהמודלים של CDO, כיום הוא הרבה יותר מוטרד מתעשיית המסחר האלגוריתמי. "הטרנד הזה עלול להיות מאוד מסוכן", הוא אומר. "זה ניכר בכל מפולות הבזק בשנים האחרונות".

אתה מתכוון לכל המסחר האלגוריתמי, או ספציפית ל־HFT - מסחר בתדירות גבוהה (High Frequancy Trading)?

"התחום באופן כללי. HFT מסוכן במיוחד, כי אין מרווח זמן לשוק לתקן את עצמו, כמו שקורה במסחר 'מסורתי'. אובד כל קשר בין השווי הממשי שבבסיס נייר הערך למחיר שלו במהלך המסחר, ואין שום קשר בין שווי למחיר".

"הטענה של חסידי המסחר האלגוריתמי", הוא מסביר, "היא שהם מספקים נזילות לשווקים ובכך מקטינים את עלויות המסחר. זה אולי נכון באופן ממוצע, אבל השאלה העיקרית היא אם הנזילות הזאת תהיה שם כשזקוקים לה. האלגוריתמים האלה בנויים כך שברגע שהם מזהים משהו לא שגרתי שהם לא יכולים להרוויח ממנו, הם פשוט מתנתקים מהמסחר. אז ברגע שמישהו רוצה לסגור את הפוזיציות שלו ולצאת מהשוק, הוא מגלה שאין לו למי למכור".

וילמוט אינו היחיד שמצביע על הסכנה שבתנודתיות של הנזילות בשווקים. במאמר שפרסמו לפני כשנתיים שני כלכלנים בכירים בבנק הפדרלי של ארה"ב הם כינו את התופעה "אשליית הנזילות". היעלמות הנזילות מהשווקים נקשרה בכמה אירועים מהשנים האחרונות, בהם מפולת הבזק (Flash Crash) וראלי הבזק" (Flash Rally) ב־2010. לדברי וילמוט, ברוב המודלים שמתמחרים סיכון יש הנחות מובלעות בנוגע לנזילות בשווקים. הדומיננטיות הנוכחית של המסחר האלגוריתמי מציב סימן שאלה מעל ההנחות האלה.

הביקורת של וילמוט על HFT חשפה אותו לצד בעייתי נוסף של התעשייה - הקשר ההדוק לרגולטורים. ב־2010 הוא הוזמן לשמש כמומחה בוועדה שהקימה ממשלת בריטניה לבחינת המסחר האלגוריתמי. "זאת היתה חוויה מאירת עיניים", הוא נזכר. "נערכו כמה פגישות שבהן הסברתי את כל הבעיות והסכנות, כולל מבנה התמריצים,

המטרה של המסחר, אספקטים של מיסוי. אחרי כמה זמן פשוט הפסיקו להזמין אותי לפגישות. הסבירו לי בצורה מאוד מנומסת שהגישה שלי קצת אקדמית מדי. בסופו של דבר, כשהדו"ח יצא לאור, הסתכלתי על רשימת המומחים החתומים עליו. הרשימה המקורית של חברי הוועדה היתה די מאוזנת מבחינת היחס בין מומחים בתחום לנציגים של בעלי עניין, כמו בנקי השקעות וקרנות גידור. אבל בסופו של דבר הוועדה כללה בעיקר נציגים של התעשייה. אף פעם לא הייתי חסיד גדול של תיאוריות קונספירציה, זה תמיד נשמע לי קשקוש, אבל במקרה הזה אני לא כל כך בטוח. בכל מקרה, ולא במפתיע, הדו"ח קבע שאין שום בעיה, ושמסחר אלגוריתמי רק משפר את יעילות השווקים".

אתה מצייר תמונה די מדאיגה של סיכון מערכתי משמעותי בשווקים הפיננסיים. אילו פתרונות אפשריים אתה מציע? מה רגולטורים יכולים לעשות?

"בסופו של דבר נדרשת יוזמה ברמה גלובלית, לא לאומית. יש מאמץ בינלאומי להתמודד עם העלמות מס ומקלטי מס, וצריך יוזמה דומה בנוגע לסיכונים מערכתיים בשוק הפיננסי - אחרת זה לא יעבוד. חברות פיננסיות פשוט יעבירו את הפעילות למקומות עם רגולציה חלשה יותר.

"בתחילת הדרך עלה בוועדה הרעיון להכניס 'מפסקי מסחר', ככה שאם השוק נופל ב־X אחוזים, המסחר נפסק אוטומטית לזמן קצוב מראש. ניסיתי להסביר שזה מטופש, כי למנהלי קרנות גידור לא תהיה בעיה להשתמש במפסקים כאלה לטובתם. הם פשוט ישקללו אותם לתוך האלגוריתמים, ואפילו ייצרו אירועים כאלה בכוונה כדי לגרוף רווח. אחרי שהוציאו אותי מהוועדה, ניבאתי שהרעיון יאומץ, כי במערכת הפיננסית יתמכו במהלך. זה בדיוק מה שהיה".

לפי ההיגיון הזה אפשר לפסול כל סוג רגולציה, כי תמיד אפשר לטעון שמשקיעים מתוחכמים יוכלו לעקוף או אפילו לנצל אותה לטובתם.

"ברמה מסוימת זה נכון. אני לא יודע אם קשה יותר לפקח על ענף הפיננסים. בחברות תעופה, למשל, שמצויות תחת פיקוח הדוק, הרגולציה כן עובדת. זה לא שכל שבוע מתרסק מטוס בגלל שהחברות מצליחות לתמרן את הרגולטור. לחברות האלה קצת יותר קשה לקחת סיכונים על חשבון הלקוחות שלהן. הן יכולות להכניס לשימוש מטוס עם כנף אחת, למכור כרטיסי טיסה ולראות מה קורה, אבל אולי זה דורש זמן וכסף. מנגד, למוצרים פיננסיים אין כמעט עלות ייצור, והם יכולים ליצור הרבה יותר נזק".