אחרי 24 שנה: דוניץ גילתה את שוק האג"ח

חברת הנדל"ן הוותיקה השלימה את הנפקת האג"ח הראשונה בתולדותיה - דווקא בזמן שקצב מכירת הדירות שלה צנח ב־45%. התמורה מההנפקה תשמש בעיקר לפירעון חוב בנקאי, כדי להתגבר על גמישות פיננסית נמוכה

1. דור שלא ידע שוק חוב

חברת אחים דוניץ היא אחת הוותיקות בענף הנדל"ן למגורים בישראל, כפי שהכריזה כותרת השקף הראשון במצגת שהכינה לרוד שואו, לקראת הנפקת האג"ח הראשונה בתולדותיה: "מעל 50 שנות פעילות". היא נוסדה בשנות השישים - אפילו לפני שמכנסי הפדלפון נכנסו לראשונה לאופנה - והחלה להיסחר בבורסה בתל אביב ב־1993.

למרות זאת, דוניץ גילתה את שוק החוב רק באחרונה. בשבוע שעבר היא השלימה הנפקה מוצלחת של אג"ח, שבמסגרתה גייסה 165 מיליון שקל. 24 שנה של הימנעות משוק החוב הגיעו לקצן.

- "מחירי הקרקע הגיעו לרמה לא הגיונית"

- האחים דוניץ וצמח המרמן פותחות שנה בגיוסי אג"ח

- אשדר, דוניץ ושבירו מחתימות רוכשי דירות על חוזים מקפחים

עיתוי ההנפקה מעורר תהיות, והשאלה המתבקשת היא למה דווקא כעת. פתרון אפשרי אחד הוא שהריביות בשוק האג"ח, שנמצאות בשפל היסטורי, פיתו את אחים דוניץ לגייס חוב מהציבור. מהחברה נמסר כי ההחלטה להנפיק אג"ח בעיתוי הנוכחי נעשתה במטרה להגדיל את סחירות המניה (דוניץ הנפיקה אג"ח להמרה).

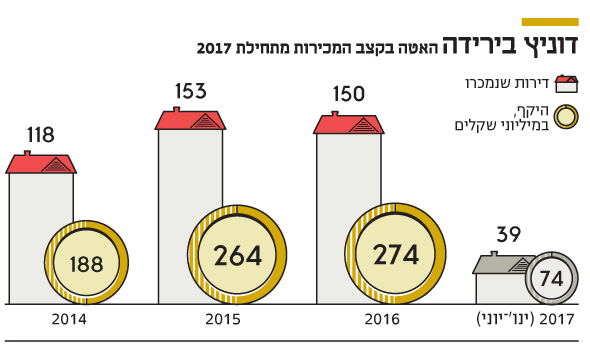

2.קצב המכירות

תשובה אפשרית אחרת לתזמון שבחרה החברה ניתן למצוא בקצב המכירה של יחידות הדיור מתחילת השנה. ההאטה בנדל"ן למגורים היא בגדר סוד ידוע, ואינה פוסחת על דוניץ. במחצית הראשונה של 2017 החברה מכרה 39 יחידות דיור, שמשקפות קצב מכירות שנתי של 78 דירות. מדובר בצניחה של 44% לעומת הממוצע של שלוש השנים האחרונות (2016-2014) - 140 יחידות בשנה.

מבחינת בעלי המניות של אחים דוניץ, נקודת האור היא שלמרות הצניחה במספר יחידות הדיור שנמכרו במחצית הראשונה של 2017, המחיר הממוצע לא נפגע, ואף עלה ב־4% עד ל־1.9 מיליון שקל לדירה. אך מבלי לגרוע מהחשיבות של מחיר המכירה, הגורמים המממנים פרויקטים בתחום הנדל"ן למגורים, בוחנים באדיקות לא פחותה את קצב המכירות.

3. ייעוד התמורה

איתות לרגישות הגבוהה של המערכת הבנקאית לקצב המכירות ניתן לראות בייעוד תמורת ההנפקה. בשטר הנאמנות מופיע הנוסח הלקוני שלפיו "התמורה תשמש את החברה לפעילות השוטפת... וכן תשמש את החברה בהתאם לצרכיה השונים, בין היתר לצורך מימון פעילותה השוטפת". אך בדו"ח דירוג האשראי שפורסם על ידי מידרוג, צוין כי "תמורת ההנפקה תשמש בעיקרה לפירעון הלוואות בנקאיות של החברה".

מדוע דוניץ זנחה את האמצעי שבו נעזרה החברה משחר קיומה לממן את פעילותה - חוב בנקאי, ופנתה לשוק ההון לצורך גיוס חוב? לדוניץ "גמישות פיננסית נמוכה", כך על פי מידרוג, שנובעת מהיעדר נכסים שאינם משועבדים המאפשרים קבלת תזרים בגין מימונם. עובדה זאת היתה מהגורמים לדירוג הנמוך יחסית של החברה: Baa1.

4. כרית ביטחון לאג"ח

כיוון שלדוניץ אין נכסים שניתן לשעבד לטובת מחזיקי האג"ח, ההנהלה בחרה ליישם את האמרה מיוחסת למארי אנטואנט "אם אין להם לחם, שיאכלו עוגות". בהיעדר נכסים חופשיים משעבוד, דוניץ נאלצה לשעבד מזומנים, ולרתק חלק מתמורת ההנפקה.

מתוך התמורה המיידית בהנפקה, דוניץ התחייבה להשאיר בחשבון הנאמנות סכום ששווה לגובה תשלום הקרן והריבית הקרובים. סכום זה מהווה כרית ביטחון למחזיקי האג"ח.

לנוכח העובדה שתשלום הקרן הראשון שנקבע לאוקטובר 2018 מהווה 25% מהחוב, דוניץ תידרש להשאיר בחשבון הנאמנות כ־45 מיליון שקל. הסכום יהווה כרית ביטחון לפירעון הקרן הראשונה ולתשלומי הריבית בשנה הראשונה.

5. סוכרייה מתוקה

בטוחה בדמות מזומן - גם אם בהיקף המכסה רק ריבית שנתית ופירעון של קרן אחת - היא מוחשית, ממשית ועדיפה על פני שעבוד על חשבון עודפים. השעבוד הוא הבטוחה המקובלת בקרב חברות נדל"ן למגורים המנפיקות אג"ח.

נסים אחיעזרא צילום: אוראל כהן

נסים אחיעזרא צילום: אוראל כהן

למרות זאת, כדי להבטיח את הצלחת ההנפקה, דוניץ נדרשה להציע בשלב המוסדי של ההנפקה עמלת התחייבות מוקדמת של 1%. הודות לעמלה זו, התשואה האפקטיבית למשקיעים המסווגים עלתה ל־2.18% לעומת תשואה של 1.85% בנטרול עמלת התחייבות מוקדמת.

הסוכרייה המתוקה שדוניץ ייתן למוסדיים היתה מהגורמים לכך שהוגשו בקשות לרכישת אג"ח בהיקף 565 מיליון שקל - ביקוש יתר של פי 3.8 מהכמות שהונפקה. הנקודה המעניינת היא שברשימת המוסדיים בולט בית ההשקעות ילין לפידות, שרכש לקרנות הנאמנות ולקופות הגמל שלו כשליש מהאג"ח.

6.זו לא האג"ח, זו המניה

מה מצא ילין לפידות באג"ח של דוניץ שאחרים לא זיהו? כנראה שהעובדה שהאג"ח ניתנות להמרה למניות של החברה. ילין לפידות הוא המוסדי היחיד ברשימת בעלי המניות של החברה, וסביר להניח שהאופציה להמיר את האג"ח למניות נוספות קסמה לו.

בשנה הקרובה יחס ההמרה יהיה 1:99, כלומר המשקיעים יוכלו להמיר 99 אג"ח למניה אחת. בהתייחס למחיר המניה הנוכחי של דוניץ, 82.63 שקל, פרמיית ההמרה היא 24%. לכאורה מדובר בפרמיה נמוכה, אלא שהיא עתידה להשתנות כעבור שנה מההנפקה ולעלות ל־1:140. המשמעות היא שמאוקטובר 2018, משקיע שירצה להמיר את האג"ח למניות, יקווה לעלייה של 75% בשווי השוק של החברה.