ניתוח כלכליסט

גלי ההדף של פצצת הקופקסון

אישור הגרסה הגנרית לקופקסון, שהגיע מוקדם מהצפוי, הנחית מהלומה על טבע. אף שמחיר התרופה עתיד לרדת במתינות, טבע תזדקק למנועי צמיחה חדשים כדי לצמצם את הפגיעה בהכנסות מתרופת הדגל לטרשת נפוצה

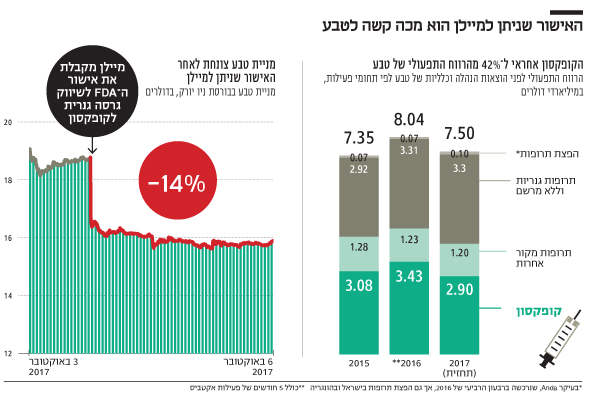

האישור שנתן ארגון התרופות האמריקאי (FDA) לחברת התרופות מיילן ביום שלישי בערב לשווק גרסה גנרית לקופקסון במינון 40 מיליגרם מהווה מכה קשה לחברת טבע. הקופקסון, שמיועדת לטיפול בטרשת נפוצה, תרמה 1.56 מיליארד דולר לרווח התפעולי של טבע בחצי הראשון של השנה, שהוא 42% מהרווח התפעולי של טבע לפני ייחוס הוצאות הנהלה וכלליות.

- הערכות: תחרות גנרית בקופקסון תגרע מיליארד דולר מהכנסות טבע

- מכה לטבע: ה-FDA אישר למיילן גרסה גנרית לקופקסון

- טבע: "נערכנו לתחרות לקופקסון. ההשקה של מיילן - בסיכון"

המורכבות הכימית של הקופקסון עתידה להשאיר רק מעט מתחרות בשוק, כאשר המתחרה המהותית הנוספת הממתינה לאישור לשיווק התרופה היא שיתוף פעולה בין סאנדוז ומומנטה. לכן ירידת המחיר של התרופה בגלל התחרות הגנרית עתידה להיות מתונה יחסית. אך טבע תצטרך להתחלק בנתח השוק של הקופקסון עם היצרניות הגנריות שיקבלו אישור לשיווק.

יום למחרת ספגה הקופקסון מכה נוספת כשמינהל התרופות האירופאי אישר לשתי חברות, סינת’ון ואלבוג’ן, לשווק את התרופה במינון 40 מיליגרם באירופה. אישור זה מבהיר שגם באירופה צפויה תחרות גנרית לתרופה, אך השפעתה נמוכה יותר כיוון שהיקף המכירות של הקופקסון באירופה נמוך מ־15% מכלל מכירות התרופה.

שחיקה הדרגתית במחיר

לאחר שמניית טבע איבדה יותר ממחצית מערכה מתחילת השנה, המשקיעים מנסים לתמחר את המניה כדי לזהות אם מדובר בהזדמנות השקעה או שירידת הערך החדה והמתמשכת — מוצדקת.

טבע מעריכה שהתחרות הגנרית עתידה לפגוע ברווחי הרבעון הרביעי בכ־25 סנט למניה. כלומר, פגיעה של כ־270 מיליון דולר ברווח הנקי ברבעון. הפגיעה עתידה לנבוע בעיקר מאיבוד נתח שוק למיילן, אך גם מירידת מלאים אצל הלקוחות. נוסף על כך, טבע עתידה להגביר את עלויות השיווק כדי לנסות לשמר את נתח השוק שלה. לכן, לא נתפלא אם הרווח התפעולי שינבע לחברת טבע מהקופקסון ברבעון הרביעי יירד ל־450—500 מיליון דולר.

ברבעונים האחרונים תרמה הקופקסון לטבע רווח תפעולי של כ־750 מיליון דולר ברבעון. להערכתנו, בתוך שנה יהיו שתי מתחרות גנריות לתרופה זו (לאחר שגם שיתוף הפעולה בין סאנדוז למומנטה יקבל אישור לשיווק בארה"ב), והרווח הרבעוני יתחלק באופן הבא: 300 מיליון דולר לטבע ו־100 מיליון דולר לכל מתחרה. כלומר, עדיין הקופקסון תתרום רווח תפעולי של 1.2 מיליארד דולר בשנה לטבע.

הסיבה לירידה בעוגה הכוללת של הרווחיות היא ירידה צפויה במחיר התרופות הגנריות יחסית לתרופת המקור, והמשך שחיקה אטי שנובע מכניסת תרופות חדשות לטרשת נפוצה. חשוב לציין שלמיילן יש שותפה בפיתוח (נאתקו) ולכן חלקה ברווח התפעולי יהיה 50 מיליון דולר ברבעון. בעתיד הרחוק מעט יותר תימשך שחיקה הדרגתית ברווחיות הקופקסון (וגם ברווחיות הגרסאות הגנריות שלה), שתנבע מכניסת תרופות נוספות לטרשת נפוצה.

כדי לתמחר את הערך שינבע לטבע מהקופקסון בעתיד יש לבצע כמה הנחות. אנחנו מניחים רווח תפעולי של כ־750 ו־500 מיליון דולר שינבעו לטבע מהקופקסון ברבעון השלישי והרביעי של השנה (בהתאמה).

במהלך 2018 יפחת הרווח התפעולי בהדרגה מחצי מיליארד דולר ברבעון הראשון ל־300 מיליון דולר ברבעון הרביעי. מ־2019 תהיה ירידה בשיעור של כ־5% ברבעון יחסית לרבעון הקודם ברווח התפעולי מהקופקסון. מזרם הרווחים התפעוליים הפחתנו שיעור מס של 9% וחישבנו את ערכו המהוון לפי מקדם היוון של 6% בשנה. תחת הנחות אלו הערך הנוכחי שנובע לטבע מהקופקסון הוא כ־6 מיליארד דולר. הקופקסון עדיין מהווה נכס מהותי לטבע, אך כעת תצטרך טבע מנועי צמיחה חדשים כדי לצמצם את הירידה הצפויה ברווחיות.

מימין: מנכ”ל טבע קור שולץ ומנכ”לית מיילן הת’ר ברש צילום: בולמברג

מימין: מנכ”ל טבע קור שולץ ומנכ”לית מיילן הת’ר ברש צילום: בולמברג

פגיעה רק בתחום הגנרי

מלבד הקופקסון לטבע יש חטיבת תרופות מקור מהותית. את שווי יתר תרופות המקור של טבע, כולל תחום בריאות האשה שנמכר, וכולל התרופות שבפיתוח, אנחנו מעריכים בכ־12 עד 18 מיליארד דולר. בדו"חות הרבעון השלישי, שעתידים להתפרסם ב־2.11, עתיד להתברר מה היתה התרומה לרווח התפעולי של תחום בריאות האשה שנמכר, ובכך נקבל כלי נוסף לתמחור הפעילות של חטיבת מוצרי המקור ללא פעילות מהותית זו (ככל שהרווחיות הנובעת מהתחום שנמכר גבוהה יותר, הערך של הפעילות שנותרת בידי טבע יתברר כנמוך יותר). נוסף על כך, דו"חות אלו עתידים לתת עוד אינדיקציה להתפתחות המכירות של התרופה Austedo לטיפול בהפרעות תנועה במחלת הנטינגטון. ייתכן שמידע זה יעזור לנו לצמצם את הטווח הרחב של שווי הפעילות במודל.

את התחום הגנרי של טבע אנחנו מתמחרים באמצעות השוואה עם התוצאות של מיילן — המתחרה הגדולה של טבע שמנייתה נסחרת בתל אביב ובניו יורק. למיילן רווחיות גבוהה יותר מהחטיבה הגנרית של טבע, ולאחר אישור הקופקסון הגנרי הפער אף עתיד לצמוח ב־2018.

שווי הפעילות של מיילן מורכב מחוב של 14.4 מיליארד דולר וערך שוק של כ־20.5 מיליארד דולר. הסכום הוא 34.9 מיליארד דולר. לדעתנו החטיבה הגנרית של טבע שווה פחות מערך הפעילות של מיילן, ואנחנו מכפילים את השווי בפקטור של 0.9 (כל משקיע יבחר פקטור התאמה לפי דעתו לגבי היחס בשווי בין החטיבה הגנרית של טבע לבין מיילן). התוצאה היא שווי של 31.4 מיליארד דולר.

כאשר ביצעה טבע הפחתת תחזית בחודש אוגוסט היא לא פרסמה מחדש את הרווח התפעולי הצפוי לפי תחום, אך הבהירה שהפגיעה בתוצאות היא רק בתחום הגנרי. מכך ניתן להסיק שתחזית הרווח התפעולי של החטיבה הגנרית בטבע השנה, לפני ייחוס הוצאות הנהלה וכלליות, היא כ־3.3 מיליארד דולר. הרווח התפעולי של החטיבה הגנרית לפני ייחוס הוצאות הנהלה וכלליות בחצי הראשון של השנה היה 1.47 מיליארד דולר. המשקיעים יתמקדו בדו"חות הרבעון השלישי של טבע ברווחיות של חטיבה זו, ויבחנו אם טבע מצליחה להגדיל את הרווחיות יחסית לחצי הראשון של השנה. ברבעון הרביעי של השנה צפויה עלייה ברווחיות החטיבה הגנרית של טבע בזכות השקה בודדת שצפויה בחודש דצמבר — גרסה גנרית עם בלעדיות לוויאגרה של פייזר. כדי להצדיק את השווי שנתנו לחטיבה הגנרית של טבע באמצעות השוואה עם מיילן, על טבע להגדיל מהותית את הרווחיות שלה בשנה הבאה.

ב־2018 אכן צפוי גידול מסוים ברווחיות החטיבה הגנרית של טבע בזכות השקות מהותיות יותר של תרופות גנריות בארה"ב ובזכות השלמת הסינרגיה עם אקטביס. אך עלייה זו ברווחיות עתידה לקזז באופן חלקי ביותר את הירידה הצפויה ברווחיות מהקופקסון, והרווח המתואם של טבע ב־2018 (רווח non-GAAP) עתיד להיות נמוך מהותית מהרווח המתואם שיוצג השנה.

מצוקת הנזילות נפתרה זמנית

להשלמת חישוב ערך נכסי טבע יש להוסיף את תחום "אחרים" של טבע (שלא נכלל ביתר תחומי הפעילות), ששוויו מוערך בכמיליארד דולר. לכן ערך נכסי טבע לפי המודל המוצע כאן נע בין 50.4 ל־56.4 מיליארד דולר. מכך יש להפחית עודף התחייבויות פיננסיות של 34.5 מיליארד דולר, ונקבל שווי פעילות לטבע של 15.9 עד 21.9 מיליארד דולר. חשוב לשים לב לכך שמצוקת הנזילות של טבע נפתרה לשנה הקרובה לאחר ההסכמות עם הבנקים על הקלת ההתניות הפיננסיות (ייתכן שיהיה קושי לעמוד באלו של 2018, אך זה עוד רחוק), ולכן שיקול זה כבר לא פוגע בערך המניה.

לאחר המרת מניות הבכורה למניות רגילות בסוף 2018, יהיו לטבע 1,076 מיליון מניות. לכן, לפי המודל המוצע, השווי של מניית טבע צריך לנוע בין 14.8 ל־20.4 דולר למניה. מחיר מניית טבע הוא 15.94 דולר למניה. כלומר, המניה נמצאת בתחום המחירים שקיבלנו, ולכן הירידה שהיתה במחירה מוצדקת, ותמחור המניה הנוכחי תואם את מצב טבע.