ניתוח כלכליסט

אדוארדו אלשטיין צוחק כל הדרך לרכישת דסק"ש

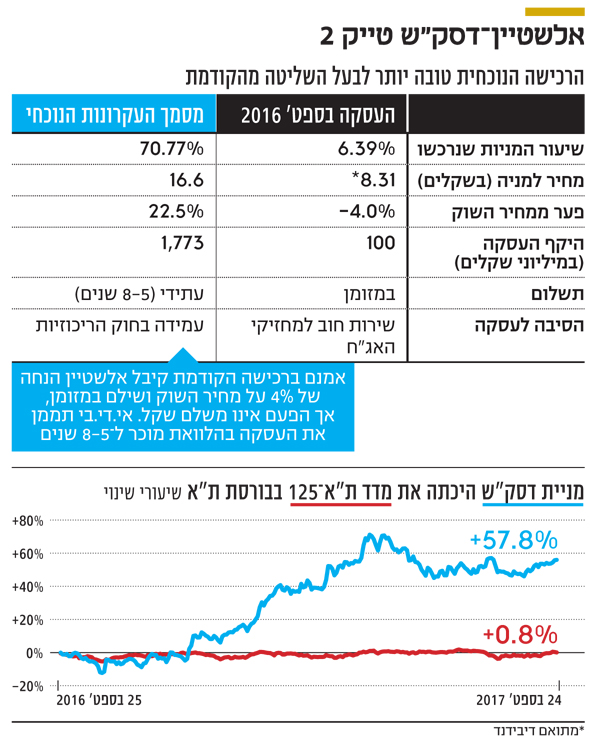

ירכוש את המניות במחיר הגבוה ב־23% ממחיר השוק לעומת 4% הנחה שקיבל ברכישתו הקודמת. ההבדל הגדול הוא שב־2016 שילם במזומן לקופת אי.די.בי — בעוד הפעם לא יוציא מכיסו שקל, אלא יתממן בהלוואה מאי.די.בי פתוח

עסקת בעלי העניין, שבמסגרתה תמכור אי.די.בי את השליטה בחברה־הבת דיסקונט השקעות לבעל השליטה בה אדוארדו אלשטיין, תתבצע לפי שווי של 2.5 מיליארד שקל לדסק"ש. אי.די.בי פתוח היא חברה פרטית שכל מניותיה מוחזקות בידי חברה שבשליטת אלשטיין. היא מחזיקה בדסק"ש (77%), שמחזיקה בסלקום (46%), שופרסל (56%), נכסים ובניין (64%) ואלרון (50%). בנוסף לכך מחזיקה אי.די.בי גם בכלל ביטוח (45%).

- השווי של דסק"ש בעסקת אלשטיין: 21% מעל שווי השוק

- משרד המשפטים: עסקת מכירת דסק"ש עלולה להיפסל בדיעבד

- התוכנית של אלשטיין: לא נגד החוק - נגד הרוח שלו

רצה הגורל, והחתימה על מזכר ההבנות בין אי.די.בי לאלשטיין מגיעה בתזמון מעניין, שכן בדיוק לפני שנה מכרה אי.די.בי לחברה בשליטת אלשטיין מניות דסק"ש ב־100 מיליון שקל. בעל השליטה באי.די.בי נהנה אז מהנחה של 4% ביחס לשער הנעילה של מניית דסק"ש בבורסה ושילם 11.25 שקל למניה.

נכון להיום, מניית דסק"ש נסחרת תמורת 13.55 שקל, כך שלכאורה אלשטיין מורווח "על הנייר" 20%. אך בשנה האחרונה החברה חילקה דיבידנדים, ואם אלה יקוזזו מהתמורה, יתגלה שהמחיר האפקטיבי ששולם עבור מניית דסק"ש מתכווץ ל־8.31 שקלים, וכן יתגלה שאלשטיין מורווח "על הנייר" 63% — פרס ניחומים צנוע אחרי שהזרים לאי.די.בי כ־2 מיליארד שקל במשך ארבע שנים.

המכירה שירתה את החוב

חברי דירקטוריון אי.די.בי הצדיקו לפני שנה את העסקה עם בעל השליטה בכך שהתמורה ממכירת המניות תאפשר לחברה לעמוד בהתחייבויותיה. לגבי המחיר נטען שהתמורה משקפת למניות הנמכרות את המחיר הגבוה ביותר שהציעו הרוכשים הפוטנציאליים, ובאותה נשימה צוין שהצעתו של אלשטיין היתה היחידה. כלומר, אלשטיין היה כמו רץ שזוכה במקום הראשון במירוץ שהוא המשתתף היחיד בו. מצב זה חוזר על עצמו גם בעסקה הנרקמת בימים אלה.

אך אותה עסקה היתה רק הפרומו למנה העיקרית — רכישת כל אחזקותיה של אי.די.בי בדסק"ש בידי חברה בשליטת אלשטיין. מדובר במגה־עסקת בעלי עניין, גם במונחי אי.די.בי, קבוצה שידעה עסקאות בעלי עניין למכביר.

בין העסקה הקטנה שבוצעה לפני שנה לבין הגדולה, העומדת כיום על הפרק — ומחייבת עדיין את אישורם של מחזיקי האג"ח אל אי.די.בי — יש שלושה הבדלים עיקריים.

אם לפני שנה אי.די.בי נאלצה למכור מניות של דסק"ש כדי להבטיח את שירות החוב שלה למחזיקי האג"ח, כעת הצורך נובע מסיבה רגולטורית — עמידה בדרישות החוק לקידום התחרות ולצמצום הריכוזיות.

ההבדל הנוסף הוא המחיר, שכן אלשטיין אמנם מורווח 63% על המניות שרכש מלפני שנה, אך המשמעות היא שעליו "לשלם" מחיר הרבה יותר גבוה על המנה העיקרית שהוא רוכש כעת. אם לא די בכך, לפני שנה אי.די.בי נאלצה לתת לאלשטיין הנחה של 4% על מחיר השוק, ואילו היום אלשטיין נדרש לשלם פרמיה של 23% על מחיר המניה של דסק"ש בשוק. וההבדל האחרון הוא התמורה לחברה. בעסקה שבוצעה לפני שנה אי.די.בי קיבלה 100 מיליון שקל במזומן, ואילו בעסקה הנרקמת, שהיקפה גבוה בהרבה ומסתכם ב־1.77 מיליארד שקל, אין תמורה במזומן. למעשה, אי.די.בי מממנת את העסקה ונותנת לאלשטיין הלוואת מוכר שתוחזר רק בעוד 8–5 שנים.

שווי המניה פי שניים

לפיכך, על הנייר השווי של מניית דסק"ש בעסקה הנרקמת בימים אלה אמנם גבוה פי שניים מזה שנקבע בעסקה שהושלמה לפני שנה. אבל בפועל, בעסקה הראשונה התמורה שולמה במזומן, ואילו בזו הנוכחית, היקרה לכאורה, אלשטיין לא מוציא ולו שקל אחד מכיסו.

אדוארדו אלשטיין צילום: אוראל כהן

אדוארדו אלשטיין צילום: אוראל כהן