בלעדי לכלכליסט

אחת השותפות החדשות של אריסון: קרן הפנסיה של אוניברסיטת קליפורניה

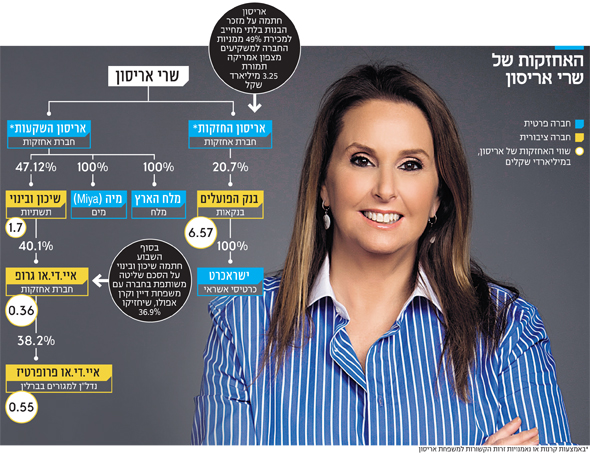

17 שנים לאחר שקיבלה את השליטה בבנק הפועלים מוכרת שרי אריסון 49% מאחזקתה בבנק תמורת כ־2 מיליארד שקל למשקיעים אמריקאים. על פי ההערכות, המשקיעים החדשים בבנק לא מעוניינים לקחת חלק פעיל בניהולו

אחרי שנתיים של חיפושים, שרי אריסון מצאה רוכש למחצית ממניות השליטה בבנק הפועלים. שמות הרוכשים לא פורסמו בשלב זה לבקשתם, אולם ל"כלכליסט" נודע כי אחת הרוכשות היא קרן הפנסיה של אוניברסיטת קליפורניה. אליה מצטרפות חברת השקעות וגוף מוסדי מצפון אמריקה.

אותם גופים ישלמו כ־2 מיליארד שקל עבור 49% ממניות אריסון החזקות, החברה שמחזיקה במניות השליטה (20.7%) בבנק הפועלים. המניות שמחזיקה אריסון החזקות הן בשווי של 6.5 מיליארד שקל ושווי מחציתן כ־3.25 מיליארד שקל, אולם לאריסון אחזקות חוב של 2.3 מיליארד שקל ולכן היא צפוייה להיפגש עם כ־2 מיליארד שקל. העסקה מתבצעת במחיר של 24.82 שקל למניה.

במהלך השבועות האחרונים נפגשו נציגי הרוכשים עם בנק ישראל, וקיבלו אינדיקציות חיוביות למהלך, אף החלטה סופית תינתן רק אחרי בדיקה של הרוכשים. מדובר ברוכשים שאינם מוגבלים בתקופת השקעה של שנים, אלא בעלי אופק ארוך טווח. דובריה של אריסון הכחישו אתמול את ההערכות בשוק, לפיהן מכירת האחזקות בפועלים הן צעד ראשון ליציאה מעסקים בישראל. עם זאת, ייתכן ואריסון מבקשת להקטין את חשיפתה לישראל, שבה עומד היקף נכסיה נטו על כ־6—7 מיליארד שקל.

הנסיגה והחזרה

אריסון תפגוש בעקבות העסקה כ־2 מיליארד שקל, אך מדובר בנתח לא גדול מהונה. גורמים בענף הבנקאות העריכו אתמול כי אריסון התעייפה מעט מהתלאות שעברו על הבנק, ולכן החליטה להקטין את חלקה. בכל התלאות — דוגמת פיטורי היו"ר דני דנקנר וכניסתו לכלא, ההפסדים הכבדים בחו"ל וחקירת הרשויות בארה"ב — מצאה עצמה אריסון בקדמת הבמה. "ברור שהאצבע תמשיך להיות מופנית אליה, אבל המשקל שלה בבנק יתחלק עם שותף", אמר מקורב לעיסקה. "היא אוהבת את ישראל ורוצה להמשיך לחיות כאן, אבל למה היא צריכה את הכאב ראש הזה? לאנשי עסקים לא קל היום".

עם תחילת החיפוש אחר רוכש, לפני כשנתיים, שכרה אריסון את שירותיו של בנק ההשקעות רוטשילד. משזה התקשה למצוא רוכש, החליפה אותו אריסון באפריל האחרון בבנק אוף אמריקה, מריל לינץ'. עם זאת, הרוכשים שביצעו את הרכישה בסופו של דבר הובאו לעיסקה ע"י רוטשילד, וחזרו למעשה אחרי נסיגה ראשונה מהתהליך. אריסון החליפה בדרך גם את משרד עורכי הדין גורניצקי ושות' שטיפל בעיסקה, לטובת גרוס קלינהנדלר חודק הלוי גרינברג ושות'.

אריסון בחרה שלא למכור ישירות 10% ממניות הבנק לשותפים החדשים שלה, אלא לעשות זאת דרך אריסון החזקות. מקורב לעסקה אמר כי "האפשרות למכור ישירות את המניות נשקלה, אבל בכל מקרה האמריקנים לא מעוניינים להיות שותפים לניהול אלא רק רווח". עוד הוסיף המקורב: "בסופו של דבר נבחרה האלטרנטיבה של מכירה דרך אריסון החזקות, משום שכך מתבצעת השקעה ממונפת, לאור החוב של החברה שיכולה להשיא תשואה גבוהה יותר, מבלי צורך ליטול מימון לצורך השליטה שכן המימון נמצא כבר בחוב של החברה". אותו גורם הוסיף כי כך אריסון נשארת "עם רגל אחת בהשקעה ותמיד תוכל לרכוש בחזרה את חלקם של שותפיה".

גם לאחר המכירה אריסון תשאר הגורם הדומיננטי בדירקטוריון הבנק, משום שתחזיק בשליטה (51%) באריסון החזקות ותהיה בעלת זכות למנות מספר גבוה יותר של דירקטורים משותפיה. מנהלת אריסון החזקות אפרת פלד צפויה להמשיך לתת את הטון בדירקטוריון הבנק. בנוסף, המכירה לא אמורה להשפיע על השדרה הניהולית בבנק, לאור העובדה שהיו"ר עודד ערן והמנכ"ל אריק פינטו מונו רק לאחרונה לתפקידם.

משפחת אריסון רכשה את השליטה בבנק ב־1997, ושרי אריסון ירשה את האחזקות בשלהי 1999, אז נפטר אביה תד. ב־2006 היא רכשה 15% ממניות אריסון החזקות מידי יו"ר הפועלים לשעבר שלמה נחמה תמורת 700 מיליון שקל. באותה עת החזיקה אריסון החזקות ב־16% ממניות הבנק, כך שמדובר באחזקה של כ-2.5% מהמניות.

ב־2007 רכשה את מניות השותפים האמריקאים (3.2%) מייקל שטיינהרדט, חן אברמסון ומשפחת שוסטרמן תמורת 728 מיליון שקל; וב־2008 רכשה 6% ממניות הבנק תמורת 1.27 מיליארד שקל מידי משפחת דנקנר, דרך תעשיות מלח. ב-2012 רכשה אריסון את חלקו של אחיה מיקי אריסון (23%) בחברת אריסון החזקות והפכה לבעלת השליטה היחידה בפועלים. סכום הרכישה לא פורסם אז.

ריכוזיות ומסים

מבחינת הפיקוח על הבנקים, פיזור השליטה במערכת הבנקאית הוא צעד מבורך. לאומי ודיסקונט הם שני בנקים ללא גרעין שליטה, ובפיקוח מקווים כי גם הפועלים, מזרחי טפחות והבינלאומי יגיעו לסיטואציה דומה. מהבחינה הזו המשקיעים האמריקנים יכולים להיות רצויים מבחינת בנק ישראל, כשגם מבחינת אריסון הם יכולים לסייע בפעילות הבנק בארה"ב בפרט ובצפון אמריקה בכלל.

עם זאת, בניגוד לרושם שהעסקה עלולה ליצור, היא איננה קשורה לחוק לצמצום הריכוזיות. בסוף 2014 החליט הממונה על ההגבלים העסקיים לשעבר דיויד גילה כי אריסון תוכל לשמור על אחזקותיה בבנק הפועלים ובשיכון ובינוי, זאת מאחר שקבוצת התשתיות לא הוגדרה כגוף ריאלי משמעותי. עם זאת, ב־2015 הוטלו על שיכון ובינוי מגבלות, בהתאם לפרק השני בחוק הקובע כי קבוצות המחזיקות בגופים פיננסים וריאלים משמעותיים ומבקשים לקבל זכויות או נכסים ציבוריים (רשיונות, חוזים, מניות) נדרשים לאישור מיוחד מוועדת הריכוזיות.

סוגיה נוספת שהעסקה מעלה היא החברה־הבת ישראכרט. בנק הפועלים צריך למכור את החברה בהתאם לדרישת הוועדה להגברת התחרותיות בבנקים, וייתכן כי הרוכשים מצפון אמריקה דרשו להעלות את החברה קומה, אל אריסון החזקות. האופציות הנוספות שעומדות בפני הבנק הן מציאת רוכש שיקנה את ככל המנויות או למוכרן דרך הבורסה.

מלבד זאת, העסקה המדוברת טומנת בחובה תשלום מס משמעותי, ועל פי הערכות של גורמים שהיו מעורבים בעסקי הקבוצה, התשלום יעמוד עלכ־700—800 אלף שקל. זאת מאחר וככל הנראה חלק נכבד מתמורה שעומד על כ-2 מיליארד שקל (80%-90%) הוא למעשה רווח של אריסון, לאחר קיזוז התשלום שנעשה עבור המניות שנעשה על ידי אביה של שרי אריסון ובהמשך גם על ידה.

מדובר בשיעור מס העומד עומד על 36%—38%, זאת תוך שקלול שיעורי מס רווחי ההון השונים לאורך השנים. זאת תחת ההנחה שאריסון לא עשתה עם רשות המסים הסדר כלשהו ששינה את שיעורי המס עבור הנאמנות דרכה החזיקה את המניות ולא קיבלה פטור כלשהו לאורך הדרך.