האוזר רוצה לחשוף את "הממזרים" שהולידו הבנקים ובתי ההשקעות

בשקט בשקט הולכת וצומחת לה קטגוריית קרנות נאמנות, שלכאורה מנוהלת על ידי בתי ההשקעות, אך אסטרטגיית ההשקעות שלה נקבעת על ידי הבנקים. ברשות חוששים כי הבנקים יעדיפו להמליץ ללקוחות על קרנות אלה, ודורשים להסדיר את התחום

רשות ני"ע דורשת מהבנקים וממנהלי קרנות הנאמנות בקרב בתי ההשקעות לחשוף לראשונה קטגוריה שצומחת בתעשיית קרנות הנאמנות שפועלת כיום ללא שקיפות מספקת - קרנות נאמנות שאסטרטגיית ההשקעות שלהן נקבעת על ידי הבנקים.

- שמואל האוזר מתייחס במרומז לחקירת בזק: "מעולם לא הופעל עלי כל לחץ פוליטי בנוגע לחקירה כלשהי"

- פיקוח על הנפקות במטבעות וירטואליים? רשות ני"ע תבחן את הנושא

- האוזר סולל את דרכן של גוגל ופייסבוק לת"א

מדובר בקרנות שנקראות "קרנות עוקבות" שהפכו ללהיט החם בקרב היועצים בבנקים עבור לקוחות בעלי סכומי כסף נמוכים יחסית להשקעה. לפי הערכות, קיימות כבר 50 קרנות כאלו, והן מנהלות יחד כ־7 מיליארד שקל מתוך 230 מיליארד שקל בכלל התעשייה, אך אין עליהן שום מידע מסודר. הסיבה: מנהלי קרנות אלה לא מחויבים לציין בשם הקרן כי המדובר בקרן עוקבת ושל איזה בנק.

החל מאוקטובר תחייב אותם הרשות, לראשונה, לייצר קטגוריה נפרדת עבור קרנות אלה. בחוזר שהפיצה הרשות לבנקים, שכותרתו "התנהלות נאותה ביחס לקרנות עוקבות תיק בנק", מבקרת הרשות את הבנקים על חוסר שקיפות מספקת סביב הקרנות העוקבות והאופן שבו הן נבחרות עבור הלקוחות.

מסלול עוקף ועדת בכר

מאז רפורמת בכר ב־2005 נאסר על הבנקים לנהל קרנות נאמנות והם חויבו למכור אותן לבתי ההשקעות, אך כעת הבנקים חוזרים אליהן בחלון האחורי.

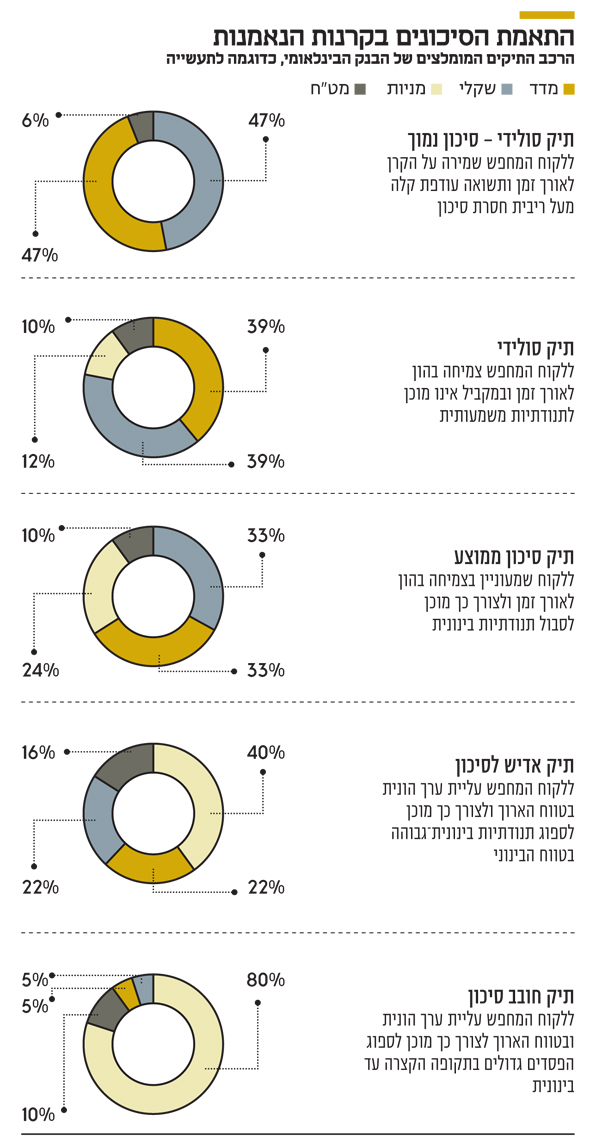

הקרנות העוקבות מבוססות על התיקים המומלצים של המחלקות הכלכליות של הבנקים. אלה נוהגות לבנות תיקים מומלצים ללקוחות לפי רמת הסיכון המועדפת, כאשר רמת הסיכון מובחנת על ידי החשיפה המנייתית של התיקים.

הרכב התיקים ופיזור הנכסים בתיקים אלה מתעדכנים מדי תקופה בהתאם להמלצות הבנק כאשר מנהל הקרן אחראי אך ורק על הבחירה הפרטנית של ני"ע בכל קטגוריה. ברשות החליטו להסדיר את התחום אחרי שגילו שאחד הבנקים פנה למנהל קרנות ואמר לו שאם אחת הקרנות שלו תנוהל בהתאם לתיק המומלץ של הבנק, הם יתעדפו אותה בשיווק.

ברשות חששו מהתפתחות התופעה. עיקר החשש הוא כי קרנות אלה, שאינן מסומנות, יהפכו לקרנות המועדפות על היועצים בבנקים, שכן הן חוסכות להם לכאורה מפגשים מול הלקוחות המיועצים. זאת כיוון שהתיקים המומלצים מתעדכנים מידי תקופה על ידי המחלקות הכלכליות ומנהל הקרן שעוקבת אחריהם מעדכן בהתאם את תמהיל הקרן.

ברוב הבנקים לקוחות עם פחות מ־200-100 אלף שקל בתיק ההשקעות, שאינם רווחיים מספיק עבורם, כלל לא מקבלים גישה לייעוץ פיננסי, ולכן הבנקים עשויים להעדיף לשווק להם את הקרנות העוקבות.

מנגד, לקוחות עשירים עם תיקים של מיליוני שקלים משלמים לבנקים עמלות גדולות יותר, במישרין ובעקיפין, בעיקר דרך עמלות ההפצה שהבנקים גובים ממנהלי הקרנות בעת שלקוחות אלה רוכשים קרן נאמנות. מנהלי קרנות הנאמנות לא במיוחד אוהבים את הקרנות העוקבות שבעצם שוללות מהם את אופן הקצאת הנכסים, רכיב משמעותי מניהול הכסף. אך מנהלי ההשקעות, שתלויים בבנקים לשיווק הקרנות שלהם, רואים באמצעי זה מסלול גישה קל יותר ליועצים בבנקים.

החל מאוקטובר יידרשו מנהלי הקרנות, לראשונה, לציין בשמה של הקרן כי מדובר בקרן עוקבת אחרי תיק מומלץ של בנק ובאיזה בנק מדובר, באופן שיאפשר מעקב אחר צמיחת התעשייה הזו. בנוסף, הרשות אוסרת את קיומן של קרנות היברידיות המשלבות בין בחירה של מנהל הקרן לבין המלצת הבנק.

כיום לא כל הבנקים מציגים בשקיפות מלאה באתר האינטרנט שלהם את הרכבי התיקים, והחוזר החדש של הרשות דורש מהבנקים "לתת פומבי לתיקים המומלצים על ידיהם ולכלול במידע הפומבי כל רכיב הרלבנטי לניהול הקרן או כל המלצה הקשורה לאופן שבו התיק ינוהל".

יחס לא שוויוני למנהלים

ברשות מבהירים לבנקים שגם לקוחות עם סכומי כסף נמוכים צריכים לעבור הליך ייעוץ מסודר שבו תותאם להם קרן המתאימה לצורכיהם.

ברשות רוצים לוודא שתופעת הקרנות העוקבות לא תלך ותגדל תוך הקטנת ההשקעה של הבנקים ביועצים, שכן מלכתחילה ברשות רואים בקרנות הללו עוף מוזר, כשדרך המלך היא מתן ייעוץ שוטף ללקוח ולא ניתובו לקרן המתעדכנת מידי תקופה אוטומטית על ידי המלצות הבנק.

לבסוף, ברשות קובעים כי "למען הסר ספק, הבנק מחויב לנקוט יחס שווה לכל מנהלי הקרנות במתן אפשרות לנהל קרן עוקבת". למעשה, כיום, לרשות אין דרך לוודא שהבנקים מציעים אפשרות שווה לכל מנהלי הקרנות לפתוח קרנות עוקבות ואין דרך לדעת איך יועץ בוחר בקרן עוקבת דווקא של מנהל קרן מסויים ולא אחר.

החשש הוא שהבנקים עשויים להעדיף לשווק קרנות עוקבות של מנהלים מסוימים ולא אחרים. ברשות דורשים כי הבחירה בקרן עוקבת דווקא של מנהל מסוים צריכה להתבסס על כלים אובייקטיביים כמו של תשואות עבר, סיכון וכו', בדיוק כמו שהיועץ בוחר בכל קרן נאמנות אחרת. הבעיה, שלא פעם, מדובר בקרנות חדשות, שאין להם היסטורית תשואות ואז היועצים עשויים להעדיף מנהל מסויים ולא אחר, למשל על בסיס היסטורית הביצועים של קרנות אחרות שהוא מנהל.

לא מן הנמנע כי אל הרשות הגיעו טענות מצד מנהלי קרנות שטענו ליחס לא שוויוני של חלק מהבנקים תוך מתן העדפה למנהלי קרנות מסוימים שפתחו קרנות עוקבות אחר התיקים המומלצים שלהם וברשות מעוניינים לוודא שעם התרחבות התופעה מצב כזה לא יתרחש.

שמואל האוזר צילום: נמרוד גליקמן

שמואל האוזר צילום: נמרוד גליקמן