משחקי הכוח של טראמפ וקים מתדלקים את האופוריה בשוק האג"ח המקומי

המתיחות בין ארה"ב לקוריאה הצפונית, אינפלציה שלילית, שקל חזק ועודף פדיון ממשיכים ללחוץ את התשואות כלפי מטה

הפספוס של סטנלי פישר

אחת ההפתעות הגדולות של השנה קשורה לביצועים המרשימים של איגרות החוב הממשלתיות השקליות הארוכות. אין זו הפעם הראשונה שבה התשואות בקצה הארוך של העקום יורדות, בזמן שהמדיניות המוניטרית מתהדקת. כך, למשל, בין השנים 2009 ל־2011 העלה סטנלי פישר, אז נגיד בנק ישראל, את הריבית במשק מרמה של 0.5% עד ל־3.25%, ובכל זאת התשואות באג"ח לעשר שנים ירדו באופן משמעותי והמשקיעים הרוויחו בשנים אלו 16.5% במצטבר. ההסבר אז היה בכך שקצב העלאת הריבית בפועל היה נמוך מהציפיות המוקדמות. בסופו של דבר, הריבית חזרה וירדה עד שהגיעה לשפל חדש שמלווה אותנו עד היום.

מימין מנהיג צפון קוריאה קים ג'ונג און ונשיא ארה"ב דונלד טראמפ צילום: Youtube

מימין מנהיג צפון קוריאה קים ג'ונג און ונשיא ארה"ב דונלד טראמפ צילום: Youtube

הפעם המצב שונה באופן משמעותי היות שבנק ישראל, בניגוד לבנקים מרכזיים חשובים בעולם, לא שינה את מדיניותו המרחיבה. כך, למשל, בארצות הברית הריבית נמצאת במגמת עלייה ברורה ובכירי הפד כבר מכינים את השטח לצמצם את המאזן המנופח באיגרות חוב. גם באירופה מתרבים הסימנים לכך שהבנק המרכזי יצמצם את רכישות איגרות החוב בתחילת השנה הבאה, וכל אלו היו אמורים להוביל לעליית תשואות בעולם וכפועל יוצא מכך גם בישראל.

מה שקורה בארה"ב מזכיר את מה שקרה בישראל ב־2010. מתחילת אותה השנה ירדו תשואות איגרות החוב הממשלתיות הארוכות בארה"ב, והמשקיעים בתעודה העוקבת אחר איגרות החוב ל־10-7 שנים הרוויחו כ־3.5%. הסיבה לכך היתה בניית ציפיות מוקדמות בשלהי 2016, לעליית ריבית משמעותית יותר שהיתה אמורה להגיע על רקע תוכנית הרחבה פיסקאלית של ממשל טראמפ.

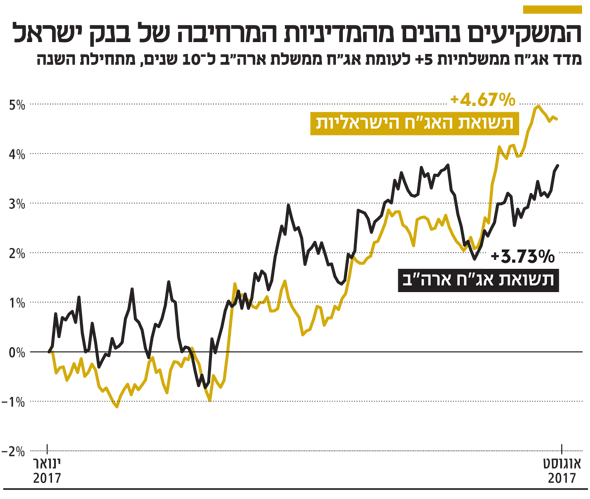

המשקיעים נהנים מהמדיניות המרחיבה של בנק ישראל

המשקיעים נהנים מהמדיניות המרחיבה של בנק ישראל

אולם ככל שהזמן עובר, מתרבים הספקות לגבי יכולתו של נשיא ארה"ב, שעסוק בנושאים אחרים, להעביר את הרפורמות המתוכננות. כתוצאה מכך צנח שערו של הדולר וכך גם תשואות איגרות החוב. לסיבות אלו יש להוסיף את המתיחות הגואה בין ארה"ב לקוריאה הצפונית, מתיחות ששולחת את המשקיעים לחפש הגנות ואיזונים לתיקי המניות.

השקליות פותחות פער

הנקודה החיובית מבחינת המשקיעים המקומיים היא שמאז יולי פתחו איגרות החוב השקליות פער, והן כבר עלו ביותר מ־4.5% מתחילת השנה. מדד חודש יוני ירד ב־0.7% והאינפלציה ב־12 החודשים האחרונים חזרה לטריטוריה שלילית, ואם לא יהיו הפתעות, אז היום, לאחר פרסום מדד יולי, היא תרד למינוס 0.5%.

השילוב של אינפלציה שלילית ושקל חזק גרם לחטיבת המחקר של בנק ישראל לעדכן כי העלאת הריבית תיתכן רק ברבעון השני של 2018. משקיעי איגרות החוב הבינו את הסיטואציה וניצלו את התלילות הגבוהה בעקום השקלי כדי להאריך את המח"מ.

דלק על שוק איגרות החוב

גם היום, לאחר עלייה של יותר מ־6% באג"ח השקליות ל־30 שנה, עומדת התלילות בין התשואות באיגרות הארוכות ביותר לאלו של איגרות החוב לחמש שנים בישראל על כ־220 נקודות בסיס. זאת לעומת תלילות של כ־102 נקודות בסיס בארה"ב ושל 142 בגרמניה.

אחד הגורמים הנוספים שמספק בתקופה האחרונה דלק לאג"ח בכלל, ולממשלתיות השקליות בפרט, הוא הפדיון הענק שצפוי החודש באפיק הממשלתי. בעוד הפדיון החודשי הממוצע בשנת 2017 צפוי לעמוד על כ־4.3 מיליארד שקל, הפדיון בחודש אוגוסט יסתכם בכ־11.2 מיליארד שקל. אמנם מדובר בפדיון שמתרכז ברובו המכריע באיגרת הממשלתית שקלית בריבית משתנה, סדרה 817, אבל עדיין המשקיעים שייפגשו עם סכום נכבד של כסף יצטרכו למצוא לו חלופות נוספות, ואלו צפויות להתפזר בעיקר באפיק הממשלתי השקלי.

גם הפדיונות באפיק הקונצרני צפויים להתרכז באפיק השקלי ובדירוגים הגבוהים, כאשר אג"ח של בנק הפועלים ובנק דיסקונט יחזירו למשקיעים כ־2.2 מיליארד שקל. עודף פדיון כשלעצמו אינו אמור בהכרח לתרום לשוק, אולם כשהוא מגיע יחד עם אווירה חיובית שבה מגייסים המוסדיים יותר מ־3.5 מיליארד שקל נטו בחודש, הדבר תורם לעליית מחירים.

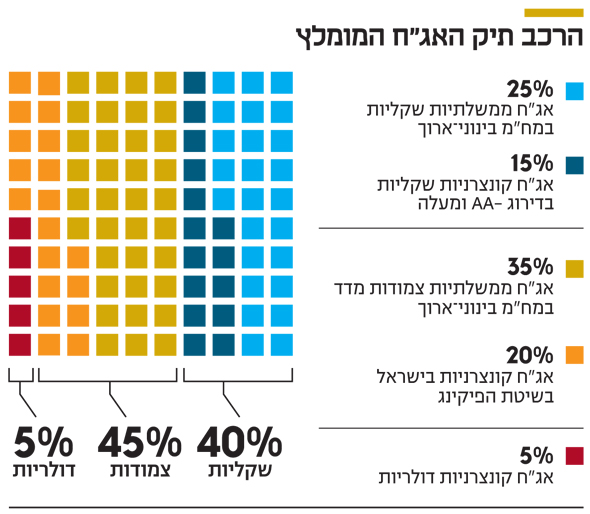

הרכב תיק האג"ח המומלץ

הרכב תיק האג"ח המומלץ

לצד האופוריה בשוק החוב, בבנק ישראל התייחסו בדו"ח המדיניות המוניטרית לינואר־יוני 2017 לרמת המרווחים באפיק הקונצרני שנמצאים ברמתם הנמוכה מאז 2007. בנוסף, נראה שללא המתיחות בקוריאה הצפונית, התשואות בארצות הברית היו נמצאות ברמה גבוהה יותר, שכן הצמיחה העולמית עלתה על מסלול חיובי. בשורה התחתונה, איגרות החוב ממשיכות לספק את הסחורה ולהגן על מרבית תיקי ההשקעות, אך המשך הרווחים מותנה בבחירה סלקטיבית של איגרות החוב הקונצרניות וניהול דינמי של האפיק הממשלתי, תוך ניצול התלילות הגבוהה בחלק הארוך של העקום.

השורה התחתונה - המשך הרווחים באפיק מותנה בבחירה סלקטיבית של אג"ח קונצרניות וניהול דינמי של האפיק הממשלתי, תוך ניצול התלילות הגבוהה בחלק הארוך של העקום.

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות והבעלים של האתר להאצת הידע וההון הפיננסי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות.