"תמיד אפשר להדפיס עוד כסף"

קבוצה מהפכנית של כלכלנים משוכנעת שכולם מפספסים ומציעה תיאוריה חדשה - MMT, שלפיה ממשלה שטוענת שאין לה "צ'ק פתוח" להוצאות פשוט טועה ושבמקום לתת כסף לבנקים, צריך לתת אותו ישירות לאזרחים. ברני סנדרס כבר אימץ

לפני 2,000 שנה אנשים הבינו איך הכלכלה עובדת טוב יותר ממומחים עכשוויים - כך משוכנע וורן מוזלר, כלכלן ותיאורטיקן מאקרו־פיננסי. דוגמה טובה לכך הוא מוצא בפומפיי, העיר הרומית שנחרבה מהתפרצות הר געש. "אשתי ואני היינו לפני כמה שנים בסיור בפומפיי", מוזלר נזכר, "והמדריך הראה לקבוצה מטבעות שנמצאו כשחפרו את העיר. הוא הסביר שאזרחי פומפיי היו משלמים מסים עם המטבעות האלה, ואז השלטון היה משתמש בכסף כדי להקים מבני ציבור ולתחזק את תשתיות העיר. אמרתי לו שהשלטון קודם הוציא את הכסף, ורק אחר כך גבה אותו כמס. המדריך התעקש שקודם היו גובים את המס. אז שאלתי אותו מאיפה המטבעות הגיעו, והוא אמר שהשלטון היה מייצר אותם. התעקשתי - 'אז איך המטבעות הגיעו לידיים של האזרחים?' אז הוא חשב על זה רגע ושאל 'אתה בעצם אומר שהממשלה היתה צריכה לשלם קודם לאזרחים כדי שתוכל לגבות מסים?'. עניתי: 'כן, איך זה יכול לעבוד אחרת?'. הוא פשוט אמר 'לא, לא. קודם גובים מסים ואז משקיעים את הכסף' והלך משם. הוא לא היה מסוגל לחשוב על זה אחרת״.

התגובה של המדריך לא הפתיעה את מוזלר. הוא נתקל ביחס דומה מצד פרופסורים לכלכלה, ראשי הבנק הפדרלי ובכירים במשרד האוצר האמריקאי. המסקנה העיקרית שלו היא שהאחראים על המערכת המוניטרית בארה"ב לא באמת מבינים איך היא עובדת. ״אני מבטיח לך שכולם בפומפיי ידעו שהממשלה קודם מוציאה את הכסף ורק אחר כך גובה אותו. השלטון רוצה להעסיק אנשים בעבודות ציבוריות. איך עושים את זה? באימפריה הרומית המוקדמת היה מס קבוע על בתים, אדמות ורכוש, שאפשר היה לשלם רק במטבע הרשמי. האנשים היו זקוקים למטבע הזה, והיו מוכנים לעבוד תמורתו. כך השלטון העסיק אותם בעבודות ציבוריות, והם היו מעבירים את הכסף בחזרה לשלטון - במסים. זה בדיוק כמו שבקולנוע לא אוספים קודם את הכרטיסים ואז מוכרים אותם. כשאתה המנפיק של הכרטיס, אתה קודם מוכר אותו ואז אוסף אותו בחזרה. במדינות עם מטבע עצמאי, כסף עובד באותו האופן".

הציבור צריך כסף להחזיר לממשלה

לתובנה הזאת יש השלכות קריטיות על המדיניות כלכלית, מוזלר משוכנע, והוא לא לבד. בשנים האחרונות הוא הפך לאחד הקולות הבולטים בקרב קבוצה של כלכלנים שמנסים לשכנע את מקבלי ההחלטות והציבור שצריך להפוך את השיח הכלכלי על ראשו. הקבוצה מקדמת גישה שזכתה לכינוי "תיאוריה מוניטרית מודרנית" (MMT), הסותרת כמה הנחות יסוד לגבי האופן שבו כלכלה לאומית פועלת.

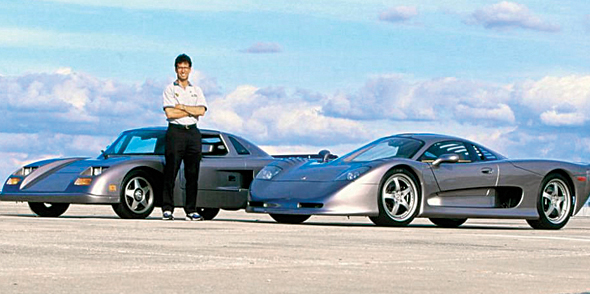

מוזלר עצמו הוא ליהוק די מפתיע לתפקיד. בעוד MMT זוכה לתשומת לב בעיקר במעגלים הקרובים בעמדותיהם לברני סנדרס, מוזלר עצמו נמצא במקום יציב בקרב האחוזון העליון. הוא ייסד בתחילת שנות ה־80 קרן גידור, שאותה ניהל 15 שנה, עד שהחליט לעזוב בצל חילוקי דעות עם שותפיו. במקביל לעבודתו בקרן הוא הקים וניהל חברה למכוניות ספורט יוקרתיות, שאותן תכנן בעצמו. לפני ארבע שנים מכר את החברה, ומאז הספיק לתכנן ולבנות לעצמו סירת קטמרן בעלות של 850 אלף דולר, שאיתה הוא מפליג בין איי הבתולה של ארה"ב, מקום מגוריו. ליבשת עצמה הוא מגיע לעתים קרובות לכנסים ולהרצאות, שבהם הוא וכלכלנים אחרים בקבוצה מנסים להוכיח לקהל שהכלכלה לא פועלת כפי שהם חושבים - אלא בדיוק הפוך.

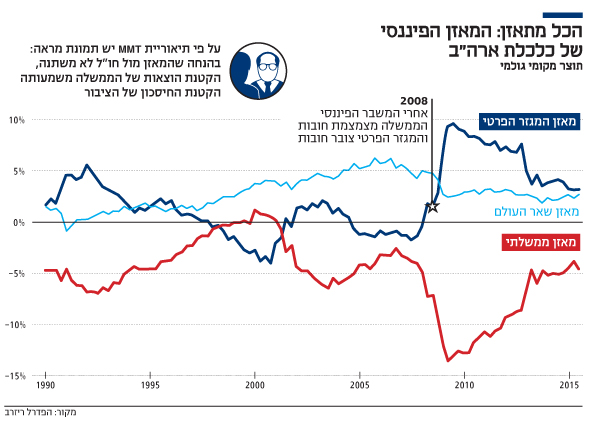

וורן מוזלר: "אם הממשלה מקטינה הוצאות, המגזר הפרטי צריך להגדיל את שלו, או שהמיתון יחריף, כפי שהיה במשבר 2008"

וורן מוזלר: "אם הממשלה מקטינה הוצאות, המגזר הפרטי צריך להגדיל את שלו, או שהמיתון יחריף, כפי שהיה במשבר 2008"

"כולם בקונגרס ובסנאט בטוחים שהממשלה חייבת לגבות מס כדי שיהיה לה כסף להוצאות, ומה שלא מגיע ממסים צריך להשלים בהנפקות אג"ח וגיוסי הון", מסביר מוזלר. "אבל זה בדיוק הפוך. הממשלה חייבת להוציא קודם את הכסף שהיא מנפיקה, כדי שלאזרחים יהיה עם מה לשלם מס או לקנות אג"ח. זה ככה בכל העולם, וגם בישראל. הממשלה צריכה קודם להוציא שקלים כדי שהיא תוכל לאסוף את השקלים דרך תשלומי מס. המגזר הפרטי צריך קודם לקבל כסף מהממשלה כדי לשלם לה בחזרה".

מעבר לדיון התיאורטי בנוגע לגבי מה בא קודם, מהן המשמעות המעשית של MMT? מה המסקנות שלה בנוגע למדיניות הכלכלית?

"אם נחזור לדוגמה של פומפיי, כל המטבעות שמצאו ברחוב הגיעו לידיים של האזרחים דרך הוצאות ממשלתיות; זה אומר שהשלטון ניהל מדיניות גירעונית, כלומר ההוצאות היו יותר גבוהות מההכנסות ממס. אם זה לא היה ככה, הכסף הזה היה יוצא מהמחזור. זה תקף גם היום: הממשלה חייבת לנהל רוב הזמן מדיניות גירעונית. הרי היא לא יכולה לגבות יותר כסף ממה שהיא מוציאה, בדיוק כמו שהקולנוע לא יכול לאסוף יותר כרטיסים ממה שהוא מכר. מהבחינה הזו, החוב הממשלתי משקף את הכסף שהממשלה הזרימה לכלכלה ועדיין לא זרם אליה בחזרה".

אז רמת החוב הממשלתי לא צריכה להדאיג אותנו, אלא המבנה של הכלכלה המודרנית?

"לפני שאנחנו שואלים אם רמת החוב הממשלתי בעייתית או לא, צריך להבין מה זה חוב ממשלתי. החוב הממשלתי של ישראל הוא בסך הכל אותו כסף שהממשלה הוציאה ועדיין לא גבתה בחזרה במסים. מצד הממשלה מדובר בחוב, אבל מצד המגזר הפרטי - אלה בדיוק הנכסים הפיננסיים שברשותו, שמשקפים את סך החיסכון הפרטי במשק. אלה שני צדדים של אותה המשוואה. כדי לענות על השאלה שלך צריך לשאול מה רמת החיסכון הרצויה במשק, כי היא תלויה ברמת החוב הממשלתי. מה הרמה הרצויה? ככל הנראה לא אפס".

שואלים את השאלות הלא נכונות

הרעיונות שמציעים כלכלני MMT עדיין נחשבים אזוטריים בעיני כלכלנים מסורתיים, אבל יש להם קהל מאזינים נאמן. בשנים האחרונות, בפרט מאז המשבר הפיננסי של 2008, הם זוכים לכיסוי תקשורתי מכובד, כולל כתבות פרופיל ב"ניו יורק טיימס" וב"אקונומיסט". חלק מחבריה אפילו הגיעו לעמדות מפתח. כמו סטפני קלטון, שנחשבת לדוברת בולטת בקבוצה.

קלטון, פרופסורית לכלכלה באוניברסיטת קנזס סיטי מיזורי, מונתה ב־2014 לכלכלנית הראשית בוועדת התקציב בסנאט מטעם המפלגה הדמוקרטית; היא עזבה את התפקיד שנתיים לאחר מכן כדי לשמש יועצת כלכלית של ברני סנדרס בפריימריז של המפלגה; ובשנה שעברה נבחרה לאחת מ־50 האנשים שרעיונותיהם שינו את הפוליטיקה האמריקאית ב־2016 (סנדרס עצמו דורג בראש הרשימה).

בקמפיין של סנדרס התפקיד של קלטון היה בעיקר לספק בסיס תיאורטי שיסביר מדוע התוכניות של סנדרס בנות־ביצוע, למה החשש מהגדלת הגירעון הממשלתי אינו מוצדק, וכיצד התיאוריות המקובלות מתמקדות בסיסמאות ולא בניתוח מציאותי של המערכת הכלכלית המודרנית.

סטפני קלטון: "בקונגרס די צעקו על ברננקי, אז הוא רמז שיש גבול למה שמדיניות מוניטרית יכולה לעשות ושצעדים פיסקליים הם באחריותם" צילום: CQ Roll Call

סטפני קלטון: "בקונגרס די צעקו על ברננקי, אז הוא רמז שיש גבול למה שמדיניות מוניטרית יכולה לעשות ושצעדים פיסקליים הם באחריותם" צילום: CQ Roll Call

"כשנכנסתי לתפקיד, סנדרס כבר די ידע מה המהלכים שהוא רוצה לעשות והמדיניות שהוא רוצה לקדם", מספרת קלטון. "התפקיד שלי היה בעיקר להסביר איך להוציא אותם לפועל מבחינה פיננסית. הרי הגישה הדומיננטית אומרת שאי אפשר להגדיל את ההוצאות הממשלתיות בלי להגדיל את מקורות ההכנסה או את החוב הלאומי. אז התפקיד שלי היה להראות למה זה כן אפשרי - ולמה התיאוריות המקובלות טועות".

המסקנות של MMT, אומרת קלטון, רלבנטיות גם לכלכלות קטנות כמו ישראל. אחרי הכל, אזהרות מפני אובדן רסן תקציבי שיוביל להידרדרות כמו של יוון, השכנה מוכת החוב, נשמעות כאן חדשות לבקרים. רק לפני חודשיים הסביר ראש הממשלה בנימין נתניהו שלממשלה אין "צ'ק פתוח" לקחת על עצמה התחייבויות פיננסיות. אלא שלפי תומכי התיאוריה המודרנית, בהחלט יש לממשלה צ'ק כזה - ואין דבר שמונע ממנה להגדיל את ההוצאות הציבוריות אם תבחר בכך. "מדינה עם מטבע לאומי לא יכולה לפשוט את הרגל", טוענת קלטון בראיון ל"כלכליסט". "לכללים המוכרים בנוגע לגירעון ממשלתי ואיזון תקציבי אין ממש תוקף ברגע שלממשלה יש מונופול על הנפקת המטבע הלאומי. בהגדרה, למדינה כזו לא יכול להיגמר הכסף. זאת הנקודה החשובה ביותר של תיאוריה מוניטרית מודרנית".

מבקרים של MMT, בהם גם כלכלנים התומכים בהגדלת הוצאות הממשלה כמו פול קרוגמן, טוענים שבפועל הגישה מדברת על "הדפסת כסף", מהלך שעלול להוביל להיפר־אינפלציה. התשובה של קלטון למתנגדים היא שעצם המונח מעיד על תפיסה מיושנת של הדוברים. "אף מדינה כבר לא 'מדפיסה' כסף", היא מסבירה. "הכל נעשה במחשב. לבנקים המסחריים יש חשבונות בבנק המרכזי, ואם הממשלה רוצה למשל לבנות יותר כיתות, היא פשוט מורה לבנק המרכזי להוסיף קרדיט בחשבון של הבנק של הקבלן שבונה את הכיתות. מדובר בלחיצה על המקלדת, פשוט לשנות שורה בגיליון נתונים".

אבל זה לא משנה מבחינת סכנת האינפלציה.

"נכון, וזו בדיוק הנקודה שאליה אנחנו מכוונים. העניין האמיתי הוא האינפלציה, לא הגירעון או החוב. זה בדיוק הנושא שעליו צריך לדבר, כי זאת המגבלה האמיתית על הוצאות הממשלה - לא ההכנסות ממס או רמת החוב. זה המסר שאנחנו מנסים להעביר. אבל כיום הדיונים בנושאי תקציב מסתכמים בשאלות כמו 'איך אתם מתכוונים לממן את זה', 'איך זה ישפיע על הגירעון', או 'מה אתם מתכוונים לקצץ במקביל'. אנחנו טוענים שכל עוד מדובר במדינה שמנפיקה את המטבע של עצמה - אלה לא השאלות הנכונות. צריכות להישאל שאלות אחרות לגמרי".

איזה שאלות לדוגמה?

"למשל, אם הממשל הפדרלי מתכנן להשקיע טריליון דולר בתחום התשתיות, השאלה היא לא מאיפה הכסף יגיע, אלא אם יש מספיק אנשים להוציא לפועל את הפרויקטים האלה. האם יש במדינה די מהנדסים, ארכיטקטים ובנאים מובטלים שאפשר לגייס למהלך הזה? יש די ברזל, בטון וחומרי גלם אחרים? מספיק ציוד טכני שלא בשימוש כרגע? אלה השאלות הנכונות - בנוגע למשאבים הנדרשים למימוש ההשקעה, לא לגבי איך לממן אותה. כי אם אין את כל חומרי הגלם, או אם המשק במצב של תעסוקה מלאה, השקעה כזאת תביא לעליית מחירים חדה. כאן סכנת האינפלציה נכנסת לתמונה".

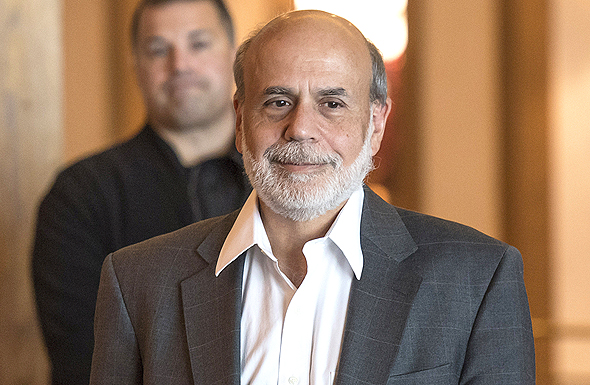

בן ברננקי, יו"ר הפדרל ריזרב. לא אמצעי אידיאלי צילום: בלומברג

בן ברננקי, יו"ר הפדרל ריזרב. לא אמצעי אידיאלי צילום: בלומברג

איך בודקים מה המשאבים הזמינים? איך יודעים אם הגדלת ההוצאות תוביל לאינפלציה או לא?

"זאת בדיוק השאלה שקובעי המדיניות צריכים לשאול את עצמם, וכאן גופי המחקר הממשלתיים יכולים לתרום. אם הנשיא דונלד טראמפ רוצה להשקיע טריליון דולר בשיפור התשתיות בארה"ב, צריך גופים שיבדקו מה המשאבים הפנויים שיכולים לשמש למהלך דרמטי כזה, ומה לוח הזמנים להשלמת הפרויקטים. אם המטרה היא לסיים את העבודה בתוך שנה בלבד, קרוב לוודאי שזה יוביל לאינפלציה. אבל זה בדיוק מה שהממשלה אמורה לבדוק".

נבחרי הציבור ממהרים להאשים

ההבדל העצום בין MMT לגישה המוניטרית הדומיננטית בולט בהמלצות להתמודדות עם המשבר הפיננסי של 2008, שהשפעותיו עדיין ניכרות בהיקף החוב של מדינות רבות בעולם, ועם מדיניות הצנע שנועדה לכווץ אותו. כלכלני MMT שואבים השראה מג'ון מיינרד קיינס, אבי המאקרו־כלכלה ואחד הכלכלנים המשפיעים ביותר במאה ה־20. ובדומה לקיינס, הם טוענים כי בתקופה של האטה כלכלית, הממשלה צריכה להגדיל את הוצאותיה כדי לפצות על ירידת הביקושים במגזר הפרטי. אולם, לעומת כלכלנים קיינסיאנים אחרים, לפי MMT אין צורך בהגדלת הגירעון או בהעלאות מס כדי לממן את ההוצאות הנוספות. אחרי הכל, הממשלה עצמה מחזיקה במונופול על הנפקת הכסף ולכן בכלל אינה מוגבלת מבחינה תקציבית. מבחינה זו, ההחלטה של הממשלה לקבוע לעצמה מגבלת הוצאה היא פוליטית יותר מכלכלית.

"אם הממשלה מקטינה את ההוצאות שלה, המגזר הפרטי צריך להגדיל את ההוצאות שלו, אחרת המיתון יחריף", מסביר מוזלר. "זה מה שקרה במשבר של 2008 - ההוצאה הפרטית קטנה והממשל לא עשה את השינויים הנדרשים".

אבל הבנק הפדרלי כן הזרים כסף לכלכלה, באמצעות הרחבה כמותית. הוא רכש אג"ח ממשלתיות בטריליוני דולרים מהבנקים המסחריים.

"אלה דיבורים ריקים".

למה?

"מה זה אג"ח ממשלתיות? בפועל מדובר בחשבונות חיסכון בבנק הפדרלי. הבנקים החזיקו כסף בחשבונות האלה וקיבלו תמורתו ריבית. אז בהרחבה הכמותית, הבנק הפדרלי פשוט הפחית את הסכום בפיקדונות האג"ח האלה, והוסיף אותו לחשבון השוטף של הבנקים. זה כמו שלקוח יעביר כסף מחשבון חיסכון לעובר ושב. למה שזה יעזור למישהו? זה פשוט להעביר כסף בין חשבונות".

ההנחה היא שכיוון שהבנקים מקבלים ריבית נמוכה יותר על הפיקדון השוטף, הם יעדיפו להלוות את הכסף וזה יעודד פעילות כלכלית.

"בתור התחלה, גם על הריבית על האג"ח די נמוכה, ועדיין הבנקים העדיפו להחזיק את הכסף שם. הטענה היא שההרחבה הכמותית מסייעת להוריד את הריבית בטווח ארוך, אבל יש כאן סתירה פנימית - כי אם זה באמת יעבוד והכלכלה תתאושש, בטווח הארוך הריבית דווקא תעלה, כמו שמבין כל משקיע רציונלי. בעצם האפשרות היחידה שהרחבה כמותית תשפיע תהיה אם אנשים חושבים שהיא לא תשפיע - והריביות ישארו נמוכות. זה פשוט לא הגיוני. מעבר לזה, הבנק הפדרלי הרוויח בסביבות 90 מיליארד דולר בשנה מההרחבה הכמותית, בגלל פערי הריביות בין החשבונות. בלי ההרחבה הכמותית הממשלה היתה משלמת את הכסף הזה למגזר הפרטי. אז ההרחבה הכמותית בעצם הוציאה 90 מיליארד דולר כל שנה מהכלכלה".

מדיניות מוניטרית אינה תרופת פלא

לקלטון יש פחות טענות כלפי הבנק הפדרלי. לדבריה, לראשי הבנק אין יותר מדי אפשרויות פעולה, כי הסמכות שלהם נוגעת בעיקר למדיניות המוניטרית. היא מזכירה שכשבן ברננקי, יו"ר הפדרל ריזרב בזמן המשבר, הגיע לדיון בקונגרס, הוא ניסה לרמוז לנבחרי הציבור שגם עליהם – ואולי בעיקר עליהם – חלה האחריות לנקוט צעדים לשיפור המצב. "ברננקי הגיע לדיון, וחברי הקונגרס די צעקו עליו", נזכרת קלטון. "הם שאלו למה לוקח כל כך הרבה זמן לצאת מהמשבר, ולמה הבנק הפדרלי לא מצליח לתקן את המצב. אז ברננקי אמר להם שמדיניות מוניטרית היא לא תרופת פלא, ואפילו לא האמצעי האידיאלי להתמודד עם הבעיות האלה. אפילו לא האמצעי האידיאלי! הוא בעצם רמז לחברי הקונגרס שיש גבול למה שמדיניות מוניטרית יכולה לעשות, וצריך ליזום צעדים פיסקליים, הנמצאים בתחום אחריות הקונגרס. הוא לא ממש היה יכול להגיד את זה מפורשות, אבל זאת היתה הכוונה".

אם ברננקי וקובעי המדיניות האחרים היו חסידים של MMT, מה הם היו עושים?

"כשהמשבר התחיל, ניסינו לקדם שלושה צעדים עיקריים: הראשון היה להעביר יותר כסף למדינות ולשלטון המקומי כדי שישקיעו בפרויקטים ויזרימו כסף לכלכלה המקומית. בניגוד לממשל הפדרלי, ולמדינות ולרשויות המקומיות אין מטבע עצמאי והן צריכות מקורות מימון, כי במהלך משבר ההכנסות שלהן ממסים צונחות. הממשל הפדרלי היה צריך להעביר להן יותר כסף. תמיכה כזו היתה מאפשרת למדינות ולרשויות להימנע מפיטורי מורים, כבאים ועובדי ציבור אחרים, ולהשקיע בכלכלה המקומית. הצעד השני שהצענו היה הפחתה של זמנית של מסים פדרליים על ההכנסה, בעיקר את דמי הביטוח הלאומי ומדיקר (ביטוח בריאות ממלכתי לאזרחים מגיל 65 ומעלה, י"ק), שמגיעים ל־6.2% משכר העובדים. זה היה מגדיל את ההכנסה הפנויה של יותר מ־150 מיליון אזרחים בכוח העבודה. הצעד השלישי היה ליזום תוכנית תעסוקה פדרלית, שתספק עבודה לכל מי שמוכן ויכול לעבוד אבל לא מצליח למצוא".

אז הצעדים האלה נועדו להזרים כסף לכלכלה דרך השלטון המקומי והאזרחים עצמם, במקום באמצעות הבנקים.

"בדיוק".

ומה עם הטענה המקובלת, שהגדלת הגירעון היא בעצם להטיל מס על הדורות הבאים, שאנחנו בעצם ממשכנים את עתיד הילדים והנכדים שלנו לטובת ההווה?

"לא צריך להגדיל את החוב באמצעות הנפקת אג"ח, כי כמו שאמרנו, הממשלה לא באמת מוגבלת מבחינת התקציב שעומד לרשותה. בכל מקרה, הרעיון שאפשר להטיל מעמסה פיננסית על דור שלם כי עכשיו מגדילים את רמת החוב מעיד על חוסר הבנה בסיסי. גם בדורות הבאים, יהיו אנשים שישלמו יותר מסים ויהיו כאלה שישלמו פחות. חלק יחזיקו אג"ח של ממשלת ארה"ב וחלק לא. אין כאן מעמסה על 'דור שלם', ואין כזה דבר 'למשכן את עתיד ילדינו'. לא לתת לילדים שלנו חינוך ובריאות ברמה גבוהה יפגע בעתיד שלהם יותר".

עוד קצת זמן לא ישנה

למוזלר יש ביקורת חריפה יותר על ברננקי והתנהלות הבנק הפדרלי במהלך המשבר. "ברננקי היה צריך לומר לקונגרס מפורשות שהרחבה מוניטרית לא תעזור לכלכלה, ושצריך הרחבה פיסקלית – הורדת מסים או הגדלת ההוצאה התקציבית - ועכשיו, באוגוסט 2008, לא שנה וחצי אחר כך, ולא בהיקף הקטן שאושר", הוא אומר. "האנשים האלה משוכנעים שחייבים לאזן את התקציב - כי גירעון זה מרושע או משהו - ואז לווסת את הכלכלה רק באמצעות מדיניות מוניטרית. אבל זה פשוט לא עובד. יפן עושה את זה כבר 25 שנה וזה לא ממש עוזר לה. ואתה יודע מה הם אומרים? אנחנו רק צריכים עוד קצת זמן וזה באמת יתחיל להשפיע. זה גם מה שמריו דראגי (נשיא הבנק האירופי, י"ק) אומר. עוד קצת וזה יעבוד. בינתיים זה לא קורה".

נניח שכל הגישה המוניטרית הנוכחית באמת שגויה מהיסוד. איך ייתכן שכל קובעי המדיניות ורוב הכלכלנים המובילים לא מבינים את זה?

"כי אין להם מושג איך המערכת המוניטרית פועלת באמת. הם מכירים אותה רק ממודלים בספרי לימוד. אני התחלתי לעבוד בבנקאות בתחילת שנות ה־70. עזרתי להמציא את כל ענף המסחר בנגזרים פיננסיים, ואחר כך הקמתי וניהלתי קרן גידור ובית ברוקראז'. אני מכיר את התחום מבפנים. יצא לי לפגוש את אלן גרינשפאן (יו"ר הבנק הפדרלי שקדם לברננקי, י"ק), וגם את ברננקי עצמו. הוא טיפוס מאוד נחמד, באמת. אבל אין לו מושג איך המערכת המוניטרית עובדת, ואין גם שום סיבה שהוא יבין. הוא בא מהאקדמיה, לא מהשטח".