האופציות הטובות ביותר שלכם להפחתת הסיכון בתיק ההשקעות

כתיבת אופציות יכולה להיות אסטרטגיה מנצחת למי שמחפש סיכון מופחת בתיק ההשקעות, אך היא לא מתאימה לכל אחד

לא פשוט למצוא השקעה שמצליחה לגוון את תיק ההשקעות ובה בעת להוריד את תנודתיות התיק. מודל ההקצאה המקובל בקרב מנהלי תיקים - 80% אג"ח ו־20% מניות – נמצא על סף משבר. הריביות הנמוכות בעולם משפיעות לרעה על תשואות האג"ח ומגדילות את הסיכון בהשקעה בהן. כשהחלופה היא הגדלת החשיפה למניות, תנודתיות תיק השקעות עלולה לגדול וליצור חשיפה שאינה מתאימה למגוון רחב של משקיעים. אחד הפתרונות לכך הוא שילוב אסטרטגיות מסחר באופציות ונגזרים בתיק ההשקעות. מסחר באופציות יכול לשמש פתרון טוב למשקיעים שמחפשים להפחית את הקורלציה לשוק המניות ולצמצם את תנודתיות תיק ההשקעות שלהם.

סוחר אופציות מנוסה ומוערך שאני מכיר נהג לומר: "אם תיתן M16 לילד בן 12 זה עלול להסתיים באסון, אבל אותו נשק בידי לוחם מיומן יכול להציל חיים". משקיעים שחסרים ידע וניסיון במסחר באמצעות אופציות עלולים לגרום לעצמם נזק עצום. הסיכון עולה כאשר מדובר באסטרטגיה שמבוססת על כתיבת אופציות, או בלשון מקצועית – מכירת סטייה או מכירת פרמיה. למרות זאת, אסטרטגיות אלה, אם בונים אותן בצורה נכונה – ללא מינוף ובשילוב ניהול סיכונים אפקטיבי – בהחלט יכולות להפחית את רמת הסיכון של תיק השקעות.

לבטח את הנכס הפיננסי

אופציה היא למעשה פוליסת ביטוח על נכס פיננסי. כשאנחנו קונים אופציה, אנחנו בעצם קונים פוליסת ביטוח למצב עולם מסוים, כלומר אנחנו המבוטחים. כשמוכרים (כותבים) אופציה, אנחנו מנפיקים פוליסת ביטוח, כלומר אנחנו המבטחים או חברת הביטוח. בדומה לעולם הביטוח, קונה האופציה משלם פרמיה עבור רכישת האופציה (הפוליסה) למוכר האופציה.

המודל העסקי של חברות הביטוח מבוסס על הנפקת מספר רב של פוליסות וקבלת פרמיה עבורן, שנגזרת בין היתר מההסתברות שיקרה "מקרה ביטוחי" והפוליסה תמומש. בסך הכל, הפרמיות אמורות להביא את חברת הביטוח למקום נוח, גם במקרה של מימוש פוליסת הביטוח. כללי משחק אלה דומים גם כשמדובר באופציות על נכסים פיננסיים - הרווח הנובע מהפרמיות על מכירת האופציות צריך להיות גבוה יותר מההפסדים שעלולים להיגרם ממימושן. כמעט מיותר לציין שהמודל של חברות הביטוח רווחי מאוד.

מחירה של כל אופציה הנסחרת בשוק נקבע על ידי נוסחה ותיקה בשם בלאק אנד שולס (Black & Scholes), שמתמחרת אותה על ידי שימוש בשישה נתונים: מחיר נכס הבסיס, מחיר המימוש, תאריך הפקיעה, גודל הדיבידנד, רמת הריבית וסטיית התקן. מכיוון שחמשת המרכיבים הראשונים ידועים, סטיית התקן היא המרכיב שמכריע את מחירה של כל אופציה. ככל שסטיית התקן גבוהה יותר, מחיר האופציה (הפרמיה) יהיה גבוה יותר ולהפך.

ההיגיון מאחורי התמחור הוא שסטיית התקן מעידה על התנודתיות הגלומה בנכס. תנודתיות גבוהה תביא לעלייה של סטיית התקן, ובמקרה כזה קונה האופציה ישלם למוכר עבור ה"פוליסה" מחיר גבוה יותר.

לקנות או למכור?

כשמתארים את הסיכונים הכרוכים בקניית אופציות מול כתיבת אופציות בספרות המקצועית, יש נטייה ברורה להעדפת קנייה על פני מכירה. הטענה היא שקונה אופציות מסכן רק את הפרמיה שהוא שילם, ולעומת זאת לכותב האופציה יש חשיפה בלתי מוגבלת. מה שלא מספרים הוא שאסטרטגיות שמבוססות על קניית אופציות "מדממות פרמיה", כלומר מאבדות מערכן בשל שחיקתו עם הזמן – ובטווח ארוך מפסידות כסף. לעומת זאת, אסטרטגיות שמבוססות על כתיבת אופציות הן אלה שמרוויחות כסף לאורך זמן.

מחקרים אקדמיים הוכיחו שלרוב משתלמת מכירת פרמיה על פני קנייתה. כדי להוכיח את ההנחה, המחקרים התמקדו בניתוח של סטיית התקן. יש שני סוגים של סטיית תקן. סטיית תקן גלומה (Implied Volatility) נובעת מהיצע וביקוש ומבטאת את ההערכות של השחקנים בשוק לגבי הסטייה העתידית - זוהי בעצם סטיית התקן הגלומה במחיר של האופציה כיום. לעומתה, סטיית התקן המעשית או ההיסטורית (Realized Volatility) מייצגת את הסטייה בפועל בנכס הבסיס בניתוח לאחור.

בבחינה של הסטייה הגלומה והמעשית על מדד S&P 500 בעשור האחרון, ניתן לראות כי רוב הזמן סטיית התקן הגלומה היתה גבוהה מסטיית התקן המעשית. כלומר, ברוב המקרים המחיר הצפוי היה גבוה מהמחיר האמיתי.

התופעה היא הגיונית והוגנת. כדי שפעיל בשוק ההון ימכור אופציה, הוא יבקש תגמול בגין הסיכון שהוא נוטל (בדומה לחברת ביטוח). לכן, לרוב התנודתיות בשוק נמוכה יותר מהציפיות, מכיוון שבציפיות יש תוספת של פרמיה שמיועדת לתגמל את נוטל הסיכון.

לרכוב על האוכף

כדי לתאר בצורה פרקטית את היתרון בכתיבת אופציות, בחרתי להשתמש באסטרטגיית כתיבת אופציות קלאסית, "מכירת אוכף" – שבה קונים או מוכרים אופציית קנייה (Call) ואופציית מכירה (Put) במחיר מימוש זהה, בדרך כלל בכסף או קרוב לכסף. אמנם היא לא מומלצת בכל מצב, אבל היא מסייעת להבין את התרומה לתיק ההשקעות, בעיקר מהיבטי תנודתיות התיק. יתרון נוסף לאסטרטגיה הזאת נובע מכך שהיא נטולת אינטרס לגבי כיוון השוק או נכס הבסיס.

ערכנו ניתוח של מכירת אוכפים בתדירות חודשית לאורך שלוש שנים בין שנת 2014 לשנת 2016. לא התערבנו באסטרטגיה והותרנו אותה כמו שהיא עד הפקיעה.

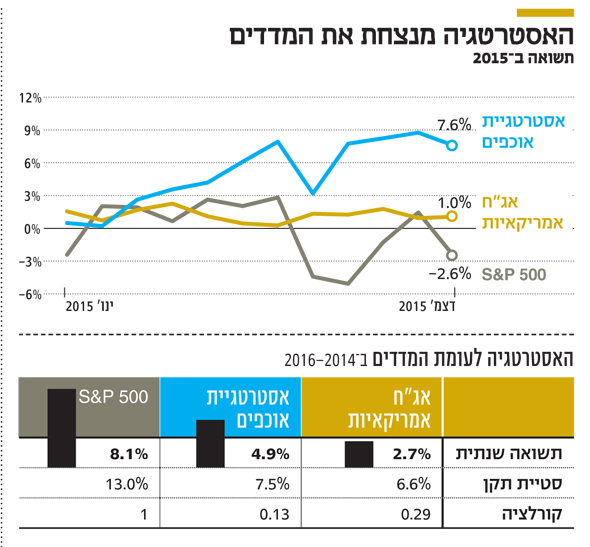

התוצאה שקיבלו היא כי אסטרטגיה שכוללת מכירת פרמיה, וספציפית מכירת אוכפים, רווחית לאורך תקופה ארוכה. המסקנה היותר חשובה היא שמכירת פרמיה היא תנודתית פחות מאשר חשיפה קלאסית לשוק המניות. בנוסף, הקורלציה של אסטרטגיה זו לשוק המניות נמוכה מאוד. פרופיל התשואות מול התנודתיות של מכירת אוכפים נע בין חשיפה לשוק המניות לבין השקעה באג"ח (ראו טבלה).

כשמנתחים את הביצועים של שלושת האפיקים ב־2015 (ראו גרף), התוצאות שוב מוכיחות שאסטרטגיה של מכירת אוכפים תורמת ליציבות ולפיזור של תיק ההשקעות. ב־2015 שוק המניות בארה"ב היה תנודתי וסיים את השנה בתשואה שלילית. אסטרטגיית מכירת האוכפים, לעומת זאת, הניבה תשואה שנתית חיובית של 7.6% עם סטיית תקן של 7.5% – הנמוכה משמעותית מסטיית התקן של מדד S&P 500 באותה שנה.

חשוב לנהל סיכונים

כלי ניהול הסיכונים הם מרכיבים קריטיים בניהול החשיפה של חברת ביטוח. הדבר נכון גם בניהול אסטרטגיות של מכירת פרמיה. המטרה בעולמות האלה זהה – מקסום הרווחים, תוך היערכות לעמידה בהפסדים פוטנציאליים. ללא מערכת ניהול סיכונים חכמה ויעילה, שכוללת בין היתר גידור של הפוזיציה, הוראות "Stop Loss" ובחירת המינוף המתאים, הנזק העשוי להיגרם ממקרה קיצון אחד עלול להיות בלתי הפיך. לכן, אסטרטגיות שכוללות מכירת פרמיה לא תתאים לרוב למשקיעים פרטיים, שאין בידיהם כלי ניהול סיכונים מתאימים, אלא לגופים עם ידע וניסיון רב באופציות ובנגזרים.

השורה התחתונה: אסטרטגיות לכתיבת אופציות יכולות להביא ליחס סיכון־סיכוי טוב יותר מאשר השקעה ישירה בנכסים עצמם, אך יש להתייחס אליהן בזהירות.

הכותב הוא מנהל שותף בקרן הגידור Granite Alphen Capital Fund