ניתוח כלכליסט

תשובה עשוי לחסוך לסלינגר את כאב הראש של הפניקס

מאז שחתם על מכירת הפניקס ליאנגו הסינית לפי שווי של 3.7 מיליארד שקל זינקה המניה ב־54%, המפקחת הקלה את דרישות חלוקת הדיבידנד וסביבת הריבית נוחה יותר. ליצחק תשובה יש מספיק סיבות לקוות שדורית סלינגר תתעכב עם אישור העסקה

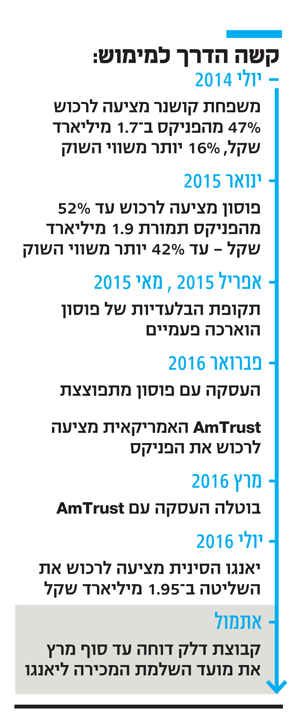

קבוצת דלק הודיעה אתמול על הארכת התקופה שהקציבה בהסכם המקורי להשלמת העסקה למכירת השליטה (52%) בהפניקס לקבוצת יאנגו הסינית עד לסוף מרץ; זאת, מכיוון שלא הושלמו כל התנאים המקדימים להשלמת העסקה ובראשם קבלת האישור מהמפקחת על שוק ההון והביטוח דורית סלינגר.

בכך, הסאגה סביב מכירתה של חברת הביטוח שבשליטת יצחק תשובה מספקת עוד פרק מסקרן נוסף. גורמים המעורים בעסקה אמרו ל"כלכליסט" כי הבדיקה של הפיקוח עדיין לא הושלמה, וכי לקבוצת דלק לא הובטח שהיא תושלם עד לתאריך האמור. כפי שעולה מהדיווח של דלק, אם לא יתקבל האישור המיוחל מהפיקוח, הן קבוצת דלק והן הקבוצה הסינית ישוחררו מההסכם המקורי ולכל צד תישמר הזכות להודיע על ביטול העסקה.

- האם עסקת יאנגו-פניקס מתרחקת? השלמת העסקה הוארכה - ממתינים לסלינגר

- סלינגר לא מוותרת: קונסת את הפניקס ב-2.8 מיליון שקל

- מחלוקת על תשלום המע"מ הביאה לביטול עסקת ארנה

בדלק לא יזילו דמעה

אם העסקה אכן תתפוצץ, ייתכן שבקבוצת דלק לא יזילו דמעה. מאז החתימה על מזכר ההבנות ביולי 2016 זינקה מניית הפניקס ב־54% לשווי של 3.54 מיליארד שקל. יאנגו הציעה לרכוש את מניות הפניקס תמורת 1.95 מיליארד שקל, מחיר המשקף לחברת הביטוח שווי של 3.7 מיליארד שקל. שווי זה היה גבוה ב־60% משווי השוק במועד העסקה. הוספה של פרמיה דומה לשווי השוק הנוכחי שלה מביאה את שווי הפניקס במכירה לסכום דמיוני של 5.6 מיליארד שקל. גם אם דלק תסתפק בפרמיה נמוכה יותר, הרי שמדובר בפער ענק בין שווי העסקה הנוכחי לבין השווי לאחר הזינוק במניה.

יצחק תשובה. תג מחיר דמיוני של 5.6 מיליארד שקל צילום: עמית שעל

יצחק תשובה. תג מחיר דמיוני של 5.6 מיליארד שקל צילום: עמית שעל

לתשובה יכולות להיות מספיק סיבות טובות לחפש קונה אחר להפניקס. ראשית, מאז החתימה על מזכר ההבנות שופרה מאוד היכולת לחלק דיבידנדים בחברות הביטוח בכלל, ובהפניקס בפרט, זאת בשל הגמשת התנאים לחלוקה מצד הפיקוח על הביטוח. ההערכה היא כי עד סוף 2017 יוכלו חברות הביטוח לחזור ולחלק דיבידנדים.

שנית, סביבת הריבית המשתנה הנמצאת במגמת עלייה משליכה על עתודות ביטוח החיים. בעבר נדרשו החברות להחזיק עתודות גבוהות יותר בגין ביטוחי החיים שלהן, אך עליית הריבית מאפשרת להן לשחרר חלק מהן. בשבוע שעבר דיווחה כלל ביטוח כי נתון זה צפוי לתרום לרווחיותה ב־2016, ולא מן הנמנע שגם הפניקס תיהנה ממצב דומה.

יוציא את הערמונים מהאש

לכן, אף שלכאורה כולם מחכים לתשובת משרד האוצר, לא מן הנמנע כי יהיה זה תשובה שיוציא לסלינגר את הערמונים מן האש, ויבטל את העסקה עוד לפני שתתקבל תשובה מסודרת בעניין. מצד שני, בשל חוק הריכוזיות המחייב הפרדה בין חברות ריאליות לחברות פיננסיות תשובה צריך למכור את אחזקתו בהפניקס עד 2019. בסביבתה של קבוצת דלק ציינו כי מכירת הפניקס היא צורך לאור מיקודה של דלק בתחום האנרגיה, וכי אם יתקבל אישור מהפיקוח, העסקה עם יאנגו תושלם. עם זאת, ציינו בסביבת הקבוצה, יאנגו היא הרוכש הרביעי שמביאה הקבוצה שייתכן שלא יקבל אישור מהפיקוח.

ניסיון המכירה הראשון היה ביולי 2014 למשפחת קושנר שקשורה בקשרי נישואים לנשיא ארה"ב דונלד טראמפ. אז הוצעו לדלק 1.7 מיליארד שקל תמורת אחזקותיה, מחיר ששיקף לה שווי של 3.6 מיליארד שקל. הגורם הרשמי להתפוצצות עסקה זו נקשר לכך שמשפחת קושנר נסוגה מהעסקה, אך היה גם מי שטען כי גם משפחת קושנר לא עברה את משוכת אישור הפיקוח.

המעצר של יו"ר פוסון

הפעם השנייה שבה חתמה קבוצת דלק על מזכר הבנות למכירת הפניקס, הפעם לתאגיד פוסון הסיני, היתה ביוני 2015 תמורת 1.8 מיליארד שקל (52%), מחיר ששיקף שווי של 3.4 מיליארד שקל לחברה. אלא שאז יו"ר פוסון נעלם באופן מפתיע ונחקר על ידי הרשויות הסיניות ובמשרד האוצר התמהמהו בהענקת אישור המכירה של חברת הביטוח. בפברואר 2016 הודיעה קבוצת דלק על "אי־התקיימותם של התנאים המתלים בעסקה" זו, וגם היא נגנזה. העסקה השלישית שעמדה על הפרק לרכישתה של הפניקס התרחשה בדיוק לפני שנה אז היתה זו Amtrust האמריקאית שלה מכרה קבוצת דלק את חברת הביטוח ריפאבליק. גם אז דובר על שווי של 1.8-1.7 מיליארד שקל לאחזקותיה של קבוצת דלק בהפניקס, אך גם מו"מ זה עלה על שרטון. כעת, כאמור מנסה קבוצת דלק למכור את אחזקותיה בהפניקס ליאנגו הסינית.