אג'יו

לא רוצים את הכסף שלכם

הבורסה, סמל הקפיטליזם, דועכת. ההשקעה בחברות החמות באמת הפכה למשחק לעשירים בלבד, והחברות הישנות נמחקות ממסחר. בוול סטריט מחפשים אשמים ומפגינים אופטימיות, אבל יכול להיות שזמנה של הבורסה פשוט עבר

"חברת המוניות הגדולה בעולם, אובר, לא מחזיקה בבעלותה אף לא מכונית אחת. חברת התוכן הגדולה בעולם, פייסבוק, לא מייצרת תוכן. לחברת הקמעונאות הגדולה בעולם, עליבאבא, אין מלאי, ולספקית מקומות הלינה הגדולה בעולם, airbnb, אין אף לו בניין אחד. משהו גדול קורה".

- "התרסקות שתשלח את השווקים מתחת לשפל של 2009? זה לגמרי סביר"

- המהפכה הפיננסית של עמק הסיליקון מריחה כמו סאב־פריים

- אג'יו: מהבורסה תיפתח הרעה

התובנה הזאת של טום גודווין, בכיר בקבוצת המדיה הצרפתית HAVAS, היא רק בת שנה וחצי וכבר היתה לסוג של קלישאה שרבים לא זוכרים איך נולדה. גודווין הצליח לתפוס במדויק את השיבוש, או כמו שאומרים בעמק הסיליקון ה"דיסרפשן", אותו זעזוע גדול שחווה עולם הכלכלה הישן והמוכר כתוצאה מהשינוי העמוק באופי החברות במאה ה־21. השיבוש הזה כבר נידון רבות, אבל יש לו השלכה דרמטית אחת, שלעתים נותרת חבויה מתחת לפני השטח: החברות האלה הורגות את הבורסות בעולם.

פייסבוק ועליבאבא הן חברות ציבוריות, אבל אובר ו־airbnb, שמחוללות מהפכה בתחומי ההסעות והאירוח, הן חברות פרטיות, ולא מסתמן שיש להן כוונה להנפיק בקרוב. הן מגייסות הון במיליארדים, ובאחרונה אפילו חוב, אבל הן לא עושות את זה דרך הבורסה, ונראה שגם אין להן צורך בכך. צורכי ההשקעה שלהן נמוכים באופן היסטורי לעומת החברות של פעם, וזה אחד הגורמים לבעיה שאיתה מנסים בקדחתנות להתמודד בוול סטריט וגם ברחוב אחוזת בית בתל אביב, בינתיים ללא הצלחה: איך מחזירים את הזוהר לצמד המילים going public, שהיה פעם חלומם של כל יזם ובעל חברה?

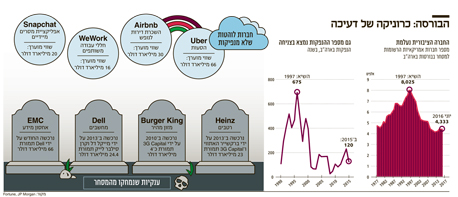

עבור הבורסות, מדובר בבעיה בוערת. 2016 מסתמנת עד כה כאחת השנים הגרועות שידע שוק ההנפקות העולמי ובעיקר השוק האמריקאי, שעומד במרכז. כך, למשל, ברבעון הראשון של השנה לא הונפקה אף לא חברת טכנולוגיה אחת בוול סטריט. בעבר היו רק שני רבעונים כאלה ושניהם היו רבעונים של זעזוע — האחד מיד לאחר התפוצצות בועת הדוט.קום במרץ 2000 והשני בסוף 2008, עם פרוץ המשבר הפיננסי. אבל לא רק הנפקות הטכנולוגיה נעלמו. לפי בלומברג, מתחילת 2016 ועד אמצע ספטמבר הונפקו רק 75 חברות בניו יורק, כאשר ההנפקה הראשונה הושלמה רק בסוף אפריל. זהו קצב שנמוך אפילו משפל של 140 הנפקות בתקופה המקבילה ב-2015, ועל פי ההערכות האנליסטים, השנה גם תסתיים עם מספר נמוך יותר מב־2015, שכן בנובמבר כולם יהיו עסוקים בבחירות לנשיאות בארה"ב, ולא צפוי גל הנפקות.

התייבשות ההנפקות ב־2016 בולטת באופן פרדוקסלי אף יותר לאור העובדה שלא רק שאין כל משבר כלכלי ברקע, אלא להפך — המדדים בוול סטריט מרקיעים לרמות שיא היסטוריות. בדרך כלל, כשיש עליות ממושכות, כולם ממהרים להנפיק, ובירידות יושבים ומכינים תשקיפים לימים הטובים. עוצמת הפרדוקס מתגברת עוד יותר אם בוחנים מה קורה במקביל הרחק מוול סטריט, בחוף המערבי של ארה"ב, שם שועטים חדי הקרן, או ה־unicorns, כפי שמכונות חברות פרטיות בשווי של יותר ממיליארד דולר. מספר החברות האלה, שביניהן אפשר למצוא שמות כמו אובר, סנאפצ'ט, דרופבוקס, airbnb ופינטרסט, ניתר השנה ל־155 והשווי הכולל שלהן מגיע למספר חסר תקדים של חצי טריליון דולר. לשם השוואה, שווי כל החברות שנכללות במדד נאסד"ק 100 היוקרתי ובהן כמובן ענקיות כמו גוגל, אמזון, אינטל ומיקרוסופט, מסתכם ב-5.5 טריליון דולר. מוסד הבורסה מצוי במשבר עמוק, והשאלה היא האם מדובר באפיזודה חולפת או בדעיכה חסרת תקנה.

איור: דניאל גולדפרב

איור: דניאל גולדפרב

החברה הציבורית נעלמת

מוסד הבורסה קיים עוד מהמאה ה־17, אז נוסדה הבורסה הראשונה באמסטרדם. אבל גלגולה המודרני של הבורסה מופיע במחצית השנייה של המאה ה־19, בשיא המהפכה התעשייתית. באותה תקופה כולם רצו להקים מפעלים, לבנות מסילות ברזל שיובילו אנשים וסחורות למרחקים דמיוניים ולפתוח בתי כלבו ענקיים למכירת המוצרים שיגיעו ברכבות המטען הכבדות. מישהו היה צריך לממן את הפרויקטים השאפתניים האלה, ובעלי החברות לא רצו לשתף את הממשלות בהרפתקאות שלהם וברווחים שבצדן.

הפתרון היה הבורסה: מקום מפגש בין בעלי העסקים לבין בעלי ההון שרצו לקחת חלק בחגיגה, אבל ללא כאב הראש שמתלווה לניהול חברות ובנייה של פרויקטים מורכבים. הבורסה שידכה בין רעיונות לכסף, והיתה למנגנון שתדלק את השיטה הקפיטליסטית והפך לסמל שלה, וגם הבדיל אותה משיטת התכנון המרכזי, שבה כספי הממשלה הם שמניעים את הכלכלה וגם מכוונים אותה.

לאורך המאה ה־20 היו לבורסות כמובן עליות ומורדות, בועות ענק והתרסקויות כואבות, אבל בגדול, המנגנון עבד — עד אמצע שנות התשעים. לפי מגזין פורצ'ן, בשנת 1997 הגיע מספר החברות הציבוריות בארה"ב לשיא של 7,888, שאליו צריך להוסיף עוד חברות רבות מחו"ל שזרמו לוול סטריט. מספר ההנפקות הראשונות (IPO) בארה"ב בשנות התשעים הגיע ל-436 בשנה בממוצע, כאשר גם כאן השיא נקבע ב־1997 עם 675 הנפקות. בדיעבד ניתן לזהות באותה שנה את ניצני בועת הדוט.קום, שעתידה היתה להתפוצץ ב־2000 ולסמן למעשה את תחילת גסיסת מוסד הבורסה.

15 שנה אחרי, לא רק שמספר ההנפקות נמצא בשפל, אלא שחלה ירידה חדה גם במספר החברות הציבוריות הנסחרות בבורסה. בארה"ב המספר הזה נחתך ב־46% ב־20 השנים האחרונות (ראו גרפים). אותה בעיה נרשמת גם בעברו השני של האוקיינוס האטלנטי: בבריטניה קרס מספר החברות הציבוריות ב־50% בעשור האחרון.

הכל מתחיל בגרינספאן

אז מה קרה שם, החל מסוף שנות התשעים? חלק מההסבר, כאמור, הוא לידת הכלכלה החדשה, שבה טכנולוגיית המידע משחקת תפקיד מפתח, וכבר אין צורך בהשקעות ענק. אבל זה לא כל הסיפור. יש גם צד שני למטבע, ומי שאחראי לו הוא אלן גרינספאן, יו"ר הפדרל ריזרב לשעבר שהיה לאבי הריבית האפסית. בסתיו 2001, אחרי מתקפת הטרור של אל־קאעידה, בניסיון למנוע את שיתוק הכלכלה האמריקאית, החל גרינספאן בתהליך של הפחתת ריבית. ב־2004 שער הריבית בארה"ב כבר ירד לאחוז בודד, שפל חסר תקדים בזמנו. כעבור ארבע שנים, אחרי פרוץ המשבר הפיננסי, הריבית כבר נחתה באפס, ומאז לא עלתה באופן משמעותי.

גרינספאן, וגם מחליפו בן ברננקי, ראו לנגד עיניהם בעיקר את הצמיחה הכלכלית. אבל לריבית האפסית היה אפקט נוסף. היא הביאה לצמיחתו המסחררת של עולם ההשקעות האלטרנטיביות, שפורח הרחק מהבורסות. במציאות של ריבית אפסית יותר ויותר משקיעים החלו לחפש אפיק, כל אפיק, שיניב להם תשואות גבוהות יותר. לא מעטים מהם, ובעיקר מי שיש לו סכומים גבוהים יחסית להשקעה, נוהרים לקרנות ההשקעה הפרטיות.

קרנות ההשקעה הפרטיות כשמן כן הן: הן מגייסות כסף, ומשקיעות אותו בחברות פרטיות, כשהן מבטיחות תשואות גבוהות, ולרוב מקיימות. התשואה החציונית בקרנות אלה בשנים האחרונות נותרה יציבה בין 10% ל־15% בשנה, נטו אחרי דמי ניהול ודמי הצלחה. בשנים האחרונות כמות הכסף שזרמה לקרנות האלה אפשרה להן להרעיף סכומים חלומיים על חברות פרטיות. ביוני 2015 הגיעה תעשיות הקרנות הפרטיות לשיא היסטורי של 4.2 טריליון דולר בנכסים המנוהלים ובכך הכפילה את עצמה פי חמישה מאז 2000. בסיכום 2015, גייסו 1,062 קרנות חצי טריליון דולר, שנה שלישית ברציפות של גיוסים של יותר מ־500 מיליארד דולר, כך על פי נתוני חברת המחקר PREQIN, שמתמחה בתעשיית קרנות ההשקעה. לכך היתה תוצאה מיידית: כאשר חברה יכולה לקבל השקעות עתק מבלי להנפיק, נעלם אחד הנימוקים המרכזיים להפיכה לחברה ציבורית. החברה יכולה לממן את ההשקעות שלה, וגם לאפשר למייסדים ולמשקיעים המוקדמים להתעשר, מבלי ללכת לבורסה.

יותר מזה. ככל שקרנות ההשקעה מזרימות יותר כסף לחברות פרטיות, נוצר מלכוד שקשה לצאת ממנו. הסיטואציה הנוכחית, שבה ים הון רודף אחרי מספר מוגבל של אפשרויות השקעה, מובילה לסבבי גיוס לפי רמות שווי מנופחות, שמהוות מכשול להנפקה. הסיבה: כאשר חברה שגייסה לפי שווי גבוה מדי מעוניינת להנפיק ולהפוך לציבורית, היא צריכה לעשות זאת לפי שווי נמוך יותר משווייה בגיוס האחרון. שוק ההון, שמבוסס על חוכמת ההמונים, בכל זאת רציונלי יותר בקביעת שווי חברות מאשר קרנות פרטיות. אבל במצב כזה קרנות ההשקעה הפרטיות עשויות למנוע את ההנפקה, שכן אם היא תתבצע בשווי נמוך מאשר בסבב האחרון, הן יאלצו לספוג פגיעה בתשואה על ההשקעה.

קרנות ההשקעה הפרטיות לא רק חוסמות את דרכן של החברות המבטיחות אל הבורסה, הן פועלות גם "מבפנים" באמצעות רכישת חברות ציבוריות ומחיקתן מהמסחר. כמה מהשמות הוותיקים והמפורסמים נעלמו מוול סטריט באדיבות קרנות ההשקעה, ובהם טויס אר אס, ברגר קינג ואפילו דל, שנמכרה לקרן סילבר לייק ב־2007.

גם קרנות הון סיכון, שמתמקדות בהשקעה בחברות טכנולוגיה, לא בהכרח מתעקשות לשלוח את הבייבי שלהן לבורסה. במקום זאת, אפשר פשוט למכור את הסטארט־אפ לענקית עתירת מזומנים. כך, למשל, ב־2010 חמש חברות טכנולוגיה גדולות בלעו לא פחות מ־134 סטארט־אפים, יותר מכל מספר ההנפקות הראשונות בארה"ב באותה שנה.

ולקינוח, הריבית האפסית פתחה בפני החברות גם את אופציית החוב, שבעבר לא היתה פופולרית במיוחד, בוודאי לא במגזר הטכנולוגיה. היום בעלי החברות מבינים שאפשר לגייס כסף בעלויות מגוחכות ללא הצורך לדלל את אחזקותיהם. חלופה זו קוסמת ליזמים רבים שנכוו בעבר או שמעו מספיק סיפורים על איך קרנות פרטיות או משקיעים בבורסה משתלטים על חברות. וכך, חלק לא קטן מחברות החלום, אותם "חדי קרן" שעליהם חולמים בבורסות, העדיפו דווקא לגייס חוב בסיוע בנקי השקעות ולהישאר פרטיים. כך, למשל, airbnb גייסה מיליארד דולר באמצעות חוב ביוני האחרון, ועל פי פרסומים ב"וול סטריט ג'ורנל", גם אובר גייסה 1.5 מיליארד דולר בהלוואה שנתפרה במיוחד עבורה.

ד"ש מאנרון

השילוב בין הכלכלה החדשה לריבית האפסית הוליד מצב שבו חברות לא צריכות הרבה כסף, וגם אין להן בעיה להשיג אותו מחוץ לבורסה. מעבר לזה, יש להודות, גם אין לחברות הרבה חשק ללכת לבורסה. מאז תחילת העשור הקודם הנפקה היא כאב ראש רציני, וגם מה שמגיע אחריה לא נעים במיוחד.

"הירידה במספר החברות החדשות היא לא תופעה חדשה, אבל עכשיו מדברים עליה יותר", אומר פרופ' איתי גולדשטיין מבית הספר וורטון היוקרתי למינהל עסקים. גולדשטיין (42), שסיים דוקטורט בכלכלה באוניברסיטת תל־אביב וב-2001 והמשיך לקריירה אקדמית באמריקה, נחשב היום למומחה מוביל לשוק ההון, בדגש על משברים פיננסיים. "התהליך התחיל כבר בראשית שנות האלפיים, אחרי הסקנדלים הגדולים בוול סטריט".

רצף פרשיות שחיתות חסרות תקדים היכה בשלוש חברות נערצות — אנרון, וורלדקום וטייקו — בזו אחר זו. בסוף 2001 התגלה כי אנרון, חברת תשתיות האנרגיה שהוכתרה שנה אחרי שנה כחברה חדשנית ואהובה, החביאה חובות אדירים מחוץ למאזן. ובעוד המשקיעים של אנרון, שהפסידו 70 מיליארד דולר עם קריסתה, מנסים להתאושש מההלם, קרסה גם חברת הטלקום וורלדקום שניפחה את נכסיה בהונאה שעלתה למשקיעים קרוב ל־200 מיליארד דולר. אחריה היכה הסקנדל את חברת התקשורת טייקו שמנהליה ניפחו את ההכנסות במאות מיליוני דולרים.

התוצאה של הפרשיות האלה מורגשת היטב עד היום. קוראים לה חוק סרביינס־אוקסלי, חבילת חקיקה מרחיקת לכת שהעבירו בקיץ 2002 המחוקקים האמריקאים פול סרביינס ומייקל אוקסלי, והחמירה את הרגולציה על החברות הציבוריות. החקיקה הרחיבה את אחריות המנהלים, הגדילה את הפיקוח על הדירקטוריונים ובעיקר ניפחה את העלויות הכרוכות בלהיות חברה ציבורית שנסחרת בארה"ב. לפי אחת ההערכות, התקנות החדשות כמעט ושילשו את העלויות האלה: מ־1.1 מיליון דולר בממוצע בשנה לחברה ציבורית ל־2.8 מיליון דולר בשנה.

עוד לפני שהמשקיעים והחברות בוול סטריט הספיקו ללקק את הפצעים ולשכוח את הזוועות של 2001–2002, נחת עליהם המשבר הפיננסי של 2008. קריסת ליהמן ברדרס ולצדו חילוץ ענקית הביטוח AIG וענקית הרכב ג'נרל מוטורס תקעו עוד מסמר של חוסר אמון ביחס המשקיעים לחברות הציבוריות. ואילו תקנות דוד־פרנק, שהועברו בעקבות המשבר, הידקו עוד יותר את הרגולציה על השווקים.

"הרגולציה של סרביינס־אוקסלי ודוד־פרנק היא הגורם המרכזי לירידה במספר החברות הציבוריות", אומר גולדשטיין. "הרגולטור החליט לדרוש עוד ועוד והחברות אמרו, 'למה אנחנו צריכות את זה'. הן חשו שיש עליהן פיקוח מוגבר שגורר גם עלויות גבוהות".

כאילו לא די בכך, הרי שהשילוב של חוסר האמון וים הכסף שעמד לרשות המשקיעים, הביא לעלייתם המחודשת של המשקיעים האקטיביסטים, אותם מנהלי קרנות גידור שרוכשים נתח בחברה ואז מתערבים ביד רמה בניהולה, ללא סבלנות מיוחדת כלפי מנהלים שלא מספקים את הסחורה.

ומכאן גם המפתח של גולדשטיין לשיקום מעמד החברה הציבורית. "ההיגיון אומר שהקלה ברגולציה ופחות אקטיביזם יעשו את העבודה", הוא אומר. "אבל זה לא הכיוון שאליו הולך המחוקק האמריקאי. עצם הדיון על הקלות רגולטוריות הוא לא פופולרי על רקע המשברים הפיננסיים, והרגולציה למעשה רק מתגברת".

מסיבה סגורה לעשירים

למה בכלל להיות מוטרדים מהיעלמות החברות הציבוריות? לכאורה, זו בעיה שמדירה שינה מעיני מנהלי הבורסות, אבל לא בהכרח נוגעת לחייו או כספו של אזרח מהשורה. אלא שנגישות להשקעה בחברות בורסאיות היא נדבך חשוב בתיאוריית "החלחול", שלפיה הצמיחה תגיע לכיסו של כל אזרח. השקעה במניות של מיטב החברות מאפשרת חלוקת עושר: כאשר חברות הופכות לציבוריות, כל אחד יכול לקנות מניות שלהן וליהנות מדיבידנדים ומעליית הערך שהחברה מייצרת.

הקרנות הפרטיות למיניהן, לעומת זאת, פתוחות רק למוסדות פיננסיים גדולים ולמשקיעים שיכולים להתחייב לסכומים גבוהים, שמגיעים בקרנות הגדולות למיליון דולר ומעלה. יש הטוענים שהציבור הרחב נחשף להשקעה בקרנות הפרטיות באמצעות החיסכון הפנסיוני. אבל במקרה הזה, מדובר בהשקעה הרבה יותר יקרה מקנייה ישירה של מניות או אג"ח, שכן היא כרוכה בתשלום דמי ניהול כפולים הן למנהל הפנסיוני והן לקרן ההשקעה.

לא רק זאת, אלא שהתייבשות הבורסה יוצרת תמחור מעוות: הכסף הרב שבכל זאת זורם לשוק המניות מחפש יעדים, ובלית ברירה מגיע להשקעה גם בחברות שאולי במצב אחרות לא היו נבחרות. למעשה, משקיע מהשורה מאבד את הגישה לחברות הסקסיות והמצליחות ונותר עם "מה שיש", אך בתמחור שעלול להיות מנופח.

דעיכת הבורסה עלולה להיות מורגשת גם מחוץ לשוק ההון. הנפקה היא כלי שבאמצעותו חברות יכולות "לחצות את התהום": לבצע את הזינוק הגדול שבאמצעותו ניתן להפוך לחברה ענקית באמת. חברות כמו מיקרוסופט, יבמ וגוגל קיבלו הצעות להימכר או לקבל השקעה פרטית גדולה שתרחיק אותן מהגעה לבורסה בעודן צעירות. הן סירבו, והשאר הוא היסטוריה. האם גוגל, שהנפיקה ב־2004, היתה הופכת למה שהיא היום לו יאהו היתה מסכימה לרכוש אותה ב-2002? ברור שלא.

פחות זה יותר

אז מה צופן העתיד לבורסות? "להספיד את הבורסה זו אופנה חולפת, עדיין אין אלטרנטיבה אמיתית טובה יותר למשקיעים ולחברות. הבורסה היא עדיין זו שמספקת את ההתאמה הטובה ביותר בין משקיעים לחברות, שיש בה שקיפות ותהליך פשוט ויעיל יותר לשני הצדדים", מסביר פרופ' גולדשטיין, ומזכיר את היסודות: "מה תפקיד שוק ההון? להעביר את הכסף ממשקיעים לחברות למימון צורכי ההתפתחות שלהן. השוק עדיין עושה בהקשר הזה עבודה טובה כי הוא מאפשר פיזור סיכונים יעיל עבור המשקיעים, ובמקביל מאפשר גם תהליך חשוב של צבירת מידע על החברות, שמשתקף במחירי המניות שלהן".

הרגולציה, גולדשטיין מדגיש, אולי מרתיעה חברות מלהיכנס לבורסה, אבל בסופו של דבר, הוא משוכנע, החברות הגדולות והטובות יגיעו אליה. "הרבה חברות עדיין זקוקות לסכומי כסף גדולים ויש לזכור שגם מנהלי הקרנות הפרטיות נוהגים לא פעם להתערב בניהול החברות. לחברה שמניותיה נסחרות יש גם יתרונות בדמות מידע ציבורי רב שקיים עליה, מה שמקל את ההתנהלות מול הלקוחות ובעלי החוב. לא צריך לדאוג מכך שמספר החברות המנפיקות יורד. אולי הבעיה היתה דווקא בכך שמספר החברות הציבוריות בעבר היה גבוה מדי? היום אנחנו פשוט מקבלים חברות בוגרות ובשלות יותר".

2016 כבר מסתמנת כשנה אבודה. בשוק מנסים לשדר אופטימיות לגבי 2017, בתקווה שהביצועים הטובים של המניות החדשות שהונפקו ב־2016 ימשכו עוד הנפקות. "2017 נראית יציבה יותר ולכן גם מזמינה יותר מבחינת השווקים", אמרה השבוע בראיון ג'קי קלי, מנהלת מחלקת ההנפקות האמריקאיות בפירמת ראיית חשבון ארנסט אנד יאנג. "זאת כנראה עדיין לא תהיה שנת 'חדי הקרן' בשוק, אבל חלקם בכל זאת יהפכו לציבוריים. הסיבה להנפקה לא תהיה הצורך בכסף, כי יש מספיק כסף בשוק הפרטי, אלא היתרונות שבאים עם ההפיכה לחברה ציבורית, שנתפסת כאמינה יותר וקל לה יותר לגייס ולשמר כישרונות".

גם הקרנות הפרטיות, יש לזכור, זקוקות לבורסה כאחד האפיקים שבאמצעותם הן יכולות לממש את השקעותיהן, ובכירי התעשייה לא מספידים את הבורסה. מייקל גרנוף, מייסד ומנכ"ל פמונה קפיטל, שמנהלת 8.1 מיליארד דולר, ובעברו יועץ לנשיא ארה"ב ביל קלינטון, אמנם מספר ל"כלכליסט" על ביקושי יתר להשקעה בקרן חדשה שהוא מגייס, אבל מדגיש שאין תחליף לבורסה. "השוק הסחיר ימשיך להיות רלבנטי ולשמש שוק העיקרי שבו עובר הכסף. השוק הזה גדול בסדרי גודל משוק קרנות ההשקעה ולא הולך לשום מקום. הוא מייצג חלק ענק בכלכלה".

כמובן, גם קרנות ההשקעה עצמן לא חסינות מהצטננות התלהבותם של המשקיעים. עדות לכך יכולים לספק מנהלי קרנות הגידור שהיו מלכי השוק לפני עשור, ובשנים האחרונות נאלצים להיאבק בבריחת כספי המוסדיים, שהתאכזבו מהיחס המאכזב בין התשואות של הקרנות לדמי הניהול הגבוהים שהן גובות. אותה תופעה יכולה להכות גם בקרנות הפרטיות למיניהן, שבהן מנהל הקרן לוקח דמי ניהול של כ־2% דמי הצלחה וגם 20% מהרווח — עמלות שמכווצות את התשואה נטו למשקיע. כל עוד התשואות גבוהות ועומדות בציפיות, כולם חוגגים. אך שנה או שנתיים חלשות, כפי שקרה לתעשיית הגידור, עשויות להפוך את הקערה על פיה ולהחזיר את המשקיעים אל חיק הבורסה.