מנכ"ל אודיוקודס: "כל בעלי המניות נהנים מהרכישה החוזרת - וגם אני"

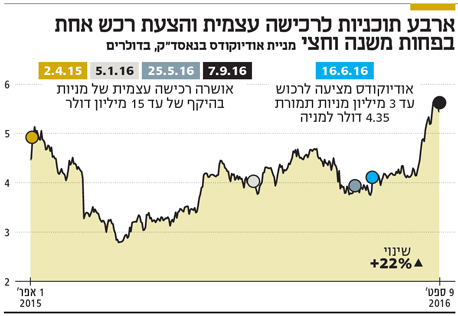

החברה שהגישה בקשה נוספת לאישור רכישת מניות חוזרת - הרביעית מאז אפריל 2015 - מחזיקה כבר ביותר משליש ממספר המניות המונפקות. האם רכישת מניות במכפיל דו־ספרתי גבוה היא האלטרנטיבה הכדאית?

אודיוקודס הודיעה למשקיעיה בשבוע שעבר כי הגישה בקשה נוספת לבית המשפט לאישור תוכנית לרכישה עצמית של מניות (BuyBack) בהיקף של עד 15 מיליון דולר. מדובר בבקשה שחזרה על עצמה כמה פעמים בשנה וחצי האחרונות, ומאז הרבעון השלישי של 2014 רכשה אודיוקודס כ־10 מיליון מניות בהיקף של כ־46.5 מיליון דולר. המהלך אינו חריג בארה"ב, והיקף ה־BuyBack בקרב חברות מדד S&P צפוי לעבור השנה את השיא שנקבע ב־2007 ולהסתכם ב־590 מיליארד דולר.

- בשורות טובות למשקיעים: אודיוקודס תקנה מניות של עצמה ב-13 מיליון דולר

- קרור הודיעה על רכישה עצמית של מניות בהיקף 60 מיליון שקל

- פרטנר פותחת בתוכנית רכישה עצמית של עד 250 מיליון שקל

המניה טיפסה ב־2016 ב־32% לשיא של שנתיים

על פי נתוני החברה, העוסקת בפיתוח, ייצור ושיווק מוצרים להעברת קול ונתונים ברשתות תקשורת, יש לה כ־21 מיליון מניות רדומות (המוחזקות בידי החברה עצמה) מתוך 55 מיליון מניות מונפקות. מניית אודיוקודס, שנסחרת בבורסות תל אביב ונאסד"ק, טיפסה ב־32% מתחילת השנה לשיא של שנתיים לעומת ירידה של 10% ב־2015 וירידה חדה יותר של 30% ב־2014. אודיוקודס הונפקה בנאסד"ק ב־1999, כאשר בועת מניות הטכנולוגיה — בעיקר בנישת ה־VoIP — הזניקה את המניה שלה במרץ 2000 למחיר חלומי של 75 דולר למניה (מתואם לספליט), שהקנה לחברה שווי שוק של מיליארד דולר. אבל מאז היא חוותה משברים, וב־2012 ירד שווי השוק ל־60 מיליון דולר בלבד. היום נסחרת החברה בשווי של 200 מיליון דולר.

שבתאי אדלרסברג, בעל המניות הגדול בחברה (14.5%) ומי שייסד ומנהל אותה, הוא שמוביל את המהלך לרכישה החוזרת של המניות, גם כדי שהחברה תרכוש את מניותיה, בין השאר, מאופציות שמממשים העובדים וחברי הנהלה. לבד מהשאלה אם בעלי המניות מעדיפים חלוקת דיבידנד או רכישה חוזרת של מניות, נשאלת השאלה אם לא היה משהו טוב יותר לעשות עם עשרות מיליוני הדולרים. חלק מהמשקיעים נוטים לפרש רכישה חוזרת כאינדיקטור חיובי. הם מניחים שמנהלי החברה מכירים אותה היטב, ולכן הפעולה שהם מבצעים כדאית. מנגד, רכישה חוזרת לא תמיד מיטיבה עם המשקיעים.

אחת הסיבות לביצועה היא עודפי מזומנים שיש להשקיעם, וחברות כאלה נוטות לרכוש את מניותיהן בשוק כדי לצמצם את מספר המניות ולהגדיל את הרווח למניה. מנגד, לעתים בעלי השליטה דוחפים לרכישה חוזרת כי היא משפרת את יכולת השליטה שלהם בלי שיצטרכו להוציא כסף מכיסם. בנוסף הם משפרים כך את יכולתם להתגונן מפני השתלטות עוינת.

אודיוקודס מציגה יציבות בשורת ההכנסות אך לא תמיד בשורה התחתונה. הכנסותיה השנתיות עמדו ב־2015 על 140 מיליון דולר, ועל 151 מיליון דולר ו־137 מיליון דולר בהתאמה בשנים 2014 ו־2013. בשורה התחתונה רשמה החברה רווח נקי של 366 אלף דולר בלבד ב־2015 לעומת הפסד של כ־100 אלף דולר ב־2014 ורווח נקי של 4.2 מיליון דולר ב־2013. חלק מהוורסטיליות נובע מאי־תשלום מס על רווחים בשנים קודמות בעקבות הפסדים צבורים.

ברבעון השני של 2016 הציגה אודיוקודס הכנסות של 35.9 מיליון דולר, עלייה של 3.1% לעומת הכנסות של 34.8 מיליון דולר ברבעון הראשון של השנה ועלייה של 10.8% לעומת הכנסות של 32.4 מיליון דולר ברבעון המקביל. הרווח הנקי הסתכם ב־2.4 מיליון דולר או 6 סנט למניה. ברבעון המקביל ב־2015 הציגה החברה הפסד נקי של 0.6 מיליון דולר או 1 סנט למניה. אודיוקודס יצרה במהלך הרבעון האחרון כ־5.5 מיליון דולר מפעילות שוטפת, ובקופתה יש כ־78 מיליון דולר.

"שווי אודיוקודס צריך להיות יותר גבוה"

האם רכישה חוזרת של מניות שנסחרות במכפיל רווח של 65 ובעשר השנים האחרונות הציגו תשואות שלילית של 43%, היא הדבר הנכון לעשות? לא בטוח. מנגד, גם רכישה של טכנולוגיה או חברה מתחרה לא מבטיחה תשואה מיידית או סינרגיה מוצלחת. אין ספק שאדלרסברג, באמצעות שליטה של 14 סנט לכל דולר שווי, הוא הנהנה העיקרי מהמהלך. אבל האם יש פה עריצות המיעוט על חשבון הציבור? ימים יגידו.

"הרכישות החוזרות לא קשורות לאופציות", מסביר אדלרסברג, "כל בעלי המניות נהנים באותה מידה, וגם אני. הסיבה העיקרית לרכישות היא שלהערכתנו שווי השוק של אודיוקודס צריך להיות הרבה יותר גבוה. זו התמורה הטובה ביותר לבעלי המניות". סיבה נוספת לרכישת המניות המוגברת היא, ככל הנראה, קרן הגידור האמריקאית סנווסט מנג'מנט, המחזיקה ב־9.3% מאודיוקודס. קרנות כאלה נוהגות להפעיל לחץ על חברות לא לשבת על מזומן ולבצע רכישות חוזרות — מהלך שמונע השתלטות של קרנות זרות שחומדות קופות מזומנים דשנות.

שבתאי אדלסברג

שבתאי אדלסברג