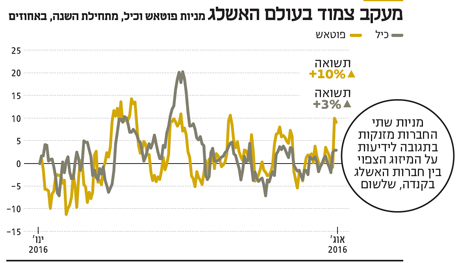

"מיזוג של פוטאש ואגריום לא ישפיע מהותית על כיל. תגובת השוק אגרסיבית מדי"

הדיווחים על מיזוג אפשרי בין יצרניות האשלג הקנדיות שלחו את כיל לעליות של 5% במהלך היומיים האחרונים, ובמחזורי מסחר גדולים ב־20% מהממוצע היומי. בלידר שוקי הון שופכים מים על התלהבות המשקיעים ואומרים כי עיקר ההשפעה תהיה על שוק הדשנים ושיווקם ישירות לחקלאים בצפון אמריקה

הידיעות על מיזוג אפשרי של יצרניות האשלג בקנדה, הזניקו את מניית כיל, יצרנית הדשנים הישראלית, שהוסיפה 5% לערכה בשני ימי המסחר האחרונים. כיל גם ריכזה סביבה מחזור מסחר יומי של יותר מ־34 מיליון שקל, גבוה בכ־20% ממחזור המסחר היומי הממוצע במניה.

- כל עובד במפעלי ים המלח יקבל בונוס של 95 אלף שקל

- החברה לישראל הכפילה את הרווח הנקי שלה ברבעון השני ל-81 מיליון דולר

- רעידת אדמה בשוק האשלג: פוטאש ואגריום במגעים לקראת מיזוג

מה שתדלק, כאמור, את הנתונים האלו היו דיווחים כי פוטאש הקנדית, שחקנית מרכזית בשוק האשלג הבינלאומי שמחזיקה גם ב־13.8% ממניות כיל, עשויה להתמזג עם אגריום, שחקנית קנדית קטנה יותר בשוק האשלג, שריכזה ב־2015 נתח של 3% מכל שוק האשלג העולמי. לשם השוואה, פוטאש ריכזה נתח של 15% מהשוק באותה תקופה, והמכירות של כיל ריכזו 7.5% מהשוק. פוטאש נסחרת לפי שווי שוק של קרוב ל־15 מיליארד דולר, כמעט פי שלוש משווי השוק של כיל (כ־20 מיליארד שקל).

יהונתן שוחט, אנליסט אנרגיה בלידר שוקי הון, שופך מעט מים קרים על התלהבות המשקיעים שראו בדיווח בשורה חיובית שעשויה לתרום להתאוששתו של שוק האשלג העולמי. לדעתו, ככל שהמיזוג המדובר יאושר על ידי הרגולטורים בקנדה, הוא לא צפוי להשפיע דרמטית על מחירי וכמויות האשלג בשוק ולא על נתחי החברות, ותגובת השוק היתה אגרסיבית מדי.

"אגריום, כשחקנית קטנה בעלת גיוון בשוק הדשנים, מחזיקה בנתח מאוד קטן משוק האשלג העולמי. גם אם פוטאש תחליט להוציא החוצה מהשוק את התפוקה השנתית של אגריום, שעומדת על כ־2 מיליון טונות בשנה, הרי שבהתחשב בתחזית שנתית של מכירת 59 מיליון טונות אשלג ב־2016, הרי שלמהלך צפויה השפעה מינורית". לדברי שוחט, תחזית המכירות השנתית הצפויה שסיפקה אורלקלי הרוסית בדו"חות שפרסמה בתחילת השבוע מראה כי ב־2016 צפויה ירידה במכירות האשלג בעולם לרמה של 59 מיליון טונות, זאת לעומת 61 מיליון טונות ב־2015. לדברי שוחט, אף לכיל פעילויות נוספות, כמו בתחומי התוספים המיוחדים והברום, הרי שהמיקוד העיקרי שלה הוא בתחום האשלג, ולכן השפעת המיזוג הקנדי על כיל לא צפויה להיות משמעותית.

פוטאש, שמחזיקה כאמור ב־13.8% ממניות כיל בשווי נוכחי של 2.9 מיליארד שקל, ניסתה בעבר לקבל היתר להגדיל את אחזקתה בכיל. כאשר נכשלה בנסיונה זה היא איימה כי תמכור את חלקה שלפי שוויה הבורסאי של כיל כיום. סביר להניח שברמות המחירים היום, אם פוטאש אכן מתכוונת לממש את האיום, היא לא תמהר לממש אחזקתה בכיל ותעדיף להמתין להתאוששות בשוק האשלג המתכווץ ולמכור במחיר גבוה יותר.

המיזוג האפשרי, ככל שיאושר, צפוי להשפיע בעיקר על שוק הדשנים בצפון אמריקה, שם לכיל יש דריסת רגל קטנה. אף שארגיום מחזיקה נתח שוק קטן בתחום האשלג, יש לה יתרון עבור פוטאש בדמות צינור הפצה בתחום הריטייל (retail) לחוות חקלאיות. לאגריום פריסת חנויות שמספקות דשנים שונים לחקלאים דשנים בצפון אמריקה, ופוטאש עשויה להינות מצינור זה של אגריום. לדעת שוחט, ייתכן שתוכנית המיזוג נולדה כתגובה של פוטאש ואגריום שחוששות ש־k+s הגרמנית תגדיל את נתח השוק שלה בצפון אמריקה. כיל בניהולו של סטפן בורגס איבדה בשנה האחרונה יותר מ־25% משווייה.

סטפן בורגס מנכ"ל כיל צילם: אוראל כהן

סטפן בורגס מנכ"ל כיל צילם: אוראל כהן