בדיקת כלכליסט

הקרנות אבדו 30 מיליארד שקל, אך עמלות הבנקים עלו ב־4%

במחצית הראשונה של 2015 הציבור חיפש את הסיכון במניות ובאג"ח, והבנקים גבו עמלות הפצה של 808 מיליון שקל. הסכום פיצה על הירידה בעמלות במחצית השנייה, כשחברות הקרנות נאלצו להתמודד עם פידיונות עתק

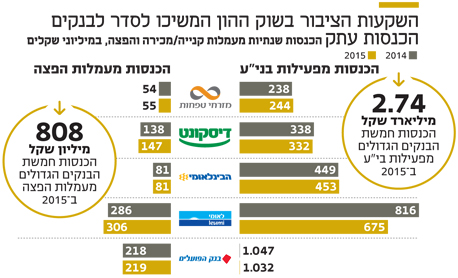

תעשיית קרנות הנאמנות פדתה בשנת 2015 סכום עתק של 30 מיליארד שקל — 11 מיליארד שקל מהקרנות המסורתיות והיתרה מהקרנות הכספיות. אך זה לא הפריע לחמשת הבנקים הגדולים להמשיך ולהגדיל את ההכנסות מעמלות ההפצה שהם גובים ממנהלי הקרנות על הפצתן לציבור. אלה עמדו אשתקד על 808 מיליון שקל, עלייה של 4% לעומת 2014.

לעומת זאת, הכנסות הבנקים מעמלות קנייה ומכירה ומדמי המשמרת שהם גובים מהלקוחות הסתכמו ב־2.5 מיליארד שקל, ירידה של 13% לעומת 2014.

- פשרה נוספת על תיאום העמלות: הלקוחות יקבלו שקלים בודדים

- הבאזז של תיאום העמלות בבנקים נגמר בזיכוי של 8.23 שקל ללקוח

- לעבור בנק: מתי כדאי ואיך עושים את זה

המחצית הראשונה פיצתה על הפדיונות בשנייה

שנת 2015 התאפיינה בפתיחה חזקה. תאוות הסיכון של הציבור גברה, והמשקיעים הסתערו על קרנות הנאמנות המשקיעות באג"ח ובמניות. אלה גובות דמי ניהול גבוהים יותר, ומנהלי הקרנות משלמים בגינן עמלת הפצה שמנה יותר לבנקים. אך במחצית השנייה המגמה התהפכה, וירידות בשוקי ההון גררו יציאה מסיבית של כספים מקרנות הנאמנות.

אלא שבדיקת "כלכליסט" מעלה כי הכנסות הבנקים מעמלות הפצה (0.1% בגין קרן כספית, 0.2% בגין קרן שקלית ללא מניות, 0.35% בקרנות אג"ח וקרנות מניות) דווקא עלו. הסיבה לכך טמונה בעובדה שעיקר הפדיונות ב־2015 התמקדו בקרנות נאמנות כספיות, שהן סולידיות מאוד ומהוות חלופה לפיקדון הבנקאי, אך הפכו ללא אטרקטיביות בסביבת הריבית הנמוכה. הבנקים לא הזילו דמעה על הפדיונות בקרנות האלה, שממילא מניבות להם עמלת הפצה נמוכה.

במחצית הראשונה, כאשר הציבור חיפש בנרות אפיקים נושאי תשואה, העבירו אותו יועצי בבנקים לקרנות אג"ח ולקרנות מעורבות, הכוללות חשיפה מנייתית, ושבהן עמלת ההפצה גבוהה יותר (0.35%). כלומר, הבנקים הרוויחו מהעלייה בתאוות הסיכון של הלקוחות. אמנם במחצית השנייה נרשמו פידיונות גם בקרנות המסורתיות, שבהן עמלת ההפצה גבוהה יותר, אך היקף הנכסים בעמלת הפצה גבוהה במחצית הראשונה פיצה על הפדיונות במחצית השנייה.

בנק הפועלים היה היחיד שהציג את גובה עמלות ההפצה שגבה על בסיס רבעוני, ואפשר לראות כי ברבעון הראשון העמלות הסתכמו ב־57 מיליון שקל, ברבעון השני הן ירדו ל־56 מיליון שקל, בשלישי ל־54 מיליון שקל וברביעי ל־52 מיליון שקל.

לכאורה, גם מנהלי הקרנות היו צריכים להרוויח מנהירת הלקוחות במחצית הראשונה לקרנות אג"ח ומניות והעדפתן על פני הקרנות הכספיות, שכן בקרנות אלה דמי הניהול גבוהים יותר. אמנם חברות קרנות הנאמנות טרם פרסמו את תוצאותיהן ל־2015, אך מתברר כי קצב ההכנסות ברוטו (היקף הנכסים המנוהלים בכל קרן כפול דמי הניהול לפני תשלום עמלת הפצה) שהן סגרו איתו את 2015 היה נמוך ב־7% מקצב ההכנסות בסוף 2014 והסתכם ב־1.66 מיליארד שקל.

הסיבה לכך נעוצה, כמובן, בפדיונות במחצית השנייה, אך גם בתחרות בין הקרנות שגרמה לשחיקה בדמי הניהול, בעוד עמלת ההפצה שגובה הבנק קבועה בקרנות אלה ואינה תלויה בדמי הניהול. דמי הניהול הממוצעים ברוטו בתעשיית קרנות הנאמנות עמדו בסוף 2015 על 0.69% לעומת 0.73% בשנת 2014.

במאי 2013 נכנסה לתוקף רפורמה של רשות ני"ע, שחתכה את עמלות ההפצה שגובים הבנקים ממנהלי הקרנות, בדגש על עמלות בגין שיווק קרנות מנייתיות, שעמדו על 0.8% קודם לכן ונחתכו ל־0.35%. ברשות העריכו אז כי מהכנסות הבנקים ייגרעו כ־100 מיליון שקל בשנה. קשה, כמובן, להעריך כמה הבנקים היו מרוויחים ב־2015 לו העמלות לא היו נחתכות, אך המשך הצמיחה בעמלות גם בשנה של פידיונות כבדים מעידה שהבנקים התמודדו יפה מאוד עם המהלומה לכאורה שהונחתה עליהם.

הציבור למד להתמקח על עמלות הקנייה והמכירה

ההכנסות היציבות מעמלות ההפצה בולטות מול הירידה בהכנסות הבנקים מעמלות קנייה ומכירה ומדמי משמרת — ירידה שנעוצה בשתי סיבות עיקריות: הסיבה הראשונה, במחצית השנייה של 2015 מיעט הציבור באופן משמעותי בקנייה ומכירה של ניירות ערך ותעודות סל, שעליהן משלם הלקוח לבנקים עמלות, וזאת על רקע החולשה בשווקים, שגרמה לו להעדיף להעביר את כספו לפיקדון בבנק;

הסיבה השנייה נעוצה בכך שבניגוד לעמלות ההפצה ששיעורן קבוע, גובה עמלות הקנייה והמכירה ודמי המשמרת נתונים למיקוח. בשנה האחרונה גברה מודעות הלקוחות ליכולת המיקוח שלהם לגבי העמלות שהם משלמים לבנקים על פעילות בניירות ערך. גרמה לכך הוראת בנק ישראל שנכנסה לתוקף ב־2015 וחייבה את הבנקים להציג בדו"ח החצי שנתי ללקוח, לצד העמלות ששילם, את העמלה הממוצעת שהבנק גבה מכלל לקוחותיו, וזאת כדי לעודד את הלקוח לדרוש את הפחתת העמלות.

גם הבאזז סביב "המערכת הסגורה" תרם להפחתת העמלות. מדובר במערכת שנכנסה לתוקף לקראת סוף 2015 ומאפשרת לראשונה ללקוחות לפתוח חשבונות לניהול תיק ניירות ערך עצמאי בבתי ההשקעות, ללא דמי משמרת ובעמלות קנייה ומכירה נמוכות — דבר שחייב את הבנקים להפחית עמלות ללקוחות שאיימו להעביר את כספם.