פרויקט כלכליסט

חפשו אותנו באיי הבתולה: 8 מיליארד שקל מעבר לים

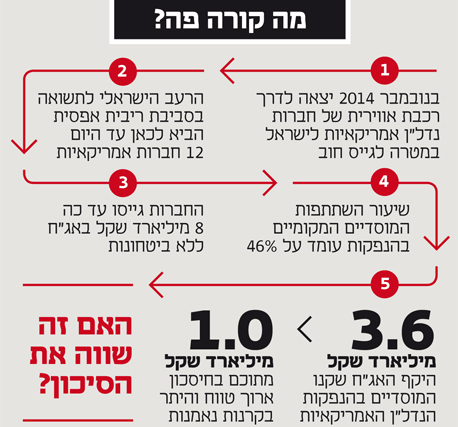

קטנות יותר או פחות, מוכרות או עלומות אך בכל מקרה ללא ביטחונות ועם הרבה רווחי שיערוכים - 12 חברות נדל"ן אמריקאיות גייסו 8 מיליארד שקל בשנה האחרונה בתל אביב והסוף לא נראה באופק. אף שהשוק המקומי רעב לאפשרויות השקעה חדשות, האם זה היה שווה את הסיכון? כלכליסט בדק מה קרה לכספי הפנסיה שלנו שנשלחו למשימה להשיג תשואה מבניין בברונקס

מה קורה פה?

מטוס בואינג מסוג 747 יצא כהרגלו בבוקר יום ראשון מנמל התעופה בן־גוריון ישירות לנמל התעופה JFK בניו יורק. במחלקת העסקים של המטוס היו כמה אנשי עסקים אמריקאים שחזרו משבוע פגישות בישראל, כמה חרדים מברוקלין שחזרו מטיול בירושלים, ואיך לא, קבוצת חתמים ישראלים. הנוכחות של אנשי החיתום הישראלים בקו תל אביב־ניו יורק הפכה למשמעותית מאוד בשנה האחרונה.

לתיאור גרפי של מצב גיוסים ונכסים לחצו כאן

מאז הגיע המיליארדר האמריקאי גארי בארנט לישראל לפני קצת יותר משנה כדי לגייס מיליארד שקל לחברת אקסטל שבבעלותו, כמעט ואין יזם בניו יורק שלא מדבר על גיוסי החוב בשוק ההון הישראלי ואין חתם בישראל שלא ביקר בניו יורק לפחות פעם בחודש. השיטה שהומצאה על ידי יועצי ההנפקות רפי ליפא וגל עמית ואומצה על ידי מרבית גופי החיתום בישראל, כבר הפכה לתופעה שאי אפשר להתעלם ממנה. שנה אחרי הפריצה הגדולה של אקסטל, שהכניסה אחריה תשע חברות נדל"ן אמריקאיות נוספות לבורסה בתל אביב, "כלכליסט" חוזר לבדוק מה קרה למי שהשקיעו בחברות האלו, איזה שינוי חל אצל המוסדיים באותה תקופה ומה צפוי להתרחש בעתיד.

לא פחות מ־12 חברות נדל"ן אמריקאיות גייסו בישראל אג"ח בהיקף כולל של 8 מיליארד שקל מאז החלה התופעה. היקף כספי הפנסיה הישראלי שמושקע בחברות האלו (חיסכון ארוך טווח ללא קרנות נאמנות) הגיע למיליארד שקל, וחמש חברות נדל"ן נוספות כבר הגישו תשקיף לרשות ני"ע במטרה לגייס החודש 1.5 מיליארד שקל נוספים. כך שאם גל זה יעבור בהצלחה, היקף החוב של האמריקאיות בתל אביב כבר יגיע ל־3% מהיקף האג"ח הסחירות בתל אביב. רשות ני"ע רואה בתופעה הזו ברכה לבורסה המנומנמת, אולם מזהירה את המשקיעים לא להסתנוור מאפשרויות ההשקעה.

1. מי שהביא

ראיון "כלכליסט": בהתחלה חשבנו להביא לארץ רק יהודים עם זיקה לישראל. בקרוב זה ישתנה"

בשנת 2008 הגיע לישראל אייב לסר, יזם אמריקאי חרדי, ששמע כי לא מעט כסף פנוי מסתובב פה בשוק ההון. לסר עשה את הדרך מניו יורק לארץ, כיוון שרצה להגדיל את מצבת הנכסים שלו בארה"ב, ולשם כך היה זקוק לכסף. הרבה כסף. התוכנית שלו היתה לרכוש שלד בורסאי בתל אביב, לצקת לתוכו את הנכסים שלו, לגייס על זה אג"ח ולרכוש נכסים נוספים. מהלך רגיל למדי בעולם העסקי. אלא שאז, ממש במקרה, הוא נתקל בגל עמית, הבעלים של משרד רואי החשבון עמית חלפון, שסיים כמה שנים קודם לכן את עבודתו כרפרנט בכיר במחלקת התאגידים של רשות ני"ע.

"האם מישהו דיבר איתך פעם על מיסוי?", שאל עמית את לסר. "מעולם לא", היתה התשובה. "אתה יודע שאם אתה רוכש שלד בורסאי, תשלם מס כפול מזה שאתה משלם כיום?", המשיך עמית, ובעצתו החליט לסר לנטוש את רעיון רכישת השלד ובמקומו להקים חברה ייעודית באיי הבתולה (ולשמור כך על מס רווחי הון בשיעור של 15%), כדי לצקת לתוכה את הנכסים ולגייס עבורה את האג"ח.

הפגישה בין השניים הולידה את מה שאנו מכירים כיום כ"גל ההנפקות האמריקאי", שסחף אחריו עשרות חברות מארה"ב ומקנדה, המבקשות להגיע לישראל ולגייס כאן כסף בשיטה ש"המציא" עמית. מאז ועד היום עברו 12 חברות נדל"ן זרות את אותו מסלול וגייסו בתל אביב אג"ח בהיקף מצטבר של 8 מיליארד שקל, ועל קו הזינוק יש, נכון להיום, חמש חברות נדל"ן נוספות. אלה כבר הגישו תשקיף לגיוס של 1.5 מיליארד שקל, ועשרות חברות נוספות נמצאות במגעים לגיוסים עתידיים.

השיטה של עמית התבססה, בעצם, על שיווק לאמריקאים של מה שנפוץ מאוד בשוק ההון הישראלי — אג"ח קורפורייט. כלומר, חברה שמגייסת אג"ח ללא ביטחונות, דבר שמעמיד את מחזיקי האג"ח במעמד נחות מול הבנקים שמחזיקים בחוב בכיר יותר.

מימין: גל עמית ורפי ליפא צילום: נמרוד גליקמן

מימין: גל עמית ורפי ליפא צילום: נמרוד גליקמן

עמית הוא המוח וליפא הוא איש השיווק

עמית הבין כי יש לו בוננזה ביד ורתם לעניין את רפי ליפא — בעבר חתם בקבוצת גאון. השניים החליטו להפיץ את השיטה בקרב גורמים רלבנטיים בניו יורק, ובדרך גזרו מכל הנפקה שהביאו לישראל קופון של 2%–3%.

עמית הוא המוח והסמכות המקצועית מאחורי השיטה, וליפא הוא איש השיווק ובעל הידע המקצועי בשוק החיתום. עד היום הם אחראים לשמונה חברות שהגיעו לתל אביב, ובימים אלה הם עובדים על תשקיפים של כמה נוספות. בדרך שלשלו לכיסיהם עשרות מיליוני שקלים — אך לא בלי ביקורת צולבת על כך שהם מסייעים לשלוח את כספי הפנסיה הישראליים למקום רחוק ולא בטוח.

"

נדלקנו על זה, והפכנו את זה למפעל חיים", מספרים עמית וליפא בראיון ל"כלכליסט". השניים אמנם עשו הרבה כסף מההנפקות שלהם, אבל נחלו גם לא מעט כישלונות. הכישלון הכי צורב שלהם היה עם חברת וורטון פרופרטיז, שניסתה לפני כחודשיים לגייס עד 2 מיליארד שקל בהנפקה מורכבת שלא עברה את הגופים המוסדיים בישראל. מבנה ההנפקה של וורטון כלל שימוש בכספי ההנפקה להענקת הון מועדף (Preferred Equity) לנכסים של החברה. כלומר, בניגוד לרוב החברות שמגייסות כסף כדי לרכוש עוד נכסים, וורטון השתמשה בכסף הזה כמו בנק שמעניק הלוואות. אחרי שנתיים של עבודה, יותר מ-10 טיוטות תשקיף שהוגשו לרשות ני"ע ואינספור פגישות בארה"ב החליט הבעלים ג'ף סאטון לבטל את ההנפקה.

מה קרה בהנפקה של סאטון? אתם מבינים היום שטעיתם?

ליפא: "אני לא חושב שטעינו. לדעתי, באנו עם עסקה טובה לשוק. אבל כמו כל עסקה טובה, היא היתה שונה ומורכבת — כנראה מורכבת מדי בשביל המוסדיים בארץ. היה פה שילוב של שוק רע ועסקה מורכבת".

בדיעבד, הייתם עושים משהו בצורה אחרת?

עמית: "זו לא חוכמה להגיב בדיעבד. אנחנו עדיין בוחנים את הנושא, ועדיין יש אפשרות שסאטון יחזור לגייס פה. צריך להבין שמדובר באחד מענקי הנדל"ן בארה"ב — לא רק בניו יורק. אי אפשר לפסול אותו מהר כל כך. הרבה אנשים לא הבינו אותנו. אנשים העבירו ביקורת ותקפו אותנו, אבל בגלל שבכלל לא הבינו את העסקה. גם חלק מהמוסדיים לא הבינו את העסקה. חלק אמרו שלא קנו כי המזנין נחות מהאג"ח. איך זה יכול להיות? זה הרי קשקוש. יש דברים שלנו נראו פשוטים ולאחרים נראו מסובכים".

גם קופרליין נחלה אכזבה בהנפקה הראשונה שלה, ונראה כאילו גל ההנפקות הזה נסדק קצת. שיניתם משהו בתפיסה שלכם?

עמית: "אני מאמין גדול בכלכלה. אם החברה טובה, ויש לה פעילות טובה, בסופו של דבר זה מה שיקבע. אנחנו מאוד משופשפים בתהליכי ההכנה של החברות שמגיעות לכאן. מה שקרה כבר קרה, ואנחנו הפקנו את הלקחים שלנו, אבל אנחנו עדיין מאמינים שהעסקה של סאטון היתה טובה. נכון גם שהיום אנחנו בהחלט יותר דרוכים יותר".

"פתאום באים שני ישראלים ומלמדים אותם כלכלה"

נכון להיום, כל החברות שהביאו עמית וליפא לישראל היו בבעלות של יהודים שיש להם זיקה לישראל, אך השניים לא פוסלים גם ייצוג של חברות זרות שבעלי השליטה בהן אינם יהודים.

ליפא: "אנחנו מקבלים היום פניות ממגוון אנשים. בהתחלה חשבנו שנכון יותר להביא לשוק בארץ רק יהודים עם זיקה לישראל, אבל ככל שהזמן עבר הבנו שצריך לבחון כל חברה לגופה. בהחלט יכול להיות שבעתיד הקרוב נראה פה גם יזמים שאינם יהודים. זה לא פשוט לבוא למישהו שאין לו שום קשר לישראל ולשכנע אותו להנפיק באיזו בורסה זניחה בעולם. חייבים להכיר את המבנה הכלכלי של המודל, כדי להבין עד כמה זה מורכב לזרים לבוא לכאן. החברות האלה מתנהלות באופן מסורתי תוך הפרדה בין כל הנכסים שלהן. פתאום באים להם שני ישראלים, ולמעשה מלמדים את ההנהלות שלהן כלכלה מחדש — גורמים להן לאחד את כל הנכסים שלהן בחברה אחת. כשאנחנו עושים את זה אנחנו מוודאים שהיזמים האמריקאים מבינים היטב את הסיכון ויודעים שבעיה בנכס אחד יכולה להפיל את כל הנכסים האחרי".

אתם לא חוששים מכך שאתם מביאים לארץ חברות שיפגעו בכספי הפנסיה שלנו?

עמית: "בחיים לא אביא חברה שלדעתי אינה טובה. למה לי לעשות דבר כזה? הרי אני מתכוון להתפרנס מהתחום לאורך זמן, והשם שלי הרי חשוב לי להמשך הדרך. זה גם רע לבעל החברה ולמשקיעים בה. אתמול ישבנו עם אמריקאי שהתחיל לשאול שאלות על חברת אקסטל. שאלנו אותו, 'אתה מודע לכך שהם לא לקוחות שלנו?', והוא היה בהלם. אז אם תהיה נפילה באחת החברות האלה, ייפגע גם השם שלנו. זה דורש מכולנו להיות זהירים ולבחון היטב את הדברים. זה דורש מכל העוסקים במלאכה — חתמים, יועצים, חברות דירוג, עורכי דין, רואי חשבון, רשות ני"ע ואמצעי תקשורת — להיות שומרי סף ולדאוג שלא תיכנס לפה חברה לא טובה".

איך אתם מוודאים שהחברה שאתם מביאים לישראל היא אכן טובה?

ליפא: "יש לנו ברוקרים בארה"ב, שתפקידם לאתר בעבורנו חברות שיכולות להתאים לשוק הישראלי. אנחנו בודקים שיש לחברה מספיק נכסים, ששיעור המינוף שלה נמוך ושיש לה יכולת לכסות על החוב. היו חברות שבדקנו ואמרנו להן לא לבוא לישראל. אנחנו גם מוודאים טוב מאוד שהם מבינים את הסיכון, והאמת היא שיש כאן לא מעט סיכונים מבחינתם".

גזית גלוב ואלוני חץ, שהיה להן חשוב לבדל את עצמן, טענו שהן שונות מהחברות האמריקאיות. אתם חושבים אחרת?

עמית: "בסופו של דבר, חברות הנדל"ן האמריקאיות הן כמו הישראליות. זה מה שטענו מתחילת הדרך, וזה מה שאנחנו ממשיכים להגיד גם היום. קורפורייט זה קורפורייט. אם יש לך נדל"ן עם חוב בכיר ומעליו חברה, ואתה מגייס עליה אג"ח, זה קורפורייט לכל דבר ועניין. זה מה שהישראליות עושות, וזה מה שהאמריקאיות עושות. היתרון והחוזק של האמריקאיות הם הקרבה לנכסים. צריך להבין איך עבד שוק הנדל"ן בישראל עד לפני 20 שנה. כולם השקיעו בישראל, ולפתע גילו שאין כבר במה להשקיע. מה עשו? הלכו ורכשו נכסים בארה"ב ומימנו אותם בישראל. כך נולד שוק הקורפורייט. אותן חברות רכשו את הנכסים שלהן בחו"ל באמצעות מתווך מקומי, ואנחנו באנו ואמרנו, 'או.קיי, בואו נחתוך את איש הביניים, ופשוט נביא את החברות המקומיות לישראל".

אבל מה עם העובדה שהחברות רשומות באיי הבתולה, שחוקיה אינם מוכרים והיא משמשת כמקלט מס? זה עלול לגרור למשפט במדינה זרה ולהקשות על מחזיקי האג"ח לראות את הכסף במקרה של חדלות פירעון.

עמית: "לאחרונה היה פסק דין של בית המשפט העליון בישראל, שהפריך את הטענה הזו — תקדים סיביל ג'רמני. מדובר בחברה שמאוגדת בקפריסין, הנפיקה אג"ח בישראל והשקיעה במרכז אירופה. השופטת ורדה אלשיך אמרה לחברה, כי עם כל הכבוד לנימוס העולמי, החברה הזו הנפיקה בישראל, ולכן מינתה מפרק ישראלי, וכל התהליך נעשה בישראל. הם ערערו לעליון, והפסיקה אישרה את החלטת אלשיך".

ליפא: "אנחנו לא הסתפקנו בזה והוספנו פסקה בכל שטרי הנאמנות שלנו, שמחייבת כל דירקטור או נושא משרה בחברה לחתום על כך שהוא מתחייב במקרה של חדלות פירעון לא לרוץ למערכת שיפוט אחרת מלבד הישראלית. אג"ח היא הלוואה לכל דבר, ויש לה שטר נאמנות שעליו מתחייבת החברה המגייסת. זהו מסמך משפטי. בעקבות הביקורת שנמתחה עלינו, בין השאר באמצעי התקשורת, החלטנו להקשיח את אמות המידה הפיננסיות בשטרי הנאמנות שלנו".

למרות כל ההגנות, בסופו של דבר החברות האלה מחזיקות נכסים בארה"ב, ואי אפשר למנוע ממערכת המשפט שם להתערב במקרה של חדלות פירעון.

עמית: "אני מסכים, אבל זה נכון לכל החברות. לא רק לאמריקאיות. נניח שיש חברה ישראלית שפועלת גם בישראל וגם בארה"ב, ויש לה אג"ח בישראל. במקרה שהיא תגיע לדיפולט ומחזיקי האג"ח ירצו לגשת לנכסים שלה, הם ירצו להגיע גם לאלה שבישראל וגם לאלה שבארה"ב. אז יהיה צורך למנות כונס לנכסים בארה"ב, ובסופו של דבר יצטרכו להגיע למערכת המשפט האמריקאית. יש פה עובדה אחת ברורה: על נכסים משתלטים במדינת היעד. אם לא נאפשר את זה, לא יהיו אג"ח קורפורייט בישראל. ברגע שהוצאנו את איי הבתולה מהמשוואה, כלומר שהבעלים ונושאי המשרה לא יכולים לפנות לערכאות שם, הרי שהחברות האלה הן בדיוק כמו כל החברות הישראליות שמנפיקות אג"ח קורפורייט. וכיום מרבית שוק אג"ח הנדל"ן בישראל היא קורפורייט".

שכר עו"ד להכנת תשקיף בארה"ב גבוה יותר

בשוק ההון נמתחה ביקורת נוקבת על גובה העמלות שעמית וליפא גובים מהחברות שהם מביאים לישראל, כאמור 2%–3% מהיקף ההנפקה.

למה אתם גובים מהאמריקאים יותר מאשר מחברה ישראלית?

עמית: "בעלי החברות האלה לא פראיירים. אנשים פשוט לא מבינים את המשמעות של לקחת חברה פרטית אמריקאית ולהעביר אותה טרנספורמציה. אנחנו משקיעים המון המון עבודה, ובנוסף שכר עורכי דין להכנת התשקיפים האמריקאיים גבוה יותר. אם הנפקה נעצרת, לא מתפרסמות כתבות על כך שרפי ליפא וגל עמית הפסידו מיליוני שקלים על הנפקה שלא יצאה לפועל, נכון? זה מה שקרה לנו עם וורטון, ויש עוד הרבה הוצאות שלא יודעים עליהן".

אבל עדיין שולי הרווח גבוהים יותר. אמר לי אחד החתמים, "למה ללכת לשוק המקומי, אם אני יכול להביא חברה אמריקאית ולעשות מכה?".

ליפא: "זה כרוך בהרבה עבודה. יש לי יותר מ־30 עובדים במשרד רואי החשבון שלי שעוסקים בזה, ויש מסביב לזה לא מעט הוצאות. אנחנו הרבה על הקו ניו יורק־תל אביב. צריך גם להבין שגל ואני 'תפרנו' חודש בניו יורק, ועברנו מחברה לחברה, כשההכנסה לא מובטחת. אנשים חושבים שתשלום העמלות פוגע באג"ח, אבל זו שטות גמורה. הרי מי שמשלמים את העמלות הם הבעלים עצמם מהאקוויטי".

עדיין מוקדם לשפוט אם הגל שהגיע מארה"ב הוא טוב לכספי הפנסיה שלנו או לא. בינתיים האג"ח כולן נסחרות בתשואות נמוכות יחסית, חלק מהחברות כבר החלו להחזיר קרן, והכל נראה כרגע על מי מנוחות. ימים יגידו אם זו באמת בוננזה לשוק הפנסיה הישראלי, או שמא מדובר במקרה תואם רומניה, שבה איבדו עשרות חברות את הנכסים שלהן על רקע משבר הנדל"ן המזרח אירופי.

2. המוסדיים

"אם יהיה דיפולט, אתה יכול לדבר עם הקיר ברמה המשפטית"

הכניסה של יזמי הנדל"ן מניו יורק לישראל לא היתה קלה. המוסדיים הישראליים קיבלו את החברות בחשדנות רבה, ואף שמדובר לכאורה בחברות עם נכסים שמצויים באחד המקומות הבטוחים ביותר בעולם הנדל"ן, כולן זכו להתעניינות נמוכה בשלב המוסדי בהנפקות. החברות אמנם הצליחו לגייס את הכסף הדרוש, אולם רובו הוזרם מגופי נוסטרו קטנים בריביות שנעו בין 5% ל־9% — הרבה מעל למה שהיזמים ציפו לקבל בישראל.

אף חברה שהגיעה לישראל לא זכתה ליותר מ־30% מוסדיים בהנפקה, למעט הסיבוב השני של אקסטל באפריל האחרון שזכה להשתתפות מוסדיים של יותר מ־42% מהיקף ההנפקה וגם זה רק בזכות ההיכרות שלה עם הישראלים מהסביב הראשון. אלא שמאז ועד היום התמונה התהפכה. כשתשואות האג"ח של החברות החלו לרדת, המוסדיים נכנסו להשקעה. נכון להיום, שיעור המוסדיים ממחזיקי האג"ח בכל החברות האמריקאיות גבוה מ־30% (למעט קופרליין שהנפיקה לפני שבועיים).

שיעור הגופים מוסדיים בדה לסר עומד על 62%

מבדיקה שערך אתר סטוקר עבור "כלכליסט" עולה כי החברה האהובה ביותר על המוסדיים הישראליים היום היא דה לסר, חברת הנדל"ן של אייב לסר שהיתה הראשונה להנפיק בישראל עוד ב־2008. שיעור המוסדיים בחברת דה לסר עומד היום על 62% ואג"ח החברה שבהן הם מחזיקים נסחרות בתשואות לפדיון של 1.8% (צמודות לדולר) ו־5.5% (שקליות). מי שרכש את האג"ח של דה לסר בהנפקה רשם עליית ערך של 50% על ההשקעה — התשואה הטובה ביותר מבין האמריקאיות עד היום.

חברה נוספת שאהודה על המוסדיים היא רילייטד, חברת היזמות של המיליארדר סטפן רוס, שבה שיעור המוסדיים מגיע ל־61%. האג"ח של רילייטד נסחרות היום בשוק בתשואות לפדיון של 4.3% לאחר שהוסיפו לערכן 6% מאז שגייסה 847 מיליון שקל במרץ האחרון לעומת עלייה של 1.5% במדד הייחוס, תל בונד־שקלי, באותה תקופה.

החברות עם שיעור המוסדיים הנמוך ביותר הן לייטסטון עם 31% ו־GFI, שבה המוסדיים מהווים 33% ממחזיקי האג"ח.

עם זאת, בשוק עדיין נשמעת ביקורת על ההנפקות הזרות. מוסדי גדול, שאינו משקיע בחברות אמריקאיות, אמר ל"כלכליסט" באופן מפורש כי "אנחנו לא משקיעים בחברות אמריקאיות. אלה לא באמת חברות ושטרות החוב שלהן מאוד בעייתיים. הן לוקחות נכסים, עוטפות אותם ומביאות אותם לפה. אם יקרה משהו, אז אין עם מי לדבר. אני מודיע לך שאם יהיה דיפולט, אתה יכול לדבר עם הקיר ברמה המשפטית".

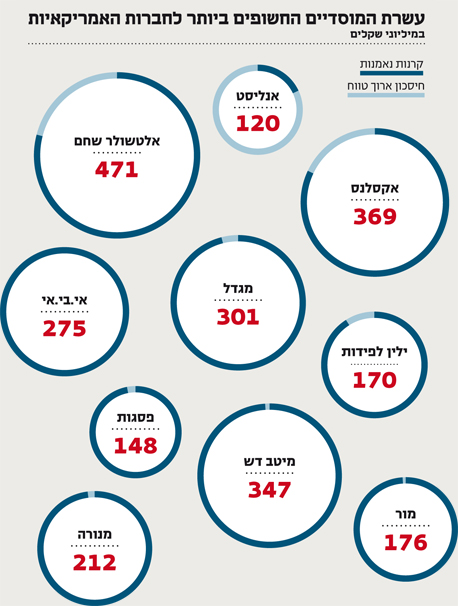

מבדיקה שערך אתר סטוקר, המוסדי החשוף ביותר לחברות האמריקאיות הוא בית ההשקעות אלטשולר שחם, שבעבר דווקא התבטא כנגד התופעה. כך, אמר המנכ"ל המשותף והבעלים של בית ההשקעות גילעד אלטשולר בספטמבר 2014 כי "התמחור של החברות האמריקאיות הוא בעייתי, וזה שכולם באים לכאן כמו משוגעים אומר דרשני".

לפי הנתונים של סטוקר, אלטשולר שחם מחזיק בקרנות הנאמנות שלו אג"ח של חברות אמריקאיות בהיקף של 373 מיליון שקל ובקופות הגמל והפנסיה 97 מיליון שקל נוספים — בסך הכל 470 מיליון שקל. אחריו ברשימת המוסדיים הוא אקסלנס, בניהולו של עוזי דנינו, שמחזיק אג"ח של חברות אמריקאיות בהיקף של 368 מיליון שקל — 303 מיליון שקל מתוכם בקרנות הנאמנות. נתונישל סטוקר מעודכנים נכון לחודש יולי 2015. מאז אלטשולר מימש חלק מאחזקותיו ונכון להיום הוא מחזיק 220 מיליון שקל בקרנות וקופות הגמל.

מקרב חברות הביטוח, מגדל, בניהולו של עופר אליהו, נמצאת עם החשיפה הגבוהה ביותר לחברות אמריקאיות בהיקף של 300 מיליון שקל. אחריה מנורה מבטחים עם חשיפה של 211 מיליון שקל, הראל עם 76 מיליון שקל, הפניקס עם 60 מיליון שקל, איילון עם 21 מיליון שקל וכלל ביטוח עם 15 מיליון שקל.

משקיעים אבל עדיין חושדים באמריקאיות

כל האג"ח של החברות האמריקאיות רשמו עליית שערים מאז ההנפקה שלהן בתל אביב למעט האג"ח של GFI, שהיא בין היחידות שהביאו בפורטפוליו גם בתי מלון, מה שלא התקבל בברכה יתרה אצל המוסדיים. GFI איבדה מאז ההנפקה 0.3% והיא נסחרת היום בתשואה לפדיון של 9.2%. חברות נוספות שדשדשו מאחור הן אולייר של יואל גולדמן שרשמה מאז ההנפקה תשואה של 2% ועדיין נסחרת בתשואה לפדיון של 7.5%, ו־MDG של דיוויד מרקס שהוסיפה 1.5% אולם הונפקה רק לפני חודשיים.

למרות גל העליות האלו החברות האמריקאיות עדיין נסחרות בתשואות גבוהות יותר מהחברות המקבילות הישראליות. חברת גזית גלוב, למשל, שאמנם נמצאת בבעלות ישראלית אבל בדומה לאמריקאיות מגייסת כסף בישראל ללא ביטחונות לפרויקטים שלה בארה"ב, נסחרת בתשואות לפדיון של 1.5%–4%. גם האג"ח של איי.די.או מקבוצת שיכון ובינוי, שכמו מרבית החברות האמריקאיות עוסקת בפעילות של השכרת דירות, נסחרות בתשואות לפדיון של 1.5%-2%. כלומר, מחד המוסדיים משקיעים בחברות האמריקאיות יותר מבעבר, אך מאידך הם עדיין מסתכלים עליהן בחשדנות ומתמחרים אותן בפרמיית סיכון גבוהה יותר.

"הרישום באיי הבתולה דורש פרמיית תשואה"

אלי לוי, מנכ"ל חברת קרנות הנאמנות מור שמשתתפת במרבית ההנפקות של החברות האמריקאיות, מסביר כיצד הוא מתמחר את הסיכון: "מבחינתנו, כל חברה שמבקשת לגייס חוב נבחנת תחת קריטריוני השקעה זהים — יחסי מינוף, יחסי כיסוי, שווי נכסי החברה, איכות הנכסים, היסטוריית הנכסים, היסטוריית הבעלים, מערכות יחסים עם הבנקים ופרמטרים נוספים. אין ספק שהחברות האמריקאיות דורשות עבודה רבה יותר והמרחק מהווה קושי. רוב החברות האמריקאיות מאופיינות בשיעורי מינוף נמוכים יחסית לחברות הישראליות, אך מנגד שיעורי ההיוון שלהן נמוכים יותר".

אלי לוי מנכ"ל מור קרנות נאמנות צילום: אוראל כהן

אלי לוי מנכ"ל מור קרנות נאמנות צילום: אוראל כהן

"בסופו של יום, אנו לא פוסלים אף חברה מראש אלא מבצעים ניתוח פרטני ומעמיק של כל חברה, ומה שעומד לנגד עינינו הוא אם התשואה המתקבלת מפצה על הסיכונים הקיימים והמובנים באותן חברות. אנחנו לא רואים הבדל מהותי בין החברות האמריקאיות לבין חברות כמו איי.די.או או בראק אן.וי שמגייסות בישראל ומשקיעות בגרמניה. נהפוך הוא, בחלק מהמקרים מדובר בחברות אמריקאיות שהפורטפוליו שאיתו הן מגיעות לארץ הוא מפעל חייהם, נכסים שנרכשו לפני עשרות שנים, חברות שהוכיחו את עצמן בשנים האחרונות ועובדות לפי תוכנית ארוכת טווח. חברת דה זרסאי היא דוגמה לכך".

לוי התחייס גם לעובדה שהחברות האמריקאיות רשומות באיי הבתולה. "הרישום באיי הבתולה בהחלט דורש פרמיית תשואה מבחינתנו. לראיה היו הנפקות שלא השתתפנו בהן, והיו הנפקות שחשבנו שהתמחור שלהן היה נכון ובחרנו להשתתף".

דני ירדני, סמנכ"ל השקעות באלטשולר שחם, אמר ל"כלכליסט" כי "צריך להתייחס לכל חברה באופן ספציפי. אנחנו מסתכלים על חברות מניבות ולא על היזמים. בקרב החברות שבאו הנה יש חברות מצוינות וחזקות עם נכסים בפריים לוקיישנס, אבל גם יש כאלו שפחות".

פועלים אי.בי.אי ולאומי פרטנרס ראש בראש על האמריקאיות

הדהירה של חברות הנדל"ן האמריקאיות לישראל מתאימה לחתמים בתל אביב כמו כפפה ליד. בדיוק בזמן שהנפקות האקוויטי כמעט ונעלמו משולחנם, הגיעו החברות מארה"ב וסידרו להם עמלות גבוהות לאין שיעור ממה שמעניקות החברות הישראליות. בעוד החברות הישראליות משלמות קופון של 0.5%–1% מכל הנפקה, החברות האמריקאיות משלמות קופון של 2%–3%. כלומר, מתוך 8 מיליארד השקלים שגייסו החברות מארה"ב בישראל, קרוב ל־240 מיליון שקל הלכו ליועצים ולחתמים.

הנתון הזה יכול להסביר את דבריו של אחד החתמים הגדולים בישראל ל"כלכליסט" בשבוע שעבר: "למה לי לחפש הנפקות של חברות בישראל. אני מביא חברה אמריקאית אחת ותופר רווחים כמו מארבע חברות ישראליות". זו גם הסיבה שהמלחמה בין גופי החיתום פועלים אי.בי.אי ולאומי פרטנרס הגיעה לשיאה בסיבוב ההנפקות הקרב ובא.

עד כה פועלים אי.בי.אי, שביצע שמונה מתוך 12 הנפקות בישראל, שלט ביד רמה בשוק ההנפקות של האמריקאיות. אך לאחרונה לאומי פרטנרס נכנס לשוק עם ההנפקה של מויניאן, וכעת הוא מבצע את הרוד שואו של ECI, שנחשבת לחברה הגדולה ביותר בגל ההנפקות הנוכחי. בפועלים אי.בי.אי מאמינים כי ההנפקה של וורטון סוכלה על ידי לאומי פרטנרס וכעת הם מנסים בכל דרך להכפיש את ההנפקות של המתחרים.

מנכ"ל החברה ארז גולדשמידט אף הגיב לכתבה בנושא ההנפקה של מויניאן ב"גלובס" באמצעות חשבון הפייסבוק שלו: "שערורייה. איך לא בדקו את מויניאן לפני ההנפקה. לא נוגע בהנפקות של לאומי יותר". גולדשמידט מסר ל"כלכליסט" כי "אנו בוחנים בקפידה את לקוחותינו ונמנעים מלהפיץ ני"ע של גורמים שאיננו נותים בהם אמון".

3. ההנפקות והנכסים

אל תלכו שולל: גם נכס בשדרה החמישית לא חף מסיכונים

מבחינת החברות האמריקאיות שגייסו כסף בישראל מדובר בהצלחה מסחררת. בשוק האמריקאי הן לא יכולות לגייס, כיוון שאינן גדולות מספיק, ולכן הן מעריכות את היכולת לגייס כאן ולהגדיל את מצבת הנכסים שלהן. מתוך 12 החברות שכבר גייסו בתל אביב, שלוש חזרו לסיבוב גיוס נוסף — דה לסר, אקסטל ודה זרסאי.

אבל לצד ההצלחות היו גם לא מעט כישלונות. חלק מחברות הנדל"ן נפלו בשלב התשקיף, והיו אף כאלה שביצעו את שלב המכרז, אך המוסדיים הפנו להן עורף.

הכישלון הצורם ביותר היה של וורטון פרופרטיז, חברת הנדל"ן של ג'ף סאטון, שהגיעה לישראל בקול תרועה רמה עם רצון לגייס כאן עד 2 מיליארד שקל. סאטון הביא עמו פורטפוליו משובח של נכסים מהאזור המרכזי ביותר במנהטן, אבל מבנה ההנפקה המורכב שלו, שכלל שימוש בכספי ההנפקה לטובת החלפה של הלוואות מזנין, לא עבר את המוסדיים. וורטון זכתה לביקושים נמוכים מהצפוי בריבית גבוהה, וסאטון החליט לקפל את הזנב ולחזור כלעומת שבא.

הקטנות ביטלו את ההנפקה

מקרה דומה אירע לחברות טריטופ וסיימון, שתי חברות נדל"ן קטנות, שניסו לגייס בישראל 120 מיליון שקל כל אחת. טריטופ זכתה לביקושים נמוכים בריבית גבוהה ולכן החליטה לבטל את ההנפקה, וסיימון — שצפתה בהתקפלות של טריטופ — החליטה לוותר על הניסיון מראש, כדי לחסוך לעצמה מצב מביש.

הסיבה לכך שהמוסדיים עדיין לא מוכנים לאפשר הנפקות של חברות בינוניות ומטה נובעת מהסיכונים המתלווים לאמריקאיות. אחד הסיכונים הגדולים הוא מיקום ניהול המשפט במקרה של חדלות פירעון. כל החברות האמריקאיות רשומות באיי הבתולה ומחזיקות בנכסים בארה"ב. אמנם הן שילבו בהסכמים שלהן סעיף המחייב אותן להתנהל על פי הדין הישראלי במקרה של חדלות פירעון, אולם אין לדעת מה יקרה אם וכאשר חברה כזו תקרוס. עוד מעוררת חשש העובדה שלבעלי השליטה בחברות האלה אין קשר מתמשך עם השוק הישראלי. בניגוד לבעלי השליטה בגזית גלוב חיים כצמן ודורי סגל, שזקוקים לקשר טוב עם שוק ההון בישראל, היזמים מניו יורק יכולים להרשות לעצמם להיעלם בקלות במקרה של חדלות פירעון.

בית אבות סיעודי של סטרוברי פילדס בטקסט

בית אבות סיעודי של סטרוברי פילדס בטקסט סיכון נוסף שקיים בחברות האמריקאיות הוא שלא ניתן באמת לדעת מה נעשה עם תמורת ההנפקה. כך, למשל, חברת מויניאן, שגייסה בישראל 1.4 מיליארד שקל, הלוותה 250 מיליון שקל מכספי ההנפקה ל־MDG, חברה אמריקאית אחרת שגייסה אג"ח בישראל. אך אף שמויניאן גייסה את האג"ח שלה בריבית של 4.2%, היא הלוותה את הכסף בריבית של 10%. כך, למעשה, כמעט 20% מכספי ההנפקה הועברו ל־MDG, כשמוניאן גוזרת את הקופון בדרך.

מעל כל חששות אלה מרחפים מחירי הנדל"ן בניו יורק, שעלו בשנה האחרונה ב־5%, וצפויים, לפי הערכות, להמשיך לטפס. מרבית החברות שמגיעות לגייס בישראל מבססות את התזרים שלהן על שוכרי בתים, כך שכשמחירי הנדל"ן עולים, הביקוש לשכירות גדל. אולם במקביל מתייקרים גם הנכסים עצמם — דבר שמקשה על החברות להתרחב.

לזה מתווסף גם הסיכון של העלאת הריבית בארה"ב. עדיין לא ברור מתי ואיך זה יקרה, אולם ברור שהכיוון הוא כלפי מעלה, ולכל המאוחר עד סוף 2016. עליית ריבית תייקר את עלות החוב של החברות, אחד הדברים החשובים ביותר בעסקי הנדל"ן. בנוסף היא גוררת עלייה בשיעור ההיוון של הנכסים, דבר שצפוי להקטין את השווי שלהם בספרים ולהעלות את מינוף החברות. מרבית החברות האמריקאיות מחזיקות נכסים באזורים מרכזיים בניו יורק, כך שגם אם הריבית תעלה השווי שלהם יירד — אולם לא בצורה חדה.

איך לזהות את הסיכון?

חמש חברות אמריקאיות עושות דרכן לישראל בניסיון לגייס ביחד 1.5 מיליארד שקל. שתיים כבר הגישו תשקיף: סטרוברי פילדס ו־ECI, שנחשבות לגדולות בגל הזה: סטרוברי עם היקף נכסים של 300 מיליון דולר והון עצמי של 127 מיליון דולר, ו־ECI עם היקף נכסים של 800 מיליון דולר והון עצמי של 300 מיליון דולר.

מה שחשוב לבחון כאשר שוקלים להשקיע בחברה כזו, מעבר להון העצמי ולהיקף הנכסים שלה, הוא עברו של היזם. מרבית היזמים שמגיעים לישראל מוכרים לקוראי העיתונות הכלכלית בניו יורק, וסביר להניח שאם אחד מהם היה מגיע למצב של חדלות פירעון באחד מנכסיו, הדבר היה זוכה לכותרות. חדלות פירעון בעבר עשויה ללמד על אופי ההתנהלות של אות יזם בכל הקשור לניהול תזרים — הדבר החשוב ביותר למחזיקי האג"ח בישראל.

נתונים נוספים שכדאי לבדוק הם שיעורי המינוף, ואם הם גבוהים מ־60% זו נורה אדומה. גם שיעורי שליטה נמוכים בנכסים הם אות אזהרה. החברות שמגיעות לישראל מחזיקות במספר לא קטן של נכסים, אולם לחלקן יש בהם רק מניות מיעוט. במקרה של חדלות פירעון יכולת ההשתלטות של בעלי האג"ח על חברות ששיעורי השליטה שלהן בנכסים נמוכים אינה מבשרת טובות.